河合達憲の波乗り投資戦略レポート

今月の波乗り投資戦略レポート

『いよいよ年内残りあと3ヵ月』

~中間決算が年末高にむけたキッカケとなるか!?

米中貿易問題や欧州・香港など世界を取り巻くリスクの霧は晴れつつある・・・!?

8月月初の対中関税第4弾の発動は、5月GWのさなかの同第3弾発動時を想起させた。5月の世界的株価調整時の安値形成までの下落幅と下落期間を応答させると、株価は日経平均2万円割れの19700円、調整期間は23立会い日後の9月2日との観測ができた。いわゆる、N値の下値計測だ。

実際は、安値形成は、20110円(8月6日、7月30日から5立会い日)、20173円(8月26日、同18立会日)と、5月急落時よりも値幅も期間もやや浅く短かった。(大雑把にみると、ほぼ合致したという見方もあるが)

これは、マーケットの学習効果といえよう。5月の第3弾発動時のショック安をマーケットは明らかに学習し、同下落幅と期間を軽微なものにさせた典型ではないか。

いづれにせよ、年初来安値(1月4日、19241円)までは調整しなかったものの、今年2番目の底を形成したことが注目される。

底値が固まったことで、いよいよ、年末相場に向けた上値トライの下準備が整いつつあるというのが現在の立ち位置といえよう。足元では、先の直近安値形成の8月26日を底として急速に株価は回復し、4月24日の年初来高値22362円抜けが視野に入るポジションとなった。同底値からの急回復により、現在は小休止だが、年末高に向け着々と下値を固めているようだ。

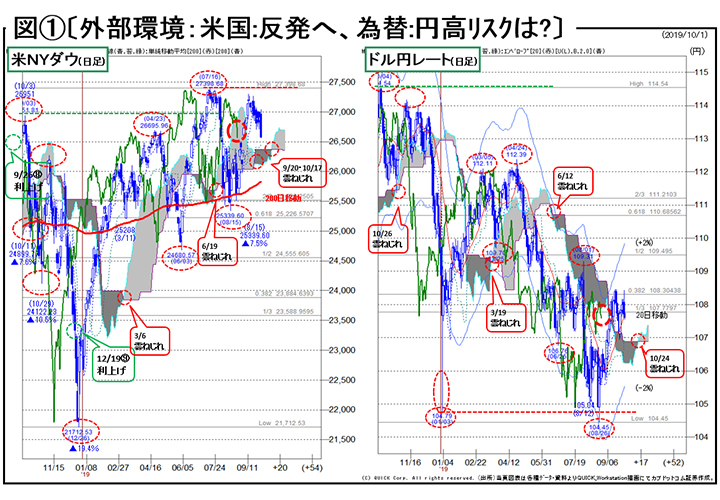

特に、日本株に最も影響を与える米国株とドル円レートという二大外部環境面が、整いつつある。

米国株は、NYダウが9月中旬に過去最高値27398ドル(7月16日)まであと90ドルと迫るまで回復をみせた。やはり、7月31日と8月18日の連続利下げが景気回復を磐石なものにするという安心感が株価急反発に支援となったと見て良いだろう。現状は高値モミ合いだがいずれ高値抜けが見込まれよう。

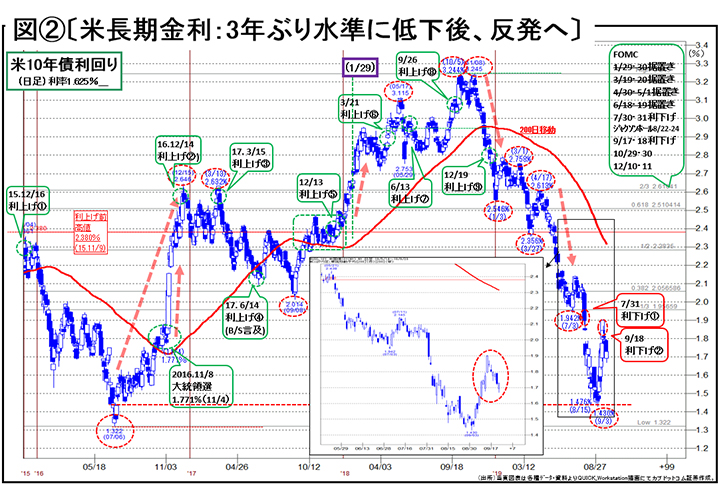

ドル円レートは、米長期利回りが明確に底入れを示したことで、ドル高円安へのバックボーンとなった。それまで、米中貿易戦争やそれに伴う米中景気の悪化懸念が米長期債への資金シフトを促し、長期金利は昨年11月の3.2%台を高値に約10ヵ月間もの長期に亘って下落を続けた。米10年債利回りの底は9月3日の1.459%、ドル円レートのドル高円安への反転もほぼ同時期に示現し、ドル円は104円45銭で急速な底入れ反転に転じた。為替が、9月中旬には108円台まで円安に振れたことで、日本株の輸出関連企業の株価は一気に年初来高値更新に向けて息を吹き返した。

年度内なら24000円台乗せが視野に・・・

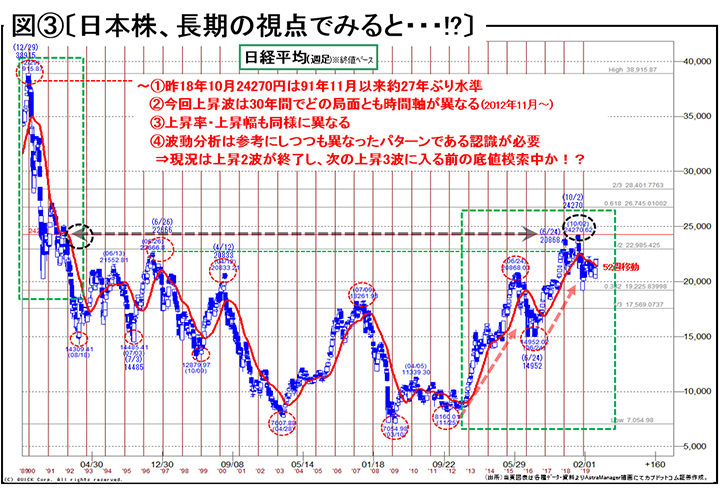

日経平均は、年内残りあと3ヵ月、年初来高値更新(22362円)に向けて、体制を整えつつあるといってよいだろう。いや、年度内(来年3月末)という時間軸ならば、昨年10月2日の戻り高値24448円奪回も視野に入る可能性が高い。

24000円台といっても、現状からみれば、あと6ヵ月間で2500円程度の上値である。日経平均の変化率は3ヵ月間で約2000円程度は動くのだから、特別に高いハードルではないといえるのではないか。

日経平均はこの24448円という戻り高値は、大袈裟に言うと歴史的な戻り高値である。なぜなら、91年11月以来実に約27年ぶり水準の回復だからだ。(図③参照)

マーケットに長らく携わる者としては、たかが24000円、されど24000円なのだ。

さて、年度内に24000円台回復を狙うには2つのセクションが控えている。

一つは、今年度の中間決算だ。10月下旬から11月15日までが3月期企業の決算発表である。同期間のハイライトは、第1Q決算時に通期見通しを据え置きとした約9割の企業が上方修正するかどうかである。なかでも第1Qでの実績ベースの進捗率が25%以上の企業が全体の3割(496社)に上る。これらは通期見通しの上方修正期待の予備軍だ。このなかから上方修正が続出すれば、マーケットは完全に自信を取り戻すだろう。

なぜなら、今回の9月からの上値への伸びが、4月年初来高値をあっさり抜け切れなかった要因の一つに今年度の企業業績の軟調予想というファクターがある。これが覆されるのならば、年内あと3ヵ月の年初来高値更新は大いに期待できるのではないか。

24000円台回復への道のりの、もう一つは、来年度の企業業績である。年明け1月下旬から2月15日までが今年度の第3Q決算であるが、これはほぼ利益と株価の織り込みの最終段階で、ほぼ勝負あったの位置づけだ、同決算発表が終わる前に、マーケットの興味は来年度の予想に移っていく。

来年度はオリンピック開催を期中に含む年度である。様々な思惑は企業業績に影響を与えることとなろうが、基本的には軟調であった今年度を発射台とするなら、業績堅調な見通しとなり易いだろう。

来年度の企業業績が堅調であることを前提に、その企業業績を先見性として織り込む1~3月は、24000円台乗せチャレンジの時間帯と位置づけてよいのではないか。

(執筆・文責 河合達憲 拝)

プロフィールキャプション

http://www.radionikkei.jp/personality/kawaitatsunori.html![]()

河合達憲(かわいたつのり)

三菱UFJ eスマート証券 チーフストラテジスト

近畿大学大学院・博士前期課程修了。日本で数少ない証券専攻修士号のマスター称号を有する。中堅証券調査部にて調査・情報畑一筋で20数年来、企業調査や投資戦略、投資手法などのストラテジー構築に従事。ファンダメンタルとテクニカルを融合した投資分析を実践しており、各種マネー誌や月刊宝島、夕刊フジ等の銘柄推奨コンペティションでの優勝など各賞を多数受賞した実績により推奨銘柄の的中率の高さは実証済み。マクロ分析から個別銘柄までトップダウンアプローチでの分析力も定評。近著『9割の人が株で勝てない本当の理由』(扶桑社)、最新刊『株の五輪書』(マガジンハウス)など著書多数。毎週火曜夜のkabu.comストラテジーセミナーが大人気を博し、TV・ラジオにも多数のレギュラー出演する傍ら、2013年より大阪国際大学、及び大阪国際大学短期大学部にて大学講師としても登壇中。

まずは無料で口座開設

投資情報

- セミナー・動画コンテンツ

- 投資情報室

- レポート・マーケット情報

- ガイド・投資講座

- kabu.study

- お取引活用ガイド

- テクニカル分析ABC

- 第1回 数多くあるテクニカル指標を体系的に解説

- 第2回 ローソク足

- 第3回 移動平均

- 第4回 一目均衡表とは

- 第5回 一目均衡表 その応用的活用法-時間論、波動論、水準論

- 第6回 ボリンジャーバンド

- 第7回 サイコロジカル・ライン

- 第8回 RSI(Relative Strength Index)

- 第9回 ROC(Rate of Change)

- 第10回 ペンタゴンチャート

- 第11回 フィボナッチ・レシオ

- 第12回 ストキャスティックス

- 第13回 MACD(Moving Average Convergence and Divergence)

- 第14回 RCI(Rank Correlation Index)

- 第15回 エンベロープ

- 第16回 ピボット

- 第17回 逆ウォッチ曲線

- 第18回 ポイント&フィギュア

- 第19回 DMI(Directional Movement Index)

- 第20回 新値足

- 第21回 パラボリック

- 第22回 レシオケータ

- 第23回 回帰トレンド

- 通知サービス

- SNS

- 証券投資リンク集

- 証券税制

- 金融商品取引法

- 取引注意銘柄