河合達憲の波乗り投資戦略レポート

今月の波乗り投資戦略レポート

『2019年度決算のキビしさと消費増税の行方』

木を見ずに森を見る。4種類の相場想定に応じた投資戦略商品

連動型ETFの4種類のパターンが出揃っている。実は、この4種類が出揃ったことはここ近年で投資家が最も歓迎すべきことであると考えている。

例えば、10年前の投資家は、相場見通しに応じて指数連動型商品を売買する場合、ブル・ベア(指数連動型)やスーパーブル・ベア(指数2倍連動型)と呼ばれるようなオープン型の投資信託を選択するしかなかった。これらオープン型の指数連動型商品は、かつては画期的ではあったが、現在の指数連動型ETFのように立会時間中に指値や成行を選択してタイミングを捉えて短期的な売買に対応した商品ではなく、1日1本値の商品であった。大きなトレンドを想定して売買するには良いかもしれないが、なかなか中期的な見通しというのは投資家にとっては難関だ。しかもそれらの投資信託の多くは、当日の注文を2時半に締切り、基準価格決定は3時15分の先物市場が終了した後に決まるというようなスキームの商品が多数であった。よって、使い勝手うんぬんというよりもタイミングを捉えて短期的な売買を行うには明らかに不向きな商品だったといえよう。それは、オープン型の投資信託であるなら、基準価格決定のために1本値になることは致し方ないことだ。

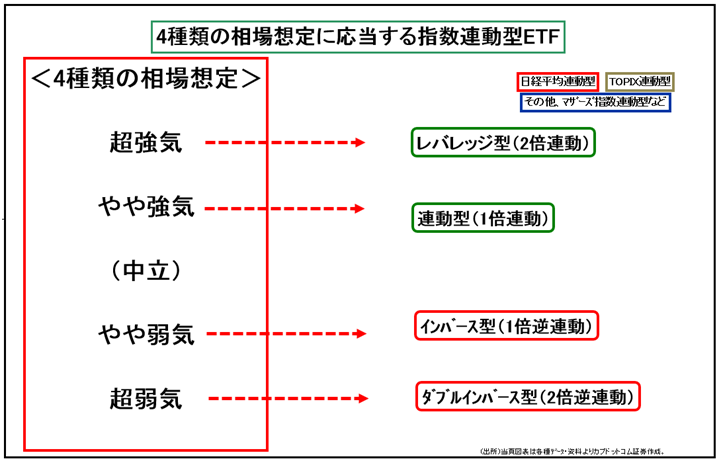

さて、投資家が、相場見通しを検討する際に、大きく4種類の相場想定があるだろう。単純化すると相場想定とは、「上昇・横這い・下落」、言い方を変えると「強気・中立・弱気」の3種類の見通しである。さらに単純化すると、横這い(中立)というのは、いわゆるキャッシュポジションなので、相場想定の種類に入れないとした場合、上昇(強気)か下落(弱気)の2種類だ。しかし、実際に投資家は上昇か下落かというまで単純化できないケースが多い。やや強気と、超強気とでは、同じ強気でも投資の意思決定の際の投資スタンスの比重がかなり変わる。また、年間を通じてみても、現実には投資家が超強気になるケースはかなり少ない。よって、現実の相場想定としては「超強気・強気・弱気・超弱気」という4種類程度の見通しが現実的ではないか。

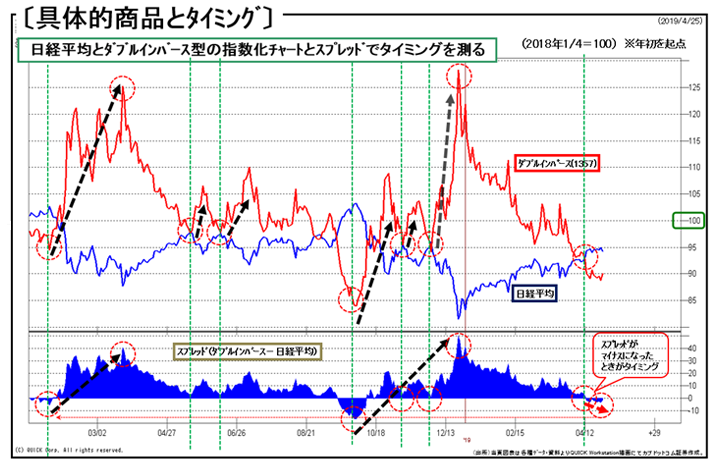

具体例を掲げると、投資家がある相場局面で将来株価を「かなり上昇すると想定した場合(超強気)」は株価連動型ETFのレバレッジ型(2倍連動型)を選択することができる。「やや上昇を想定した場合(やや強気)」は普通の連動型(1倍連動型)、「やや下落の想定の場合(やや弱気)」はインバース型(逆連動型)、「かなり下落すると想定した場合(超弱気)」はダブルインバース型(2倍逆連動型)になる。このように4種類の相場想定に応じた指数連動型ETFを使いこなすことは、投資家の進化した形となる。

つまり、「木を見ずに森を見る」ことができるようになったことは、現在の投資家のリテラシーの向上に大いに役立っているといえるのではないか?

サンキュ「平成」・ハロー「令和」

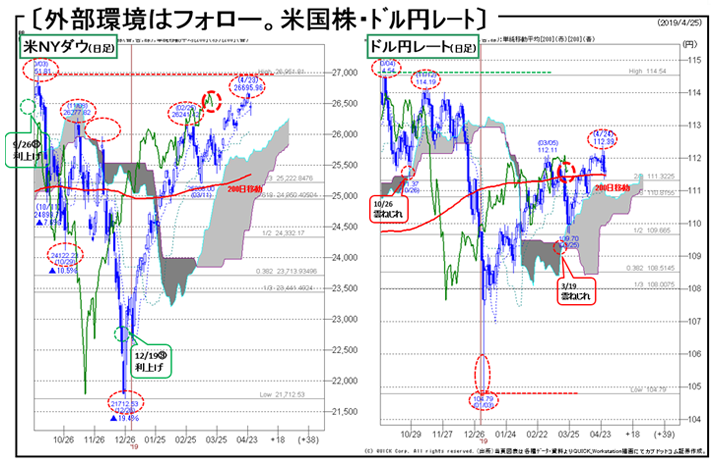

4月の新年度相場は平成最後の月である。3月下旬に突如マーケットを覆った米中景気鈍化懸念は、4月になると嘘のように払しょくされ、米国株高・ドル高という日本市場にとっては好環境な状況に転換した。

振り返ると、3月下旬の米中景気鈍化懸念の火元は、逆イールド現象であった。米国の長短金利の逆転は、景気鈍化の予兆という都市伝説?に近い過去の経験則に端を発していた。3月に逆イールドとなった主因は米長期金利の急落であるが、当時のニュースラインでは米中貿易協議が順調に歩み寄りをみせているという側面で長期金利の急落(債券価格急騰)は、誰もが不穏な事態を警戒したに違いない。米国株が3月に急落場面を数度示したのはその証左であろう。

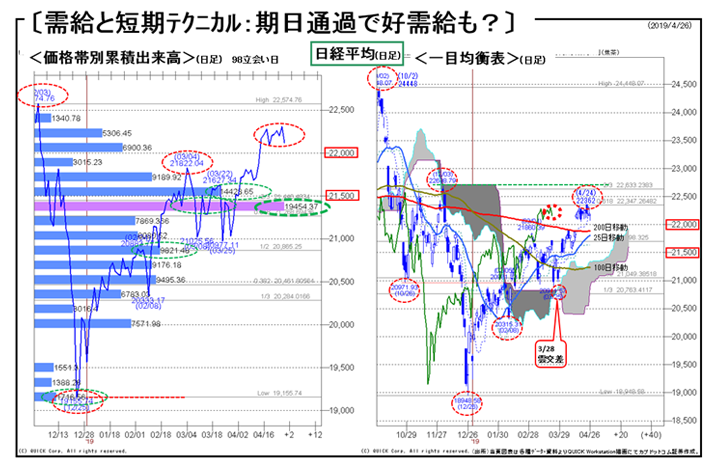

さて、兎にも角にも、4月は米国株高・ドル高円安と外部環境が良好なうえ、需給面も日経平均の信用取引の絶対期日が4/2に通過し、3月下旬から4月第1週辺りにかけて各主要企業の信用期日を超えたことで買い残が急速に減少し、マーケットの土壌はかなり整備されていた。つまり少しの買いのチカラで株価は上に跳ね易い土壌であった。

好外部環境と好需給に支えられて、日経平均は22000円台の大台を回復したが、残る懸念は4月下旬からスタートする決算発表である。企業業績を点検すると、日経平均採用銘柄ベースのEPS(一株当たり利益)は、昨12月に約1800円近くまで上昇したEPSが急低下し、3月に一時1707円まで減少した。現時点ではやや盛り返し1770円くらいまで回復しているが、2018年度の最終的な着地は下振れする模様だ。2018年度の経常利益の前期比は現時点では6.3%減益、最終的には8%減益くらいで着地の可能性も否めない。

そのロジックは、第3Q決算(9ヵ月累計)の終了時点の2月15日で通期見通しを不変とした企業1454社(2月期・3月期企業)のうち、利益進捗率75%未満は805社(全体2617社のうち約31%)であった。これらが下方修正して着地する可能性のある潜在的な企業数である。それらが、4月下旬から5月15日までの決算で下方修正で着地すれば、2018年度は減益幅が拡大して着地する可能性があるということだ。

続く2019年度の通期業績予想も、期初段階で慎重な見通しを示せば、2期連続減益となる。これはアベノミクスが始まった2012年から初の2期連続減益となる。マーケットは、4月下旬から5月15日までの決算発表の期間でかなりネガティブな状況になることが想定されよう。

今回の決算発表は、5月1日の令和への元号改正を挟んでおり、祝賀ムードのなかでの決算発表だが、10連休明けの5月7日から15日までの7立会い日で約2450社が一気に決算発表を行う。勿論、決算発表に反応して即座に株価は情報を織り込むが、決算発表を全て終えた5月15日以降もしばらくは「情報の消化不良」が起こる可能性も否めない。加えて、追い打ちをかけるように「セルインメイ」のアノマリーも覆いかぶさる。

セルインメイは、ここ近年、急速に投資家に浸透したウォール街のアノマリーだ。「5月に株を売ってどこかにいっちまえ!」つまり5月の株安を占ううえで、とても嫌な相場格言が鎮座していることになる。

そうそうに新元号ムードでご祝儀買いなどと浮かれた新元号年度とはいき難いだろうではないだろう。つまり、5月は下値への懸念を持つ必要があるということだ。

(執筆・文責 河合達憲 拝)

プロフィールキャプション

http://www.radionikkei.jp/personality/kawaitatsunori.html![]()

河合達憲(かわいたつのり)

三菱UFJ eスマート証券 チーフストラテジスト

近畿大学大学院・博士前期課程修了。日本で数少ない証券専攻修士号のマスター称号を有する。中堅証券調査部にて調査・情報畑一筋で20数年来、企業調査や投資戦略、投資手法などのストラテジー構築に従事。ファンダメンタルとテクニカルを融合した投資分析を実践しており、各種マネー誌や月刊宝島、夕刊フジ等の銘柄推奨コンペティションでの優勝など各賞を多数受賞した実績により推奨銘柄の的中率の高さは実証済み。マクロ分析から個別銘柄までトップダウンアプローチでの分析力も定評。近著『9割の人が株で勝てない本当の理由』(扶桑社)、最新刊『株の五輪書』(マガジンハウス)など著書多数。毎週火曜夜のkabu.comストラテジーセミナーが大人気を博し、TV・ラジオにも多数のレギュラー出演する傍ら、2013年より大阪国際大学、及び大阪国際大学短期大学部にて大学講師としても登壇中。

まずは無料で口座開設

投資情報

- セミナー・動画コンテンツ

- 投資情報室

- レポート・マーケット情報

- ガイド・投資講座

- kabu.study

- お取引活用ガイド

- テクニカル分析ABC

- 第1回 数多くあるテクニカル指標を体系的に解説

- 第2回 ローソク足

- 第3回 移動平均

- 第4回 一目均衡表とは

- 第5回 一目均衡表 その応用的活用法-時間論、波動論、水準論

- 第6回 ボリンジャーバンド

- 第7回 サイコロジカル・ライン

- 第8回 RSI(Relative Strength Index)

- 第9回 ROC(Rate of Change)

- 第10回 ペンタゴンチャート

- 第11回 フィボナッチ・レシオ

- 第12回 ストキャスティックス

- 第13回 MACD(Moving Average Convergence and Divergence)

- 第14回 RCI(Rank Correlation Index)

- 第15回 エンベロープ

- 第16回 ピボット

- 第17回 逆ウォッチ曲線

- 第18回 ポイント&フィギュア

- 第19回 DMI(Directional Movement Index)

- 第20回 新値足

- 第21回 パラボリック

- 第22回 レシオケータ

- 第23回 回帰トレンド

- 通知サービス

- SNS

- 証券投資リンク集

- 証券税制

- 金融商品取引法

- 取引注意銘柄