生前贈与とNISA

相続税とは?

相続税は、相続人が相続により取得した財産に対して課税される税金です。相続財産の合計額が基礎控除額までであれば相続税はかかりません。

2015年の税制改正で、この基礎控除額が大幅に引き下げられ、相続税の課税対象となる方々が大幅に増加することになりました。

相続税の基礎控除額の引き下げ(2015年~)

2015年以降、相続時の基礎控除額が「5,000万円+1,000万円×相続人の数」から「3,000万円+600万円×相続人の数」に引き下げられました。

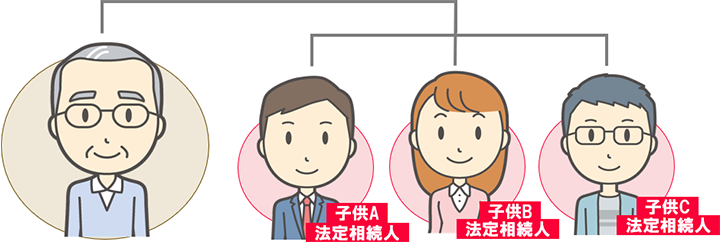

法定相続人が子供3人の場合

例えば、法定相続人が子供3人の場合、2014年までは相続財産の合計額が8,000万円以下であれば相続税がかかりませんでしたが、2015年からは相続財産の合計額が4,800万円を超えると相続税がかかるようになりました。

基礎控除額の減少

基礎控除額が大幅に減少したことにより、今までなら課税対象とならなかった方も、課税対象なるケースが増加し、相続関連の課税対策がより身近なものとなりました。

このような環境下、相続が発生する前に財産を子や孫、またその配偶者に財産を「生前贈与」することにより、相続財産を減らしておくといった相続対策が注目されるようになりました。

相続税と生前贈与

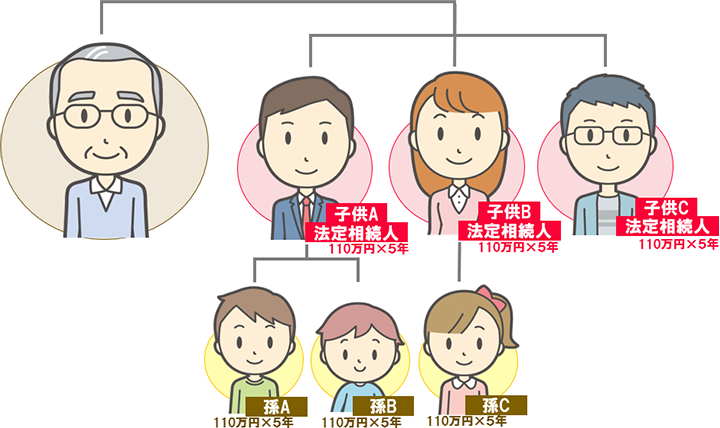

生前贈与の例として、今回は相続財産8000万円とし、前述の法定相続人である子供3人に加え、孫が3人いたとしてお話を進めていきます。

【例】相続財産8,000万円、法定相続人が子供3人の場合

生前贈与を行わなかった場合

生前贈与を行わなければ、8,000万円の財産のすべてが相続財産となり、8,000万円から基礎控除額(3,000万円+600万円×3人=4,800万円)を差し引いた3,200万円が課税対象額になります。

この場合の税額はおおよそ330万円です。

生前贈与を行った場合

贈与税の基礎控除額は、受贈者ひとりあたり年間110万円です。

法定相続人である子供3人に加え、孫が3人いた場合には、子供3人、孫3人、合計6人に年間110万円ずつ贈与します。

これを行うと、年間660万円、これを5年間続けると3,300万円の生前贈与を行ったことになり、その分相続財産を減らすことができます。

- ※贈与の内容・方法等により、暦年贈与と見なされない場合もあります。詳細は税務専門家等にご相談ください。

生前贈与による相続財産の圧縮

- ※相続税の基礎控除額(4,800万円) > 相続財産(4,700万円)となり、基礎控除額内に相続財産が収まっているため、課税対象額は「0円」となりました。

- ※生前贈与を実施することにより、相続財産を減らすことができました。

- ※相続開始前7年以内の贈与財産は、相続税の対象となります。上記例では、税額控除及び相続時精算課税等は考慮しておりません。なお、2030年末までに相続が開始する場合は、経過措置があります。

生前贈与とNISAの活用例

通常、株式などを売買して利益を上げたり、配当をもらったりすると所得税を払わないといけませんが、NISA口座(少額投資非課税口座)で得た所得には税金がかかりません。

つまり、生前贈与をうけた資金を、NISAを利用し、株式や投資信託で運用すれば、その譲渡益を非課税とすることができるわけです。

NISA

- 対象:

- 満18歳以上の国内居住者

- 生涯非課税限度額:

- 1800万円

2024年からの新しいNISAに関するご注意事項

【重要(必ずお読みください)】

口座開設・管理料は無料!

三菱UFJ eスマート証券の口座をお持ちでない方

三菱UFJ eスマート証券の口座をお持ちの方

- ※スピード開設では、税務署での審査・開設処理を待たずに、当社の手続きが完了した後、NISAでのお取引が開始できます。通常開設では、税務署の審査後【通常1~2週間程度】に開設いたします。