2025年の相場見通し

coming soon...

当社投資情報室より、2025年のマーケットついてご案内いたします。 新年のお取引に是非お役立てください。

2023年4月より現職。前職中堅証券にて15年、リテール営業をはじめ投資情報部にて情報配信業務などに従事。米国株情報を中心に投資情報資料の作成・お客さま向け勉強会・セミナーなどを行う。日本証券アナリスト協会 認定アナリスト(CMA)、国際テクニカルアナリスト連盟 認定テクニカルアナリスト(CFTe )、AFPなど多彩な資格を有する。

公式YouTubeチャンネルにて、主要な米国経済指標の発表日前後に「まるっと解説!米国経済指標と為替動向」、毎週金曜日に「米国株式ウィークリー」を配信。

IR動画メディア『IRTV for YouTube』にて毎月第1、第2火曜日に『Every Stock NEWS(通称エブスト)』出演中。

2025年の為替相場見通し

- 米ドル/円の想定レンジは1ドル140円~165円

- トランプ政策は基本的にドル高要因だが、実施規模縮小により影響が緩和される可能性

- 政策によるドル高の影響が発現する時期は年央以降と想定するが流動的

- 日米金融政策は金利差の縮小を通じて円高・ドル安に働くだろう

2024年の回顧

年初1ドル141円台で取引を開始した2024年のドル円相場は、想定より堅調な米国経済、日銀の利上げ慎重姿勢、米国大統領選挙でのトランプ再選観測を背景に7月に161円90銭台まで円安・ドル高が進んだ。

その後、日銀の利上げや、米国景気後退懸念の台頭を受けて、9月には139円台まで円高に揺り戻した。

9月米連邦公開市場委員会(FOMC)で米連邦準備制度理事会(FRB)が0.5%の利下げに踏み切り、11月の米国大統領選挙で勝利したトランプ次期大統領の政策がインフレ高止まりにつながるとの見方が強まると、再び156円台まで円安・ドル高が進行。ただ、11月後半、トランプ次期政権の財務長官候補に財政タカ派とされるベッセント氏が指名されると財政拡大への懸念が後退し、米長期金利低下を通じて円高・ドル安方向に転換した。

さらに、欧州の政局不安や、トランプ氏が中国・カナダ・メキシコに対する関税引き上げの方針を示したことで相対的に低リスクとされる円がリスク回避的に買われ、再び150円を割り込んだ。執筆時点(12/12)では日銀の利上げ見送り観測から円がやや下落し、1ドル152円台前半で推移している。

2024年主要通貨の騰落率

| 通貨 | 騰落率(%) |

|---|---|

| 英ポンド | +8.22 |

| 米ドル | +8.03 |

| 中国元 | +5.80 |

| ユーロ | +2.80 |

| スイスフラン | +2.80 |

| 豪ドル | +1.13 |

| カナダドル | +1.09 |

| ニュージーランドドル | -1.03 |

| メキシコペソ | -8.97 |

| ブラジルレアル | -11.98 |

出所:両図表ともQUICKデータより三菱UFJ eスマート証券作成 為替レート、騰落率は2024/12/12時点

2025年の見通し

2025年のドル円相場の行方を左右するのはトランプ次期政権の政策と日米中央銀行の金融政策だろう。

トランプ次期政権の政策

トランプ次期大統領の掲げる減税、関税引き上げ、不法移民の送還といった政策は、基本的にインフレ要因だ。大統領と共に議会上下両院も共和党が多数議席を占める「レッドスウィープ」となったことで、政策の実現性は比較的高く、インフレ圧力が金利高止まりを通じてドル高要因になると想定される。

ここで、ドル円を見通すうえでは、政策の実施規模と時期が問題となる。まず規模については、財政面での制約や自国経済への悪影響を考慮すると、選挙期間中に公約で掲げた規模そのままでの実行はハードルが高い。

米国の元議員ら超党派で構成する「責任ある連邦予算委員会」の試算(10/28公表時点)によると、仮に公約を全て実現すると2026年~35年で7.75兆ドル(1,162兆円程度)の財政赤字要因となる。大統領選後に「政府効率化省(DOGE=ドージ)」を率いるイーロン・マスク氏が表明した、年間5千億ドル以上の歳出削減が可能なら収支は大きく改善するが、実現性を疑問視する声も少なくない。

仮に多額の財源不足を国債発行で賄うとしたら大幅な金利上昇や米国債格下げのリスクを伴うほか、党内で歳出削減を主張する保守強硬派の反対もあり得るだろう。関税率引き上げで強硬策を取れば赤字幅は縮小するが、追加関税分は最終的に輸入品を購入する米国の企業、消費者が負担することとなり、大幅なインフレをもたらすなど悪影響も大きい。

今回の大統領選挙でトランプ支持が高まった要因の1つはインフレに対する有権者の民主党政権に対する不満であり、2年後の中間選挙を見据えるとインフレ加速は共和党にとって得策ではないはずだ。

その点で、財務長官に指名されたベッセント氏が提唱する「3-3-3政策(財政赤字の対名目GDP比率を3%に縮小させ、規制緩和を通じて実質GDP成長率を3%に高め、国内原油生産を日量300万バレル追加することを目指す)」は、高い経済成長を目指しつつも、財政悪化による悪い金利上昇やインフレ加速を抑制する、現実路線を意図したものとも解釈できる。

このように政策による米経済や物価への影響を踏まえると、全体として政策実現の規模が現実路線に縮小することで過度なドル高への影響は回避されるとみる。

| 財政悪化 | (兆ドル) |

|---|---|

| トランプ減税(個人所得税)の延長 | -5.35 |

| 残業所得を課税対象外とする | -2 |

| 社会保障給付の課税廃止 | -1.3 |

| チップ収入の課税廃止 | -0.3 |

| 国内製造業者の法人税率を15%に引き下げ | -0.2 |

| その他個人・注所企業向け税控除の新設または拡大 | -0.2 |

| 軍事力の強化・近代化 | -0.4 |

| 国境の安全確保と不法移民の送還 | -0.35 |

| 住宅改革(初回購入者向け税額控除を含む) | -0.15 |

| 医療、介護、介助への支援拡充 | -0.15 |

| 小計(減税および支出増加) | -10.4 |

| 財政改善 | |

| 10%の一律関税、中国は60% ※一律関税が20%の場合 | 2.7 ※4.3 |

| 再生エネルギー向け税額控除の廃止 | 0.7 |

| その他(行政の無駄の排除など) | 0.3 |

| 小計(歳入増加および支出削減) | 3.7 |

| 純利息 | -1.05 |

| 合計:純財政赤字への影響 | -7.75 |

出所:責任ある連邦予算委員会より三菱UFJ eスマート証券作成

- 注:2024年10月28日更新時点、各数値は見積もりの中央試算。合計は最小-1.65兆ドル~最大15.55兆ドルと不確実性を伴う。大統領選以降に示された「政府効率化省(DOGE=ドージ)」によるコスト削減目標、トランプ次期大統領が新たに表明した施策(カナダ、メキシコへの25%関税などの影響は反映していない。)

次に政策の実施時期について、就任後直は大統領権限で実行が可能な関税・移民政策を優先的に進めるとみられるが、市場ではある程度は織り込んでいること、また関税の発動は段階的であろうことから当初ドル円への影響は限定的にとどまると想定する。

年央にかけては関税政策が段階的に強まる可能性があり、リスク回避的な円買い圧力に警戒したい。減税政策は財源確保のハードルが一定程度高いため、レッドスウィープといえども予算案の取りまとめや審議には相応の時間を要すると考えられる。そのため財政政策の全体像が明らかになるのは年半ば過ぎか。財政の枠組みが現実路線に落ち着けば金利低下要因となる一方、関税、移民政策の影響が物価指標に発現することで、年後半にかけてドル高圧力が再び高まりそうだ。

金融政策について(注:日米中銀の金利水準や見通しは12月会合前の時点)

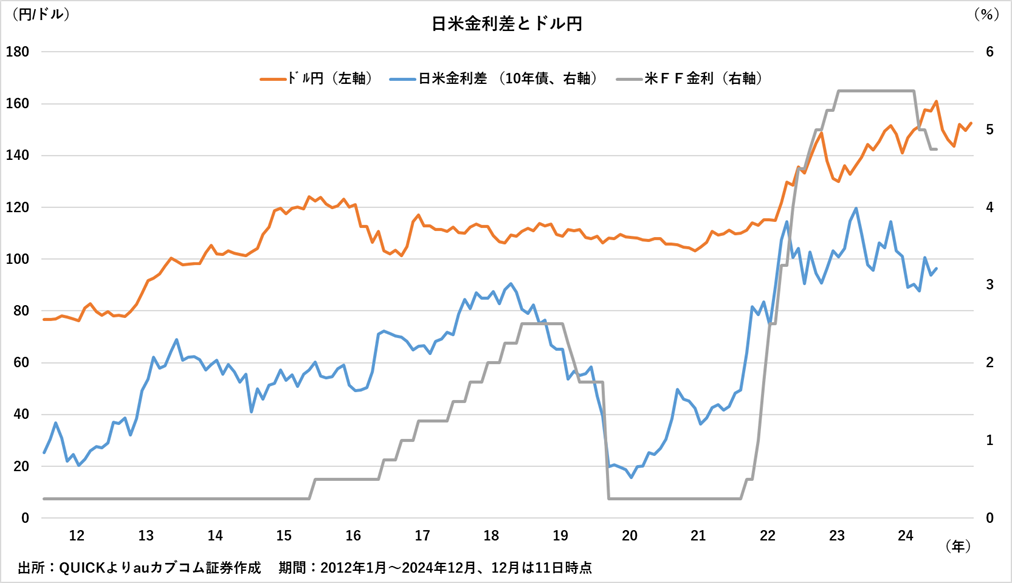

日米中銀の金融政策はFRBが利下げ、日銀が利上げの局面にあり、日米金利差縮小から現状よりも円高・ドル安方向に寄与すると考える。

ただ、予想以上に堅調な米国経済や、トランプ政策の影響によりFRBの利下げペースは従来見通しよりも鈍化するだろう。

FRBが3カ月に1度示す経済見通しでは、9月会合時点で中立金利(景気に対して緩和的でも引き締め的でもない中立的な金利)が2.9%と6月会合時点の2.8%から上方修正されている。また、2025年のインフレ率見通しは2.1%だが、トランプ政策の影響もあり年後半に2%台半ばまで再び上昇してもおかしくはない。

こうした米国の潜在的な成長力の強まりと、物価の上昇圧力を踏まえ、25年末のFF金利はFRBによる見通しの3.25%~3.5%(現在 4.5%~4.75%)より、0.5%高い3.75%~4.00%にとどまると想定する。その場合、長期金利は4.25~4.75%で推移しよう。

一方、日銀は2024年12月もしくは2025年1月に1回、2025年春闘で賃上げの継続が確認され展望リポートを示す4月会合もしくはその後の6月会合で1回の計2回利上げを行い、現在0.25%の政策金利が0.75%に達するとみる。長期金利は1.3%程度に達するだろう。

これにより日米金利差は3.2%程度を前提とすると、日米金利差とドル円の相関性や物価動向などからドル円は1ドル145~151円を中心に想定したい。

年間のドル円推移のイメージ

以上のトランプ政策の影響と日米金融政策を総合的にみて、年間のドル円推移のイメージとしては、年前半はトランプ政策によるドル高懸念が燻るもののFRBによる利下げ継続で相殺され、148円~165円で推移。年央にかけて関税強化などによりリスク回避的な円高リスクから140円台前半をつける場面もありそうだ。年後半は米物価上昇圧力を受けたFRBの利下げ停止観測などからドルが持ち直し、年末には145円~151円で着地するもの想定する。