投資信託の基礎知識

1. 投資信託とは

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。

2. 投資信託の魅力とは

専門家に資産運用をまかせられる!

運用には投資商品の知識から経済や世界情勢などの時事的な知識まで幅広く求められます。それを個人投資家が短期間で身に着けるのは非常に困難です。その点、投資信託は知識と経験を兼ね備えた投資のプロが運用するため高い信頼性があります。

分散投資ができる!

投資信託は、基本的にテーマごとの投資商品をパックにしたものです。テーマに組み込まれた企業全てに対して投資を行うため分散投資効果が期待できます。仮に投資信託に組み込まれたひとつの企業の株価が下落したとしても、その他の企業が投資成果を出していれば、投資信託の価額そのものが大幅に下落するリスクを軽減できます。

少額から投資がはじめられる!

100円以上1円単位から投資をはじめられます。さらに三菱UFJ eスマート証券ならPontaポイントをつかって投資をすることもできます。

3. 手数料・コストについて

投資信託の手数料・コストは、基本的に①購入時、②保有時、③解約時という3つのタイミングで発生します。

購入時手数料

投資信託の購入時に支払う費用です。申込価額の数%をその費用として支払います。販売会社によってこの費用は異なり、三菱UFJ eスマート証券では基本すべての取り扱いファンドを購入時手数料無料(ノーロード)としております。

信託報酬(運用管理費用)

投資信託を保有している間、投資信託の保有額に応じて日々支払う費用です。年率でいくら支払うのかが目論見書などに具体的に記載されています。

信託財産留保額

投資信託を解約する際、手数料とは別に徴収される費用です。販売会社が受け取るのではなく信託財産に留保されます。投資信託によって差し引かれるものと差し引かれないものがあり、目論見書などに具体的に記載されています。

- ※その他上記の費用以外にも、それぞれの投資信託において発生する費用があります。詳しくは投資信託説明書(交付目論見書)、目論見書補完書面、重要事項に関する説明等でご確認ください。

4. 税金について

投資信託から生じる利益には、「値上がり益(売却益)」と「分配金」の2つがあり、それぞれ所定の税金がかかります(詳しくはこちら)。値上がり益(売却益)とは、解約時に購入時よりも投資信託の価格が上がっていた場合に発生するものです。分配金とは保有している間、投資信託の決算が行われる際に支払われるものです。

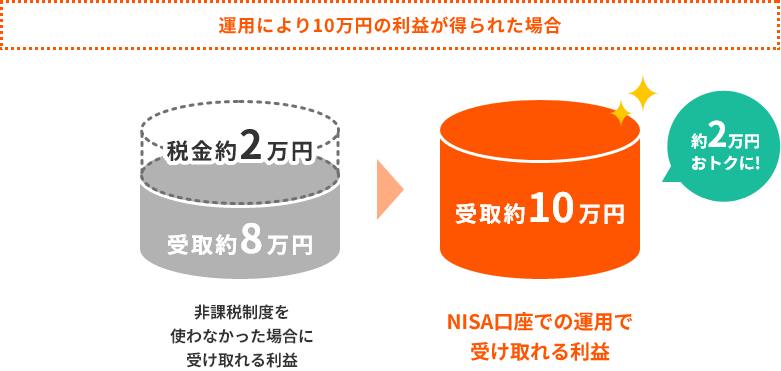

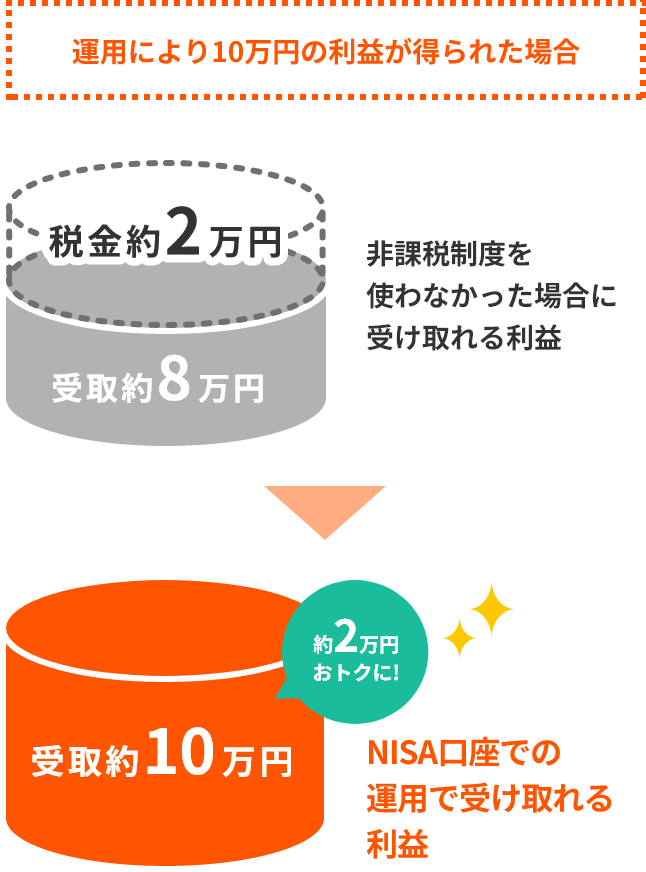

NISAを活用すれば非課税に!

通常、売却益や分配金で得た利益に対しては約20%の税金を払わないといけませんが、NISA口座での取引ならこれらの税金がかからず、利益をすべて受取れます!

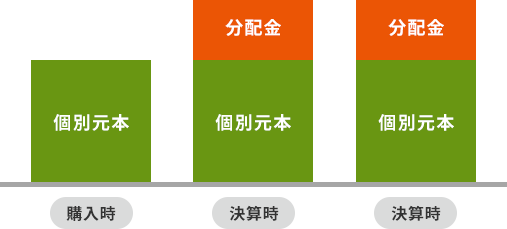

5. 分配金について

投資信託の運用の結果、得られた利益を口数に応じて決算ごとにしている方に配分するお金のことです。分配金には、普通分配金と特別分配金の2種類があります。

分配金を出すかどうか、またはどのくらいの額を出すのかは、投資信託の約款や投資信託協会の規則に基づいて運用会社が決定するため、状況によっては分配金が出ない場合もあります。

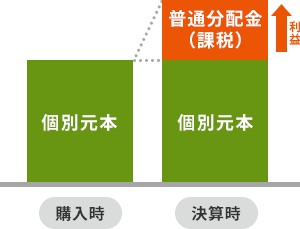

普通分配金

個別元本を上回る部分からの分配金です。

普通分配金は投資信託の元本の運用により生じた収益から支払われ、利益として課税対象となります。

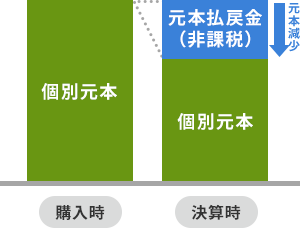

元本払戻金(特別分配金)

個別元本を下回る部分からの分配金です。

元本払戻金(特別分配金)は、「投資した元本の一部払戻し」に当たるため、非課税となります。

また、元本払戻金(特別分配金)の額だけ個別元本は減少します。

分配金は再投資と受取の二つのコースがある

投資信託を購入するにあたり、お客さまの投資ニーズに適した投資コースを選ぶ必要があります。

当社でご用意しているコースは、「分配金受取(一般型)」と「分配金再投資(累投型)」の2つです。

長期的な運用では複利効果が得られる分配金再投資型がおすすめです。

分配金再投資コースのイメージ

分配金受取コースのイメージ

6. 投資信託の基本用語について学ぼう

投資信託の1口または1万口の時価のことです。ファンドに組み入れられているすべての株式や債券を、その日の時価で評価し、それに株式の配当、債券の利子などの収入を加えて「資産総額」を算出し、そこからファンドの運用のために支払われた諸経費を差し引いたものが純資産総額となり、その値をその日の受益権口数で割った値が基準価額となります。

投資信託の取引単位のことです。投資信託は設定時に1口1円等で元本が設定され、その場合、基準価額は1万口あたりの価額で表されます。

縦軸を価格、横軸を時間とした、一定期間の価格の値動きをグラフ化し、その様子をビジュアルで表現したものをいいます。

投資信託を購入したときの値段のことです。ただし、同じ投資信託を複数回購入した場合は、受益権口数で加重平均された値段となります。

投資信託に組入れられている株式や債券等をすべて時価評価し、債券の利息や株式の配当金などの収入を加えた資産総額からファンドの運用に必要な費用などのコストを差し引いたものです。

投資信託の募集・販売の際に用いられる投資信託の募集要項や費用、運用の内容などを記載した書面のことです。投資信託説明書ともいいます。

投資信託の運用の指図をする会社を指します。投資信託会社、投信会社などとも呼びます。

積立投資とは、一定の期間ごとに一定の金額ずつ同じファンドを購入していく投資手法のことです。指定したファンドを毎月一定金額ずつ買い付けるため、基準価額が高い時は買い付ける口数は少なく、基準価額が低い時には買い付ける口数は多くなります。そのため、平均の買付価額を長期的に引き下げることが期待できます。

あらかじめ定めた指数(インデックス)に連動することを目標に運用するファンドのこと。日経平均株価やTOPIX(日本)、S&P500(米国)のような平均株価指数(インデックス)とそのファンドの基準価格が同じ値動きをすることを目指す運用をするファンド。

あらかじめ決められた指数(インデックス)を上回る運用成果をめざすファンドのこと。ファンドマネジャーが積極的・戦略的に投資対象、組入れ比率、売買のタイミング等の投資判断を行い運用する。

ひとつの資産に偏ることなく、異なる複数の資産や地域などにバランス良く投資する投資信託のこと。