贈与とは?

贈与とは、当事者(贈与者)の一方が自らの財産を無償で相手方(受贈者)に与える行為です。贈与者が与える意思を表示し、受贈者がこれを受託することによって契約が成立します。

個人から財産を受け取ると、もらった側(受贈者)に贈与税が課されます。

- 当社でお預りしている有価証券等の贈与手続については、こちらをご確認ください。

生前贈与について

生前贈与は、相続税の負担軽減や遺産分配に関する家族間の問題を回避するための方法です。生前贈与を行うことで、財産の分配を本人の意思に基づいて行うことができ、受け取る側も早期に財産を取得できます。

- Point

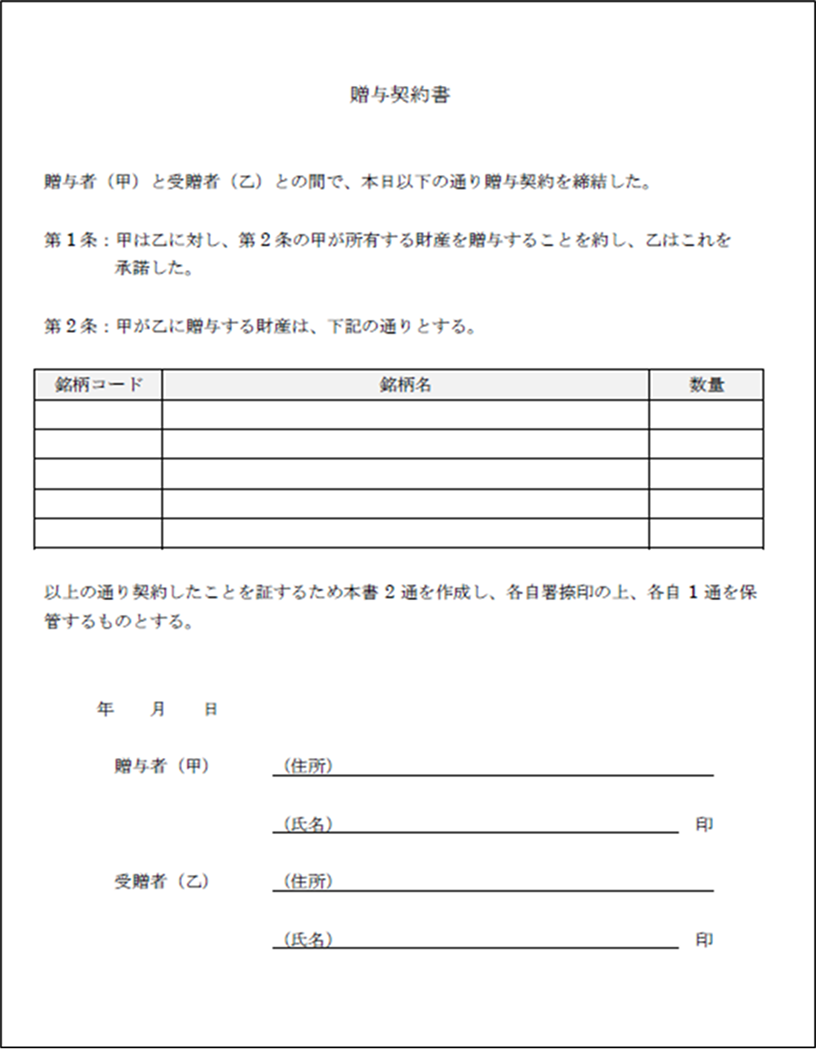

生前贈与を行う際には、贈与契約書の作成が重要です。この契約書には、贈与の内容および条件が記載されており、後のトラブル防止に役立ち、またこの書類は税務調査にも対応するために必要です。

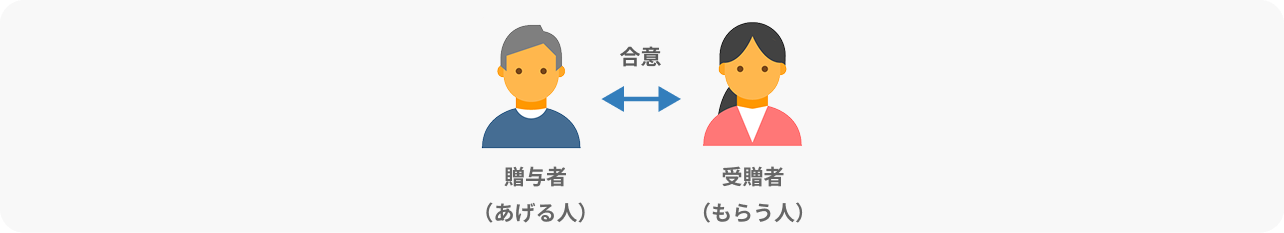

あげる人・もらう人、双方の合意が必要です

生前贈与は、「贈与者」(あげる人)と「受贈者」(もらう人)の双方の合意が必要です。お互いが納得して成立する契約であるため、一方が知らないということはありません。

生前贈与は口約束でも成立しますが、後のトラブルを避けるためには、双方の意思を明確にできる贈与契約書を作成することが推奨されます。

現金の授受ではなく銀行振込を行うことや、贈与税の納税・申告をして申告書を保管しておくなど、お金の流れが見えるようにする工夫も必要です。

- 贈与契約書の作成例

贈与には暦年課税と相続時精算課税があります

暦年課税制度

暦年課税は、通常の贈与税の課税方式のことで、その年の1月~12月までに受けた贈与に対して課税する制度です。

- Point

- 1月1日から12月31日までの1年間に贈与を受けた財産が対象です。

- 年間110万円(基礎控除額)以下の贈与は非課税で、110万円を超えた部分に対して贈与税が課税されます。

- 18歳以上の子や孫への特例贈与には軽減措置があります。

相続時精算課税制度

相続時精算課税は、納税者の選択により贈与税・相続税を通じた課税が行なわれる制度です。

- Point

- 贈与を受けたときには特別控除額2,500万円までに加えて、毎年110万円の基礎控除(暦年課税の基礎控除とは別途措置)を受けられるようになります。

- 控除額の限度を超えて贈与を受けた場合は、その超えた額に基づき一律20%の贈与税を計算して納税します。

- 一度相続時精算課税を選択すると、暦年課税はできませんのでご注意ください。

暦年課税と相続時精算課税の比較

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 贈与者(あげる人) | 制限なし ※1 | 60歳以上である父母や祖父母 ※2 |

| 受贈者(もらう人) | 制限なし ※1 | 18歳以上の子や孫 ※2 |

| 非課税枠 | 贈与を受ける人ごとに基礎控除年間110万円 | 贈与を受ける人ごとに基礎控除年間110万円、相続開始するまで特別控除2,500万円 |

| 制度の選択 | 選択制なし | 贈与者ごとに選択 |

| 非課税限度額を超えた場合の税率 | 特例贈与:18歳以上の子や孫等※2,3 一般贈与:上記以外は10~55%の累進課税 | 一律20% |

| 申告の必要性 | 110万円を超えると申告が必要 | 110万円を超えると申告が必要。ただし、初年度は相続時精算課税選択届出書を提出 |

| 贈与者(あげる人)が死亡した場合の相続税 | 相続開始前7年(ただし3年よりも前の4年間について合計100万円まで加算されない)に受けた贈与財産は相続財産に加算される | 毎月110万円を超えた額は過去に遡ってすべて相続財産に加算される |

- 当社の贈与手続については、血縁や姻せき関係に限ります。

- 贈与した年の1月1日における年齢となります。

- 暦年課税の特例贈与とは、直系尊属(父母や祖父母など)から18歳以上の子や孫に対して行われる贈与に特別な税率が適用される制度です。

これにより、通常の贈与税率よりも税負担が軽減されることがあります。詳細は国税庁のページをご覧ください。

No.4408 贈与税の計算と税率(暦年課税)|国税庁

ご留意事項

- 当社でお預りしている有価証券等の贈与手続については、こちらをご確認ください。

- 税務上のお取扱いの詳細については、税理士や所轄の税務署等にご確認ください。