株式アナリストの鈴木一之です。

2023年も「HOTな銘柄、COOLな銘柄」をよろしくお願いいたします。

全体相場の振り返り

さっそく2023年1月の株式市場を振り返ってみましょう。

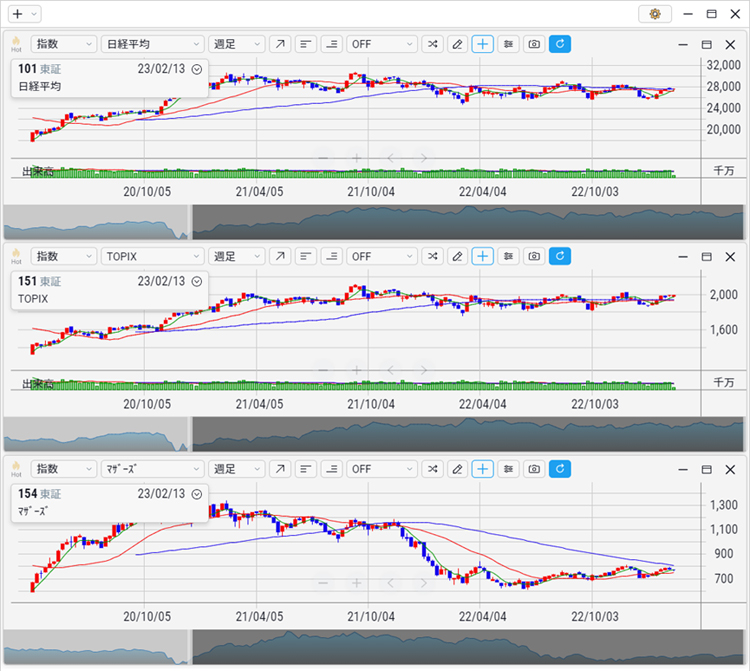

日経平均の1月の月間騰落率は+4.72%となりました。

12月の反落(▲6.70%)から一転して、先月の下落のかなりの部分を取り戻しました。

TOPIXも上昇しました。

1月は+4.44%を記録し、12月の下落率(▲4.74%)の大半を取り返した格好です。

株価の位置は日経平均よりも高いところにあります。

東証マザーズ指数は12月に▲7.94%と大きく下落した後、1月は+6.16%と大きく反発しました。

グロース株の戻りが顕著となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年2月14日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

昨年暮れにかけて、米国の「強すぎる経済」がインフレをもたらしていると見られていました。

それが世界的な金利の上昇をもたらし、株式市場を圧迫していましたが、震源地である米国の経済が年明けから徐々にスローダウンしている兆候が見られるようになりました。

それが金利上昇の一服感をもたらして、株式市場をはじめリスク資産に資金が戻ってくる動きが世界的に見られました。

NYダウ工業株は1月相場では+2.83%と反発しました。

何よりもNASDAQが1月は+10.68%と大幅高となっています。

12月の▲8.73%を取り戻してさらに上値を追っています。

米国市場はこれまでのところNYダウが先行する形で戻してきましたが、ようやくNASDAQにも出番が回ってきたというところです。

米国経済をめぐる状況は二転三転

米国で景気の鈍化傾向が見え始めたことから、1月は世界中で株式市場の上昇が顕著に見られました。

FRBによる金融政策の引き締めが功を奏してきたと見られ、物価上昇が鈍るとの期待が生まれて、金融引き締めにも打ち止め感が浮上しています。

いわゆる「ハト派」的な方向にマーケットのムードが大きく傾いたことが株価を大きく押し上げています。

もうひとつ、中国の経済が持ち直すとの期待も高まっています。

1月8日に中国政府は突如として「ゼロコロナ政策」を全面的に緩和しました。

緩和した当初はコロナウイルスの感染拡大が警戒されましたが、その懸念も比較的早い段階で収まり、その後はすぐに中国経済の回復期待が高まるという好循環となりました。

状況は二転三転しています。

1月4日、アマゾン・ドットコムが1万8,000人の人員削減計画を発表しました。

同じくセールスフォースも全従業員数の1割近い7,000人超のレイオフを発表しています。

昨年暮れにメタ(旧フェイスブック)が1万超の人員削減を発表して以来、米国のテクノロジー企業のリストラ計画は15万人に達するとの推計も出始めています。

そのような景気に対するリセッション懸念ががらりと変わったのが、1月6日(金)に発表された米国の12月分の雇用統計です。

非農業雇用者数の伸びが+22.3万人となり、市場予想を大きく上回りました。

失業率も3.5%に低下して、好景気を持続していることがあらためて確認されました。

しかしそれ以上に注目されたのが平均時給の伸びです。

この数値が市場予想(+0.4%)を下回る+0.3%となったことから、賃金インフレへの警戒が急速に和らぐこととなりました。

インフレの元凶はサービス価格の上昇にあり、さらにその根底には強すぎる雇用と高すぎる賃金の伸びがあるとされています。

平均時給の伸びが抑制されたことが確認されたことから、マーケットは驚くほど好意的な反応を示しました。

テクノロジー企業の集積するNASDAQ、半導体指標のSOX指数はその直後から丸1週間にわたって上昇を続け、今年最初の6日続伸を記録しました。

米国ばかりでなく、イギリスのFTSE100は史上最高値にあとわずかというところまで迫り、エネルギー問題に直面しているドイツのDAX指数も上昇基調が鮮明となっています。

賃金インフレが抑制されれば、物価上昇そのものが抑えられるものと市場は決め打ちしており、その一点にフォーカスしていることがあらためて浮き彫りとなりました。

インフレを退治するために金利を引き上げて景気を鈍化させる。

まさにここまではFRBの思惑通りに進んでいます。

注意すべきことはマーケットが先走り過ぎて、せっかく景気を鈍化させて金利が低下しているのに、株価が先走って上昇すると資産効果を通じて景気を持ち直す方向に刺激しかねない点です。

今年最大の相場テーマは、米国経済がソフトランディングに収まるかどうか、という点にかかっていますが、株価が刺激する形で経済が再び過熱するようだと、物価の上昇に拍車がかかって金融政策は再び引き締めの方向に大きく傾くことになります。

そうなる前にFRBやパウエル議長がタカ派的な発言を行い、市場に冷や水を浴びせる形で景気の過熱を食い止めるのではないかと、経済データや当局の発言などささいな変化に過敏に反応しています。

中国では「ゼロコロナ政策」解除から回復期待

中国の動向にも市場は神経質になっています。

1月8日に中国政府が突如として「ゼロコロナ政策」を全面解除したことから、これで中国における企業活動と個人消費はほぼ全面的に回復するとの期待が高まっています。

当面は1月22日から始まる春節の動向が重要です。

3年ぶりに行動規制のない旧正月を迎え、中国国内では早くも人々の大移動が始まっています。

タイ、ベトナム、マレーシアなど周辺国の観光産業も大きな期待を寄せています。

日本では中国からの入国に対する水際対策を強化しており、それに対して中国も日本・韓国への短期ビザの発給を停止するなど、ギクシャクした側面が残ります。

それでも中国以外の国から日本を訪れる外国人の人々の数は目に見えて増加しています。

観光庁が発表した昨年12月の訪日外国人観光客は137万人に達しました。

2020年2月以来の100万人の大台突破です。

コロナ前の2019年12月と比べると54%の水準まで戻っています。

韓国が45.6万人と最も多く、中国からはいまだ3.3万人にとどまっていますが、今がボトム付近であることは間違いないようです。

1月は「日銀ショック」回避

なお1月相場では日本でも大きな動きがありました。

日銀の金融政策決定会合が1月17-18日に開催され、金融政策は「現状維持」と決定されました。

1か月前の12月会合時に、イールドカーブコントロールの誘導目標が突如として0.50%に拡大され、世界の金融市場に大きな衝撃が走りました。

今回もその時と同じような「日銀ショック」が起こりかねない状況を市場は警戒していたのも事実です。

12月下旬から日本の株式、債券、為替(ドル)に対する売り圧力が強まり、年明けもそれらのショートポジションは継続されていたと見られます。

それが金融政策決定会合の結果が判明した1月18日(水)の午後から、ショートポジションが一斉に買い戻しに向かいました。

水曜日の午後だけで株式、債券、為替(ドル)が急上昇するという動きが見られました。

そのような急激なアンワインド(反対売買)の動きが収まると、あとは静かに元のマーケットの状態に戻り、経済統計や企業業績の行方に再び関心が向かっていくという展開が1月相場では強まりました。

「HOTな銘柄」

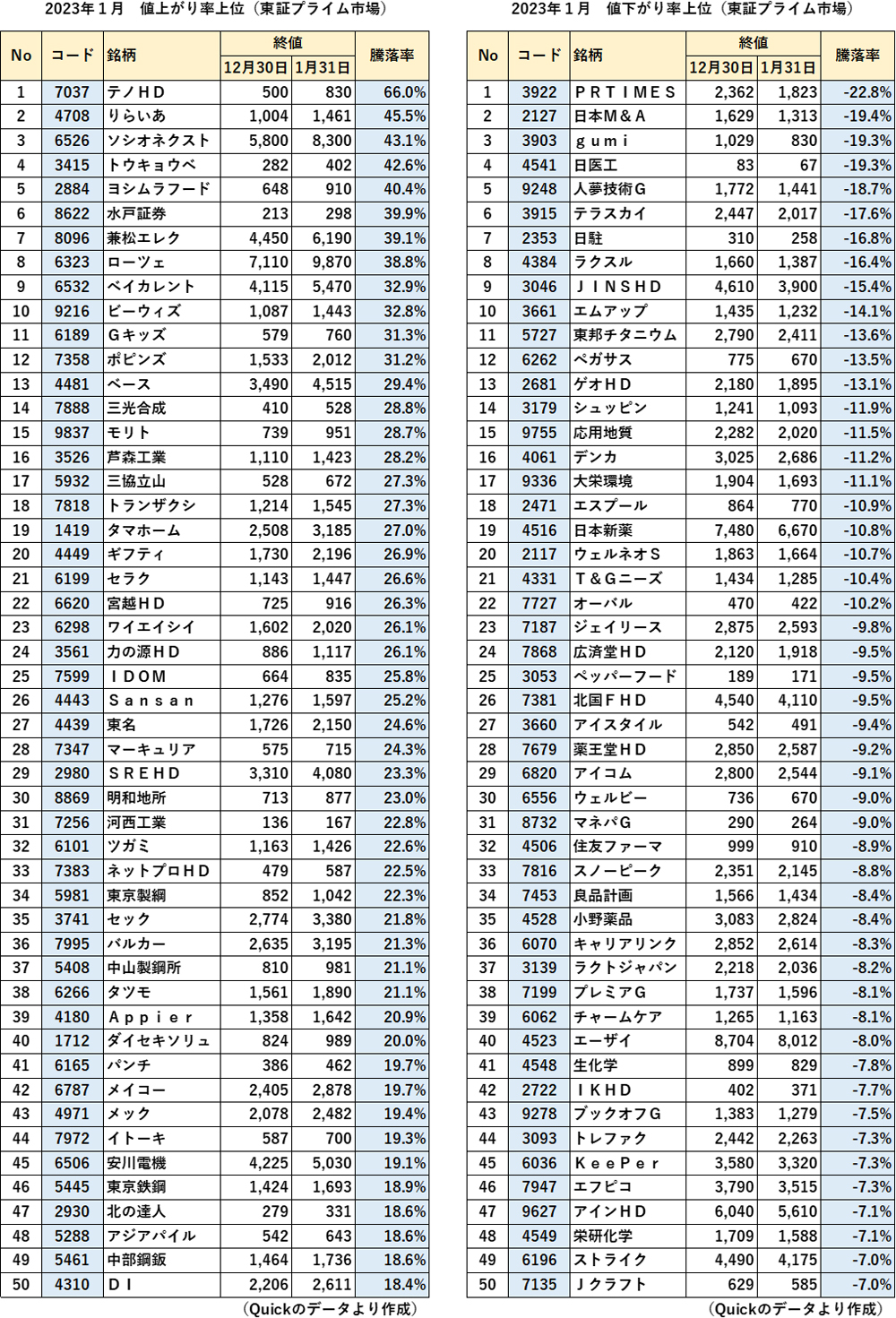

ここからは1月相場で上昇の目立った銘柄、「HOTな銘柄」をご紹介します。

子育て支援関連銘柄

まずは「子育て支援関連銘柄」がそろって上昇したことが目を引きます。

岸田政権の重要政策のトップに浮上した子育て支援策がマーケットで早くも評価されています。

- テノHD(7037、第1位、500円→830円、+66.0%)

- グローバルキッズ(6189、第11位、579円→760円、+31.3%)

- ポピンズ(7358、第12位、1,533円→2,012円、+31.2%)

認可保育所と企業内保育所を運営するテノHD(7037)、同じく保育所運営のグローバルキッズ(6189)、ベビーシッター派遣で知られるポピンズ(7358)の株価がいずれも大きく上昇しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年2月14日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

1月23日に通常国会が召集され、来年度予算や防衛費の増額を巡って活発な議論が戦わされています。

その通常国会の冒頭に行われた施政方針演説の中で、岸田文雄首相は子育て支援政策に関して「従来とは次元の異なる対策を実現する」と明確に表明しました。

4月には「こども家庭庁」が新たにスタートします。

6月には「骨太の方針(経済財政運営と改革の基本方針)が策定され、その中で子育て関連の予算の倍増する大枠を示すことになるそうです。

これまでの安倍政権、菅政権も子育て支援策には力を入れてきましたが、この3年間はコロナウイルスの感染拡大もあって、婚姻数および子供の出生数が極端に低下しています。

少子化、人口減少に関する危機意識がかつてないほど高まっており、政策面で喫緊の課題となったことが背景にあります。

小型成長株のリバウンド

このほかに値上がりの目立った銘柄としては、かつて活躍した小型成長株のリバウンドが挙げられます。

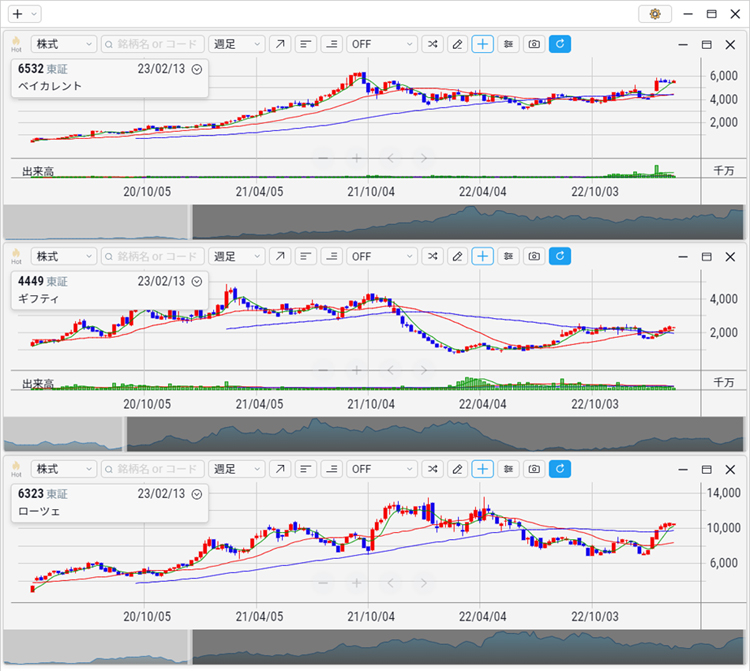

- ベイカレント・コンサルティング(6532、第9位、4,115円→5,470円、+32.9%)

- ギフティ(4449、第20位、1,730円→2,196円、+26.9%)

- Sansan(4443、第26位、1,276円→1,597円、+25.2%)

- ローツェ(6323、第8位、7,110円→9,870円、+38.8%)

DX(デジタルトランスフォーメーション)に関するコンサルティングに特化したベイカレント・コンサルティング(6532)を筆頭に、電子ギフトのギフティ(4449)、名刺管理ソフトをクラウド上で提供するSansan(4443)、さらには半導体製造装置のローツェ(6323)が大きく上昇しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年2月14日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

ベイカレント・コンサルティングは企業の経営コンサルティングを手がけていますが、最も得意とする分野がデジタル化の支援です。

大手金融機関もクライアントに取り込んでおり、売上高は過去5年間で200億円から750億円近くまで急拡大しました。

しかしどんなに成長著しい企業であっても、昨年1年間は米国を中心に政策金利の引き上げが相次いだため、成長企業の株価は評価されにくい状況が続きました。

ベイカレントのように高い売上げおよび利益成長があっても、NASDAQの歴史的な株価下落に連動する形で、株式市場の評価は冷淡なものにとどまるという状況が続きました。

しかし年明けからはそのような市場環境が次第に見直されつつあるようです。

金利上昇局面で下落した小型成長株の一角が息を吹き返しています。

Sansanも3年前に160億円だった売上高が今期は250億円に達する見通しです。

利益の回復も伴ってきました。

金利の上昇局面ではバリュー株、金利の低下局面ではグロース株、という投資資金のシフトがぐるりと回転して再びグロース株(成長株)に戻り始めているようにも見て取れる動きです。

好決算銘柄

決算内容の良好だった銘柄も引き続き堅調です。

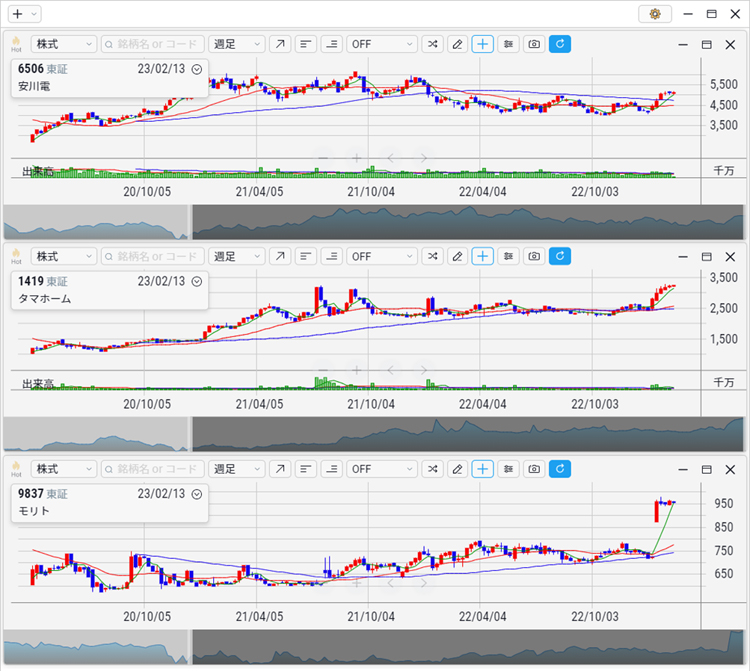

- 安川電機(6506、第45位、4,225円→5,030円、+19.1%)

- タマホーム(1419、第19位、2,508円→3,185円、+27.0%)

- ソシオネクスト(6526、第3位、5,800円→8,300円、+43.1%)

- モリト(9837、第15位、739円→951円、+28.7%)

ロボットやサーボモーターを手がける安川電機(6506)は1月10日に2023年2月期の第3四半期の決算を発表しました。

そこでは売上高は4,075億円(前年比+14.0%)、営業利益は481億円(+20.5%)となったことが明らかにされました。

半導体の調達不足は続いているものの、徐々に生産が回復しており、自動車のEV化の進展で自動車工場やバッテリー工場向けのロボットの導入が進んでいます。

それが収益の伸びを大きく支えました。

タマホーム(1419)も1月11日に2023年5月期の第2四半期の決算を発表し、売上高が1,252億円(+8.9%)、営業利益が67.6億円(+12.4%)と好調さが確認されました。

コロナ禍によって戸建て住宅の良さが再評価されており、タマホームが得意とする注文住宅、分譲住宅が伸びています。

加えて1棟当たりの販売単価も上昇傾向を維持しており、利益率が改善したことが増収増益をもたらしました。

決算発表に合わせて通期業績の見直しを明らかにしており、売上高は従来の2,460億円から2,530億円に、営業利益は130億円から135億円に、それぞれ増額しています。

史上最高を更新する好調さに株価が大きく上昇しました。

このほかにも製造拠点を持たないファブレス半導体メーカーのソシオネクスト(6526)、金属製の「ホック」で世界トップクラスのモリト(9837)が同じく業績好調から株価が急伸しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年2月14日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

「COOLな銘柄」

続いて1月相場で下落の目立った銘柄、「COOLな銘柄」をご紹介します。

株式市場は一段と「業績相場」の様相を強めています。

世界中で金利引き上げが毎日のように議論されるとなると、ますます企業の業績面に投資家の目が向かいます。

1月相場で下げが厳しかった銘柄は、「業績の悪化が確認された銘柄」、あるいは「市場が期待したほどには業績のよくなかった銘柄」が並びました。

代表格がPR TIMES(3922)です。

PR TIMES(3922、第1位、2,362円→1,823円、▲22.8%)

PR TIMESは企業が発表する新製品やイベントなどのプレスリリースを配信するサイトを運営しています。

企業のPRをプロデュースするベクトル(6058)の子会社として2005年に設立され、今では上場企業の52.2%の企業が同社のサービスを利用しています。

2016年に株式市場に上場し、小型成長企業の代表格として高い利益成長と株価の上昇を同時に実現しました。

特に2000年春に始まった新型コロナウイルスの感染拡大では、マーケットメディアの発信側に携わる記者、ライターが企業を訪問して取材ができなくなったため、同社を経由して企業からのプレスリリースを入手する動きが強まりました。

2000年3月からの1年間で株価は分割考慮後の安値・731円から、4,815円の高値まで一気に駆け上がった実績があります。

そのPR TIMESが1月12日に発表した2023年2月期の第3四半期の決算は、売上高は43.1億円(前年比+19.5%)も大きく伸びたものの、営業利益は10.9億円(▲27.8%)と同じく大幅に減少しました。

会社側は将来の成長を見込んで、今期は先行投資を優先すると以前から公言しています。

そのために売上高の伸びほどには利益は伸びないことは予想されていました。

そうだとしても、第2四半期の営業利益(9.1億円)から、第3四半期は10.9億円へ1億円ちょっとしか増えていないことに市場には落胆の声があふれています。

株価は決算発表の直後から大きく下落し、現在も2年来の安値圏で推移しています。

同じようにデンカ(4061)の株価も軟調でした。

デンカ(4061、第16位、3,025円→2,686円、▲11.2%)

デンカは大正初期の1915年に、アセチレンランプ用燃料のカーバイドから肥料となる石灰窒素を製造する事業でスタートした化学メーカーです。

戦後は石油化学に進出し、エチレンからポリスチレン樹脂などを拡販して日本の高度成長を支えました。

創業から100年超を数える伝統企業です。

現在は事業の多角化を急速に進め、電子部品・半導体材料、先端機能製品など、時代の先端を行く研究開発型の材料メーカーとして注目されています。

中でも新型コロナウイルスの検査キットは早くから供給体制を整備し、日本中の期待を集めました。

そのデンカが1月13日に通期業績見通しの下方修正を発表し、市場は驚きをもって受け止めました。

内容は、2023年3月期の売上高が4,450億円→4,100億円(前年比▲%)、営業利益は430億円→330億円(同▲%)というものです。

米国を中心に世界経済が鈍化する兆しが表れており、それがデンカの主力製品の需要減少につながっています。

すでに第2四半期の時点で業績面では陰りが見えていましたが、第3四半期の決算発表の直前に、売上高と営業利益見通しの下方修正となって表面化しました。

2月半ばになると、デンカのほかにも通期業績見通しを下方修正する動きが広がりました。

後講釈になりますが、その最初の兆しが1月半ばに表面化したデンカの下方修正に見られたということになります。

デンカに限らず、素材セクターをはじめ企業側からの業績見直し(特に下方修正)の動きには注意しておかなくてはならないという教訓です。

このほかにも日本M&Aセンター(2127、第2位、1,629円→1,313円、▲19.4%)、テラスカイ(3915、第6位、2,447円→2,017円、▲17.6%)、東邦チタニウム(5727、第11位、2,790円→2,411円、▲13.6%)が業績の悪化(その見通し)で株価が大きく軟化しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年2月14日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

株式市場では「業績相場」の性格がますます強くなっていると見られます。

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。

投資の最終決定はご自身のご判断と責任で行ってください。

詳しくは「ご注意事項」をご確認ください。

鈴木一之のHOTな銘柄 COOLな銘柄

金利上昇で収益改善!?反発する銀行セクター!(2023.01.26)

市場の関心は「好業績銘柄」に!(2022.12.22)

利上げ幅縮小観測でリターンリバーサル?(2022.11.17)

各国の金融引き締めと政府日銀による円買い為替介入(2022.10.14)

EV関連銘柄!再生可能エネルギー関連銘柄!(2022.09.21)

ウィズ・コロナ銘柄!?売り込まれた小型成長株の反発!(2022.08.15)

リセッション懸念台頭!?EV関連株、電力不足関連株!(2022.07.14)

逆風の小型成長株、堅調の資源エネルギー株(2022.06.14)

中国、米国、ロシア

各地の悪材料顕在化で下落強める株式市場(2022.05.13)

引き締め姿勢を明確にするFRB

小型成長株は底入れ反転!?(2022.04.12)

「ニッケル・チタン・エネルギー」ウクライナ情勢がインフレを加速!?(2022.03.16)

ウクライナ情勢緊迫化で資源株に注目!?(2022.02.16)

バリュー株!テクノロジー株!(2022.01.17)