株式投資で利益を出した場合、税金がかかります。確定申告をしなければならないため、手間がかかると思う人もいるでしょう。

しかし、個人投資家の確定申告や納税が簡素化できる仕組みがあり、税制優遇の制度も整っているので心配ありません。

この記事では株式投資における税金と、それに伴うさまざまな制度について解説していきます。

税金と平均取得単価

1. 税金の種類

株式投資による2種類の利益

- 譲渡益(売却益)

- 配当金

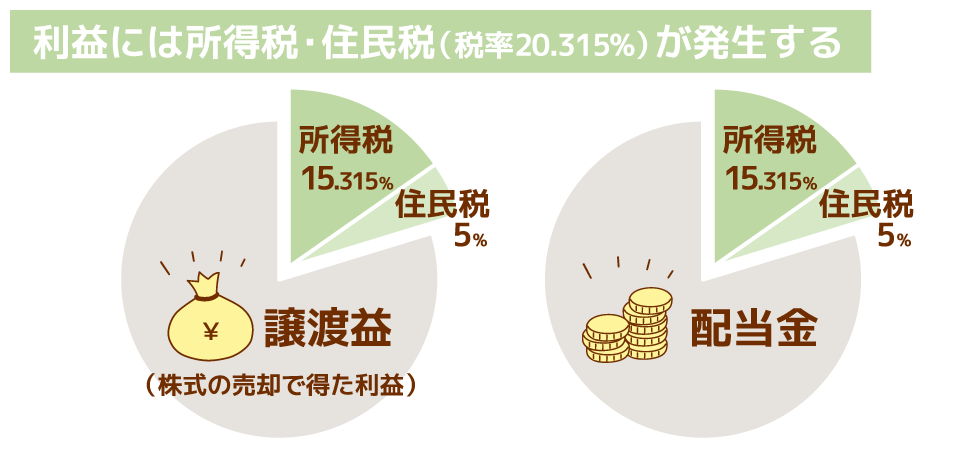

いずれの利益を獲得した場合でも、税金を納めなければなりません。

日本株における税金

| 利益 | 所得の種類 | 税率 |

|---|---|---|

| 譲渡益 | 譲渡取得 | 20.315% (所得税および復興特別所得税15.315%、住民税5%) |

| 配当金 | 配当取得 |

- 復興特別所得税は2013年1月1日~2037年12月31日の期間で適用されます

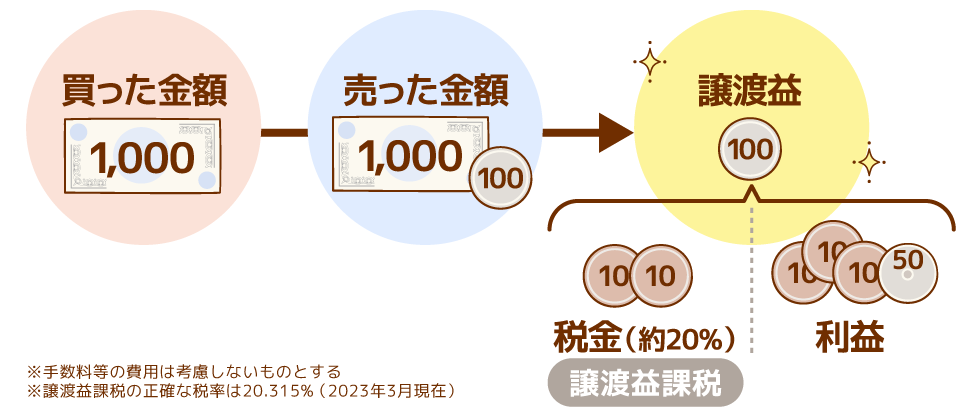

譲渡益課税

主に株式の売買によって獲得した利益に対して課税される税金

税率:20.315%

例えば、株価が1000円の銘柄を買い、1100円で売ったら差額の100円が利益になります。その100円に対して課税されます。

利益に対して、所得税・住民税(20.315%)が課税され、それを利益から差し引いた額が手元に残る利益です。難しく考える必要はなく、利益からだいたい20%ほどが引かれると考えればよいでしょう。

参考例

- A社株式(1,000株):取得額 800円 → 1,600円で売却

- B社株式(1,000株):取得額1,000円 → 800円で売却

- 手数料等の費用は、考慮しないものとします

譲渡益

- A社株式:1,600円 × 1,000株-800円 × 1,000株 = 80万円(利益)

- B社株式:800円 × 1,000株-1,000円 × 1,000株 = ▲20万円(損失)

- 譲渡益:80万円 + ▲20万円 = 60万円

- 税額:60万円 × 20.315% = 121,890円

📌 損失分の繰越控除について

株式取引で発生した損失は、その損失を翌年以降に繰り越して利益から控除できます。繰り越し期間は損失の発生から3年間で、取引を行わなかった年も確定申告を行うことで繰り越し可能です。

配当課税

配当金を受け取る際に課税される税金

税率:20.315%(譲渡益課税と同じ)

📌 譲渡益課税と異なる点

配当課税は配当金の支払い時に源泉徴収されるため、自身での確定申告は原則不要

📌 配当控除について

配当控除とは、国内上場株式の配当金や一部の国内公募株式投資信託の分配金(配当所得)について、総合課税を選択して確定申告をした場合に適用される税額控除。所得税と住民税の税額を一定金額差し引くことができます。なお、総合課税を選択した配当所得は、上場株式等の譲渡損失との損益通算はできません。配当金は申告分離課税を選択することもできますが、申告分離課税を選択した場合は配当控除の適用はできません。総合課税と申告分離課税、どちらが有利になるかは、居住者等の所得水準や上場株式等の損益状況等により異なります。

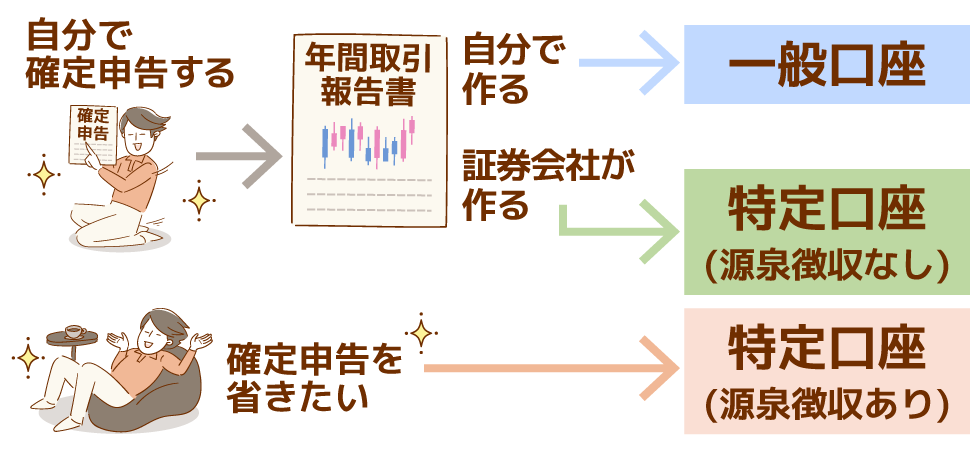

2. 一般口座と特定口座の違い

証券会社の課税口座は、一般口座と特定口座の2種類があります。

| 年間取引報告書 | 自身での確定申告 | |

|---|---|---|

| 一般口座 | 年間の取引における損益をご自身で計算する必要がある | 必要 |

| 特定口座(源泉徴収なし) | 証券会社が作成してくれる。 | 必要 |

| 特定口座(源泉徴収あり) | 証券会社が作成してくれる。 | 不要 |

一般口座

一般口座でのお取引は、「特定口座年間取引報告書」のような利益が記載された報告書等は交付されません。 お客さまご自身で、電子交付書面や取引履歴を参考に一年の損益を計算し確定申告をする必要があります。

特定口座(源泉徴収なし)

証券会社が年間の損益を計算し、それを記載した「特定口座年間取引報告書」を交付します。証券会社は譲渡益税の源泉徴収は行わず、お客さまご自身での確定申告が必要ですが、特定口座年間取引報告書は一年の取引の損益が掲載されておりますので、申告の際の計算にお役立ていただけます。

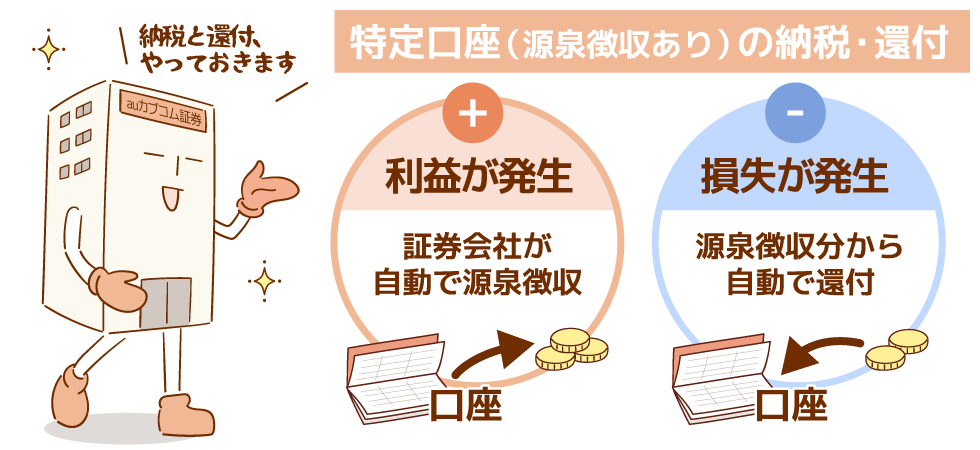

特定口座(源泉徴収あり)

証券会社が、お取引の都度、年初からの損益を計算し、売却代金から譲渡益税を源泉徴収して、お客さまに代わり納税します。徴収し過ぎた金額は還付いたしますので、お客さまご自身での確定申告を不要とすることができます。損失の繰越控除や複数の証券会社での取引損益を合算したい場合などには確定申告が必要ですが、証券会社が交付する年間の損益を記載した「特定口座年間取引報告書」に一年の取引の損益が掲載されておりますので、申告の際の計算にお役立ていただけます。

確定申告を行ったことのない人や、手間をかけたくない人は特定口座(源泉徴収あり)を選択するとよいでしょう。

特定口座(源泉徴収あり)でも確定申告が必要な例

- 損失分の繰越控除を受ける場合

- 複数の証券口座で取引があり損益を通算する場合

- 配当控除を受ける場合

3. 非課税で取引することもできる!NISAとは?

前述のとおり株取引には譲渡益にも配当金にも所得税・住民税(税率20.315%)が発生しますが、この税金を0%(タダ)にすることが可能な制度があります。それが、NISAです。

2014年から始まったNISA制度とは、日本株や投資信託における譲渡益や配当金が非課税となる税制優遇制度です。

2024年からは新たなNISA制度が始まり、非課税期間の恒久化、1,800万円まで投資上限枠の拡大(年間での最大は成長投資枠とつみたて投資枠合計で360万円まで)、投資枠の回復(売却の翌年)など、利便性が向上しています。

制度の詳細は金融庁HPをご覧ください。

| NISAの種類 | 概要 |

|---|---|

| 成長投資枠 | 年間240万円の投資枠があり、生涯投資枠は最大1,200万円となります。 対象商品は、上場株式と投資信託等となります(一部対象外あり)。 |

| つみたて投資枠 | 年間120万円の投資枠があり、生涯投資枠は最大1,800万円となります。 対象商品は、金融庁が指定する投資信託となります。 |

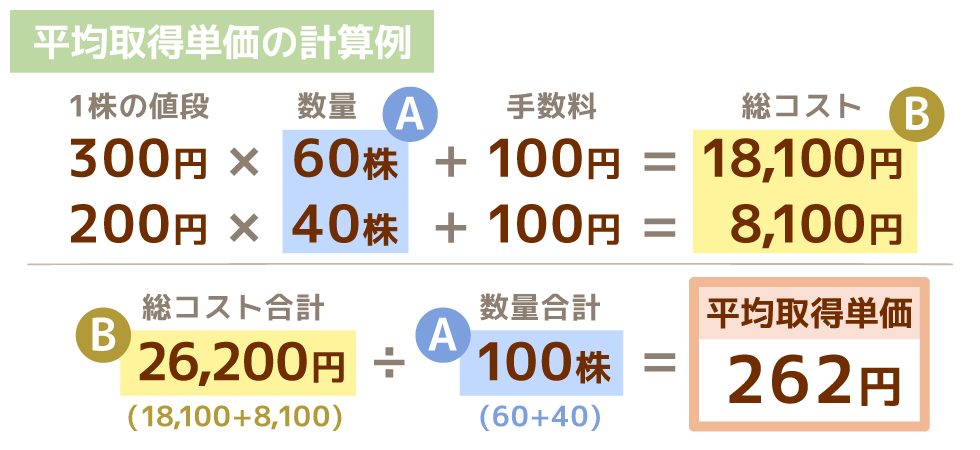

4. 平均取得単価

ある銘柄の株式を購入した際に、手数料を含めて1株を平均いくらで購入したのかを表す数値。譲渡益課税はこの平均取得単価を使って計算します。

計算式

(約定単価 × 数量 + 手数料) ÷ 数量

基本的に約定単価は手数料を含めませんが、平均取得単価は手数料を含めるので注意しましょう。なお、平均取得単価では小数点以下は切り上げとなります。

5. 譲渡益税の還付

特定口座(源泉徴収あり)では、証券会社が1年間の損益を計算して納税を行います。

特定口座内で利益が発生した場合は自動で源泉徴収し、損失が発生した場合はすでに源泉徴収されている分から還付が行われます。

譲渡益税還付金の詳細は、各証券会社の口座にログインすると確認可能です。

三菱UFJ eスマート証券で譲渡益税の徴収・還付を確認したい場合

ログイン後に「入出金・入出庫」→「入出金確認」で確認可能です。

または、ログイン後「資産管理」→「年間損益管理」でもご確認いただけます。

次は「資産を確認する」をご紹介します。

税金と平均取得単価についてまとめ

- 株式投資の税金は、譲渡益、配当金ともに20.315%

- 特定口座(源泉徴収あり)は、証券会社が納税と還付を行う

- 平均取得単価は手数料も含む