株式アナリストの鈴木一之です。

2023年9月の「HOTな銘柄、COOLな銘柄」をお届けいたします。

最初に9月の株式市場の概況です。

全体相場の振り返り

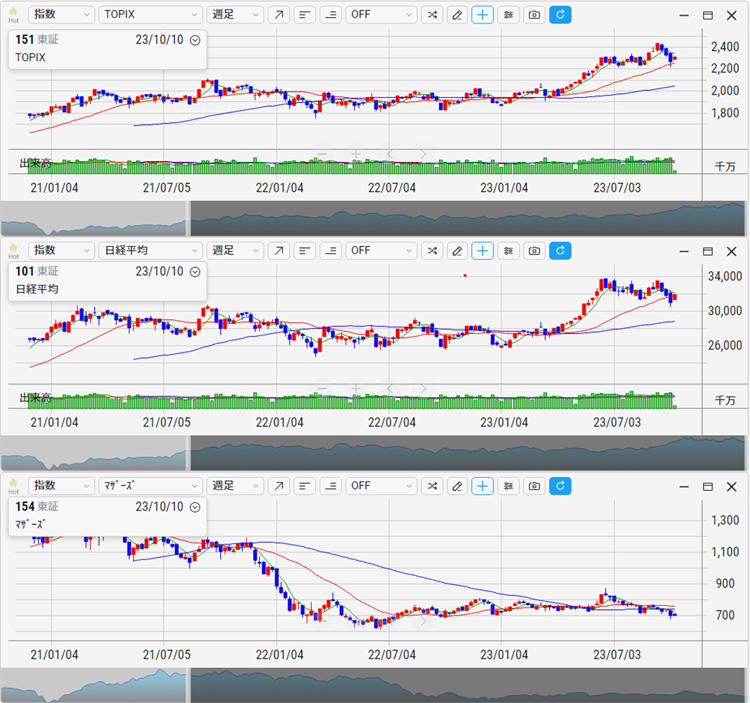

9月の日経平均は▲2.34%の下落となりました。

今年は年明けの1月から6月まで連続して上昇しましたが、7月に▲0.05%と小幅ながら7か月ぶりの下落に転じ、そして8月も▲1.67%と続落しました。

9月は3か月連続の下落となります。

米国における物価上昇の圧力がしぶとく、FRBによるインフレ抑制の引き締め策が長期化するとの見方が再び強まっています。

日本でも降って湧いたように、日銀による現在の超金融緩和策が解除されるとの見方が浮上しました。

金利上昇の圧力に弱いグロース株が引き続き下落しており、それとは対照的に金利上昇に対して抵抗力のあるバリュー株が堅調な値動きとなっています。

TOPIXも9月は月間の騰落率が▲0.39%と小幅マイナスとなりました。

日経平均の下落率に比べて小さなものにとどまっていますが、年初から8月まで続いた月間の連続上昇記録は8か月でストップし、今年初めて月間でマイナスを記録しました。

東証マザーズ指数は最も下げが大きくなりました。

9月は▲4.08%を記録し、日経平均よりも下落幅は広がりました。3か月連続での下落です。小型成長株は引き続き厳しい状況となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年10月11日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

米国市場も下落基調が見られました。

NYダウ工業株は9月の1か月間で▲3.50%の下げとなりました。

それ以上にS&P500は▲6.19%もの下落となっています。

NASDAQ総合指数も▲5.81%の下げで、NYダウ工業株の下落率を上回りました。

9月は特に米国での金利上昇が強まりました。

米10年国債金利は8月末の4.10%から、9月末には4.57%へと大きく上昇しました。

2007年10月以来の高い水準で、これが世界中の株価下落の震源地となっています。

原油市況も上昇力が強まっており、WTI先物価格は8月末の83.56ドルドルから、9月末には90.77ドルへと上昇しています。

予想外の減産延長による原油価格の上昇、楽観的ムードが覆される

世界の経済環境を概観すると、8月末にジャクソンホールで行われたシンポジウムでの講演において、FRBのパウエル議長は金融政策に対して、タカ派的なスタンスを維持するとのスピーチを行いました。

ただし市場が最も警戒していた「中立金利の引き上げ」への言及はありませんでした。

そこから米国の長期金利は9月の初旬からは急速に低下方向に向かい、米国や日本の株式市場では楽観的なムードも一時は見られました。

日経平均は8月末から9月初旬にかけて、今年3度目となる8日続伸を記録し、一時は33,000円の大台を突破するほどでした。

しかし好調だったのはその辺りまでです。

すぐに流れが反転し9月末には再び32,000円台を割り込むまで押し戻されました。

変化をもたらした要因のひとつが原油価格の上昇です。

9月5日(火)、サウジアラビアは7月から続けている100万バレル/日の自主減産を3か月延長すると発表したのです。

これまでサウジは1か月ごとに自主減産を見直しており、市場は今回も1か月程度の減産延長を予想していました。

それが12月まで3か月間の延長と決定されたことから、明らかに意表を突かれた形となりました。

この決定の直後に原油価格はWTI先物で88ドル台の前半、10か月ぶりの高値まで買い進まれ、そのまま9月末まで強い地合いを続け、90ドルの大台を突破しています。

このニュースは明らかに、インフレの再燃を警戒する株式、債券市場にとってマイナスのサプライズをもたらしました。

日銀の金融政策への思惑で揺れる長期金利と為替市場

もうひとつ、マーケットに大きな影響をもたらしたのが日銀の金融政策に関する市場の観測です。

9月9日(土)、読売新聞オンラインが日銀・植田総裁へのインタビュー記事を配信し、その中で植田総裁のコメントの中に、マイナス金利を解除することへの言及があったことから、市場では長期金利とドル円相場が揺さぶられました。

実際に配信された内容は、「物価目標の達成が可能と判断すれば、マイナス金利の解除を行う」というものです。

発言内容そのものはこれまでの論旨とさほど変わっている点はなく、ごく常識的な範囲の発言と言えます。

しかし市場ではこれを「早期のマイナス金利解除」として受け止め、次第に大きな反応となっていきました。

インフレ抑制に慎重なスタンスで、着地点の見込みが上昇した米国の政策金利

金融政策に関しては9月20日(水)に米国でFOMCが2か月ぶりに開催され、ここでも大きな変化が見られました。

最大の変更点が、ボードメンバーによる将来の政策金利の着地点に関する見通しです。

そこでは今年末の金利水準は5.6%(中央値)で止め置かれましたが、2024年末の水準が5.1%に引き上げられました。

6月時点の見通しは4.6%だったので、その水準からは0.5%の引き上げとなります。

FFレートは現在5.25-5.50%なので、新しい見通しでは来年のどこかで利下げに転じたとしても、その下げ幅は0.5%にとどまることになります。

したがって仮にインフレの抑制に成功して利下げに転じても、来年の利下げの回数はこれまでの「年4回」の見方から「年2回」に減少することになったのです。

ボードメンバーはこれまで以上にインフレ抑制に対して慎重で、タカ派的なスタンスが強調された内容となりました。

この変更によって債券市場は大きく反応しました。

米10年国債金利はFOMC後に4.5%台に上昇し今年の最高値を更新しました。

政策金利の動向により敏感な2年国債金利はさらに上昇して5.17%台。2006年7月以来の高い水準です。

2006年と言えば、リーマン・ショック以前のことです。

中国が世界中から「爆買い」と称してエネルギー資源や農産物、海産物を買い漁っていた時期です。

当時の米国は不動産バブルの真っただ中にあり、サブプライム・ローンが少しずつ社会的に問題視されてきた時期でもあります。

その当時の水準まで長短金利が到達したということに、インフレ抑制に対する市場の厳しい見方が改めて広がっています。

日本の株式市場でもFOMC直後から、金利動向に敏感な銀行セクターが大きく上昇しました。

反対に金利上昇に弱い不動産セクターが急落し、一段と目まぐるしい展開に変わりました。

原油価格の上昇も重なって、9月相場は物価と金利の双方に不安が広がる動きを余儀なくされる展開が続きました。

HOTな銘柄

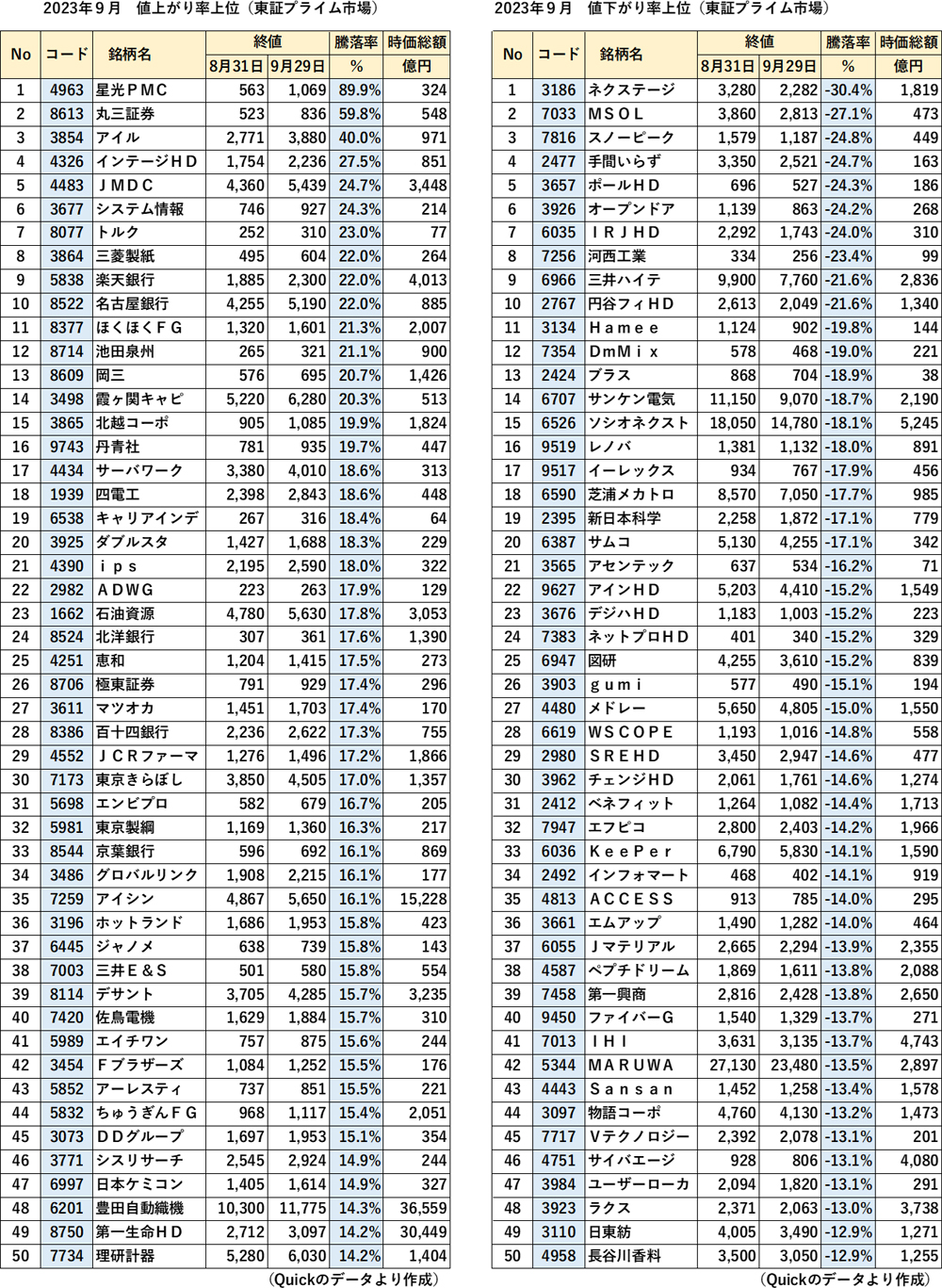

ここからは9月相場で上昇が目立った銘柄、「HOTな銘柄」です。

銀行株

名古屋銀行(8522、第10位、4,255円→5,190円、+22.0%)

ほくほくFG(8377、第11位、1,320円→1,601円、+21.3%)

池田泉州(8714、第12位、265円→321円、+21.1%)

北洋銀行(8524、第24位、307円→361円、+17.6%)

百十四銀行(8386、第28位、2,236円→2,622円、+17.3%)

銀行株には全面的な上昇が見られました。

9月相場だけでなく、8月以降ほぼ2か月にわたり一貫して上昇が見られます。

9月相場では上記の銘柄のほかにも、値上がり率上位50位までには、東京きらぼし(7173、第30位)、京葉銀行(8544、第33位)、ちゅうぎんFG(5832、第44位)がランクインしています。

地方銀行が並んでいますが、メガバンクの中にも三菱UFJフィナンシャルグループ(8306)が月間の値上がり率+9.0%で第123位にランクされています。

銀行株が全面的に買い進まれている点に関して、いくつかの要因が考えられます。

(1)金利上昇が業績面にメリットをもたらすこと

(2)PBR(株価純資産倍率)が低いこと

(3)配当利回りが高いこと

銀行経営にとって金利の上昇はメリットとなります。

伝統的な経済環境であれば、銀行にとって金利の上昇は調達金利(預金金利)が先に上昇するため、業績面ではデメリットとなりますが、しかし反対に現在のような非伝統的な経済環境では、調達金利の上昇よりも、ほぼゼロ付近まで低下している運用金利(貸出金利)の上昇によるメリットが見込まれるため、金利の上昇は銀行経営にとって利点があると見られています。

金利が上昇すると銀行が保有している債券の価格が値下がりするため、保有有価証券の含み損が拡大するというデメリットもあります。

しかしそれ以上に、本業である融資業務の利幅が拡大することをメリットとして評価する動きの方が、最近の株式市場では強まっています。

加えて現在の銀行セクターには、(2)低PBR銘柄としての評価、および(3)高利回り銘柄としての評価がプラスとして上乗せされています。

銀行セクターの中でも9月の値上がり率が+20%を超えた名古屋銀行(8522)やほくほくフィナンシャルグループ(8377)の場合、PBRはどちらも0.3倍台で、配当利回りも2.3%台です。

他の銀行株もそろってこれに近い状態にあります。

金利の上昇局面ではグロース株よりもバリュー株が選好されるという市場原則にも支えられて、8月に続いて9月相場でも銀行セクターが堅調な値動きを示しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年10月11日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

銀行以外のバリュー株

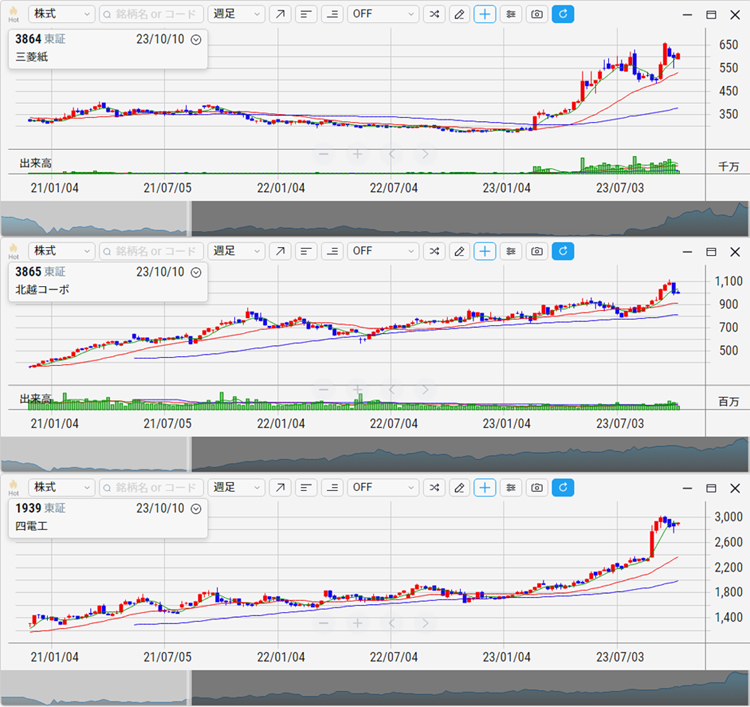

三菱製紙(3864、第8位、495円→604円、+22.0%)

北越コーポ(3865、第15位、905円→1,085円、+19.9%)

四電工(1939、第18位、2,398円→2,843円、+18.6%)

マツオカ(3611、第27位、1,451円→1,703円、+17.4%)

アイシン(7259、第35位、4,867円→5,650円、+16.1%)

エイチワン(5989、第41位、757円→875円、+15.6%)

銀行セクターと同様に、PBRに代表される割安株が幅広く物色されています。

その代表格が紙・パルプ業界です。

三菱製紙(3864)が+20%を超える値上がりとなりました。

北越コーポレーション(3865)も同じ程度の上昇です。

紙・パルプはこれまでは業績的に厳しい業界の代名詞でした。

それが素材セクターの相次ぐ値上げが製紙業界にも及んでおり、業績改善への好循環につながっています。

実際に製紙各社は、昨年から今年にかけて複数回にわたって値上げを実施しました。

印刷用紙は+15%を超える価格改定に成功しています。近年にない値上げ幅です。

素材セクターは原料価格の上昇を製品価格に転嫁する動きが広がっており、その恩恵が製紙各社にも広がってきました。

三菱製紙(3864)の場合、8月初旬に発表した第1四半期の決算で、売上高が493億円(前年比+1.5%)と小幅の増加にとどまりましたが、価格改定の浸透によって営業利益は3.2億円の黒字(前年は▲7.6億円の赤字)に浮上しています。

子会社の統合を進めた上で、バッテリーセパレーターや通信デバイス向けのドライフィルムレジストなど成長分野の戦略製品が育っています。

8月末に八戸工場でボイラーの爆発事故が発生したものの、「事故に売りなし」の相場格言を地で行くかのように株価は堅調です。同社のPBRは0.3倍台と低い水準にとどまっています。

同じように、四電工(1939)、マツオカコーポレーション(3611)、アイシン(7259)、エイチワン(5989)などのPBRが低く、かつ配当利回りの高い銘柄が上昇しました。

四電工(1939)は四国電力系の電気工事会社です。

四国電力からの電気工事の仕事を請け負っていますが、それ以外にも首都圏でのオフィスビル、マンションなどの電気工事の受注も活発です。

業績は今期も史上最高益が予想されるほどの好調ぶりです。

それでもPBRは0.8倍台、配当利回りは4.2%となっており、株価には割安感が感じられます。

9月の月間上昇率は+18%を越えました。

マツオカコーポレーション(3611)は、服飾メーカーからの受注で縫製するアパレルのOEMメーカーです。

ファーストリテイリングの「ユニクロ」からの受注が全体の3割を占めています。

PBRは0.5倍台、配当利回りは2.5%で、これも割安な状態から株価の上昇が目立ちました。

自動車メーカーの株価が上昇するにつれて、自動車部品株も堅調な動きとなりました。

アイシン(7259)はトヨタ直系の部品メーカー大手です。

自動車の基幹部品のひとつであるトランスミッションを主に製造しており、EV時代に即した大胆な中計経営計画を発表してそれが好感されました。

エイチワン(5989)はホンダ系の車体プレスメーカーです。

アイシンとともにPBRが1倍を割り込んでおり、しかも配当利回りは3%台とあって、株価は堅調な値動きをたどりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年10月11日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

COOLな銘柄

ここでは9月相場で下落が目についた「COOLな銘柄」をご紹介します。

半導体関連株

半導体関連株の小型株の下げが目立ちました。

三井ハイテック(6966、第9位、9,900円→7,760円、▲21.6%)

サンケン電気(6707、第14位、11,150円→9,070円、▲18.7%)

ソシオネクスト(6526、第15位、18,050円→14,780円、▲18.1%)

芝浦メカトロニクス(6590、第18位、8,570円→7,050円、▲17.7%)

サムコ(6387、第20位、5,130円→4,255円、▲17.1%)

ジャパンマテリアル(6055、第37位、2,665円→2,294円、▲13.9%)

MARUWA(5344、第42位、27,130円→23,480円、▲13.5%)

半導体関連株は年初から6~7月ごろまで大幅高となった株式市場の人気セクターです。

マーケットの話題を独占したと言ってもよいスター級の銘柄が名を連ねていますが、それらが9月相場では軒並み大きく売り込まれました。

9月初旬にはソフトバンクグループ傘下の英・アームが米国のナスダック市場に上場し、生成AI関連のエヌビディアが8月末の決算発表で上場来高値となる500ドルの大台突破まで買われるなど、引き続き半導体の未来に向けて話題には事欠きません。

しかし半導体業界の実情としては、全体に在庫調整の度合いが一段と深まっている重苦しい展開が続いています。

その象徴的な出来事が、9月中旬に伝わったTSMCの納期延期のニュースです。

いまや世界の半導体業界の先駆例となった台湾のTSMCですが、発注していた半導体製造装置の納入を延期するよう取引先に要請した、とロイターが報じました。

このニュースを受けて、すでに調整ムードの強まっていた半導体関連株に衝撃が走り、関連銘柄が軒並み下落するという展開になりました。

生成AIの爆発的な普及による需要増の期待が高まっていた矢先だけに、失望感が広がったようです。

東京市場でも9月13日に三井ハイテック(6966)が、前日に行った決算発表を受けてストップ安まで下落しました。

三井ハイテックは半導体の後工程で使われるリードフレームの大手メーカーです。

9月12日に第2四半期の決算を発表し、そこで2024年1月通期の業績を下方修正しました。

純利益はそれまでの166億円から117億円(前年比▲33%)へ50億円も引き下げられました。

パソコンやスマホの販売低迷が世界的に続いていることが主因です。

これを受けて東京エレクトロン(8035)、アドバンテスト(6857)、信越化学工業(4063)、スクリーンHD(7735)など、主力の半導体関連株にも軟調な動きが目立ちました。

このほかにも下落した銘柄としては、中古車販売のネクステージ(3186、第1位、3,280円→2,282円、▲30.4%)が大きく下げ、9月月間のワーストワンとなりました。

世間を騒がせているビッグモーターと同様に、中古車の下取り、販売に関して不正行為が発覚し、社長辞任にまで発展する事態が嫌気されています。

金利の上昇によって小型成長株の一角も引き続き軟調です。

MSOL(7033、第2位、3,860円→2,813円、▲27.1%)が第3四半期決算の発表をきっかけに急落したのをはじめ、スノーピーク(7816、第3位、1,579円→1,187円、▲24.8%)、ポールトゥウィンHD(3657、第5位、696円→527円、▲24.3%)、円谷フィールズHD(2767、第10位、2,613円→2,049円、▲21.6%)、新日本科学(2395、第19位、2,258円→1,872円、▲17.1%)など、スター級の小型成長株が軟調です。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年10月11日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

9月はバリュー株の優勢、グロース株の不調が継続した1か月間となりました。

以上

鈴木一之のHOTな銘柄 COOLな銘柄

33年ぶりに新高値更新!中型株投資のススメ(2023.09.08)

6月相場で脚光を浴びた生成AI関連株と半導体関連株!(2023.07.13)

半導体銘柄、2つの上昇要因とは!?(2023.06.15)

2月決算の好業績企業で注目すべき銘柄は?(2023.05.12)

金融システム不安から銀行セクターが下落(2023.04.17)

バリュー銘柄!低PBR銘柄!(2023.03.20)

子育て支援関連株!小型成長株!(2023.02.20)

金利上昇で収益改善!?反発する銀行セクター!(2023.01.26)