株式アナリストの鈴木一之です。

2023年4月の「HOTな銘柄、COOLな銘柄」をお届けいたします。

最初に4月の株式市場の概況をお伝えします。

全体相場の振り返り

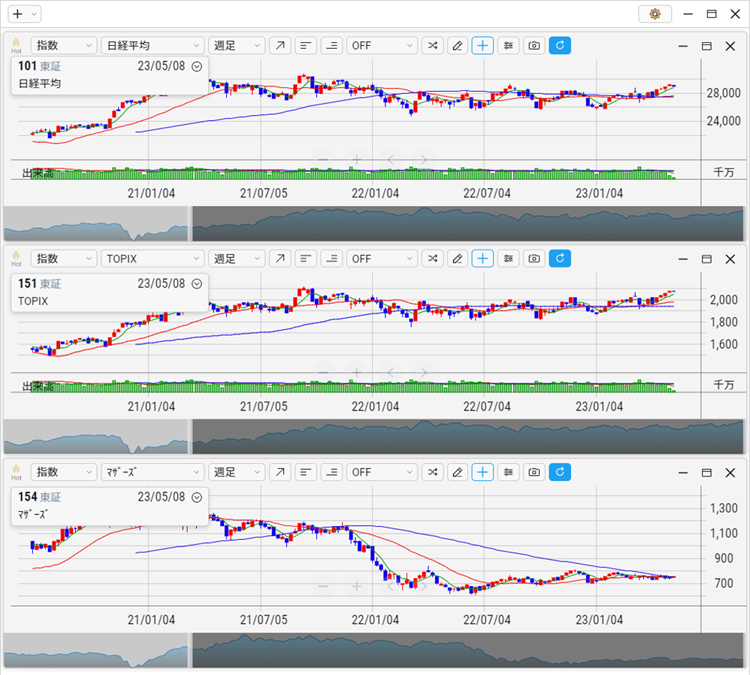

4月の日経平均の月間騰落率は+3.05%でした。

前月の+2.17%に続いて大きめの上昇を記録しています。

これで年初から4か月連続での上昇となりました。

3月初旬に米国で沸き起こった金融システムに対する不安は、完全に払しょくされたわけではありません。

それでも各国の金融当局による金融市場の安定策がすばやく打ち出されたことによって、マーケットは不安定ながらも下値は限定されました。

TOPIXも4月相場は続伸し、上昇率は+2.70%とまずまずの上昇でした。

誰もがよく知っている大型株に対して根強い買いが入っており、日経平均とともに堅調な値動きを続けました。

反対に東証マザーズ指数は▲0.53%と小幅ながら反落しました。

長期金利の上昇は限られましたが、小型成長株の出番はまだ早いようです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

米国でも3月相場とは打って変わって、テクノロジー株が集まるNASDAQの上昇が鈍っており、代わってNYダウ工業株を構成する大型株の上昇が目立ちました。

4月のNYダウ工業株の月間上昇率は+2.48%で、それに対してNASDAQ総合指数の上昇率は+0.04%にとどまっています。

金融引き締めによる景気の後退懸念に市場の関心が向かっているところに、金融システム不安が加わり、長期金利の上昇はひとまず限定されました。

それでもNASDAQとの比較で出遅れていたNYダウ採用銘柄の上昇が勝っているように見えます。

米国の10年国債金利は3月末の3.47%から、4月末には3.42%へとわずかながら低下しました。

インフレ高進に対する懸念は徐々に薄らいでいます。

原油価格はWTI先物で3月末の1バレル=75.70ドルから、4月末には76.63ドルへ小さな動きにとどまりました。

米国シリコンバレーバンクの経営破綻から1か月、再び火種が

3月初旬に米国で発生したシリコンバレーバンクの経営破綻から1か月が経過し、徐々に動揺は落ち着いてきたと安心しかけた矢先のことです。

4月末にはファースト・リパブリック・バンクから激しい預金流出が起こり、見えない部分に次の火種は残っています。

景気後退の懸念も強く指摘され続けていますが、それでも米国市場をはじめとして株価は堅調さを保ちました。

最も早く値を戻したのはフランスです。

主要指数のCAC40は4月半ばにはいち早く史上最高値を更新しました。

年金改革に対する市民デモは激化しているものの、金融システム不安とは距離を置いている点が好感されている模様です。

ドイツも遅れて戻り歩調に向かっており、韓国、台湾、中国の株価も上昇に弾みがつくようになりました。

気がつけば世界同時株高と言ってもよさそうな状況です。

バフェット氏の日本市場に好意的な姿勢、明るさが戻ってきた4月相場

日本もその流れに乗り始めています。

日経平均は4月7日~18日にかけて8連騰を記録して28,600円台まで上昇しました。

年初来高値をあっさりと更新し、4月末には29,000円台目前まで迫っています。

4月半ばに決算発表シーズンを迎えた2月/8月決算の小売セクターが、予想以上に業績好調であることが好感されています。

そこに「バフェット効果」が加わります。

ウォーレン・バフェット氏の日本株に対する好意的な姿勢が後押ししていることは間違いないでしょう。

4月10日、「相場の神様」として名高いウォーレン・バフェット氏が突如として日本を訪れ、バークシャー・ハザウェイがすでに大量保有している総合商社株を買い増しする意向であることが明らかになりました。

この事実に日本中が沸き立っています。

バフェット氏の来日は東日本大震災の直後、2011年以来のことだそうで、それだけで日本中が大騒ぎとなりました。

すでに保有している総合商社5社のほかにも、バフェット氏のプランには投資対象となる日本企業がいくつかあるそうで、それもまた株式市場を大いに沸き立たせました。

割安な成長株投資で知られるバフェット氏が、米国以外では初めてと言ってもよいほど投資対象として日本市場に注目しているという事実は、外国人をはじめ内外投資家の目を引きつけるには十分すぎるほどの効果があります。

あり余るほどの現預金を抱える日本企業の財務体質は盤石です。

多少の金融システム不安でも十分に切り抜けられるでしょう。

あとはムダを省き、生産性を上げて、経営の質を高めて、有望な投資先を見つけられればよいはずです。

ぬか喜びは禁物ですが、日本の株式市場にも少しずつ明るさが戻ってきたように感じられた4月相場です。

「HOTな銘柄」

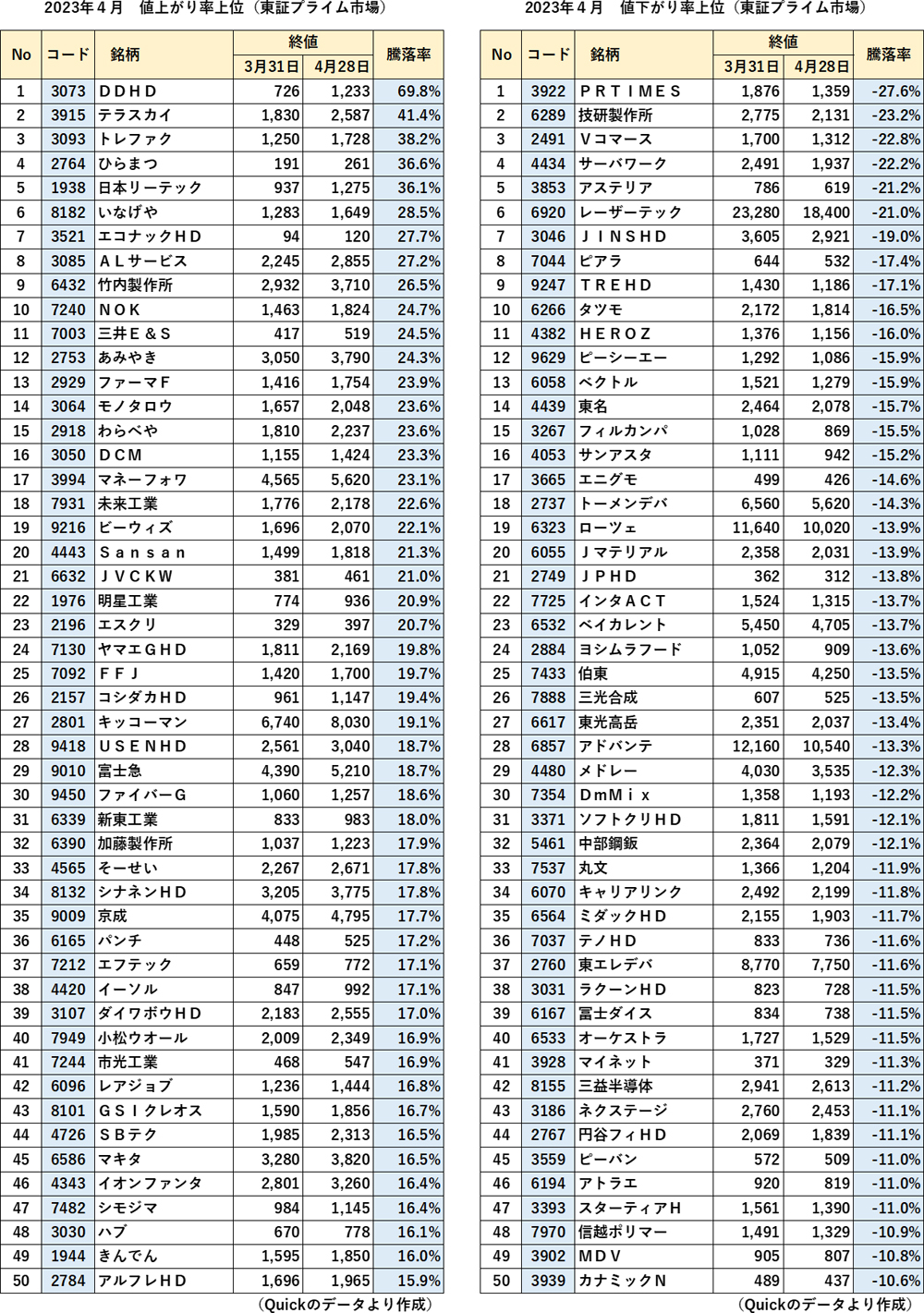

ここからは4月相場で上昇の目立った銘柄、「HOTな銘柄」をご紹介します。

2月決算の好業績企業

4月は月初から中旬にかけて、2月末で決算を締めた2月期決算企業が相次いで決算発表を行いました。

その内容を好感して株価が急騰する銘柄が相次だのが4月前半の展開です。

当然ながら決算内容に失望して下落した銘柄もあります。

まさに決算発表の時期に特有の動きと見ることができるでしょう。

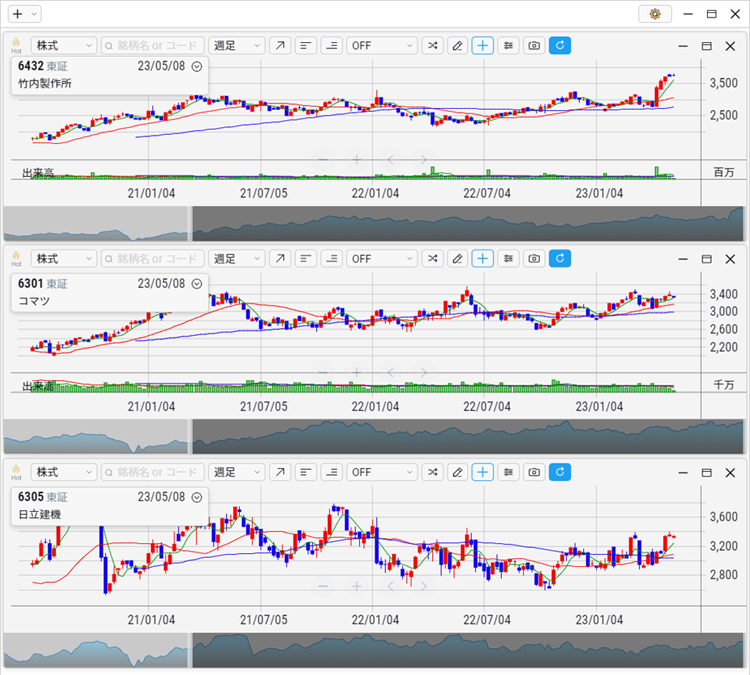

中でも上昇が際立っていたのが機械セクターの竹内製作所(6432、第9位、2,932円→3,710円、+26.5%)です。

4月11日に発表した2023年2月期の竹内製作所の決算は、売上高が1,789億円(前年比+27.0%)、営業利益が212億円(+19.5%)、当期純利益が159億円(+19.7%)と大幅に増加しいずれも過去最高を大幅に更新しました。

今2024年2月期も好調が続く見通しで、売上高は1,890億円(+5.6%)、営業利益は240億円(+13.1%)と順調に拡大します。

これを受けて株価は決算発表の翌日にストップ高まで買われ、その後も4月相場を通じて順調な上昇を演じました。

竹内製作所は建設機械の中堅メーカーです。

「建設機械」と聞けばすぐにコマツ(6301)や日立建機(6305)を思い浮かべますが、それらの大手企業と比較すると、売上高や利益の規模の単純な比較では竹内製作所はかなり見劣りします。

しかし竹内製の最大の持ち味は、製品重量が6トンに満たないミニショベルや、同じく重量6トンクラスの小型の油圧ショベル、クローラーローダー(ブルドーザー)を世界で初めて開発し、単独で市場を開拓したという点です。

建設機械はサイズによって役割がまったく異なり、同社の中核である小型ミニショベルは、都市や住宅地域の基礎工事、水道管やガス管などの生活インフラ工事、工場や商業施設、体育館など公共施設の工事に主に用いられます。

先進国、発展途上国を問わず、世界中で都市開発、街づくりは衰えることなく継続的に行われます。

老朽化した街のインフラ整備やメンテナンス工事、災害からの復旧工事でも同社の小型建機の需要はますます拡大すると見られます。

その辺りに業績好調の要因を見い出すことができます。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

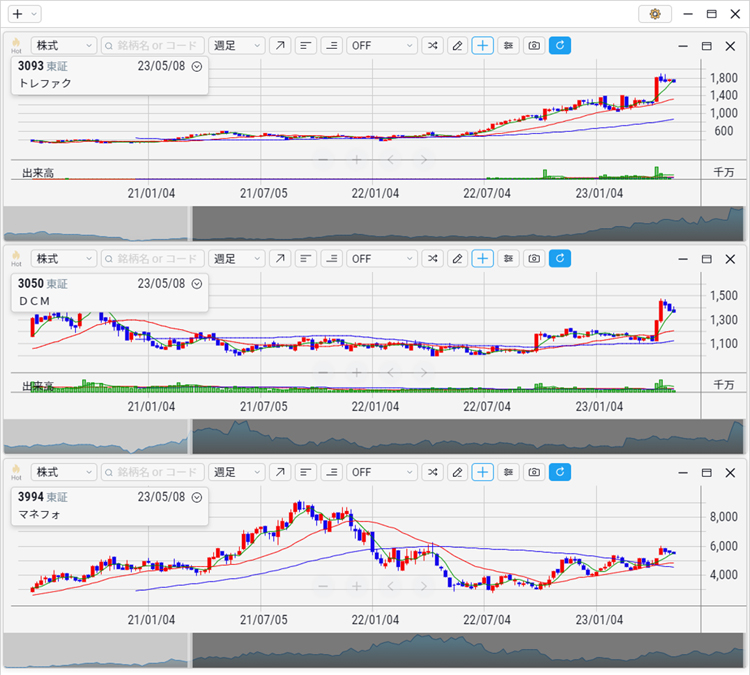

業績好調の続くトレジャー・ファクトリー(3093、第3位、1,250円→1,728円、+38.2%)は今回の決算発表でもサプライズが広がり、4月を通じて株価は堅調に推移しました。

4月12日に発表された2023年2月期の決算は、売上高が282億円(+21.0%)、営業利益は25.6億円(+157.7%)とこちらも大きく伸びて最高益を更新しました。

SDGsに基づくモノを大事にリユースする社会的な要請と、物価高に対する庶民の生活防衛のニーズから、リユース市場は順調に拡大しています。

新規出店も20か店に拡大しました。

今2024年2月期も売上高は315億円(+11.9%)、営業利益は28.5億円(+11.4%)と高い安定した伸びが続く予想で、期初の段階から連続最高益の見通しを打ち出しています。

そればかりでなく中期経営計画の目標値まで上方修正しており、まさに急成長期に入ったと見られます。

計画発表の翌日に株価はストップ高まで買われ、さらに一段と上昇に弾みがついています。

業績好調と言えば、ホームセンターのDCMホールディングス(3050、第16位、1,155円→1,424円、+23.3%)も同様です。

4月11日に発表した2023年2月期の決算は、売上高で4,768億円(会計基準変更のため前年と比較できず)、営業利益は300億円(▲1.9%)となりました。

売上高、利益ともに小幅の増減にとどまっていますが、ここ数年のコロナ特需の反動減を考慮すればかなり健闘したと言えるでしょう。

ガーデニング需要の拡大、節電商品や環境に配慮した商品が好調で、物流費や光熱費の上昇を吸収しています。

今2023年2月期の見通しも売上高4,940億円(+3.6%)、営業利益310億円(+3.1%)と安定した成長軌道に戻ってきたこと、200万株の自社株買いを発表したことも好感されて、株価は大きく上昇し高値圏で4月相場を終えました。

新たな3か年の中期計画も策定しており、拡大しているリフォーム市場に新しいビジネスチャンスを見出しています。

ローコストオペレーションを徹底し、PB商品の開発を深化させることなどを盛り込んだ上で、2025年度には売上高で5,500億円(年平均+5.4%の成長)、営業利益で380億円(同+8.1%)、ROEを8.5%(+1.0ポイント)に引き上げることを目指しています。

業績好調では、マネーフォワード(3994、第17位、4,565円→5,620円、+23.1%)、Sansan(4443、第20位、1,499円→1,818円、+21.3%)、USEN-NEXT HOLDINGS(9418、第28位、2,561円→3,040円、+18.7%)などの小型グロース株の一角も顕著な動きが見られました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

会社側からのサプライズ発表

4月の「HOTな銘柄」としてもうひとつ、うまくネーミングをつけることができないのですが、「会社側からのサプライズ発表」というべき一群があります。

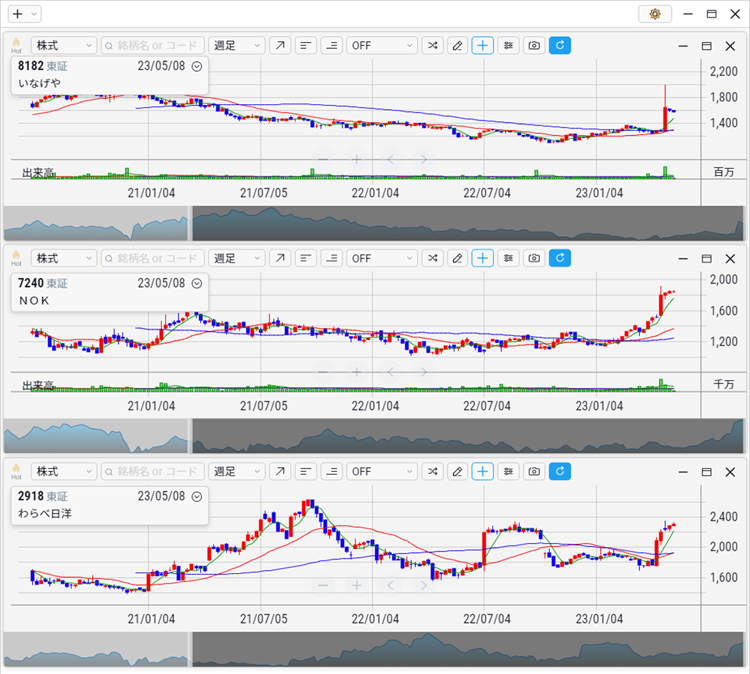

代表格としては、スーパーマーケットのいなげや(8182、第6位、1,283円→1,649円、+28.5%)です。

4月25日、大手スーパーのイオンがいなげやの出資比率を現在の17%から51%まで引き上げ、連結子会社化すると発表しました。

イオン傘下の「マルエツ」を有するユナイテッド・スーパーマーケット・ホールディングスに統合してゆく方針です。

この数年でスーパーマーケットの経営環境は大きく変化しています。

ネットスーパーの台頭、電子決済・無人レジの導入、SNSを通じた集客方法の導入、ポイント還元など顧客データを活用したマーケティング、仕入れコスト・光熱費高騰への対処、都市部と地方での顧客の生活様式の変化など、数年前とは状況は様変わりしています。

それらの変化にすべて対応するのは上場スーパーといえども単独では厳しくなっており、だからと言って何も手を打たなければ、顧客獲得と事業拡張の面でさらに遅れを取ることになります。

いなげやは大手のイオン傘下に加わることで生き残りを図る決断を下しました。

株価は発表翌日にストップ高まで買われて、そのまま高止まりを続けています。

別の事例がNOK(7240、第10位、1,463円→1,824円、+24.7%)です。

NOKは自動車用オイルシールのトップ企業です。

国内シェアは7割に達し、自動車エンジンのガス漏れ、オイル漏れを防ぐシール(パッキン)を技術面でリードしてきました。

自動車業界は世界的にEV化への流れが一段と加速しており、EV全盛となればエンジンからのオイル漏れを防ぐシール材はまったく不要となります。

企業としてどのように生き残りを図るのか、NOKの今後の事業展開が注目されていました。

5月10日の決算発表に先立つ4月19日、NOKは業績の修正とともに後日発表予定の中期経営計画の概略(資本政策および株主還元策)を明らかにしました。

内容としては、向こう3年間で675億円を下限とした株主還元策を実施するというものです。

詳細としては、

- 自己株式の取得(今期100億円、来期以降は状況を見て)

- 配当(3年間で総額375億円、DOE2.5%以上)

- 政策保有株式の売却(前期末で保有する株式時価総額の25%を売却)

というものです。

時価総額が3,000億円前後のNOKにとって、675億円という株主還元策はかなり踏み込んだ規模となります。

PBR(株価純資産倍率)は0.6倍前後にとどまっており、株価の割安状態を解消するという意味合いも多分に含まれるものと見られます。

発表直後から株価は大きく動意づき、高値圏に張りついたままで4月末を迎えました。

セブンイレブン向けに加工食品を納入するわらべや日洋ホールディングス(2918、第15位、1,810円→2,237円、+23.6%)も同様です。

4月11日の2023年2月期の決算発表において、株主還元策を充実させる目的で、今期以降の配当性向の目安を従来の25%から40%に引き上げる、と発表しました。

配当金の額は前期までの年65円から、今期は年70円となる見込みです。

業績は今期も好調さが維持される見通しで、株価は大きくプラス方向に反応しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

これらの企業群の後に続く3月決算企業の中にも、同じように資本政策を充実させる意向を持った企業が増えることが十分に予想されます。

「COOLな銘柄」

続いて4月相場で下落の目立った銘柄、「COOLな銘柄」をご紹介します。

半導体関連株

4月は半導体関連株が軟調な動きに終始しました。

わずか1か月前の3月相場では半導体関連株は顕著な値上がりを演じましたが、それが早くも大きく反転しています。

米国を中心に世界的な景気鈍化の懸念が高まり、半導体の在庫調整が急がれたことが影響していると見られます。

加えて半導体各社の決算発表が相次いでおり、それらがいずれも先行きに対して楽観は許されない状況を示したことから、半導体セクターの株価は軟調にならざるを得なかったようです。

決算面でカギを握るのは、世界最大のファウンドリー、TSMCです。

4月20日に2023年1-3月期の決算を発表し、売上高は5,086億台湾ドル(+3.6%)となり、純利益は2,069億台湾ドル(+2.1%)となりました。

売上高、利益ともに増加しましたが小幅な伸びにとどまり、2022年12月期の売上高の伸び(+43%)と比べても大きく後退しています。

1月に公表した会社予想(5,126-5,372億台湾ドル)の下限にも届かず、この事実ひとつをとっても半導体市場が今年1月以降に急激な悪化に見舞われた状況が見てとれます。

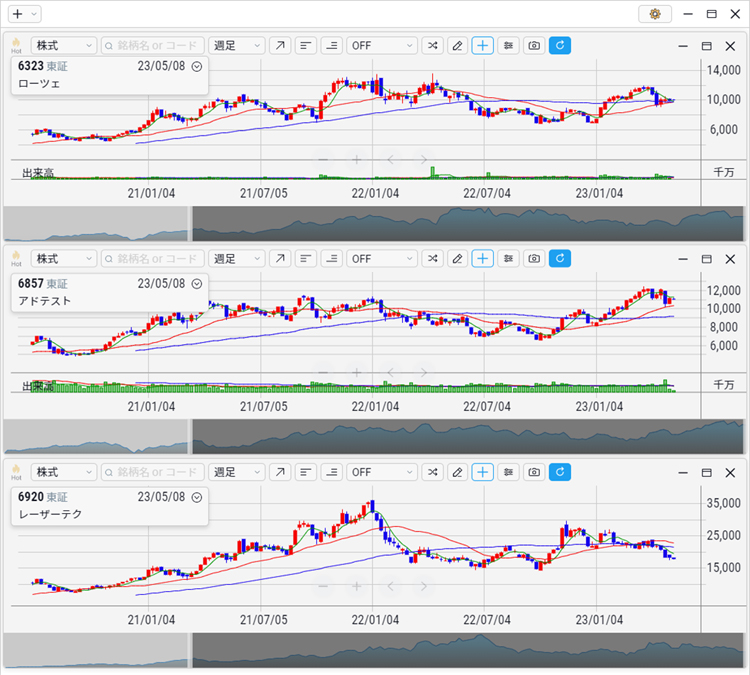

日本では2月決算企業のローツェ(6323、第19位、11,640円→10,020円、▲13.9%)の業績悪化が市場のサプライズを誘いました。

ローツェは広島県福山市に本社を置く精密機器メーカーです。

自律分散型システムに強みを持ち、1980年代から90年代にかけてドライバーやコントローラーで発展しました。

現在は半導体の製造工程で多用される真空内でのウエハー搬送ロボット、ユニットが急拡大しています。

4月11日に発表した2023年2月期の決算では、半導体製造装置の需要拡大に伴って売上高は945億円(+41.1%)、営業利益は264億円(+67.1%)と大幅に伸び、いずれも過去最高を更新しました。

しかし今期はメモリを中心とした需要の減速によって、世界的に設備投資計画が見直されるとの前提に立って、売上高は880億円(▲6.9%)、営業利益は216億円(▲18.2%)と慎重な見通しを提示しました。

中国向け製品への経済制裁の影響も懸念されます。

同様に3月決算のアドバンテスト(6857、第28位、12,160円→10,540円、▲13.3%)も4月26日に2024年3月期の見通しを公表し、売上高は4,800億円(▲14.3%)、営業利益が1,050億円(▲37.4%)という慎重さを示したことから株価が急落しました。

こうなると半導体市場に関連する銘柄は軒並み下落してしまいます。

今やこの分野の指標銘柄でもあるレーザーテック(6920、第6位、23,280円→18,400円、▲21.0%)を筆頭に、塗布装置のタツモ(6266、第10位、2,172円→1,814円、▲16.5%)、特殊ガス装置のジャパンマテリアル(6055、第20位、2,358円→2,031円、▲13.9%)、ウエハー研磨加工の三益半導体(8155、第42位、2,941円→2,613円、▲11.2%)、ウエハー容器の信越ポリマー(7970、第48位、1,491円→1,329円、▲10.9%)など、一連の半導体関連株が大きく下落しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

株価が上昇する時は全員が上昇し、反対に下落する局面でも全てが値下がりするのが半導体セクターの特徴です。

ひとりだけ浮上することはむずかしい状況です。

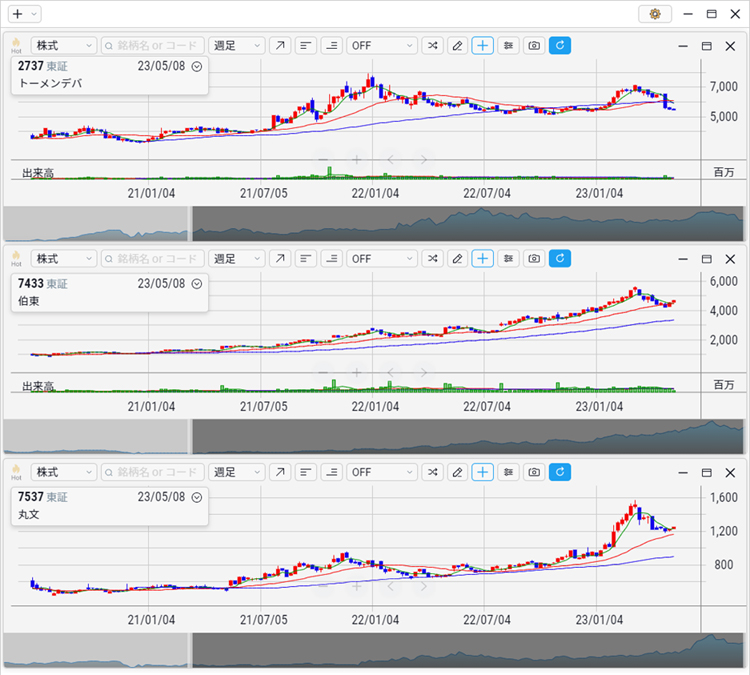

半導体・電子部品商社も同様です。

トーメンデバイス(2737、第18位、6,560円→5,620円、▲14.3%)、伯東(7433、第25位、4,915円→4,250円、▲13.5%)、丸文(7537、第33位、1,366円→1,204円、▲11.9%)、東京エレクトロンデバイス(2760、第37位、8,770円→7,750円、▲11.6%)など急落する銘柄が続出しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年5月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

総括すれば4月相場は、業績相場の色彩がますます強まった月と言えそうです。

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。

投資の最終決定はご自身のご判断と責任で行ってください。

詳しくは「ご注意事項」をご確認ください。

鈴木一之のHOTな銘柄 COOLな銘柄

金融システム不安から銀行セクターが下落(2023.04.17)

バリュー銘柄!低PBR銘柄!(2023.03.20)

子育て支援関連株!小型成長株!(2023.02.20)

金利上昇で収益改善!?反発する銀行セクター!(2023.01.26)

市場の関心は「好業績銘柄」に!(2022.12.22)

利上げ幅縮小観測でリターンリバーサル?(2022.11.17)

各国の金融引き締めと政府日銀による円買い為替介入(2022.10.14)

EV関連銘柄!再生可能エネルギー関連銘柄!(2022.09.21)

ウィズ・コロナ銘柄!?売り込まれた小型成長株の反発!(2022.08.15)