執筆者:『会社四季報』編集部

本記事は会社四季報公式ガイドブックからの転載記事となります。

「株式投資のバイブル」とも呼ばれる『会社四季報』。投資先を選ぶうえで欠かせない業績や財務などの情報がギュッと詰まっていることから、1936年の創刊以降、長く投資家に愛されてきました。しかしその一方で、あまりにも多くの情報が詰め込まれているがゆえに、初見では取っつきにくさを感じてしまうのもまた事実です。

本連載「四季報AtoZ」では、全11回にわたって『会社四季報』の読むべきポイントをわかりやすく解説。著名投資家の四季報活用法も紹介します。全11回を読破して、あなたの株式投資に『会社四季報』をフル活用してください。

業種によってトップラインはさまざま

売上高は企業が商品やサービスを提供して稼いだ金額の合計額です。会社が儲かっているかどうかを示すのは利益ですが、まず売上高がなければ利益は出ません。売上高の減少が続く中で、人件費などのコスト削減を進めてなんとか利益を確保していたとしても、いずれ限界が来てしまいます。売上高を伸ばすことこそが、成長の原動力なのです。

ただ、経営状況の説明に売上高以外の用語を使う会社や業績もあります。例えば、フランチャイズの加盟店舗から収入が多いコンビニエンスストア運営会社などは、自社の売上高と加盟店舗から得る収入を合算して「営業総収入」としています。

また、一般の事業会社と収益構造が異なる金融業界でも、証券、消費者金融、信販、リース、商品先物などの業種は「営業収益」、銀行や生命保険会社、損害保険会社などは「経常収益」を売上高に相当する項目として使用しています。

なお、生保の【業績】にある「保険料等」は契約者から払い込まれた保険料や再保険料で、生保の収益の大半を占めています。損保の「正味保険料」は、損保が自社で引き受けた危険に対する保険料で、損保事業の最終的な売上高を示しています。いずれも業績を見るうえで重要な項目なので、経常収益とともに掲載しています。

そのほか、ホームセンター運営会社では本業であるホームセンター事業の商品販売などで得られた金額を売上高、所有する不動産の賃料収入を営業収入と呼び、その合計額を営業収益としているケースもあります。

もちろん、売上高を懸命に伸ばしても、事業の採算が悪ければ儲からないばかりか、赤字に陥ってしまう危険性さえあります。会社の業績を判断する際は、売上高の伸びと同時に、利益の動きを見る必要があります。

『会社四季報』が最も重視している利益は?

三菱UFJ eスマート証券スマートフォンサイト>個別銘柄詳細ページ>四季報タブ>業績・財務欄より

❶営業利益

営業利益は本業での儲けを示す利益で、会社の軸となる部分の実力がどのようなものかを端的に示すものとして『会社四季報』では各利益の中でも最も重視しています。

営業利益を見るうえで重要なポイントが2つあります。1つは前期からの伸び率、もう1つは売上高に対する営業利益の比率です。

前期からの営業利益の伸び率を営業増益率といいます。【業績】には前期実績も掲載されていますので、今期の予想営業利益が前期からどれくらい伸びるのか、あるいは減少するのかを見てみましょう。営業増益率が高い会社ほど、本業の儲けが増えていることになります。

営業利益を売上高で割った数値を売上高営業利益率、または単に営業利益率といいます。営業利益率が高い会社は、製品やサービスの競争力が高いなどの理由で、本業で儲ける力に優れているということになります。

営業利益率が過去に比べて改善しているのかは、その会社の収益力や競争力を測るうえで重要なポイントです。業種によって営業利益率の平均的な水準は違ってきますので、同業他社と比較してみるのがオススメです。

営業利益とは売上高から各種コストを引いたもの

三菱UFJ eスマート証券スマートフォンサイト>個別銘柄詳細ページ>四季報タブ>業績・財務欄より

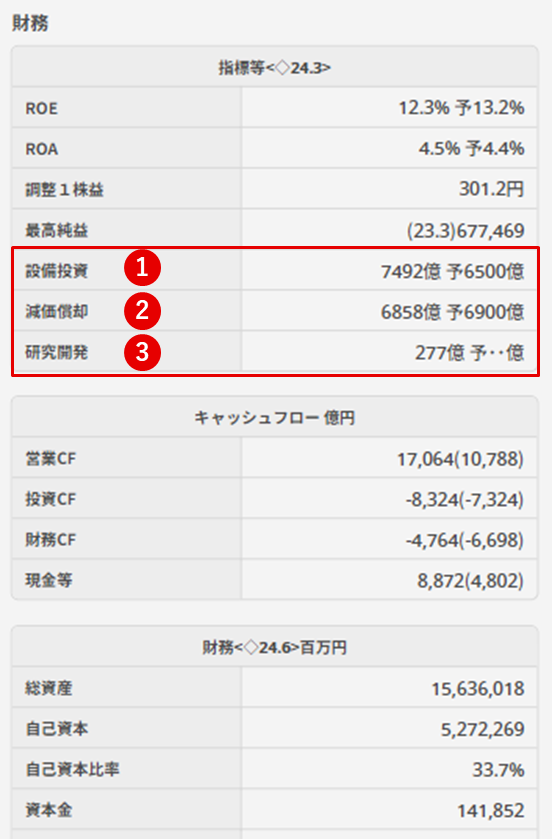

❶設備投資

❷減価償却

❸研究開発

少し詳しくいうと、「製品・サービスの単価×販売数量」で求められる売上高から売上原価を引いたものが売上総利益で、売上総利益から販売比・一般管理費を引いたものが営業利益となります。売上高が伸びていて、費用が横ばい、または減っていれば、利益は増えていきます。

売上原価には、製品やサービスを製造・提供するための原材料費、人件費、減価償却費などが含まれています。工場の建物や機械などへの設備投資は、減価償却費という形で、その耐用年数に応じて毎期、費用として計上されます。大型の設備投資を行って減価償却費が含まれる一方、それに見合う売り上げがなければ利益が悪化しやすくなります。

売上原価を見るうえでは、在庫にも注意してください。売上原価として計上されるのは、その期に売り上げた製品やサービス、商品に対応する分だけです。そのため、製造した製品や仕入れた商品が在庫として積み上がると、その分、売上原価が減り、売上総利益が膨らみます。貸借対照表で在庫が過去に比べて膨らんでいないか確認するとよいでしょう。

売上総利益から差し引く販管費には、広告宣伝費や販売促進費、営業店舗の運営コスト、製品や商品の輸送費などが含まれます。広告宣伝費や販促費を削ると一時的に営業利益は高まりますが、顧客獲得のペースが落ちてその後伸び悩むことがあります。一般管理費は主に管理部門の人件費などです。本社の建物などの減価償却費や、新製品の研究開発費も一般管理費として計上されます。

製造原価や販管費に影響する減価償却費、研究開発費の実績と予定額や、将来の減価償却費の増減に関係する設備投資の実績と予定額については【指標等】に記載しています。ただ、予定額については会社からの回答に基づくので、無回答の場合は「・・」となっています。

経常利益は本業+本業以外の儲け

営業外収益には、預貯金などから得られる受取利息や受取配当金、為替差益などが含まれます。営業外費用には、借入金の支払利息や為替差損などが入ります。いずれも、本業以外にかかわる収益や費用です。

例えば会社が自社ビルを保有し、本業ではないものの、空きスペースを賃貸するような場合、受取賃貸料は営業外収益に計上されます。つまり経常利益は、営業利益が示す本業の儲けに、財務活動などほかの事業活動から得られる儲けを加えて、その会社が通常行っている事業で稼ぐ利益を表します。

経常利益には、持ち分法適用の関連会社の損益も反映されます。

企業グループには子会社と関連会社の2種類があります。子会社は、親会社が議決権のある株式の50%超を保有している会社、もしくは50%以下であっても役員を派遣するなどして「実質的に支配」している会社です。連結決算では、子会社は原則としてすべて連結され、売上高や営業利益から決算に反映されます。

持ち分法適用の関連会社は、議決権のある株式の20%以上を保有してる会社、もしくは20%未満でも「実質的に影響力」を及ぼしている会社です。関連会社については「持ち分法による投資損益」として、関連会社の当期純利益のうち出資比率分だけ営業外に計上します。

『会社四季報』の業績欄の記事では、持ち分法による投資損益について、必要に応じて「営業増益続く。持分益拡大」「営業益反発。持分減益」などと、営業利益の増減に続いて経常利益への影響について説明を加えることがあります。

同じように、外貨建ての債権債務が取引時と決済時とで円と外貨の為替レートが変動したり、外貨建ての資産・負債を円換算した際に営業外に計上される為替差益や為替差損についても、業績への影響度が大きければ「為替差益縮小」などと記事で説明を加えています。このように、経常利益を見ることで、グループの損益状況を把握することができます。

純利益に影響を与える特別損益をチェック

純利益は、その決算期に会社の手元に残った利益です。当期利益、最終利益ともいいます。純利益は貸借対照表と損益計算書をつなぐ仲介役であり、自己資本を増減させるので、会社を分析するためには重要な利益項目です。

経常利益に特別損益を加減したものが税金等調整前当期純利益です。ここから「法人税、住民税および事業税」と、税効果会計により生じる「法人税調整額」を差し引くと、当期純利益となります。連結決算の場合、この当期純利益から、連結子会社の少数株主に帰属する利益を控除して「親会社株主に帰属する当期純利益」を算出します。

『会社四季報』では臨時に発生した損益である特別損益について、「特益」「特損」と略して、営業損益や営業外収支に関する説明のあとに「土地売却特益」「固定資産廃棄特損」などと記述します。

最近は、資本効率改善などの目的でグループ内や取引先の会社の持ち合い株を売却する動きが盛んです。保有株売却による特別利益を計上する会社も多く、業績欄で「投資有価証券売却特益」や「有価証券特益」と説明します。

特別損失には減損損失も含まれます。会社が貸借対照表に計上する資産は、将来生み出す収益を反映して資産価値を算出します。もし何らかの要因で将来の収益力が減退してしまったら、その価値の下落相当分を損失として認識すると同時に、貸借対照表上の資産価格を減額しなければならないと考えるのが減損処理です。

企業買収に伴って発生する、のれんも同様です。のれんは会社のブランド力など見えない資産の対価で、会計上は買収額のうち相手企業の純資産額を上回る部分を指します。買収会社の収益力が低下した場合にはのれんも減損処理をします。

税引前当期純利益から法人税等を引いたものが純利益となります。実効税率は30%程度ですので、残りの70%程度が純利益として残るはずです。ただ、ここに税効果会計が関係してくることがあります。税効果会計は企業会計と税務会計のズレを調整するものですが、ここでは繰延税金資産について押さえておきましょう。

繰延税金資産は将来、税負担が減額されるであろう額を資産計上するもので、実質的に法人税などの先払い額に当たります。会社の業績が悪化し、将来に利益を上げる見通しが立たなくなると、これまで計上してきた繰延税金資産を取り崩さなければならないことがあります。その場合は、法人税等調整額が増えて、純利益を押し上げる要因になり、『会社四季報』では「繰税資産取り崩し」と触れることがあります。

反対に、業績好転により繰延税金資産を計上して法人税等調整額がマイナスとなり純利益が膨らむ場合は、業績欄に「繰税資産計上」と記述します。

その他の「四季報活用AtoZ」

【第1回】『会社四季報』のここを読めば"企業の特徴"が大体わかる~証券コードに秘められた秘密

【第2回】『会社四季報』から優良企業を探し出す8つのポイント~見極める材料がたくさん

【第3回】四季報"最大の見どころ"業績表はこうやって読み解こう~予想はどのように作られる?

【第4回】『会社四季報』の業績表を正しく読み解く5つのポイント~それぞれの数字の意味とは?

【第5回】業績以外にも『四季報』で読んでおきたい7つのポイント~長期投資では重要度アップ

【第6回】四季報の「記事欄」をさらに深く読み込むためのテクニック~増配期待の銘柄を見つける方法

【第7回】四季報の財務欄から「安心な投資先」を探す7つのポイント~自己資本の増減にも注目

【番外編】エミンさんは四季報の何をどうやって読み込んでいる?~達人に聞く『四季報』活用法①

【番外編】藤川さんが教える「四季報二刀流」の楽ちん銘柄発掘術~達人に聞く『四季報』活用法②

【番外編】DAIBOUCHOUさん直伝、"億り人"が実践する四季報活用術~達人に聞く『四季報』活用法③

【番外編】"負けない投資家"は四季報のココをチェックしていた !~達人に聞く『四季報』活用法④