能登半島地震で被害に遭われた皆さまに心よりお見舞い申し上げます。

株式アナリストの鈴木一之です。

2024年4月の「HOTな銘柄、COOLな銘柄」をお送りいたします。

全体相場の振り返り

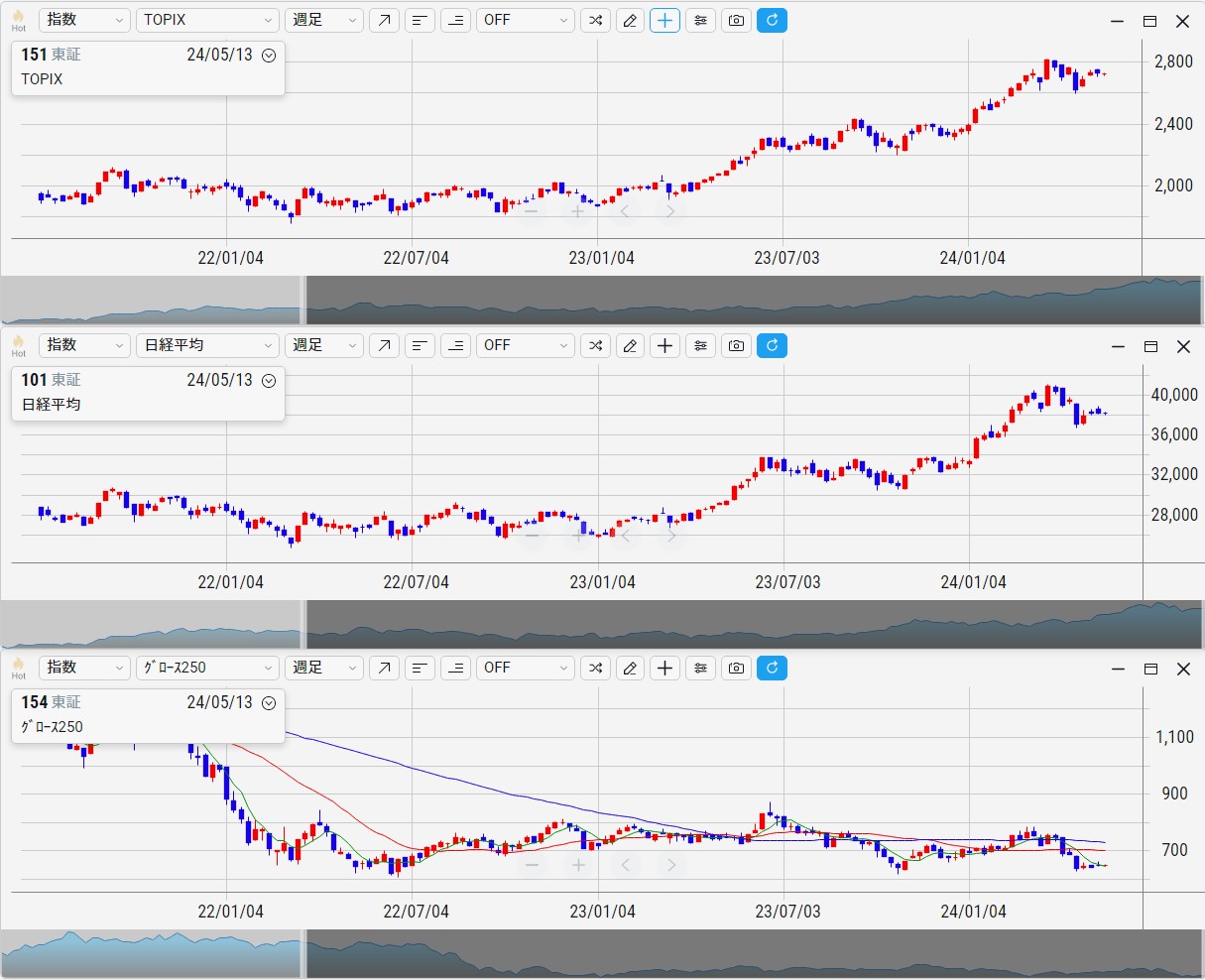

世界の株式市場にとって4月は今年初めての調整局面となりました。

今年、米国では政策金利がどこか早い時点で引き下げられるという、これまでの市場のコンセンサスが覆され、長期金利が再び上昇したことが主因と見られます。

また日本では、3月に日経平均が史上初めて4万円の大台到に到達したことも一因です。

年明けからの順調な株価上昇が止まる、最初の調整を迎えました。

日経平均の4月相場は▲4.87%の下落でした。

4か月ぶりのマイナスで今年初めて下落しました。

TOPIXも4か月ぶりに反落し下落率は▲0.90%となりましたが、日経平均より軽微な下げにとどまっています。

TOPIXが代表するバリュー株の下げは小さなものにとどまっていることがうかがえます。

3月に続いて4月相場も、日経平均に対してTOPIXが優位を保ちました。

対照的に小型株市場には軟調な状況が続いています。

東証グロース市場250指数(旧・東証マザーズ指数)は▲13.3%もの大幅な下落となり、3月の▲3.37%よりも下げが一段と拡大しました。

月間の下落率は、マザーズ時代の2022年1月に▲23.2%も下落して以来の大きさです。

米国で金利上昇に対する懸念が再び高まっており、小型成長株の集中するグロース市場が一段と軟調な展開を余儀なくされました。

世界的な株価調整の震源地となったのは、やはり米国市場です。

NYダウ工業株は年明けから史上最高値を更新していましたが、4月は6か月ぶりに反落し▲5.00%の下げとなりました。

同じように史上最高値を更新してきたS&P500も、4月は一転して▲4.17%の下落を記録しました。

NASDAQ総合指数も▲4.41%の下落です。

米国だけでなくドイツやフランスも▲3%以上の下げを記録しており、先進国を中心に世界の株式市場が軟調な動きを余儀なくされました。

ここでも金利の上昇が主因と見られます。

米国の10年国債金利は3月末の4.20%から、4月末は4.68%まで大きく上昇しました。

昨年11月以来の高水準で、これが世界の金融市場をかく乱させている最大の原因となっています。

米国では物価上昇圧力が根強く残っており、FRBが目論む金融政策の転換が遅れるのではないかとの不安が生じています。

原油価格は中東情勢の一段の緊迫化を受けて、4月半ばにいったんは強含みとなりましたが、月末にかけて上昇基調は和らぎました。

WTI先物価格は年明け以降では最高水準である3月末の83.11ドルから、4月末には81.30ドルに上昇一服となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年5月13日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

日本の多くの企業で迎えた新年度スタートがもたらす影響

4月は日本経済にとって独特の季節です。

新しい年度が始まることに合わせて、上場企業では新しい事業計画がスタートし、中には社長交代が実施される企業もあります。

ほとんどの企業で3月までの前年度の行動がすべていったんリセットされて、まったく新しい気持ちでビジネスが展開される、4月はそういう区切りの季節なのです。

機関投資家の運用競争も同様です。

4月第1週から始まる新年度の株式市場というものは、期待の高さとは裏腹に、ファンドマネージャーはひとまず利益を確保するために売りから入ると言われます。

そのために4月相場は軟調に推移することが統計的にも多いようです。

今年の4月相場も軟調でした。

日本ばかりでなく世界的に下落基調が見られたため、この下げがいつもの季節的な需給関係で説明できる範囲の調整なのか、それともまったく別の理由で下げているのか、短期的なテクニカル調整を迎えているだけなのか。

そのあたりの判断がむずかしい4月相場スタートでした。

堅調が続く米国経済と金利据え置きにより加速したドル高・円安

株式市場を取り巻く外部要因で、真っ先に目が向くのは米国の金利動向です。

4月に入ると同時に米国の長期金利は再び上昇を開始し、10年国債金利は3月末の4.2%台から4月中旬には4.6%まで上昇しました。

きっかけのひとつは4月15日に発表された3月の米小売売上高です。

速報ベースで前月比+0.7%も増加し、市場予想の+0.3%を大きく上回りました。

2か月続けて前月比プラスで、堅調な雇用情勢が消費者心理を明るいものにしています。

本来であれば米国経済にとって、消費の好調さは歓迎されるべきところです。

しかしゴルディロックス相場に慣れた現在のマーケットはそのようには受け止めず、同じく予想を上回る結果となった3月CPIと合わせて、長期金利を大きく引き上げています。

再び「強すぎる米国経済」が市場参加者のコンセンサスを揺さぶっています。

FRBによる今年の利下げ見通しは、それまでの「年3回」から、新しい経済データが発表されるたびに見方の変更を余儀なくされています。

今では「年1回」の利下げがあるかどうか、ひょっとしたら利下げではなく、利上げもありうるとの見方が急速にマーケットに浸透するようになってきました。

パウエル議長は4月16日のシンクタンクの討論会の席上で、物価の上昇率が目標である2%に戻るのは「予想以上に時間がかかる」との見通しを述べました。

それまでの「目標に向かって順調に事態は進んでいる」との見方を後退させたことで、利下げの可能性がかなり遠のいたと見る市場参加者が増えています。

先物市場の動きから政策金利の先行きを予想する「フェド・ウオッチ・ツール」によれば、「利下げ開始の時期」は3月末の時点では「6月」と見られていました。

それが4月中旬には「11-12月」にまで先に延ばされたようです。

同じく年内の利下げ回数の予想は、「年3回」だったものが「年1回」にまで減少しています。

米国経済は思ったほどにはペースダウンせず、長期金利が再び上昇し、米国で利上げ再開の見方も浮上したことから、為替市場ではドル買い・円売りが一貫して見られました。

上記のパウエル議長の発言の直後から、ドル高・円安の流れが強まっています。

4月25ー26日に開催された日銀・金融政策決定会合では政策金利の据え置きが決定され、日本は先進国で唯一、政策金利を据え置いている国との評価が固まりました。

それもあって東京市場でも1ドル=154円台後半へ、34年ぶりの円安水準に突入しています。

その後は月末にかけて155円、156円までドル買い円売りが進み、マーケットには政府・日銀による為替介入がいつ発動されてもおかしくないというムードに包まれました。

結果的に、GW中の4月29日、5月2日の2回にわたって円買い介入が実施されたと見られます。

しかし介入の効果は一時的なものです。

根底にある日米経済の基調は本質が変わっていないために、すぐにまたドル高・円安の流れに戻ると見る市場参加者が大半を占めています。

4月は米国のワシントンでG20・財務相会合が開催され、日米韓3か国による財務相会合も開催されました。

そこで為替市場の本質に触れる抜本的な内容が議論されたようには見えません。

依然として円安方向に傾きやすい状況が続いています。

中東情勢に新たな局面で再び強まるインフレ意識

4月は中東情勢にも大きな変化がありました。

ガザ地区への攻撃の手を緩めないイスラエルは、突如としてシリアにあるイラン大使館を空爆するという出来事が起こりました。

イスラエルとパレスチナとの地域紛争にとどまっていた今回のガザ地区への侵攻が、中東全域を巻き込む大戦争に拡大しかねないという懸念が高まり、中東情勢は新しい局面を迎えています。

イスラエル政府は公式にはイランへの攻撃を否定していますが、イランが報復措置に出ることは必至と見られます。

事件の発生直後にイスラエルは、世界各地のイスラエル大使館を一時閉鎖したと伝えられました。

ただしイランも中東全域を巻き込む戦争に拡大することを警戒してか、イスラエルに対する報復はドローンを使った空爆を一度だけ行うというものに限定しました。

しかも攻撃は人口密集地帯を避け、攻撃する場所も事前にイスラエル側に通告していたほどで、イスラエルはイランのミサイル攻撃を9割以上迎撃できたようです。

原油価格は短期的に急騰した後の上昇が限られています。

ニューヨークのWTI先物は、4月初旬に86ドル台まで急上昇しました。

欧州の北海ブレント原油も週半ばに90ドル台に乗せています。

どちらも年明けからの最高値を取っており、昨年10月以来の高値に達しています。

それでも報復措置が双方ともに一度ずつ相手を攻撃する状態にとどまったために、上昇は限定されています。

昨年10月といえば、世界中がインフレの高進を最も警戒した時期に当たります。

その時の米10年国債金利は4.98%まで上昇しました。

現在はそこまでの水準には届いていませんが、米国経済の予想を超える強さと中東情勢の悪化によって、世界は再びインフレを強く意識せざるを得ない状況にあります。

生成AIの利用拡大によって懸念される電力不足

テクノロジー業界にも大きな変化が見られました。

4月8日、米国政府は台湾の半導体大手・TSMCに対して1兆円の補助金支給を決定しました。

TSMCがアリゾナ州に建設している新工場の1割を負担することになります。

新工場は2020年代末に稼働する予定で、そこでは回線幅2ナノメートルの最先端半導体が量産される予定です。

中国に移りつつあるテクノロジーの最先端領域を食い止める米国の強い意向が見えます。

半導体に関しては日本でも巨額の設備投資計画が相次いで明らかになりました。

信越化学工業(4063)は日本で56年ぶりとなる新工場を建設して、半導体向けフォトレジストやマスクブランクスの供給を強化する計画を発表しました。

北海道で新工場を立ち上げるラピタスには、経済産業省が5600億円の支援金を支給すると決定しています。

米国のマイクロソフトは、向こう2年で日本にAI向けのデータセンターに4400億円を投じる計画を明らかにしました。

実現すればマイクロソフトにとって過去最大の日本への投資となります。

マイクロソフトは世界的な生成AIブームの火付け役となった「オープンAI」の出資元です。

そのマイクロソフトが日本にAI向けサーバーの大規模な拠点に建設すると伝わって、株式市場のみならず日本中が色めき立っています。

データセンターはGPU(画像処理半導体)を中心とする半導体のかたまりと言ってもよく、その稼働にはこれまでにないほど大規模な電力が必要です。

IEA(国際エネルギー機関)の試算によれば、「ChatGPT」を1回作動するのに、グーグルの検索10回分の電力が必要となるそうです。

生成AIの市場は今後世界中で年率2割のペースで成長し、2030年には30兆円市場にまで拡大するとされています(スタティスタ調べ)。

それだけAIの学習用データが必要になり、より需要地に近いところで大規模なデータセンターが必要となってきます。

そうなると日本も、新興国と同じくらいに電力不足に見舞われる状況が心配されます。

EVの普及には充電スタンドの整備も必要で、水素発電やアンモニア合成にもクリーンな電力が要ります。

電力の供給不足が急に心配されるようになっており、日本でも電力不足の問題が現実のものとなっています。

このような新しい将来の計画や見通しが次々と明らかにされて、そのたびに半導体関連株は折に触れて刺激されるのですが、さすがに上値が重くなっています。

エレクロニクスの半導体セクターに代わって、化学、非鉄、セラミックなど、半導体に関連する周辺の素材メーカーに物色が広がりを見せたことも4月相場の特徴と言えそうです。

ただしあくまで散発的な物色にとどまっており、「過去最悪」とされている現在の半導体の在庫循環はまだ終わりが見えません。

半導体を含めた民生用電子機器、電子部品各社は4月相場でも軟調な動きが随所に見られました。

HOTな銘柄

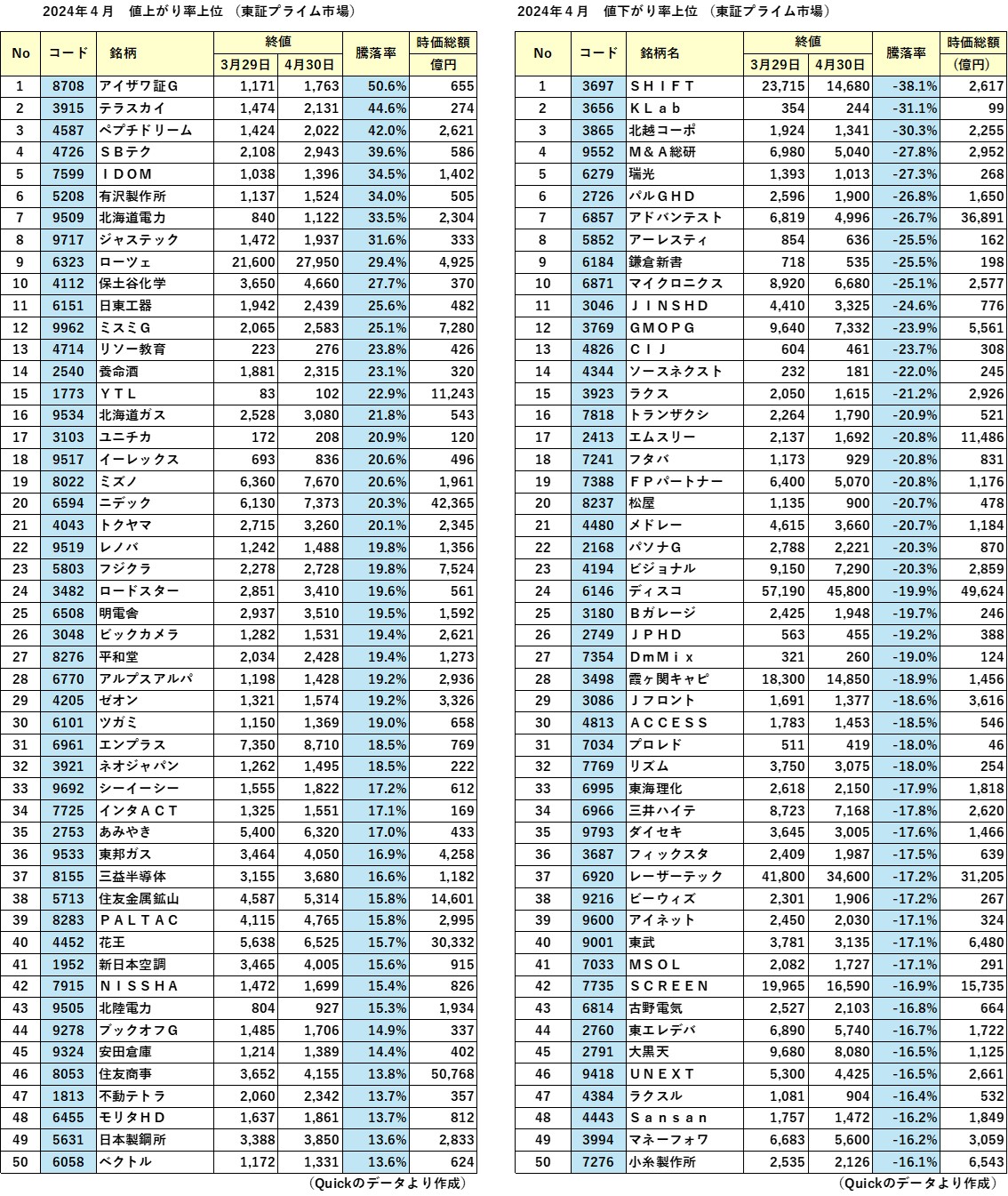

続いて4月相場で上昇が目立った銘柄、「HOTな銘柄」をご紹介します。

上昇が目立ったのは「株主還元策を強化した銘柄」と「エネルギー関連株」です。

株主還元策を強化した銘柄

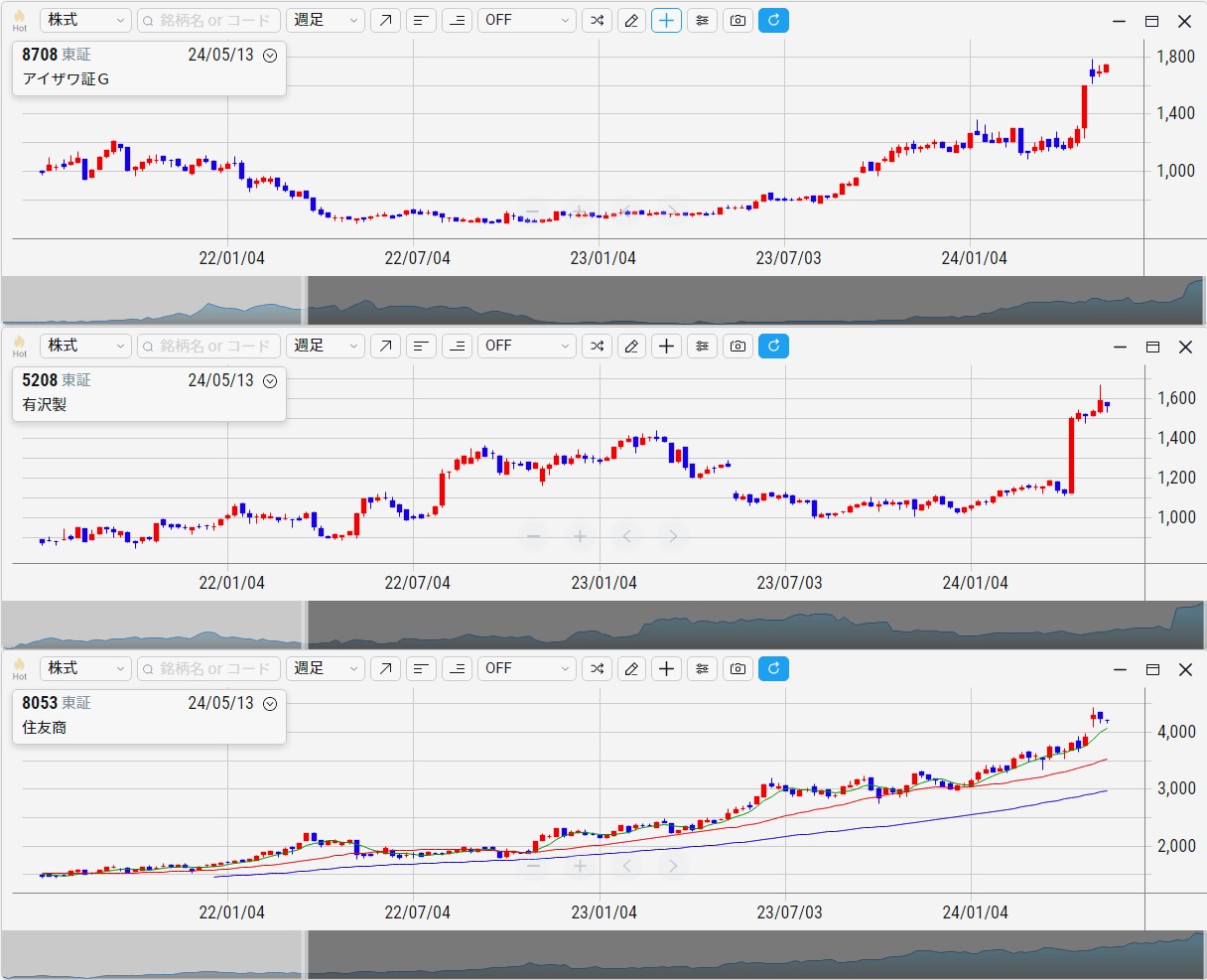

4月相場で東証プライム市場の値上がりトップとなった銘柄は、アイザワ証券グループ(8708)でした。

アイザワ証G(8708、第1位、1,171円→1,763円、+50.6%)

アイザワ証Gは創業から100年を超える歴史を持つ老舗の証券会社です。売上高に当たる営業収益は180億円で中堅証券に属します。

日経平均が史上最高値を更新して株式投資がブームのように世の中に広がっています。

その流れに沿って4月26日に発表された2024年3月期の決算では、営業収益が189億円(前年比+48.8%)、営業利益が181.9億円(+49.0%)の大幅な伸びとなりました。

決算発表に合わせて「資本コストや株価を意識した経営の実現に向けた対応」のプランを公表して、今期を含めた3年間で、普通配当と特別配当を合わせた配当金の支払いと、自己株式の取得による株主還元を総額で200億円以上も実施する方針を明らかにしました。

200億円のうちの100億円を特別配当に充て、残りの100億円で普通配当と自社株買いを行う予定です。

証券会社という事業の性格上、今期の業績の見通しは簡単には立てられません。

したがって普通配当もその年度がある程度まで進まないと明確にならないという事業の性格があります。

しかし今回明らかにした特別配当に関しては、業績からは切り離して年間で70円(中間35円、期末35円)、普通配当とは別に分配する方針です。

ここに普通配当(過去2年間はいずれも30円前後)を加えると、年間で100円程度の配当金となります。

この計画は2025年3月期から実施されます。大幅な株主還元策を好感してアイザワ証券グループの株価は4月末にかけて大幅高となりました。

今回の決算発表をきっかけに、同様の「株主還元策の新設・拡充」が相次いでいます。

有沢製作所(5208)も4月相場の早い段階から株価は大きく上昇しました。

有沢製作所(5208、第6位、1,137円→1,524円、+34.0%)

同社はガラスクロス(繊維)を得意としており、プリント配線基板用材料が主力製品です。

ディスプレイ材料の落ち込みから、5月9日に発表された2024年3月期の決算では、売上高は421億円(▲1.4%)、営業利益は14.8億円(▲33.4%)と厳しい事業環境であることがあらためて確認されました。

しかし会社側は決算発表に先立って、4月10日に資本政策の基本方針と株主還元方針の変更を発表しています。

その中で自己資本比率を50%程度に維持しながら、資本コストを順次引き下げて、効率のよい企業体質への転換を目指しています。

合わせてこれまでの株主還元方針を変更して、従来の「総還元性向80%以上」という方針から、配当金に関しては「株主資本配当率(DOE)6%、または総還元性向80%以上のいずれか大きい金額」へと変更することを定めました。

いずれも適用されるのは2025年3月期からの予定です。

前期のDOEは実績値で4.3%となるため、これが新たに6%まで引き上げられると、業績上は厳しくても大幅な増配が実施されることになります。

この材料を好感して株価は4月初旬から大きく上昇しています。

このほかにも、ミスミG本社(9962、第12位、2,065円→2,583円、+25.1%)は配当性向の引き上げ(25%→30%)と自社株取得枠(1200万株、200億円)を明らかにしたところから株価は急伸しました。

大型株では住友商事(8053、第46位、3,652円→4,155円、+13.8%)も、5月2日の決算発表に合わせて、新しい中期経営計画と自社株買い(1900万株、500億円)を発表して株価が急上昇しています。

大手商社では三井物産(8031、第149位、7,106円→7,639円、+7.5%)も自社株買い(4000万株、2000億円)および6月末の株式分割(1株→2株)を発表して上場来高値を更新しました。

決算発表をきっかけに株主還元策の充実が強いインパクトを与えています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年5月13日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

エネルギー関連株

「エネルギー関連株」と表わしていますが、石油や天然ガスの掘削をしている企業ではなく、電力供給に関わる銘柄です。

前述のように、4月は米国のテック企業大手の動向に注目が集まりました。

中心はやはり生成AIブームに火をつけたマイクロソフトです。

マイクロソフトは日本で大規模な投資を行うと発表しました。

29億ドル(4400億円)を投じてデータセンターを拡充する計画です。

マイクロソフトとしても、日本への投資額としては過去最大となります。

生成AIは企業の生産性向上に向けた事業構造改革の切り札と見られています。

世界中で投資が活発化しており、中でも人工知能が行う推論のためのデータを集めるデータセンターの能力がカギを握ります。

そこで中心となるのは画像処理に長けたGPU、先端半導体です。

マイクロソフトと連携するオープンAIは、欧州に続いて世界で2か所目の拠点として、日本で「ChatGPT」の基盤技術の提供を昨年から開始しました。

マイクロソフトもすでに日本に保有する東西2か所のデータセンターに、最先端のGPUを増強してオープンAIの側面支援、精度向上を目指します。

マイクロソフトは好調な業績を背景に、日本を含め全世界で1-3月期だけで140億ドル(2.1兆円)を設備増強に投じます。

簡単に「2.1兆円」と書きましたが、これはトヨタ自動車の1年間の設備投資額に匹敵します。

それほどの大きな金額を3か月間で日本、ドイツ、英国、インドネシア、タイに集中投資する予定です。

「マグニフィセント7」ばかりでなく、オラクルも向こう10年間で80億ドル(1.2兆円)を投じて日本でデータセンターを建設する計画を明らかにしました。

そこで問題となるのは、データセンターが使用する大量の電力です。

生成AI用のデータを保管するデータセンターは消費電力が膨大になります。AIの学習や情報処理にはデータ量を追加で増やしていく必要もあり、それに応じて消費電気の消費量も膨らむ見通しです。

IEA(国際エネルギー機関)はAIの普及により、世界の電力消費量が2026年には2022年の2倍以上に膨らむとしています。

日本でも電力中央研究所が算出する電力使用量は、2021年から2050年にかけて4割近く増えると予想しています。

高速演算を担うGPUの発熱もすさまじく、その冷房用にも電力が必要になります。

電力中央研究所のシナリオでは、将来のデータセンターの需要は現在と比べて10倍以上に増えると見られ、必要とされる電力量も2割以上増えることとなります。

現在、九州ではTSMCの大規模工場の建設が急ピッチで進められ、同じように北海道ではラピダスが新工場を建設に着手しています。

九州は「シリコン・アイランド」と呼ばれているように、元から製造業の産業集積が進んでいます。

それに対して北海道が日本の半導体製造のメッカになるには、新たな電力インフラの整備増強が必要になります。

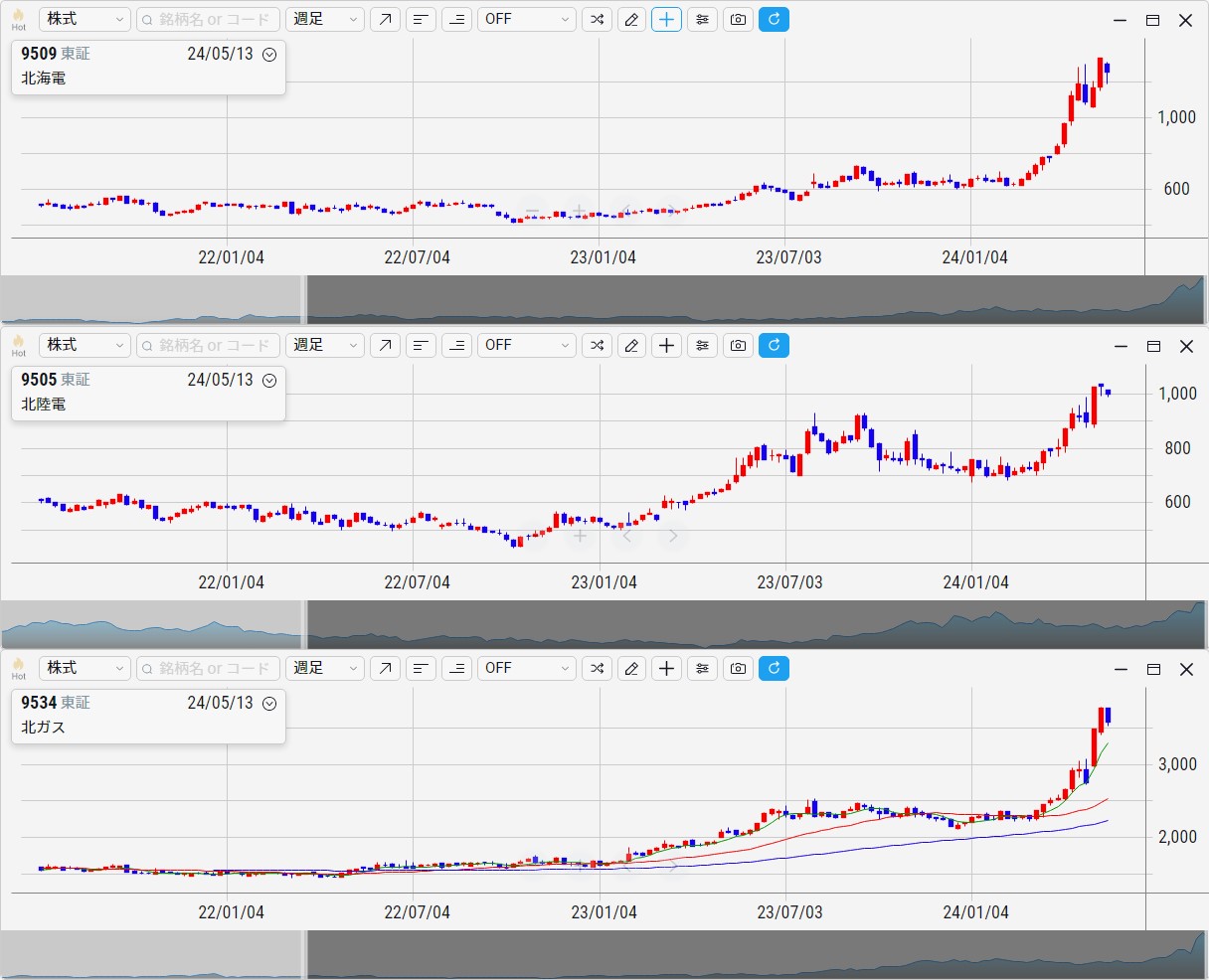

株式市場では北海道での電力需要の拡大を見越して、北海道電力(9509、第7位、840円→1,122円、+33.5%)、北陸電力(9505、第43位、804円→927円、+15.3%)の株価が急謄しました。

4月相場ではそれ以外の地方電力株が軒並み大きく上昇しています。

製造業の工場が集積すれば、そこでは産業用ガスも大量に求められることになります。

北海道ガス(9534、第16位、2,528円→3,080円、+21.8%)の株価も見直し買いが集まりました。

再生可能エネルギーのイーレックス(9517、第18位、693円→836円、+20.6%)、レノバ(9519、第22位、1,242円→1,488円、+19.8%)も久しぶりにマーケットでの注目を集めました。

データセンターで必要な空調機器の新日本空調(1952、第41位、3,465円→4,005円、+15.6%)も堅調です。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年5月13日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

COOLな銘柄

続いて4月相場で値下がりの目立った銘柄、「COOLな銘柄」です。

小型成長株

3月相場に続いて、4月相場も「小型成長株」の株価下落が見られました。

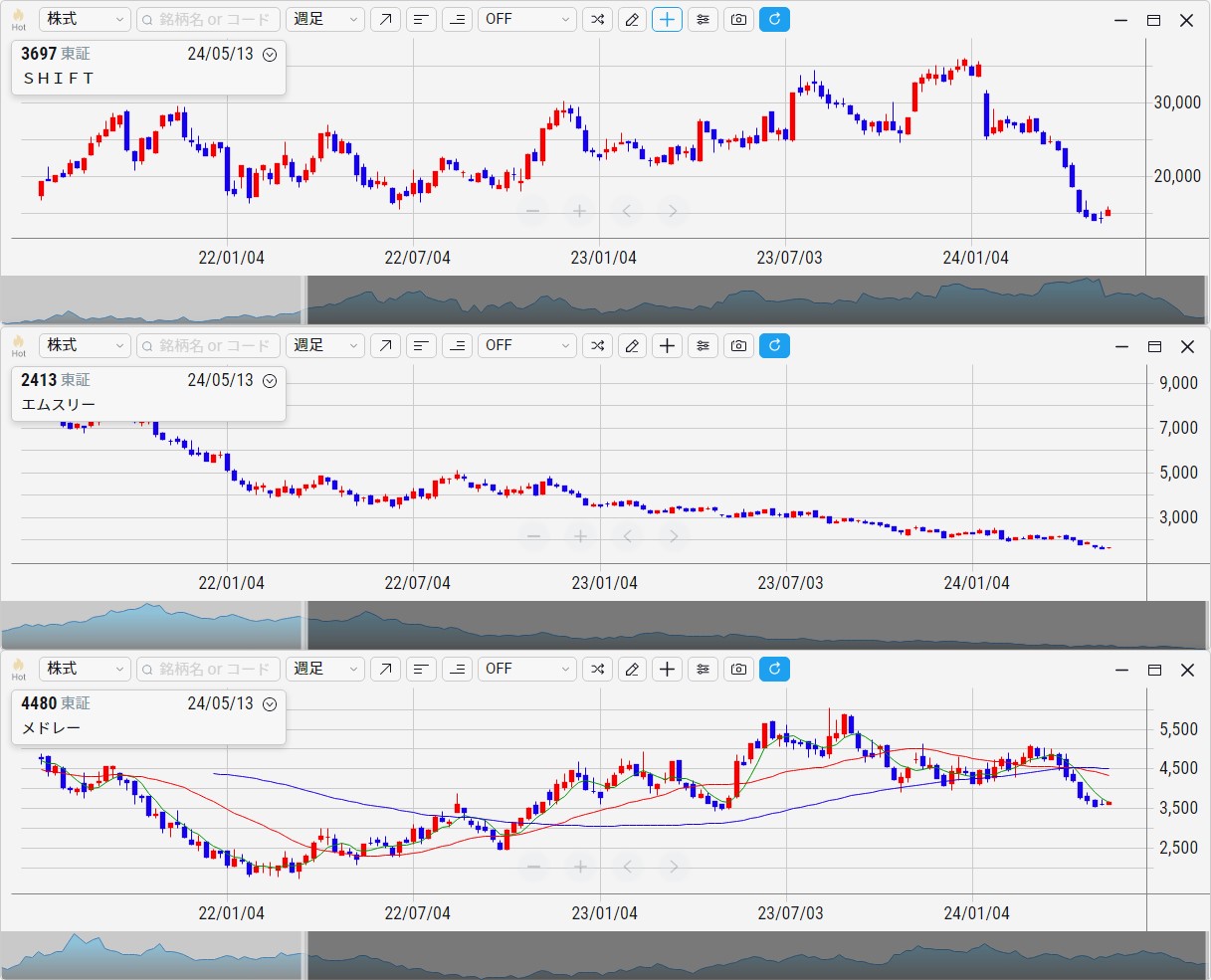

SHIFT(3697、第1位、23,715円→14,680円、▲38.1%)

エムスリー(2413、第17位、2,137円→1,692円、▲20.8%)

メドレー(4480、第21位、4,615円→3,660円、▲20.7%)

M&A総研(9552、第4位、6,980円→5,040円、▲27.8%)

GMOPG(3769、第12位、9,640円→7,332円、▲23.9%)

トランザクション(7818、第16位、2,264円→1,790円、▲20.9%)

ビジョナル(4194、第23位、9,150円→7,290円、▲20.3%)

3月相場は年度の最後の月でもあり、年間を通してパフォーマンスの芳しくなかった銘柄が処分売りにさらされました。

それと同じような動きが4月も続けて起こったようです。

新年度のスタートで機関投資家は習性として「売りから入る」と見られます。

期の最初に実現益を確保しておき、それからパフォーマンス競争を開始するとされており、利益が乗っている銘柄、あるいは反対に運用実績の芳しくない銘柄ほど、新年度の最初は売られやすくなるとされています。

ソフトウエアの不具合を検出するSHIFT(3697)は、4月11日に2024年8月期の第2四半期の決算を発表し、そこで売上高が523億円(+29.6%)に大きく伸びたものの、営業利益は46.8億円(▲7.8%)と減益を計上しました。

DX投資、セキュリティ、生産性向上の必要性からソフトウエア市場は引き続き拡大しており、受注は順調に拡大していますが、それに伴って人材採用・育成・リスキリングのコストも増大しています。

それが営業利益の減額となって現れました。

小型成長企業の場合、SHIFTのケースと同じように売上げ増と費用の増加が同時に起きている企業が増えています。

減益に至らずとも利益率が悪化しているケースも多く見られます。

小型成長企業にとって、インフレ期における経営の舵取りのむずかしさがあらためて認識される結果となりました。

成長株では4月相場は半導体関連株も軟調でした。

アドバンテスト(6857、第7位、6,819円→4,996円、▲26.7%)

ディスコ(6146、第24位、57,190円→45,800円、▲19.9%)

レーザーテック(6920、第37位、41,800円→34,600円、▲17.2%)

日本マイクロニクス(6871、第10位、8,920円→6,680円、▲25.1%)

三井ハイテック(6966、第34位、8,723円→7,168円、▲17.8%)

SCREEN(7735、第42位、19,965円→16,590円、▲16.9%)

昨年11月から今年3月まで一貫して継続した半導体関連株の物色も、いったんは調整ムードが強まってきたようです。

エヌビディアやAMDなど米国の半導体株の中核も同様です。

ここでも米国の金利上昇が影響していると見られます。

半導体関連株の上昇がさらに続くのか、それともここでいったん調整局面に向かうのか。

世界中の投資家が息をひそめてどの動静を見つめています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年5月13日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

以上

鈴木一之のHOTな銘柄 COOLな銘柄

17年ぶりの政策金利の引き上げ!資金が向かった先は!? HOTな銘柄、COOLな銘柄(2024.04.11)

日本の株式市場に新たなる歴史! HOTな銘柄、COOLな銘柄(2024.03.14)

市場を牽引する生成AIと半導体関連企業! HOTな銘柄、COOLな銘柄(2024.02.22)

株主還元強化の企業に高まる注目! HOTな銘柄、COOLな銘柄(2024.01.16)

業績見通し引き上げで期待される自動車セクター HOTな銘柄、COOLな銘柄(2023.12.19)

米国金利見通しと中東情勢に揺れた10月相場で資金が向かった先は!? HOTな銘柄、COOLな銘柄(2023.11.20)