株式アナリストの鈴木一之です。

10月の「HOTな銘柄、COOLな銘柄」をお届いたします。

全体相場の振り返り

10月の日経平均は▲3.14%の下落となりました。

これで今年は8月から10月まで4か月連続で日経平均は下落しました。

しかも下落幅は10月が最大です。

TOPIXも10月は月間の騰落率が▲3.01%と大きく下落しました。

日経平均の下落率とさほど変わらないほどの下げを記録しています。

東証マザーズ指数は9月に続いて、各種指数の中で最も大きく下げました。

10月も▲11.1%もの下げを記録して、日経平均やTOPIXを大きく上回っています。

金利上昇によって小型成長株には厳しい状況が続いています。

東証マザーズ指数は11月6日より名称が「東証グロース市場250指数」に変更されることになっています。

したがって10月は「東証マザーズ指数」としての最後の算出となりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年11月15日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

米国市場も下落基調が続きました。

10月のNYダウ工業株は▲1.36%の下げを記録し、S&P500は▲2.22%、NASDAQ総合指数も▲2.78%の下げでした。

3指数ともに3か月連続での下落です。

引き続き米国の金利上昇が世界中のリスク資産のパフォーマンスを大きく後退させています。

米10年国債金利は9月末の4.57%から、10月末には4.93%へと大幅に上昇しました。

インフレに対してFRBは一段と厳しい姿勢で臨むとの見方が強まっています。

その一方で原油価格は下落に転じました。

インフレ懸念が心配されている割に、WTI先物価格は9月末の90.77ドルから、10月末には81.37ドルへと大幅に下落しています。

米国の景気動向は強いものの、一方で中国の経済は後退しているとの見方が増えています。

米国の金融引き締め長期化と日銀の金融政策維持がもたらす円安・ドル高の流れ

9月20日に開催されたFOMCにおいて、来年の利下げ見通しが予想ほど大きくはならないことが判明し、これに連動して世界中の運用機関でポートフォリオの組み替えが行われています。

株式を中心にリスク資産の組み入れが大きく減らされたことから、世界中の株価が一斉に下落した、そのように解釈されています。

同時に為替市場では、円安・ドル高が進みました。

従来であれば、リスクが高まる時に円は安全資産として上昇する傾向が見られました。

それが最近は逆に円が売られています。

米国は引き締め気味の金融政策が予想以上に長期化し、それに対して日本では日銀による超金融緩和策が続けられることになります。

それだけでドルが対円で上昇し、10月初旬には早くも1ドル=150円の大台を突破しました。

さらに10月末には151円台後半まで円は下落しています。

この水準は昨年暮れに政府・日銀によるドル売り・円買い介入が実施された水準です。

そこで10月のマーケットではこれ以降、何度となく円買い介入がいつ発動されるかと警戒されましたが、実際には介入は実施されず、円安が一方通行的に継続することとなりました。

日銀が大規模な金融緩和政策を継続しているわりに、日本では債券市場が下落(金利は上昇)するという展開が続き、「円安、株安、債券安」のトリプル安が継続しています。

結局のところ、市場が予想していた日銀の金融政策の変更は実施されず、それが一段と円安に拍車をかけることとなりました。

中東で勃発した軍事衝突で、地政学リスクへの緊張が高まる

10月相場で明らかになった懸念材料を列挙しておきます。

(1)地政学リスクの増大

中東で大規模な軍事衝突が突如として勃発しました。

10月7日にイスラム系武装組織・ハマスがイスラエルに大規模なロケット攻撃を開始しました。

イスラエルはすぐに反撃し、あっという間に双方で5000人を越える犠牲者が出る事態に発展しました。

イスラエル軍がパレスチナのガザ地区への全面攻撃をいつ始めるのか、世界中が次に展開される恐るべき状況を、息を殺して見守っています。

バイデン大統領が急きょイスラエルを訪問し、ネタニヤフ首相との首脳会談を実施したことが事態の深刻さを物語っています。

この間もイスラエル軍による空爆は続き、民間人を中心に双方あわせて1万人を越える死者が出ています。

10月28日(土)、ついにイスラエルによるガザ地区への地上戦が開始されました。

ネタニヤフ首相が夜に記者会見を開いて発表しました。

国連やG7外相会談を舞台に停戦交渉が何度も開かれていますが、イスラエル軍はハマスのせん滅を目標としているため、まるで効果がありません。

今回の事態に関して、世界の中で誰ひとり、明確な解決策を持っていないことが今回の紛争を難しくしています。

せめてもの救いが原油価格に影響が出ていない点です。

歴史的に中東での戦争勃発は原油価格の高騰につながりました。

今回はサウジアラビアもイランも、中東の資源大国は紛争の当事者になることを避け、同時に原油価格の急騰も望んでいないと見られています。

そこだけは不気味な安定が保たれています。

これ以上はないという注意を払いながらも、世界は事態の進展を見守るしかないという状況が現在も続いています。

米国政策金利の見通し変更が起こす大きな資金シフト

(2)インフレ、および米国の金融政策

10月相場は金利の上昇が際立った月です。

すでに述べたように、9月20日(水)に米国でFOMCが2か月ぶりに開催されました。

金融政策の変更は見送られましたが、その他の点でいくつかの変更がありました。

最も大きかった点が、将来の政策金利の着地点に関するボードメンバーの見通しです。

今年末の見通しは5.6%(中央値)で止め置かれたものの、来年末の水準は5.1%に引き上げられたのです。

6月時点の見通しは4.6%だったので、そこからは0.5%の引き上げとなります。

FFレートは現在5.25-5.50%なので、来年中に利下げがあるとしてもその下げ幅は0.5%にとどまることになります。

2024年に米国の政策金利が引き下げられる方向に転換したとして、その後の利下げペースはかなり緩やかなものになるとのボードのメンバーの意思がアナウンスされました。

これに債券市場は大きく反応し、FOMC直後に10年国債金利は4.5%台まで上昇して今年の最高記録を更新しています。

その後も米国債の金利はさらに上昇して、10月19日には一時5%の大台を突破するまでとなりました(この日の終値は4.98%)。

世界で最も格付けが高い米国の国債利回りが5%に達すれば、無理にリスクを取る必要もなく、黙って米国債を購入しておけばよい、という意識が前面に出てきます。

実際にリスク資産である株式を打って、債券へ資金を移すというポートフォリオの組み替えが世界中で進みました。

大規模な資金シフトが始まっています。

11月に入るとFRBの一部からは「引き締めはすでに十分」とのハト派的な見解も聞かれ始めましたが、それはまだ先のことです。

10月中は長期金利の高止まりが続きました。

パウエル議長は10月19日(木)の講演で、経済の高い成長と雇用のひっ迫が続くのであれば「さらなる引き締めが正当化される」というタカ派的な見解をあらためて述べています。

不透明な相場見通しの中で、重要度の増す企業決算

(3)企業業績、政府の産業政策

そのような状況で注目されるのが、日米の主要企業の決算動向です。

折しも米国では、中国に対する半導体規制が強化されています。

対象はAI(人工知能)に使われる最先端半導体で、輸出規制としてエヌビディアが対象になるとみられます。

今後は規制逃れの製品も輸出できなくなり、エヌビディアの株価が急落しました。

中国政府は対抗措置として、中国の政府職員、国営企業の社員に対してアップル製品を会社で使用しないように仕向けています。

事実上のアップル製品の締め出しを採っている模様です。

新製品「iPhone15」の売れ行きが芳しくなく、半導体業界は世界的な景気減速と昨年までのブームの反動による在庫調整が続いています。

テクノロジー企業の業績がどこまで回復しているのか。

あるいは内需系の消費関連株に対して、コロナ後の小売・サービス業界の収益拡大がどこまで期待できるのか。

未来を見通すことが日を追ってむずかしくなる状況で、企業の決算発表データがいつにも増して重要になっていることを意識させられた10月相場です。

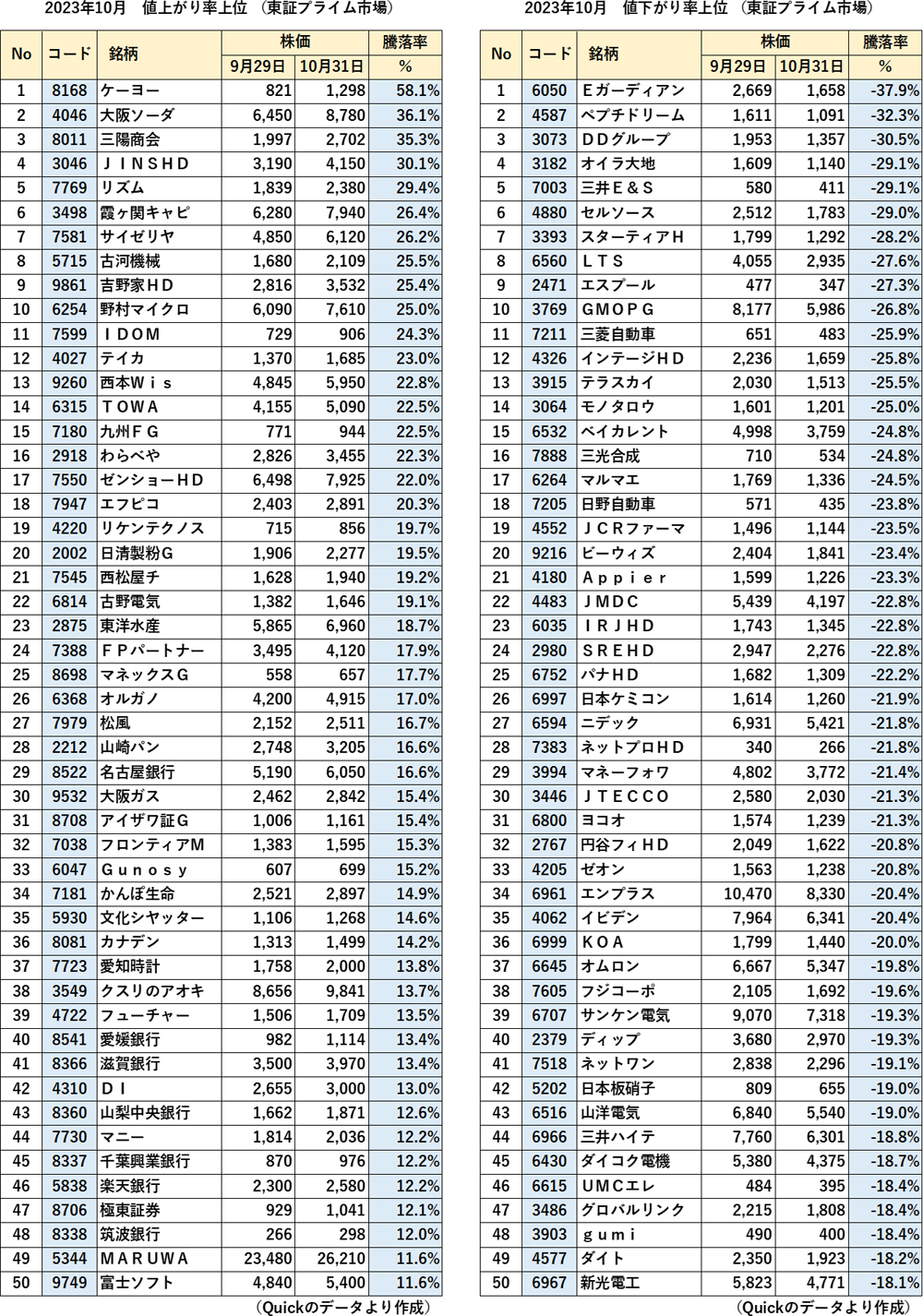

HOTな銘柄

ここからは10月相場で上昇が目立った銘柄、「HOTな銘柄」です。

ここでは「小売セクター」、「銀行セクター」、「半導体関連株」の3つのカテゴリーを取り上げます。

小売セクター

決算発表をきっかけとしてアパレル、外食、雑貨類などの小売関連株の好業績銘柄の上昇が目立ちました。

婦人服の三陽商会(8011、第3位、1,997円→2,702円、+35.3%)は、10月6日に2024年2月期の第2四半期の決算発表を行いました。

そこで売上高が281億円(前年比+10.6%)、営業利益が7.1億円(黒字転換、前年は▲3.1億円の赤字)に改善したことを発表し、直後から株価が急上昇しました。

新型コロナウイルスの感染拡大が鎮静化して経済が回復に向かい、主戦場としている百貨店に人の流れが戻ってきたことが三陽商会の販売額を大きく押し上げています。

同時に海外からのインバウンド消費の回復も見られ、中期経営計画の2年目に当たるこの期の収益が大きく回復に向かいました。

同じように、眼鏡チェーンを展開するJINSホールディングス(3046、第4位、3,190円→4,150円、+30.1%)も、10月13日に発表した2024年8月期の決算において、売上高は732億円(+9.5%)、営業利益は48.4億円(+46.2%)と大幅な伸びを示しました。そこから株価が大きく値上がりしました。

コロナ禍による経済規制は解除されたものの、国内の眼鏡市場はまだコロナ前の水準には戻っていません。

それでもJINSホールディングスが中期経営計画の中で最重視しているサプライチェーンの再構築が軌道に乗りつつあります。

さらに国内の生産体制の強化、「近進行視抑メガネ」などの新製品プロジェクトなども順調に進んでいます。

店舗数は国内外を合わせて713店まで広がり、コロナ禍によってむしろ企業体質は強化されました。

そう判断してもよいほどの構造改革が急進展しています。

その状況を反映して、株価は決算発表をきっかけに力強い上昇トレンドを取り戻しつつあります。

日本国内でもインフレによる物価上昇が進んでいます。

少しでも安くてよいものを買おうと消費者は生活防衛に走っており、価格据え置きを表明しているサイゼリヤ(7581、第7位、4,850円→6,120円、+26.2%)、価格を引き上げても元から低価格の吉野家ホールディングス(9861、第9位、2,816円→3,532円、+25.4%)、コンビニ向け食材の好調なわらべや日洋ホールディングス(2918、第16位、2,826円→3,455円、+22.3%)の株価も、決算の好調を評価して大きく動意づきました。

さらに食品セクターでも、東洋水産(2875、第23位、5,865円→6,960円、+18.7%)、山崎パン(2212、第28位、2,748円→3,205円、+16.6%)が値上がり上位にランクインしています。

いずれも販売価格の改定に成功した企業です。

10月相場で中心となった銘柄は「決算内容の好調な企業」ですが、それらの背後にはやはりインフレ、物価上昇が大きく横たわっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年11月15日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

銀行セクター

9月相場に続いて、10月相場でも銀行株の上昇が目立ちました。

名古屋銀行(8522、第29位、5,190円→6,050円、+16.6%)

愛媛銀行(8541、第40位、982円→1,114円、+13.4%)

滋賀銀行(8366、第41位、3,500円→3,970円、+13.4%)

山梨中央銀行(8360、第43位、1,662円→1,871円、+12.6%)

千葉興業銀行(8337、第45位、870円→976円、+12.2%)

筑波銀行(8338、第48位、266円→298円、+12.0%)

これらの銀行株の上昇は10月だけではなく、8月ごろから一貫して強含みの展開となっています。

銀行株が買い進まれる理由は以下のとおりです。

(1)金利の上昇がメリットとなること

(2)PBR(株価純資産倍率)が低いこと

(3)配当利回りが高いこと

中でも(1)の「金利の上昇」は銀行業界にとって最大のメリットです。

銀行は「預金」という短期の資金を調達して、「貸出」という長期の融資で運用します。

その時の利ザヤが銀行の中心的な業務となります。

金利の上昇期には、貸出に際して利ザヤを容易に確保できるため、銀行経営にとってメリットとなります。

金利が上昇すると、銀行が保有する債券の価格が値下がりして含み損が拡大する、というデメリットの側面もあります。

しかしそのようなマイナス要因を考慮しても、本業の融資業務の利ザヤ拡大がメリットとして大きくなります。

その上でさらに銀行セクターの多くは、(2)PBRの低さ、(3)配当利回りの高さ、が備わっています。

金利上昇の局面ではバリエーションの高い成長株(グロース株)よりも割安株(バリュー株)が好まれがちです。

その点においても銀行株は根強い人気を保っていると見られます。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年11月15日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

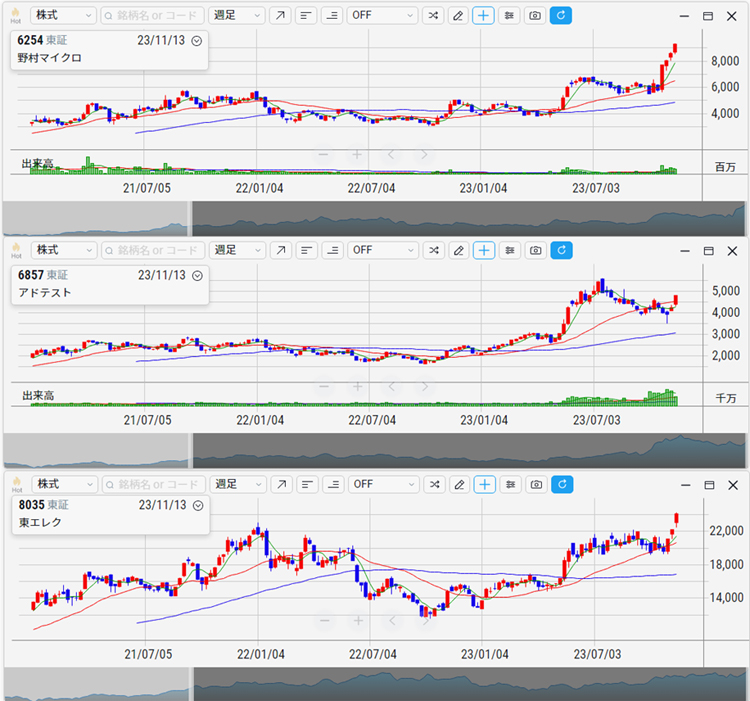

半導体関連株

10月相場では半導体関連株の一角にも上昇が見られました。

野村マイクロ・サイエンス(6254、第10位、6,090円→7,610円、+25.0%)

野村マイクロ・サイエンスは超純水装置の大手企業です。

韓国のサムスン電子と取引関係が深く納入実績が豊富です。

どこまでも不純物を取り除いたピュアな超純水は、半導体の製造工程でウエハー洗浄用に大量に使われます。

同社の超純水装置は、イオン交換装置や脱炭酸、逆浸透膜装置と組み合わせて構成されており、使用済みの超純水を回収して処理する装置も備わっています。

10月24日に2024年3月期・第2四半期の業績見通しが発表され、着地点として売上高が254億円(前年比+30.3%)→365億円(同+87.2%)、営業利益は28.7億円(同+80.5%)→57.0億円(同+258.5%)へと、驚くべき増額修正が発表されました。

会社側の発表では、この驚異的な増額修正の理由として「受注済みの大型水処理装置案件の工事が想定以上に進捗した」と述べているだけですが、おそらく現在、日本国内で進行している大手半導体メーカーの新工場建設に関わる案件だろうと株式市場では推察されています。

発表の翌日に野村マイクロ・サイエンスの株価はストップ高まで買われ、さらにその後も一貫して上昇基調をたどりました。

アドバンテスト(6857)、東京エレクトロン(8035)、信越化学工業(4063)などの半導体関連の主力銘柄はまだ在庫調整であり、株価には目立った動きはありません。

それでも小型株を中心に、10月相場では半信半疑ながらも、決算内容の良好な企業から半導体関連株にも物色の広がりが見られました。

TOWA(6315、第14位、4,155円→5,090円、+22.5%)

オルガノ(6368、第26位、4,200円→4,915円、+17.0%)

MARUWA(5344、第49位、23,480円→26,210円、+11.6%)

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年11月15日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

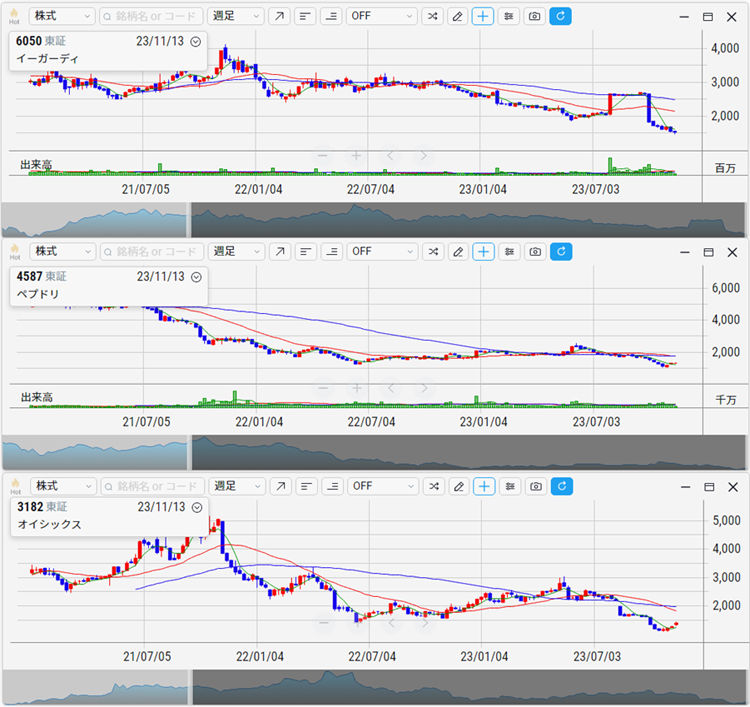

COOLな銘柄

続いて10月相場で下落が目についた「COOLな銘柄」をご紹介します。

小型成長株

イー・ガーディアン(6050、第1位、2,669円→1,658円、▲37.9%)

ペプチドリーム(4587、第2位、1,611円→1,091円、▲32.3%)

オイシックス・ラ・大地(3182、第4位、1,609円→1,140円、▲29.1%)

世界的な金利上昇の流れが継続しているために、引き続き成長株(グロース株)には強い逆風が吹いています。

10月相場で東証プライム市場の下落率ワーストとなったイー・ガーディアン(6050)は、ネット上の掲示板やSNSなどコミュニティを監視するセキュリティ専門会社です。

投稿された記事や動画をマンパワーで監視しており、売上げ・利益ともに大幅な成長を遂げてきました。

しかし昨年11月に発表された今2023年9月期の見通しで、業績の伸びが鈍り始めていることが判明して以来、株価は軟調な動きとなっています。

さらに今年5月、事業拡大に伴う新設拠点の出店コスト増を理由に、2023年9月期の業績見通しを下方修正するに至りました。

この事例はかつて幾度となく繰り返されてきた、成長企業の成長性がかげりを帯びる時の典型的なパターンのように見えます。

8月には同社に対して、チェンジホールディングス(3962)がTOB(公開買付)を実施して新たな資本・業務提携を目指していますが、買付予定株数の432万株に応募株数が670万株もあっため、超過分の200万株強の行方が市場では不安視されて株価が急落しました。

その後も一貫して軟調な動きをたどっています。

セルソース(4880、第6位、2,512円→1,783円、▲29.0%)

GMOペイメントゲートウェイ(3769、第10位、8,177円→5,986円、▲26.8%)

モノタロウ(3064、第14位、1,601円→1,201円、▲25.0%)

ベイカレントコンサルティング(6532、第15位、4,998円→3,759円、▲24.8%)

その他にもかつてグロース株、成長企業との評価の高かった銘柄がほぼ一貫して売り込まれています。

大口の成長株ファンドから換金売りでも出ているのかと勘繰りたくなるほどの売られ方です。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2023年11月15日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

結論として、10月相場は引き続き金利上昇によって成長株には厳しい相場環境が続いており、安定したバリュー株が優勢の地合いとなった1か月間だったように見られます。

以上

鈴木一之のHOTな銘柄 COOLな銘柄

9月相場で脚光を浴びた低PBRのバリュー株!HOTな銘柄、COOLな銘柄(2023.10.18)

33年ぶりに新高値更新!中型株投資のススメ(2023.09.08)

6月相場で脚光を浴びた生成AI関連株と半導体関連株!(2023.07.13)

半導体銘柄、2つの上昇要因とは!?(2023.06.15)

2月決算の好業績企業で注目すべき銘柄は?(2023.05.12)

金融システム不安から銀行セクターが下落(2023.04.17)