能登半島地震で被害に遭われた皆さまに心よりお見舞い申し上げます。

株式アナリストの鈴木一之です。

2024年3月の「HOTな銘柄、COOLな銘柄」をお送りいたします。

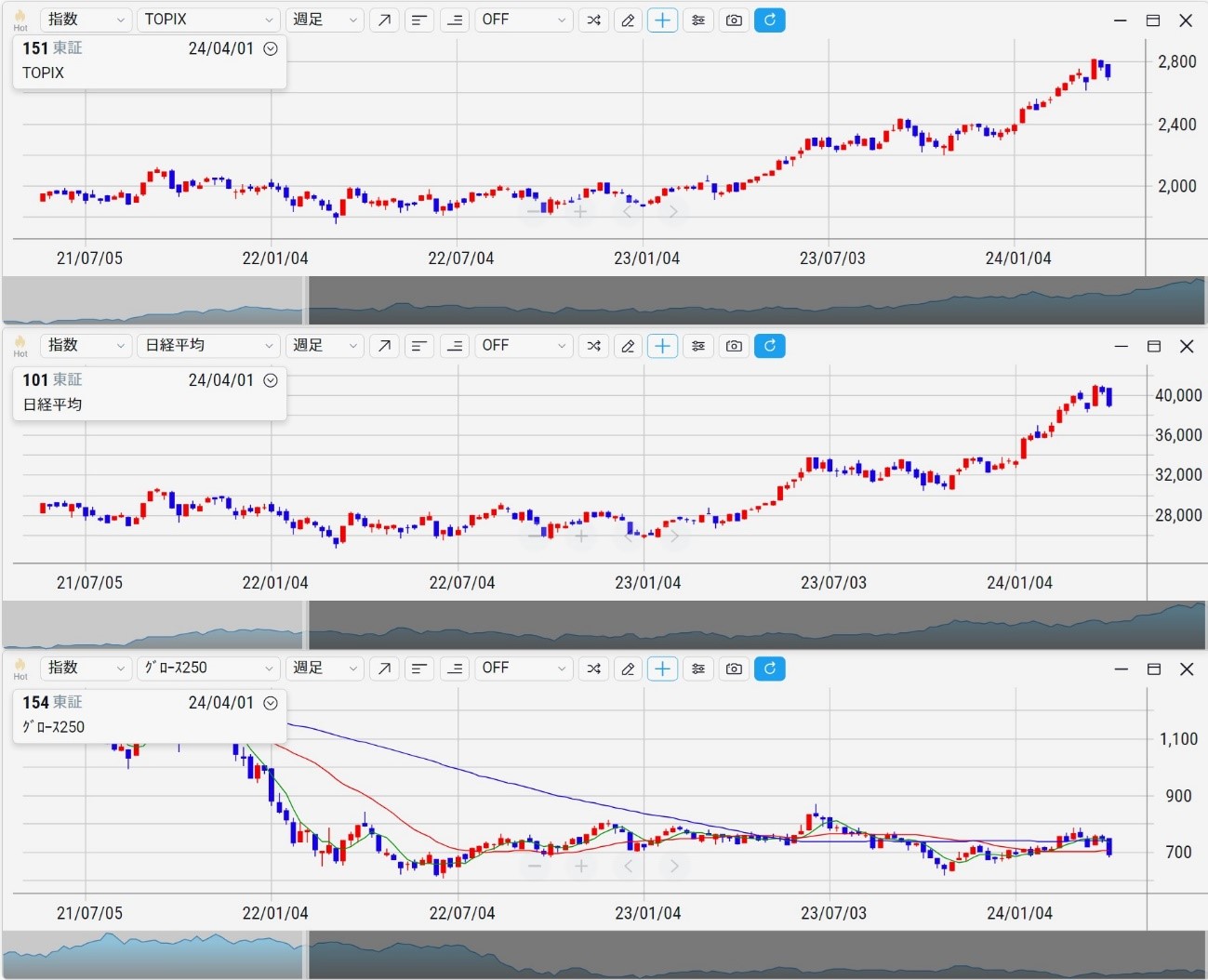

全体相場の振り返り

2024年3月4日、日経平均は史上初めて4万円の大台に到達しました。

3月1日の史上最高値更新に続いて、1か月に2度も歴史的な足跡を刻したことになります。

最初に3月の市場データを確認します。

日経平均は+3.07%の上昇を記録しました。

39,000円台から一気に4万円の大台まで駆け上りました。

年明けから3か月連続で上昇しています。

TOPIXも3か月連続で上昇しました。

3月の上昇率は+3.48%となりました。

それまで日経平均に対して出遅れていましたが、3月相場は日経平均の上昇を上回りました。

ただし小型株市場は依然として軟調です。

東証グロース市場250指数(旧・東証マザーズ指数)は▲3.37%となり、主要指数の中では唯一のマイナスでした。

3月という年度末接近が意識されて、年間を通じてパフォーマンスのすぐれなかった小型株に手仕舞い売りが広がっています。

米国ではNYダウ工業株をはじめとして、主要3指数がいずれも堅調です。

年明けから史上最高値を更新しているNYダウ工業株は3月も続伸。+2.08%の上昇となりました。

これで5か月連続での値上がりをしています。

S&P500も3月は+3.10%の上昇で史上最高値を更新しています。

2月の+5.18%に続いて堅調な値動きです。

NASDAQ総合指数も3月は+1.79%と上昇しました。

2月の+6.11%という大幅高には届きませんが、遅れて史上最高値を更新しています。

米国の10年国債金利は2月末の4.25%に対して、3月末は4.20%とほぼ横ばいで月末を迎えました。

終わってみれば小さな金利変動に見えますが、月初は低下して、月半ばに上昇し、そして月末には再び低下するという、神経質な動きに終始しました。

インフレが沈静化しつつあるとの見方が徐々に後退し、FRBによる利下げ開始の時期が後ろ倒しになるのではないかとの不安が再び生じています。

原油価格は強含みの動きを続けました。

WTI先物価格は2月末の78.25ドルから、3月末には83.11ドルまで上昇しました。

年明け以降の最高水準に達しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年4月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

生成AIへの熱気は下がらず、エヌビディアを筆頭に市場を牽引した半導体関連株

3月相場はNASDAQも史上最高値を更新し、世界の株式市場は軽い興奮状態に包まれていたのが最大の特徴です。

3月前半戦の中心は生成AIであり、エヌビディアです。

エヌビディアは3月1日(金)に史上最高値を更新して800ドルの大台を突破しました。

時価総額は初めて2兆ドルの大台に達しています。

エヌビディアの上にはマイクロソフトとアップルしか存在しないという地位です。

生成AIが開発されたことで、いまや世界は「第4次・AIブーム」と言えるほどの熱気が感じられます。それらはすべてエヌビディア株の急伸がもたらしています。

バイデン政権のレモンド商務長官は、米国は今後10年間で、世界の最先端のロジック半導体の20%シェアを握るという壮大な計画を発表しました。

そのために400億ドル(6兆円)の補助金を用意したとも報じられました。

このニュースが伝わると、日本でも東京エレクトロン(8035)、ディスコ(6146)、信越化学工業(4063)、野村マイクロ・サイエンス(6254)、TOWA(6315)、ローツェ(6323)、日本マイクロニクス(6871)などの半導体関連株が広範囲に物色されました。

一斉に上場来高値を更新しています。

そしてこのような半導体関連株の上昇によって、日経平均は史上最高値更新まで押し上げられたと言えます。

水準訂正の期待で鉄鋼株が動意づくも、期待は厳しい中国の動向

半導体関連株ばかりではありません。

市場ではいわゆる「出遅れ株の水準訂正」が起こることが待ち望まれていますが、それがようやく始まりつつあります。

3月第1週は鉄鋼株が動意づき、JFEホールディングス(5411)がアナリストによる投資判断の引き上げをきっかけに昨年来高値を更新。

その動きに刺激されて、日本製鉄(5401)、神戸製鋼所(5406)、共英製鋼(5440)にも力強い動きが見られました。

鉄鋼株と言えば中国の動向が気になります。

3月は例年、中国で全人代(第14期全国人民代表大会)が開催されます。

今年の全人代では、李強首相によって成長率目標が「5%前後」と発表され、昨年の水準(5.2%)と同じレベルに設定されました。

高い成長を目指してきた1~2期目の習近平体制とは明らかに異なります。

エコノミストは低めの目標達成でもかなり厳しいと見ています。

中国の需要不足はますます深刻なものになりつつあり、現在の習近平体制では安易な経済対策はほとんど期待できそうにありません。

EVへの逆風吹くか、選挙イヤーで意識され始めた「トランプリスク」

今年は選挙イヤーです。

米国では3月5日(火)に「スーパーチューズデー」、15州で党員集会、予備選挙が実施されました。

共和党はトランプ前大統領が圧勝し、ニッキー・ヘイリー元国連大使はここで選挙戦からの撤退を表明しました。

大統領選の本選挙は「トランプvsバイデン」の戦いになることがほぼ固まりましたが、世論調査のほとんどがバイデン大統領の劣勢を伝えています。

世界中の外交、軍事、環境、政策担当者が「トランプリスク」を真剣に検討し始めました。

株式市場では、トランプ前大統領が勝利した場合、上昇が見込まれるセクターとして、鉄鋼、エネルギー、石炭などの8業種を挙げ、早くも人気化の兆候が見てとれます。

中でも天然ガスとシェールオイルが焦点と見られ、反対にEV関連には逆風が吹くとの予想が次第に力を得ています。

17年ぶりのマイナス金利解除の日本、賃金上昇トレンドと次期利上げの行方

FRBの金融政策に関しても、3月は新たな見方が広がりつつあります。

発表される経済統計は経済の強さが強調され、それによって楽観論は徐々に後退し、利下げ開始の時期が後ろに遠ざかるとの見通しに傾いています。

3月第3週は日米で「中央銀行ウィーク」、中央銀行の金融政策がそれぞれ発表されました。

発表直後の時点では、日米どちらも「マーケット・フレンドリー」な結果に見えましたが、特に米国では徐々に厳しい評価も生じることとなりました。

「中央銀行ウィーク」で最初に動いたのは日銀です。

3月18-19日の2日間にわたって金融政策決定会合が開催され、ここでマイナス金利の解除が決定されました。

17年ぶりに政策金利の引き上げです。

日銀はイールドカーブ・コントロールとETFの買い入れの終了も同時に決定しました。

2013年春の「アベノミクス」以降進められた「異次元の緩和」、大規模な金融緩和政策はここで大きな転換を迎えたことになります。

すでに報道ベースでは、今回の決定内容は市場に伝えられており、決定会合を待たずして株価は大きく上昇していました。

「マイナス金利解除」の発表後も続伸して、3月19日の株式市場では幅広いセクターで株価の値上がりが見られました。

植田総裁は、総裁就任から1年も経たないうちに、世界史上でも稀有の金融緩和を正常化に向けて修正し始めたことになります。

記者会見に臨んだ植田総裁は、今回の決定について以下の点を述べました。

「春季労使交渉での妥結状況が重要な判断ポイントだった」

「大規模な金融緩和の解除に必要な、ある種のいき値を超えた」

「賃金と物価の好循環が実現する確度が高まっている」

「大規模な金融緩和は役割を果たした、異次元の緩和は必要なくなった」

「普通の金融政策に戻す」

淡々とした記者会見が印象的でしたが、決め手は民間企業による賃上げです。

3月13日が今年の春闘の第1回目の集中回答日で、そこで示された大企業・主要企業の会社側の回答は6%から7%に達しました。

組合要求への「満額」回答、あるいは要求以上の回答となりました。

トヨタは4年連続で満額回答、日本製鉄は組合要求をはるかに超える12%、定昇込みで14%と回答し世間を驚かせました。

非製造業ではNTTが7.3%で過去最高の賃上げ。東急電鉄も過去最高の7.3%を示しました。

王将フードサービスは11.5%、ゼンショーHDは12.2%で妥結しています。

第1次集計ではベアは5.28%に達しています。

OECDの統計によれば、日本は2022年の賃金が20年前とほとんど変わらない唯一の国となっています。

この間に米国は27%、英国は20%、ドイツは15%も賃金が上昇しました。

日本の賃金水準はOECD加盟国の38カ国中で第25位とされています。

この間は物価もほとんど上昇しておらず、外国人観光客が喜んで日本を訪れるはずです。

企業は設備投資も控えており、その分の利益を内部留保として積み上げています。

2023年3月期の企業の利益剰余金は554兆円に達し、15年間で2倍になりました。

その内部資金を、現在は人件費と株主配分に回しています。

きっかけは慢性的な人手不足です。

現在の賃上げのトレンドがどこまで続くのか、果たしてここから実質賃金は上昇してゆくのか、経済の好循環に向けて日本全体にどこまで波及するかが問われます。

市場の関心は、早くも次の利上げのタイミングに移っています。

「今年7月」、「今年10月」の見方が錯綜しています。

日銀は当分の間、次の利上げは考えていないと強調していますが、インフレの芽がくすぶっており、物価上昇の抑制を次はいつ講じるのか、今後も市場の争点になっていきそうなムードです。

「中立金利」の引き上げにより米国で強まるリスクオンのスタンス

もうひとつの「中銀ウィーク」が、3月20日(水)に開催された米国のFOMCです。

ここでFRBは5会合連続で政策金利の据え置きを決定しました。

注目されたのはドットチャートの形状、将来に向けた経済と金融市場の見通しです。

そこでは昨年12月時点の見通しと同じ水準、今年末の政策金利は4.6%(中央値)と示されました。

これは「年3回の利下げ」を示しており、従来からの見通しを据え置いています。

このようなFRBのハト派的なスタンスを、マーケットはもろ手を挙げて歓迎しました。

記者会見においてパウエル議長は、「インフレ率は目標の2%に向かって徐々に低下している」、「QT(量的引き締め)も早いうちにペースを緩めることが適切」と述べ、マーケットの楽観的な見方に沿う内容がほとんど盛り込まれました。

懸念されていた米国景気の後退はなく、むしろ予想を上回るほどの好調さが続くと見ています。

それとともにインフレの芽も浮上し始めており、FRB自身も将来の経済見通しを上方修正しているほどです。

それでも利下げはこれまで通り実施するとの決定から、NYダウ工業株は再び史上最高値を更新するに至りました。

今回の決定では「中立金利」の引き上げまで行われました。

中立金利は「中・長期的に安定する政策金利の水準」とされ、現時点における米国の潜在成長率に近いものです。

それが12月時点の2.5%から、今回は2.6%へと+0.1ポイント引き上げられました。

それでも金融政策には変化なし、という「マーケット・フレンドリー」な内容でした。

市場では「かなりハト派的なトーン」と受け止め、ここでも「満額回答」との声が聞かれました。

市場にはリスクオンのスタンスが強まっています。

1990年以来の円安水準と、鮮明となる日本の地価上昇

為替市場では一段と円安が進行し、1ドル=151円97銭まで円が下落ました。1990年以来の円安水準です。

日銀はマイナス金利の解除を決定しており、同時にこれ以上の利上げに踏み込む意向も当分はないことが明らかになりました。

現在の緩和状態がまだしばらく続くと予想されます。

米国でも政策金利は据え置かれましたが、市場の一部では利下げの時期を巡る動きが徐々に後ろ倒しされています。

それほどまでにインフレの根は根深く、それがドル高・円安の勢いを強めています。

すでにドル円相場は、2022年暮れに実施された円買い介入のレベルを越えています。

それでも現在のところ、円安のスピードが2022年秋よりも緩慢であるところから、介入に対する市場の警戒感は乏しいようにも見えます。

輸入物価への影響を取るか、企業業績に与える円安メリットをとるか。

現在は後者を望んでいるようにも受け止められ、円安は望ましいということになりつつあります。

中央銀行ウィーク後の変化としては、もうひとつ。

地価の上昇が鮮明となっています。

国土交通省より発表された今年の公示地価は、全用途・全国平均が前年比+2.3%の上昇となりました。

伸び率が2%を超えるのはこれで3年連続、1991年の+11.3%以来のことです。

地価の上昇を先導しているのは引き続き大都市です。

東京23区の商業地は平均で+7.0%上昇しました。

大型のオフィスビルが続々と開業し、いずれもテナントの誘致が好調に推移しています。

東京23区の新築マンションは平均で2023年に1億1483万円となり、初めて1億円の大台を突破しています。

加えて現在は、地方都市でも地価の上昇が顕著です。

商業地の上昇率で全国トップは熊本の大津町で、TSMCの工場に近くの商業地は+33.2%も値上がりしました。

半導体工場に関連する投資額は2029年までに9兆円に達する見通しで、それが住宅地や商業地の価格を大きく引き上げています。

株価や賃金に続いて土地にも上昇の波が広がっています。

バブル崩壊後に日本では地価と株価の下落が長く続きました。

地価と株価は連動して動きます。

日経平均は空前の4万円台に到達しましたが、ここからの動きは地価との兼ね合いで追いかけていく必要がありそうです。

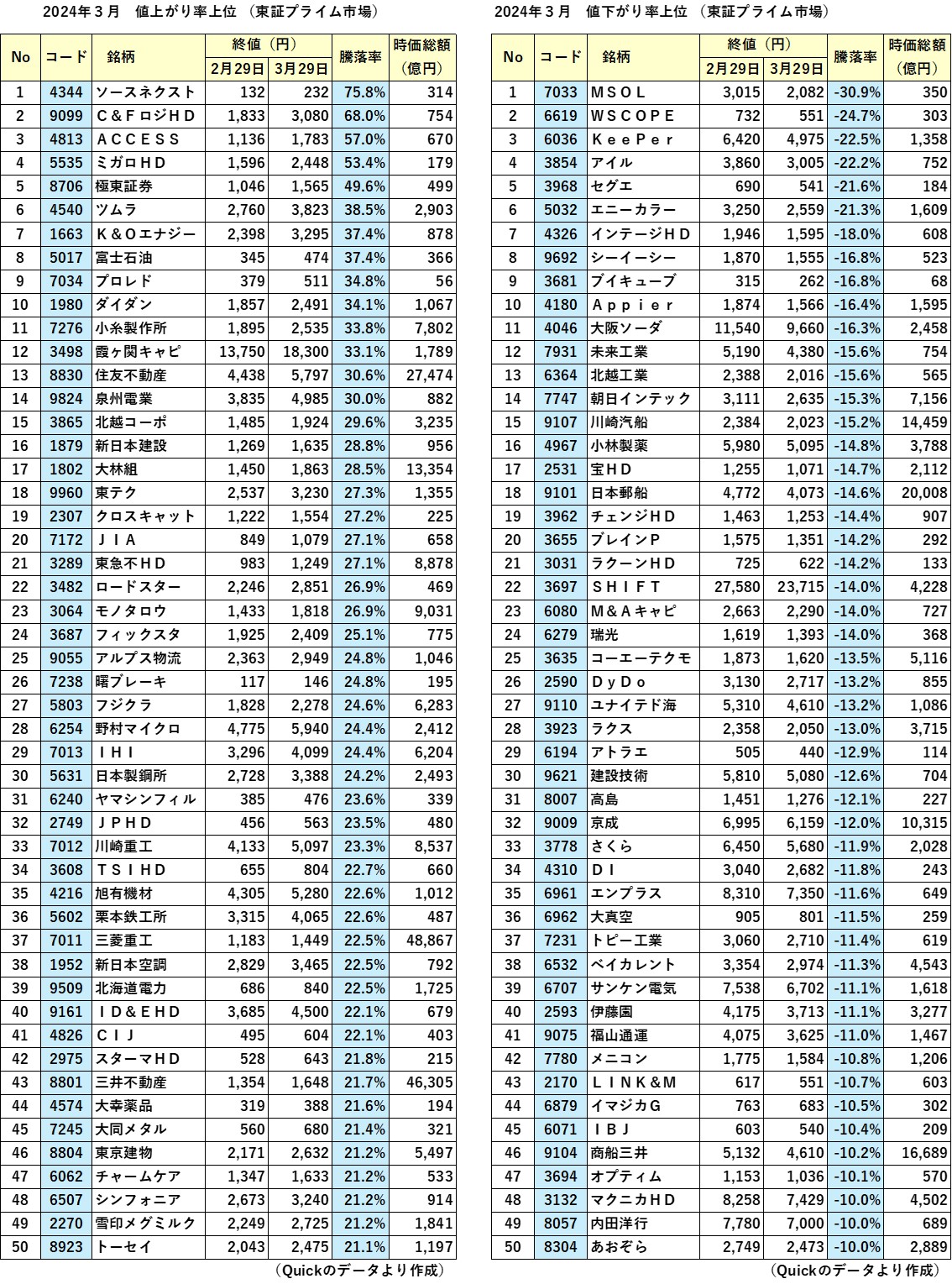

HOTな銘柄

3月相場で上昇が目立った銘柄、「HOTな銘柄」をご紹介します。

上昇が目立ったのは「不動産セクター」と「バリュー株の見直し買い」です。

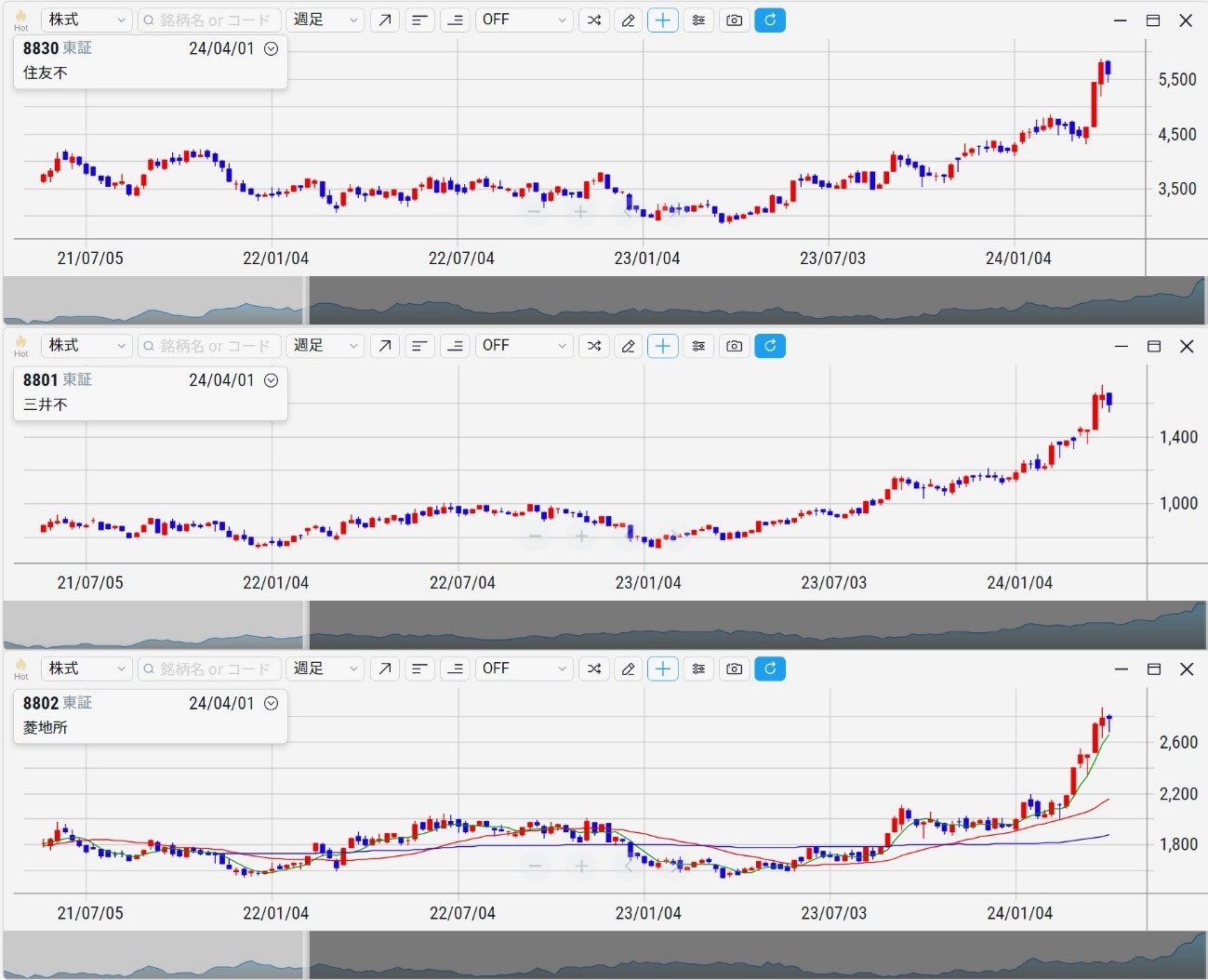

不動産セクター

東京株式市場の3月相場は、何と言っても不動産セクターの上昇が際立っていました。

このセクターの「御三家」と言えば、三井不動産、三菱地所、住友不動産の財閥系企業です。

さらに続いて東急不動産ホールディングス、野村不動産ホールディングスです。

それらがいずれも月間の株価上昇率の上位に登場しました。

住友不動産(8830、第13位、4,438円→5,797円、+30.6%、時価総額27,474億円)

三井不動産(8801、第43位、1,354円→1,648円、+21.7%、46,305億円)

三菱地所(8802、第51位、2,301円→2,785円、+21.0%、35,453億円)

東急不HD(3289、第21位、983円→1,249円、+27.1%、8,878億円)

野村不HD(3231、第78位、3,723円→4,400円、+18.2%、7,672億円)

不動産セクターは銀行からの借入金を中心に比較的短期の資金を調達して、それを原資に不動産物件を調達して長期で運用します。

したがって不動産セクターは、金利動向に業績と株価が変動する典型的な「金利敏感株」とされています。

その金利動向に敏感な不動産セクターが、マイナス金利が解除されるのと同時に株価が上昇するのは理屈にあわないとも考えられます。

不動産セクターの株価が上昇している主な理由としては、(1)地価の上昇が続いていること、(2)今後も緩和的な金融政策が続きそうなこと、の2点を指摘することができます。

(1)地価の上昇に関しては、前述のように今年の公示地価が端的に示しています。

世界の投資マネーは依然として日本の不動産市場に目を向けています。

昨年の日本国内の不動産投資額は前年比+4%の3兆3947億円となったことが、ジョンズ・ラング・ラサールの調べでわかりました。

世界の主要国での不動産投資が2年連続で減少していることとは対照的な動きです。

地価の上昇は33年ぶりの高い伸びとなっていますが、日本経済がデフレから脱却する動きと相まって、日本の不動産市場はいまだに拡大を続けています。

歴史的な低金利が続いていること、物流倉庫やホテルなどの需要が強く、今なお活発な投資が相次いでいることがその要因です。

実際にマイナス金利が解除された前後では、住宅ローンを組んでいる比較的若い世代の人々から、住宅ローンを組み替えるべきか、との相談が金融機関の窓口やファイナンシャルプランナーの元に殺到した模様です。

マイナス金利は解除されましたが、住宅ローン金利は変動型、固定型ともに大きな変動や混乱は目下のところは見当たりません。

長らく「金利のない世界」に暮らしていた日本が、今後は「金利のある世界」に移行していきます。

その転換点において不動産セクターの株価が上昇するのは特に印象的です。

財閥系を中心とした大型株から、新興の不動産投資ファンドやマンションハウスなど中・小型株に至るまで、軒並み大幅な上昇となっています。

新日本建設(1879、第16位、1,269円→1,635円、28.8%、956億円)

ロードスター(3482、第22位、2,246円→2,851円、26.9%、469億円)

スターマイカHD(2975、第42位、528円→643円、21.8%、215億円)

日本で働く人々があまねく賃金増による所得の増加を実感できるまで、少なくとも2~3年はかかると推察されます。

マイナス金利は解除されたものの、依然として緩和的な状況が続くとの見方が大勢です。

アベノミクスにおける「異次元の緩和」の10年間、最初の数か月間は除いて、不動産セクターの株価はほとんど動意が見られませんでした。

金融緩和だけでは不動産セクターの株価刺激効果は不十分で、本格的な上昇にはやはり収益の改善が求められます。

この先にも不動産価格の上昇トレンドが期待されるか否か。

その点においてもここからの当該セクターの収益状況のチェックが欠かせません。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年4月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

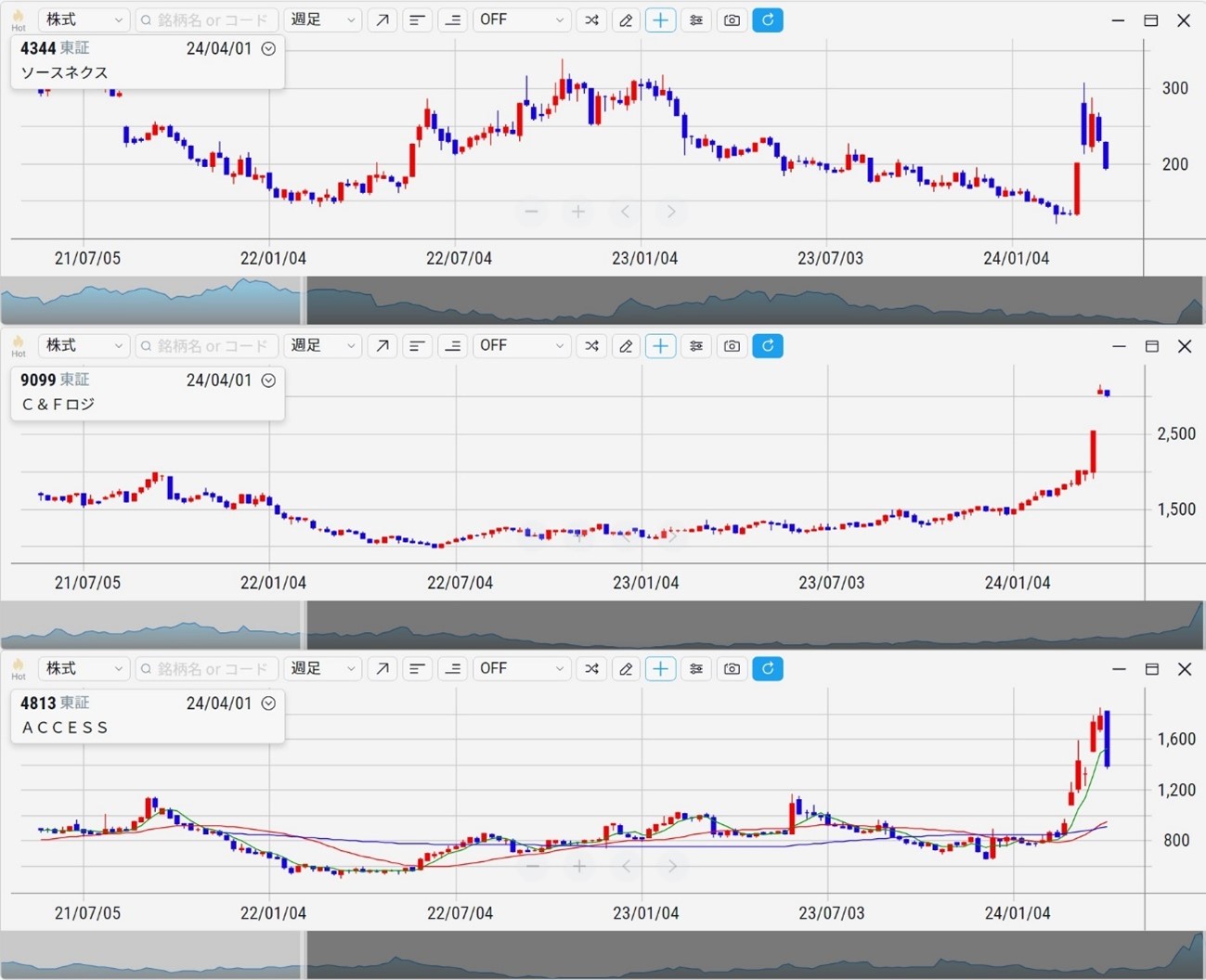

バリュー株の見直し買い

3月相場では個別銘柄ごとに株価材料に敏感な反応が見られました。

いずれもバリュー株の見直し買いと捉えられます。

3月相場で東証プライム市場の値上がりトップとなったのはソースネクストです。

ソースネクスト(4344、第1位、132円→232円、+75.8%、314億円)

3月7日夜に日本経済新聞が電子版で、子会社のポケトークが2025年中に株式を公開するとのニュースを流しました。

これをきっかけにソースネクストの株価が大きく上昇しました。

ポケトークはAIを組み込んだ手のひらサイズのデジタル端末です。

人間の音声を認識し、同時通訳並みの速さで他の言語に翻訳する機能があります。

世界の85通りの言語に対応しています。

2017年に自動翻訳機「ポケトーク」として発売され、2022年には別会社として分離されました。

ソースネクストが株式の84%を保有しています。

ポケトークが上場した場合、時価総額は1000億円に達すると試算されており、ソースネクストの現在の時価総額(264億円)を大幅に上回ります。

これまで評価されてこなかった内部資産の価値が高まったことから、株価は急上昇しました。

ソースネクストのように、バリュエーションの低い銘柄に対する見直し買いが広がっています。

その多くは割安感の強い低バリュー株です。

日経平均が4万円の大台に乗せたことで、株式市場でまだ評価されていない割安株を見つけだそうという気運が高まっています。

C&FロジHDはAZ-COM丸和HDからの買収提案によって株価が急上昇しました。

C&FロジHD(9099、第2位、1,833円→3,080円、+68.0%、754億円)

C&Fロジは2015年、チルド物流に強い名糖運輸とフローズン物流が得意なヒューテックノオリンが経営統合して誕生しました。

AZ-COM丸和はアマゾンの配送を手がけており、最近では家庭向けに冷蔵・冷凍食品の需要が増えています。

AZ-COM丸和は何年も前から、C&Fロジに対して経営統合を持ちかけていたとされます。

C&Fロジからは前向きの回答が得られず、そこで今回の「同意なき買収」に踏み切った模様です。

TOB価格は@3000円で、買収発表前の水準に47%ものプレミアムがつけられています。

ACCESS(4813、第3位、1,136円→1,783円、+57.0%、670億円)

ソフトウエアを開発するACCESSは、NTT(9432)と資本・業務提携を交わしたことをきっかけに急騰しました。

NTTがACCESS株式の12%強を取得して、IOWN(「アイオン」、次世代通信基盤)の開発を強化する計画です。

極東証券(8706、第5位、1,046円→1,565円、+49.6%、499億円)

極東証券は3月13日に「資本コストや株価を意識した経営の実現」に向けた対応策を発表し、2026年度までの3年間でROEを8%に引き上げると発表しました。

その一環として株主還元策を強化し、純資産配当率(DOE)2%を下限として、配当性向を現在の50%から70%に引き上げることも合わせて発表しています。

この材料をきっかけに極東証券の株価は急騰し、PBRが1倍を回復することに貢献しました。

ツムラ(4540、第6位、2,760円→3,823円、+38.5%、2,903億円)は薬価改定によって製品価格の上昇が期待される数少ない薬品メーカーで、投資余力の拡大からアナリストが投資判断を引き上げたことから株価が急上昇しました。

小糸製作所(7276、第11位、1,895円→2,535円、+33.8%、7,802億円)は、中期経営計画の発表に合わせて、大規模な自社株取得枠の設定(3500万株、発行株数の11.3%)を明らかにしたことから大幅高となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年4月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

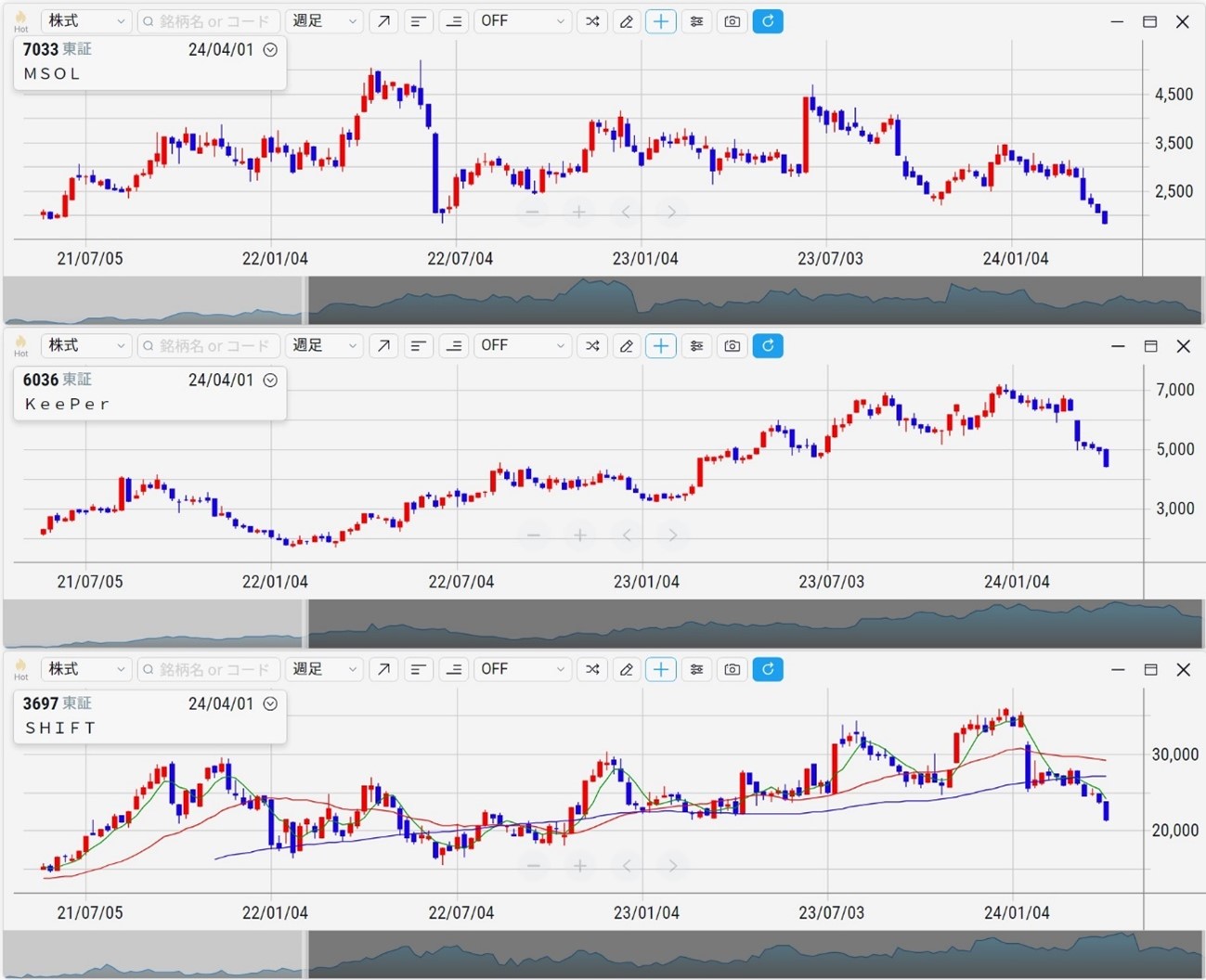

COOLな銘柄

続いて3月相場で値下がりの目立った銘柄、「COOLな銘柄」です。

ここには引き続き「業績の伸びが鈍い銘柄」が集中しています。

それらの多くが、これで「小型成長株」として株式市場で高い評価を獲得していた銘柄です。

3月は年度末でもあり、年間を通してパフォーマンスの芳しくなかった銘柄が処分売りにさらされているようにも見えます。

業績の伸びが鈍い銘柄

3月相場で値下がり率がワーストとなった銘柄はマネジメントソリューションズでした。

MSOL(7033、第1位、3,015円→2,082円、▲30.9%、350億円)

企業向けにシステムの導入、運営など大規模なプロジェクトの構築を支援するコンサルティング会社です。2016年の株式公開以来、7年間で売上高は10倍強に拡大しました。

それに伴って株価も上場直後の4年間で20倍以上に値上がりしています。

「ダブル・テンバガー」を達成し、まさに「小型成長株」の名にふさわしい伸びを示しています。

決算期変更の今期も大幅な拡大が予想されていますが、3月14日に発表された第1四半期の決算では、売上高が45.1億円(+18.2%)、営業利益は3.0億円(+38.2%)となりました。

いずれも大きく伸びていますが、事業の成長に伴って人員獲得を積極的に行っていること、およびマネージャー育成のための教育費用が増えており、売上高に対する営業利益率は急速に低下しています(2023年10月期:12.9%→2024年第1四半期:6.7%)。

通期の業績見通しは変更していないものの(売上高250億円、営業利益35.0億円、決算期の変更で前年比較なし)、利益面での達成が早くも危ぶまれています。

株価は3月相場を通じて軟調な動きとなりました。

KeePer技研も同様に軟調な動きとなりました。

KeePer技研(6036、第3位、6,420円→4,975円、▲22.5%、1,358億円)

同社は自動車のコーティング技術を開発し、全国のガソリンスタンドに併設する形でカードライバーと直接に接しています。

マイカーを長く大切に扱う自動車愛好家から高い評価を獲得しており、コロナ禍でも業績を順調に伸ばしてきました。

その快進撃が止まりつつあります。

4月1日に発表した月次売上高で、3月の既存店売上高は前年比+0.4%の微増にとどまりました。

2月は▲12%と前年に大きく伸びた反動で一服し、3月も天候不順の影響で苦戦を強いられました。

KeePer技研の株価は過去5年間で16倍近くに上昇しています。

これほどの高成長を遂げたことからファンドの保有比率も高く、それが裏目となって決算期末にかけて下落基調を余儀なくされたと見られます。

このほかにも、ソフトウエアのテストを行うSHIFT(3697、第22位、27,580円→23,715円、▲14.0%、4,228億円)は人件費を含めたコスト増を吸収しきれず軟調です。

1月12日に発表した第1四半期の決算では、売上げが+3割近く伸びているものの、営業利益はほぼ横ばいにとどまりました。

3か月経っても株価は下げ止まらず、3月後半にはさらに下げが加速しています。

地方自治体のIT・DX面で支援するチェンジHD(3962、第19位、1,463円→1,253円、▲14.4%、907億円)の業績は堅調です。

ふるさと納税をデジタル面で支援する「ふるさとチョイス」運営のトラストバンクを買収したことが、収益急拡大の原動力となっています。

そのふるさと納税の支援ビジネスに、アマゾンが参入すると一部メディアが3月半ばに報じました。

そこから競争激化を懸念して株価は大きく下落しています。

一時的に値を戻したものの、月末比較では軟調な展開を余儀なくされています。

成長市場は各企業にとって魅力的なだけに、競争もそれだけ激しいという典型例となってしまいました。

このほかにも、WSCOPE(6619、第2位、732円→551円、▲24.7%、303億円)、エニーカラー(5032、第6位、3,250円→2,559円、▲21.3%、1,609億円)、などが業績面への懸念から軟調な動きを余儀なくされています。

小林製薬の株価も大きく値下がりしました。

小林製薬(4967、第16位、5,980円→5,095円、▲14.8%、3,788億円)

小林製薬の「紅麹」問題は3月22日の記者会見で初めて明らかにされました。

日本だけでなく中国、台湾にも影響が広がっています。

同社の製造する紅麹を使用したサプリメントや機能性食品を摂取した人の中から健康被害を訴える例が続出しており、うち何人かは死亡例も出ています。

政府は厚生労働省、農林水産省、消費者庁を招集して関係省庁連絡会議を設置すると発表しました。

消費者庁は独自の対策チームを設置し、厚生労働省は聞き取り調査を行い、本社所在地の大阪市は「紅麹」製品の回収命令を出しました。

しかし4月に入っても原因物質はまだ特定されず、真相の究明は進んでいない状況です。

この間に問い合わせが殺到し、被害もいまだ拡大しています。

機能性表示食品の制度そのものが見直される可能性まで浮上しています。

その後の調べで小林製薬は、最初に紅麹に関する今回の問題を把握してから2か月後に、社外取締役に初めてこの情報を伝えたことが判明しました。

社外への公表はさらに遅れたことになります。

因果関係、被害者への賠償問題、納入企業への損失負担に加えて、コーポレート・ガバナンスも含めどれほどの問題に広がるのか、現時点で明確なことは何も把握できず見通しも立ちにくい状態となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2024年4月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

以上

鈴木一之のHOTな銘柄 COOLな銘柄

日本の株式市場に新たなる歴史! HOTな銘柄、COOLな銘柄(2024.03.14)

市場を牽引する生成AIと半導体関連企業! HOTな銘柄、COOLな銘柄(2024.02.22)

株主還元強化の企業に高まる注目! HOTな銘柄、COOLな銘柄(2024.01.16)

業績見通し引き上げで期待される自動車セクター HOTな銘柄、COOLな銘柄(2023.12.19)

米国金利見通しと中東情勢に揺れた10月相場で資金が向かった先は!? HOTな銘柄、COOLな銘柄(2023.11.20)

9月相場で脚光を浴びた低PBRのバリュー株!HOTな銘柄、COOLな銘柄(2023.10.18)