株式アナリストの鈴木一之です。

2021年7月の「HOTな銘柄、COOLな銘柄」をお届けします。

最初に株式市場の全体から見てゆきます。

全体相場の振り返り

7月相場はここ数か月の株価の不安定な動きを反映して軟調な展開となりました。

5月の「CPIショック」、6月の「FOMCショック」に続いて、7月は「チャイナ・ショック」とも称すべき中国政府による自国企業への規制強化が世界に不透明感を投げかけ、それによって株式市場は大きく揺さぶられました。

日本では57年ぶりに首都・東京でオリンピックが開催されました。

コロナウイルスのデルタ株の感染が懸念される状況で、世界中からトップアスリートとメディアが東京に集まりました。

感染防止を最優先することから、残念なことにほぼ全試合で無観客での開催となったため、経済効果としてはかなり限定されたものとなりました。

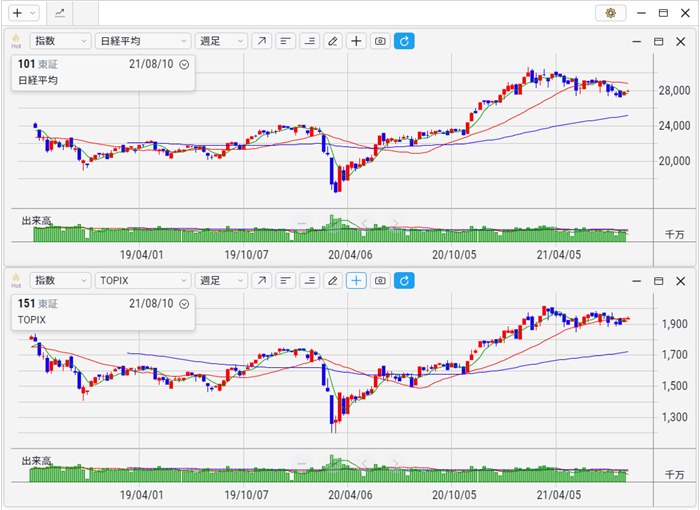

日経平均は7月の1か月間で▲1,508円もの下落となりました。

月間ベースでは今年最大の下げ幅です。

TOPIXはそこまでの下落とはなっていませんが、一方ではマザーズ市場の下落が厳しさを増しており、グロース株が売られバリュー株への見直し買いが強まっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

7月の株式市場を取り巻く経済・社会環境で、特筆すべき点は次の諸点です。

- (1)コロナウイルスの感染第4波(第5波)、デルタ株への置き換え進む

- (2)米国景気のピークアウト懸念、実質金利の低下が進む

- (3)6月の「FOMCショック」から続く「リフレトレード」の巻き戻し

- (4)中国政府による自国企業への規制・監督強化

- (5)好調続く企業業績、前年の落ち込みの反動増もあって決算動向は良好

7月の月間パフォーマンスは、日経平均は28,791円から27,283円へと、1か月で▲1,508円(▲5.24%)もの大幅な下落となりました。

月間としては今年最大の下げ幅です。

5月と6月が非常に小さな値動きだったために、エネルギーが蓄積しているせいか、ひとたび動き始めると大きな変動になりました。

TOPIXは1,943から1,901へ、7月は▲2.16%の下落となりました。

こちらも5月、6月の小さな値動きに対して変動幅は大きくなっています。

それでも日経平均の下落率と比べれば半分以下にとどまっています。

株価指数上では下げ基調が強まっているのに対して、個々の銘柄では逆行高を続けるものもかなりの数にのぼっています。

それがTOPIXの底堅さにつながっていると考えられます。

規模別指数の動きとしては、大型株指数が▲2.24%、中型株指数が▲2.70%、小型株指数は▲0.40%となりました。

TOPIXはしっかりしているのに対して、大型株は下げが際立つという矛盾した展開でした。

特に目立っているのはマザーズ市場の軟調さです。

東証マザーズ指数は▲10.1%もの大幅な下落となりました。

同じ新興市場でも日経ジャスダック平均は▲1.1%の小幅な下げにとどまっているのに対して、マザーズ市場だけが厳しい下げ局面となっています。

これは小型株の中でもグロース株(割高な成長株)に嫌気売りが集中しており、逆に小型のバリュー株(割安株)には出遅れ感から買いが入りやすくなっていることと関係しているようです。

7月相場は割安な銘柄、バリュー株優位の展開であったと見てとれます。

米国市場は、6月に続いて7月もNASDAQが史上最高値を更新しました。

月間では+1.17%の小幅な上昇ながら、2か月連続で上昇しています。

同じくS&P500も月間では+2.28%の値上がりで最高値を更新しました。

6か月連続の上昇を記録しました。

世界中で米国だけがまさに独歩高を続けていることになります。

NYダウ工業株も月間で+1.25%となりました。

小さな値動きにとどまっていますが、NASDAQやS&P500に続いて史上最高値を更新しました。

6月相場に続いて7月相場でも、世界の市場関係者の関心は米国の長期金利の動向に集中しました。

ただしそれまではインフレ高進から金利の上昇を警戒していたのに対して、7月は180度様相が変わり、金利の低下を警戒する展開となりました。

米国10年国債金利は6月末の1.46%から、7月末には1.22%まで低下しています。

7月19日には1.19%まで低下しました。

米国の金利低下に伴って、為替市場ではそれまでのドル高基調が徐々に反転しつつあります。

ドルは6月末の111円11銭が、7月末には109円69銭までドル安が進みました。

インフレリスクを表す原油価格は、WTI先物価格が6月末の73.533ドルから7月末は73.81ドルへ、高値圏に張りつく展開となりました。

6月に2018年10月以来という70ドル乗せを果たしてから高止まりが続いています。

経済統計ごとに金融政策に対する思惑は揺れ動いた

7月相場は前月の「FOMCショック」の記憶が生々しいままスタートしました。

日経平均は月初に今年最悪の4日続落で始まったことからもその辺りの警戒的なムードがうかがえます。

6月の「FOMCショック」では、政策金利の引き上げ時期は2024年から2023年に1年前倒しされ、テーパリング(資産買い入れの圧縮)の時期もそれに伴って前倒しされるとの見方が広がりました。

早ければ年内にもテーパリングが始まるとの見方に傾いています。

そのような市場のコンセンサスの修正が行われつつあったところに、7月第1週の週末には6月の雇用統計が発表され、そこでも微妙な変化が見られました。

非農業部門雇用者数の増加は+85万人。

予想の+70万人を上回ったものの、雇用者数はコロナ危機前の水準を▲680万人下回ったままです。

これではFRBもテーパリングの時期の前倒しはむずかしいとの見方に傾き、金融政策のスケジュールは二転三転ののちに、ここでもまた後退することとなりました。

7月相場ではマクロ経済統計が発表されるたびに、このように先々のスケジュールに対する市場参加者の見方が揺れ動くという状況が繰り返されました。

そのたびに「インフレトレード」の巻き戻し、すなわち景気敏感株やバリュー株を売って、テクノロジー株を買い直す動きが繰り返されました。

猛威を振るうデルタ株

世界中でコロナウイルスの感染拡大が続いており、とりわけアジア各国ではデルタ株への置き換えが急速に進んでいます。

インドネシアやタイ、マレーシア、ベトナムなど、これまでコロナ感染症の拡大をうまく抑え込んできた国で感染者が急増しており、中でもインドネシアは医療崩壊の危機に直面しています。

自動車業界をはじめ、日本の製造業が製造拠点を置くアジア各国で感染拡大が広がっており、現地駐在員を一時帰国させる動きも目立ちます。

工場が一時閉鎖され、それによる生産調整の影響が心配されるようになりました。

日本国内もそれは同じです。

東京オリンピックの開幕まで2週間を切った7月8日(木)に、東京都はオリンピック5者協議を開き、大半の競技を無観客とする方針を決定しました。

きわめて異例の措置となりますが、この時点での海外メディアの論調は無観客でも開催して本当に大丈夫か、と懸念する意見が大半でした。

直後に東京都には4回目の緊急事態宣言が発令されました。

飲食店での酒類の販売自粛が徹底されないことに業を煮やして、西村経済財政担当相は金融機関および酒卸業者に通知することで自粛を徹底させる旨を発案しましたが、これがあまりに強権的、高飛車で世間的に猛反発を浴びました。

衆院任期切れが3か月後に迫り、解散総選挙が秋口にも実施されることになりますが、NHKが実施した世論調査では、内閣支持率が菅政権の発足以来、最低レベルまで低下しています。

7月21日には3年ごとに改定されるエネルギー基本計画が発表されました。

原発比率はこれまでの計画と同じく将来も20%台が維持されます。

メインの電力源には太陽光発電が置かれ、再生可能エネルギーは全体の36%台にとどまるなど、当初描いていた脱炭素案よりも大きく見劣りする内容にとどまりました。

環境省と経済産業省の確執がその背景にあるとされており、菅政権は省庁間の調整を処理できないまま、リーダーシップ不足がここでも露呈したと見られています。

7月4日(日)に投・開票が行われた東京都議選では、苦戦が予想された都民ファーストの会が予想以上に善戦し、反対に自民・公明は議席数の過半数を奪取することができませんでした。

菅政権のコロナ対策の不手際とともに、ここにも「五輪開催」の是非が影を落としていると見られます。

内閣支持率は30%台へ低下し、政権発足以来の最低水準を記録しています。

自民・公明の政府与党にとって次の衆院選が危ぶまれる状況となりつつあります。

マーケットを揺さぶるピークアウト懸念、米中対立は悪化の一途

マーケットを揺さぶる材料には事欠きません。

ひとつは米国経済にピークアウト感が漂い始めた点です。

長期金利が急低下しています。

6月初旬に1.6%台だった米国10年国債金利は、そこからほぼ一本調子に低下するようになりました。

それまでは金利上昇に動揺していましたが、7月は金利の低下に世界中の市場が揺さぶられています。

米国の6月雇用統計に続いて、7月6日に発表された6月のISM・非製造業景況感指数が60.1となり、前月比▲3.9ポイントの低下を示しました。

サービス業で回復ペースが鈍ってきたというのが低下の理由で、市場予想の63.3を下回ったことが思いのほかネガティブにとらえられました。

過去の景気のピークアウト局面では、このように細かなマクロ経済指標の予想外の低下からもたらされることが多いものです。

世界中でコロナウイルスのデルタ株の感染拡大が広がっていること、米国をはじめ先進国でもワクチン接種の拡大ペースが鈍っていること、加えてこれが最も重要ですが、財政および金融政策は打てる手をほとんど打ち尽くしていること、などが先行きの不安要因として挙げられています。

米中対立は展望の開けないまま、人権問題までを含めて悪化の一途をたどっています。

7月に起こった変化としては、米中ともに自国企業への規制・監督を強める姿勢を鮮明にしています。

米国では「GAFA」に代表される、いわゆるプラットフォーマーを念頭に置いた大企業規制、独占禁止法の適用強化が大統領令として発令されました。

株価はマイクロソフト、アルファベット、フェイスブックが先行し、続いてアップルも史上最高値を更新しましたが、4-6月期の決算発表からは少し値動きが重たくなっています。

米国のテクノロジー株も選別色が強まっており、上昇基調にも歯止めがかかりつつあるように見られます。

機関投資家も警戒。中国による規制強化は「チャイナ・ショック」に発展するか?

しかし何と言っても市場の関心を集めているのが、中国による自国企業に対する規制・監督の強化です。

6月末に米国の株式市場に上場した配車アプリ最大手の滴滴(ディディ)が、上場からわずか数日後に中国の規制当局から海外上場企業に対する規制強化策の発表で株価が急落しました。

ディディの株価は株式公開してすぐに▲40%以上も下落しており、上場したばかりのディディは早くも上場廃止策を検討していると伝えられています。

7月11日には中国政府が、今度は学習塾の規制強化に乗り出すと判明しました。

政府内に学習塾を監督する部門を新たに設置して、週末授業や学費の制限を検討するようです。

科挙の時代から中国では受験競争が激烈であることで知られており、正規の学校以外に通う学習塾などの教育産業が盛んです。

その家計負担が深刻になっており、規制によって教育費への負担を抑えて少子化対策につなげることが中国政府の狙いのようです。

10兆円を超える中国の教育産業を事実上禁止するという規制発動への警戒心から、米国の株式市場に上場する中国の教育関連株が軒並み大幅安となる事態に発展しました。

7月26日には、食品デリバリーなど配達アプリを展開する企業に対して、社会保険の加入を含む配達員の待遇改善を求める指導が発表されました。

これによって関連する配車アプリの株価が急落しました。

7月27日にはテンセントが規制強化への対応策を講じて、対話アプリ「ウィーチャット」の新規ユーザーの登録を停止したことから、さらに警戒感が広がりました。

テンセントはスマホゲームへの規制強化からも軟調な展開を余技なくされています。

これらの中国政府による中国企業への規制強化策を受けて、7月は上海と香港の株式市場は軟調な動きを続けていました。

それがピークとなったのは7月26~27日です。

香港ハンセン指数が2日続けて▲1,000ポイントを超える大幅安を記録し、上海総合指数も7月27日には1日で▲2.5%の大幅安となりました。

世界中に動揺が広がったことから、中国政府当局は7月28日にブラックロック、フィデリティ、ゴールドマン、JPモルガン・チェースなどのグローバルな機関投資家とオンライン会議を開催した模様です。

投資家の先行きに対する不安を払しょくする動きを見せました。

これによって7月29日以降の中国市場はひとまず落ち着きを取り戻しましたが、中国政府の本当の意図がどこにあるのか、市場は疑心暗鬼となっています。

不透明感を完全に払しょくするには至っておりません。

7月30日(金)に米国SECは、米国への上場を目指す中国企業の上場審査をより厳格化する方針を発表しています。

バンク・オブ・アメリカは顧客へのレポートの中で、「中国の規制強化は不確実性が強く、しばらくは中国株投資を避けて日本、オーストラリア、インドに資金を向けるべきだ」との見解を明らかにしています。

中国は世界で最も早くコロナ危機を克服して経済再開につなげました。

しかし足元ではその景況感が鈍っているとの見方が出始めています。

7月9日に中国人民銀行は預金準備率の引き下げに踏み切りました。

米国では景気のピークアウト感が広がり始め、それとほぼ軌を一にして中国にも景気スローダウンの兆候が見られます。

そこに追い打ちをかけるように、中国政府当局によるこのような自国企業への規制強化が明らかにされ、マーケット参加者は不安を抱えたまま事態の推移をただ見守っているだけの状態にあります。

中国政府の真意は何なのか、落としどころはどこにあるのか、明確な展望が開けないまま、7月相場が終了しました。

打開策は8月以降に持ち越されます。

当面は事態の推移を見守ることを優先した方がよいムードとなっています。

日米ともに企業業績は好調を維持

その一方で、企業業績は好調です。

前年がコロナ危機に直撃された第1波で落ち込みが激しかった分、今期の回復ぶりが顕著となっています。

米国ではS&P500の業績見通しは好調そのものです。

QUICK・ファクトセットによれば、4-6月期の売上高は前年比で+20%の増加となり、純利益は+70%増まで拡大しました。

2週間で純利益の見通しは+64%増から1割近く増えたこととなり、伸び率はリーマン危機後の2009年10-12月期以来、11年半ぶりの大きさに達しています。

コロナ危機以前の2019年4-6月期と比べても、売上高で+9%、純利益で+15%の増加となります。

日本も同じように好調です。

日本経済新聞の調べによれば、3月決算企業の4-6月期の決算(8月6日までに発表した1,263社)、前年比で増益を確保した企業が黒字転換を含めて全体の70%を超えています。

伸び率はリーマン・ショック直前の2008年4-6月期以降では最高レベルに達しています。

コロナ危機の落ち込みの反動増という部分もありますが、それでもここまでの回復ぶりは予想をはるかに上回るものです。

製造業の75%、非製造業の66%が前年比で増益となりました。

米国経済のピークアウト感、長期金利の低下、それなのに進むドル安・円高、そしてコロナ危機。

株式市場には不透明要素が山ほど渦巻いていますが、企業は危機対応能力を高めています。

成長市場もしっかりと把握しており、そこに資金と経営資源を集中させています。

マクロは不安定でもミクロベース、企業サイドではかなり安定した状況にあると言えそうです。

「HOTな銘柄」

続いて個別銘柄の動向です。

7月相場はマクロ経済環境の変化、コロナ感染症の行方、政治動向に株式市場は神経をとがらせましたが、個々の企業の動きを見る限りでは堅調な銘柄が目立っています。

なによりもコロナ経済下での「新しい日常」に対応した、企業の業績動向に関心が集中しました。

コロナ下で業績が伸ばせる企業と、反対に落ち込んだままの企業との間で株価と業績の差がかなり開きつつあります。

これは株式市場の性格が「金融相場から業績相場へ」と変わっていることが大きいと考えられます。

コロナウイルスによる人々の行動の変容、外出抑制やリモートワークの定着、郊外への転居など、危機を常態として生活習慣を見直す動きが社会の中でも強くなっています。

そのような動きに即した企業は業績が好調で株価もしっかりしています。

反対に、昨年の感染の波の第1波から第2波にかけて盛んに物色された銘柄、主にマザーズ市場に多いのですが、その時に物色された銘柄の旗色が悪くなっています。

業績の伸びが持続的なものであるか、それとも一時的なものであるか、そのあたりの見極めが徐々にマーケットには浸透しつつあるように見えます。

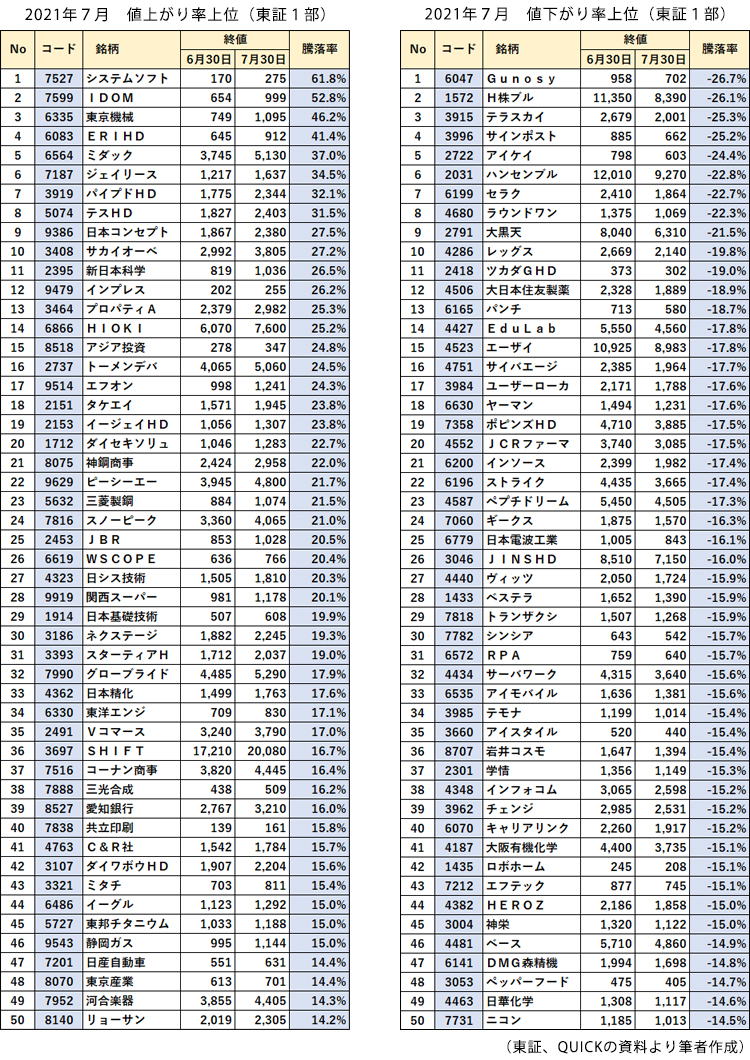

東証1部の値上がり率の上位銘柄で+20%以上値上がりした銘柄数は、7月相場では28銘柄にとどまりました。

これは4月相場で20銘柄となって以来の低い数値です。

6月相場では59銘柄、5月相場は55銘柄、3月は110銘柄、2月は131銘柄を数えていました。

市場全体が軟調に推移した点を反映して、7月は上昇銘柄の数がぐっと絞られました。

ただし日経平均が月間ベースで今年最大の下げ幅を記録したことを考えれば、上昇した銘柄数だけをとれば、それなりに健闘したとも言えるでしょう。

これは出遅れていた銘柄に水準訂正の動きが広がったことが一因と考えられます。

そうは言っても軟調な地合いが続いたため、7月相場では上昇銘柄の物色テーマはかなり限られたものとなりました。

7月に値上がりが顕著だった「HOTな銘柄」の顔ぶれは以下の通りです。

- (1)業績好調の銘柄群

- (2)環境関連銘柄

(1)業績好調の銘柄群

6月中旬から7月初旬にかけて、2月/8月決算企業の第1四半期(3-5月期)の決算発表がありました。

そこで好業績が確認された銘柄の株価が軒並み急騰しています。

株式市場全体が調整色を強めており、経済環境や政治情勢もかなり入り組んで複雑化してきただけに、物色の動向はよりシンプルに、業績好調の銘柄、増配を発表した銘柄にストレートに投資資金が流れ込んでいます。

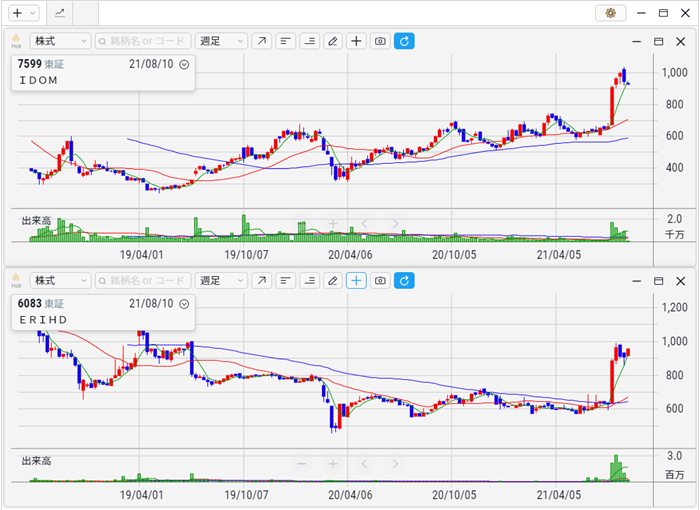

IDOM(7599、第2位、654円→999円、+52.8%)は中古車買い取り店「ガリバー」を展開する国内最大手です。

世界的な半導体の品不足状態が一向に解消せず、自動車メーカーは計画どおりに思うような生産ができない状態が続いています。

そのために中古車市場が活況に沸いており、7月14日に発表した2022年2月期の第1四半期の決算では、売上高が1,170億円(前年比+39.8%)、営業利益が50.8億円(前年は▲1.5億円の赤字)となりました。

営業利益は期初に策定した中間期の計画値を出だしの3か月でほぼ達成しています。

第1四半期が終わったばかりの段階で、早くも中間期の営業利益を59億円→84億円に引き上げました。

同じく通期の見通しも125億円→150億円へと増額修正しています。

広告宣伝費を投入した効果がさっそく現れており、店舗への来店客数が増えています。

加えて、豪州の販売子会社での新車販売台数が想定以上に増えていること、為替市場で円安が進行していることが増額修正の理由です。

第1四半期の超過分を上乗せしただけなので、今後もさらなる業績見通しの増額が発表される可能性を残しています。

株価は昨年暮れからさほど動いておらず、マーケット全体との比較で明らかに出遅れていただけに、大きく居どころを変える展開となりました。

典型的な出遅れ修正と言えるでしょう。

IDOMのようなケースが7月相場では多かったように思います。

株価が割安状態に置かれていたという点では、ERIHD(6083、第4位、645円→912円、+41.4%)も同様です。

ERIHDは、建築基準法が定めている建築物の確認検査を行う会社です。

民間企業としては全国展開する唯一の企業として知られ、国内のシェアはトップの実績を持っています。

高層ビル建築にも力を入れていますが、ここ数年は業績が伸び悩んでいました。

7月13日に発表された2021年5月期の決算では、売上高は143億円(前年比▲3.0%)、営業利益が4.0億円(▲22.2%)と、コロナ危機による売上高の減少で厳しい実績に終わりました。

それに続く今2022年5月期の見通しは、売上高が152億円(+5.8%)、営業利益は7.8億円(+95.9%)となりました。

新設住宅着工の回復と買収効果によって収益が大きく伸びる見通しで、株価はストップ高を交えて大幅に上昇しました。

業績の回復ばかりでなく、通期の決算見通しの公表と合わせて明らかにした、今期の増配がより注目されたように見られます。

年間の配当金は、前々期の年27円を、前期は業績悪化から年15円に引き下げました(中間配を無配)。

今期はそれを年30円に戻す意向です。

配当性向は47%になります。

ERIHDと同様に、増配含みの企業の株価がいずれも大きく上昇しています。

株式市場ではキャピタルゲインもさることながら、インカムゲインを重視する性格に変わりつつあるように感じられます。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

パイプドHD(3919、第7位、1,775円→2,344円、+32.1%)も同様に好決算が好感されて株価が大きく上昇した銘柄です。

クラウドを利用したデータ管理プラットフォーム「スパイラル」を展開しています。

「スパイラル」は汎用性がきわめて高く、メール配信やアンケートなど企業の顧客情報から、勤怠管理、給与明細など社内の経営情報まで、あらゆるデータをまとめて管理することができるプラットフォームです。

在宅勤務を採用する企業が増加しており、社員向け清算業務などのニーズが高まっており、それとともに顧客情報を基にしたウェブマーケティングの需要も急増しています。

6月30日に発表した2021年2月期の第1四半期の決算は、売上高が19.3億円(+33.1%)、営業利益は5.5億円(+93.8%)と大幅に伸びました。

人手不足に対処するために企業のコスト低減、業務効率化の一環として「スパイラル」の導入事例が増えています。

第1四半期の決算発表に合わせて中間期、および通期の業績見通しを引き上げました。

それによれば、通期の売上高は70億円→73億円(+11.9%)、営業利益は14.0億円→15.0億円(+5.1%)となりました。

しかも今後どこかの時点で再増額もあり得る水準にとどまっています。

ここでも同じように、株価は昨年暮れから大きな変動がなかったために、決算発表を機に大幅な水準訂正となりました。

トーメンデバイス(2737、第16位、4,065円→5,060円、+24.5%)に関しては、7月29日という月末ぎりぎりに決算発表があり、その翌日にわずか1日だけの株価急騰によって月間の値上がり率上位にランクインしました。

半導体・電子部品の専門商社で、韓国のサムスングループ製品の取り扱いに特化している点が最大の特徴です。

DRAM、NAND型フラッシュメモリなどのメモリ、CMOSイメージセンサー、システムLSI、液晶パネルなどを取り扱っています。

世界的な半導体不足の状態は解消せず、こうなると収益上の貢献は少ないのですが、半導体需要は引き続き旺盛です。

データセンター向けやPC向けにDRAMやフラッシュメモリが絶好調で、高精細カメラ用のCMOSイメージセンサーも堅調に推移しています。

2021年3月期の第1四半期は、売上高が982億円(+46.4%)、営業利益は31.4億円(+192.0%)と大幅に伸びており、通期の見通しでも慎重なスタンスを崩さず期初の時点の見通しを据え置いています。

株価は決算発表の翌日にストップ高まで買われ、その後も高止まりしたまま堅調な推移となっています。

同じようなバリュー株の業績好調の例として、三光合成(7888、第38位、438円→509円、+16.2%)、イーグル工業(6486、第44位、1,123円→1,292円、+15.0%)が挙げられます。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

(2)環境関連銘柄

今年の夏も地球上の至るところで異常気象が数多く発生しています。

日本では東海、九州、山陰、北陸地方に記録的な大雨が降り、静岡県熱海市では大規模な土砂災害が発生したばかりです。

ドイツ西部とベルギーでは「100年に一度」という記録的な豪雨が襲い、広い範囲にわたって住宅、農地が浸水の被害に遭いました。

カナダでは6月に50度近い記録的な高温となっています。

7月中旬、EUは温暖化ガス削減計画の包括案の中で、2035年にガソリン車(ハイブリッド車を含む)の新車販売を禁止する方針を打ち出しました。

EUは2035年に温暖化ガスの排出量を1990年比で▲55%削減する目標を掲げています。

今回のガソリン車の販売禁止はその目標に向けたロードマップのひとつと位置づけています。

フォルクスワーゲンは、2030年までに欧州で販売する自動車の70%を電気自動車(EV)にするとの目標を掲げました。

世界中の自動車メーカーが一斉にゼロエミッション車への取り組みを強化しています。

株式市場でも環境関連株は折に触れて物色されています。

テスHD(5074、第8位、1,827円→2,403円、+31.5%)は4月末に東証1部に新規公開したばかりの企業です。

再生可能エネルギーによる発電所の設計・調達・施工を手がけています。

事業会社に省エネ設備を提案しており、自社でも再エネ発電設備を開発しています。

総発電量は200メガワット時で、日本全国に太陽光56件、バイオマス1件、風力6件、合計63件の再エネ発電所を所有しています。

同時にすでに納入した設備のメンテナンスも行っています。

収益は順調に拡大しており、株価も上場直後から安定した上昇基調を示しています。

HIOKI(6866、第14位、6,070円→7,600円、+25.2%)は電気計測器を製造するエレクトロニクスメーカーです。

同社の計測器は主に、自動試験装置、記録装置、電子測定器、現場測定器の4つの分野に特化しており、主な納入先は電子機器、電子部品、自動車、エネルギー、環境インフラ関連企業です。

社会のあらゆる場面で使われる電気機器の計測、測定に役立っています。

オフィスや工場における消費電力の削減がどの程度進んでいるかを測るには、照明や空調など計測器で測定しなければわかりません。

そこでHIOKIの計測器が役立っています。

EVでは電池とモーターが基幹部品です。

電池の製造工程はもとより、製造プロセスの改善や電池のリユースでも、同社のバッテリーテスターが重要視されます。

7月15日に発表した2021年12月期の第2四半期の決算は、売上高は146億円(+37.1%)、営業利益は31.3億円(+97.0%)と大幅な伸びを記録しました。

通期の業績見通しは据え置いており、増額修正含みで株価も動いています。

このほかにも、リチウムイオン電池の重要部品であるセパレーターの専業メーカー、ダブル・スコープ(6619、第26位、636円→766円、+20.4%)が底値圏から久しぶりに動意づきました。

東京産業(8070、第48位、613円→701円、+14.4%)は三菱重工系の機械商社ですが、バイオマス発電プラントなどの再エネ分野に重点を置いて事業展開を図っており、堅調な値動きとなりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

さらに再生可能エネルギーに特化した発電事業者は、いずれも6月に続いて堅調さを維持しています。

バイオマス発電のエフオン(9514、第17位、998円→1,241円、+24.3%)、イーレックス(9517、第54位、2,702円→3,080円、+14.0%)、風力発電のレノバ(9519、第64位、4,375円→4,930円、+12.7%)、蓄電池のグリムス(3150、第51位、1,921円→2,192円、+14.1%)、などがそれです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

地球環境に配慮するという考え方を突き詰めてゆくと、問題の所在を化石燃料に限定せず、資源そのものの浪費を見直すべきという、より大きな視点が求められます。

そこでは食品ロスやペットボトル、食品パッケージなど使い捨てを可能な限り減らして、限りある資源を上手に賢く循環させて使う、いわゆる「サーキュラー・エコノミー」、循環型経済を実現することが焦点となります。

そこで注目されるのがリサイクル、リユース、リデュースの「3R」です。

「ゴミを減らしましょう」という自治体の標語のようですが、都市鉱山の金属リサイクルをはじめ、産業廃棄物処理が脚光を浴びています。

ミダック(6564、第5位、3,745円→5,130円、+37.0%)、タケエイ(2151、第18位、1,571円→1,945円、+23.8%)は、循環型社会の実現に向けて静かに上昇を続けています。

「COOLな銘柄」

「COOLな銘柄」は7月相場で軟調だった銘柄です。

東証1部の下落率の第2位にETFの「中国H株ブル2倍上場投信」(1572、第2位、11,350円→8,390円、▲26.1%)が登場しています。

中国政策当局による自国企業に対する規制・監督の強化が影響していることがこのあたりにうかがえます。

個別銘柄で下落の目立ったところでは、ふたつの方向性があります。

ひとつは決算内容のさえなかった銘柄群です。

これは主に小型成長株に集中しています。

もうひとつは、コロナウイルスの感染拡大が収束して経済再開に期待を寄せる銘柄、いわゆる「アフターコロナ銘柄」です。

6月に感染拡大が一息ついて緊急事態宣言が解除されたことから、経済活動の再開に期待が寄せられたのですが、7月になると再び東京都に緊急事態宣言が発令され、再び暗転しました。

期待の剥落が株価にダイレクトに反映されてしまいました。

決算のさえなかった銘柄

下落率ワーストのGunosy(6047、第1位、958円→702円、▲26.7%)は、スマホで新聞、雑誌と提携した記事を配信するキュレーション事業を行っています。

時事ニュースや女性向けファッション、グルメなどの記事が中心で広告事業がメインです。

もともと成長期待の高い銘柄ですが、このところ決算発表のたびに収益の伸び悩みから株価が下落するケースが目立っていました。

7月13日に発表された2021年5月期の決算は、売上高が89.1億円(▲36.3%)、営業利益が7.1億円(▲16.6%)と大幅に減少しました。

コロナウイルスの感染拡大によって広告の出稿が減少していること、および広告への審査が厳格化され広告承認率が低下していることが収益減少の要因です。

同時に発表された今2022年5月期の見通しは、第2四半期の売上高が43.0億円(+0.2%)、営業利益は▲3.2億円(赤字転落、前年は3.7億円の黒字)とさらに厳しい見通しとなりました。

この決算見通しの発表直後から株価は大きく下落しました。

テラスカイ(3915、第3位、2,679円→2,001円、▲25.3%)はクラウドサービスを展開しています。

米国のクラウドシステム大手、セールスフォース・ドットコムやアマゾン・ドットコムが展開するクラウドを活用した営業支援、顧客管理ソフトの導入支援が事業の主軸です。

こちらも成長期待の高かった銘柄のひとつです。

3か月前に発表された2021年2月期の決算では、売上高は111億円(+19.8%)、営業利益は7.8億円(+7.5%)となっていました。

売上げの伸びほどには利益が伸びず、利益率の悪化が懸念されていました。

その時に発表された今2022年2月期の見通しも、売上高は131億円(+18.1%)と大きく伸びるものの、営業利益は5.3億円(▲31.2%)の減益見通しとなっています。

クライアント側で「デジタル・トランスフォーメーション」が急がれており、売上げの拡大は続いているものの、コロナ下でイベントの開催が遅れていることもあって営業利益の伸びが追いついていません。

それから3か月が経過して、7月15日に発表された第1四半期の決算は、売上高は28.0億円(▲4.3%)、営業利益は1.2億円(▲60.6%)といずれもマイナス成長となりました。

前年度に計上した大型プロジェクトの反動減があったこと、事業間で人員の移管を行ったことがコスト増につながったことがその理由です。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

株式市場では業績相場へのシフトが日に日に鮮明化しており、業績拡大という基準にそぐわない銘柄には売り物が集中する傾向がはっきりと出ています。

アフターコロナ銘柄

代表格はラウンドワン(4680、第8位、1,375円→1,069円、▲22.3%)です。

都市部とロードサイドでボウリング、ゲーム、カラオケなどのアミューズメント施設を展開しています。

コロナ危機による3密回避、外出自粛の要請に直撃されて、2021年3月期は最終損益が▲179億円の赤字を余儀なくされました。

5月末から6月にかけて日本でもワクチン接種が進み、緊急事態宣言もいったんは解除されたことから、経済再開への期待から株価は5割以上も上昇する堅調な値動きを取り戻しました。

それが再び暗転しつつあるようです。

7月7日に発表された6月の月次売上高の伸びは、既存店平常時との対比でボウリング部門が▲57.2%、アミューズメントが▲40.2%、カラオケが▲69.1%、総売上で▲49.2%と判明しました。

1-6月累計の伸び率(ボウリング▲50.2%、アミューズメント▲35.6%、カラオケ▲65.8%)をいずれも下回っています。

6月に入って再び落ち込み幅が広がっていることが確認され、株価は下落基調に戻ってしまいました。

同じようにウェディングのツカダGHD(2418、第11位、373円→302円、▲19.0%)も、6月に続いて株価はさらに軟調な動きとなりました。

8月に入ってすぐに、2021年12月期の第2四半期、および通期の業績見通しの下方修正を発表しています。

第2四半期の売上高は153億円→131億円、営業利益は▲27.8億円→▲55.1億円、通期の売上高は400億円→380億円、営業利益は10.1億円→▲29.0億円へといずれも大幅な引き下げとなっています。

婚礼事業は1組当たり婚礼のゲスト数が減少していること、ホテル事業は東京オリンピックが無観客での開催となったことが影響しており、ツカダGHDの株価はこの業績修正を先取りする格好で7月を通じて大きく下落したと見られます。

7月相場の特徴として、いわゆる「ウィズコロナ銘柄」にも売り物がかさんでいます。

「アフターコロナ銘柄」の対極にあると見られ、コロナ禍でも業績を伸ばすことのできる可能性を持っていると期待された銘柄です。

昨年春先から秋口にかけて株価が大きく上昇した銘柄が多いのですが、それが現在はいずれも劣勢に回っています。

大黒天物産(2791、第9位、8,040円→6,310円、▲21.5%)は岡山県を地盤とするディスカウントスーパーです。

巣ごもり消費による買いだめから食品スーパーをはじめ消費者直結型の小売店は、昨年は全国的に好況にわきました。

7月7日に発表した2021年5月期の決算は、売上高が2,215億円(+4.5%)、営業利益が85.9億円(+44.9%)と2年連続して史上最高益を大幅に上回りました。

同時に発表した今2022年5月期の見通しでは、売上高は2,227億円(会計処理の変更により比較できず)、営業利益は79.0億円(▲8.1%)と減益の見通しとなっています。

小売関連企業はいずれも今期の見通しに関しては慎重なスタンスを取っています。

大黒天物産もその例にもれず、株価は収益のピークをいったん越えたとして軟調な動きに終始しました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

オンライン英語教育のEduLab(4427、第14位、5,550円→4,560円、▲17.8%)、学童・保育所運営のポピンズHD(7358、第19位、4,710円→3,885円、▲17.5%)、美顔器・健康機器のヤーマン(6630、第18位、1,494円→1,231円、▲17.6%)、あるいはオンライン書籍・マンガのインフォコム(4348、第38位、3,065円→2,598円、▲15.2%)なども同様です。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年8月10日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※三菱UFJ eスマート証券に口座をお持ちでない方はインストールしていただいてもEVERチャートをご利用いただけません。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

コロナ禍でも業績を伸ばすことのできる数少ない企業として昨年人気化した「ウィズコロナ銘柄」が、実際に決算発表の時期を迎えて現実を突きつけられ、株価は軟調な動きに終始しました。

以上

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。

投資の最終決定はご自身のご判断と責任で行ってください。

詳しくは「ご注意事項」をご確認ください。

鈴木一之のHOTな銘柄 COOLな銘柄

景気敏感株・バリュー株から再びグロース株へ?(2021.07.20)

ワクチン相場・業績相場へ移行!?(2021.06.17)

インフレ加速?市況関連株・半導体関連株!(2021.05.13)

景気敏感株、バリュー株!(2021.04.15)

ビットコイン関連銘柄&アフターコロナ銘柄!(2021.03.11)

巣ごもり消費関連株&自動車関連株!(2021.02.12)

環境関連株&半導体関連株!(2021.01.15)

「HOTな銘柄、COOLな銘柄」2020年12月号(2020.12.16)

「HOTな銘柄、COOLな銘柄」2020年11月号(2020.11.12)

「HOTな銘柄、COOLな銘柄」2020年10月号(2020.10.15)