株式アナリストの鈴木一之です。

2021年最初の「HOTな銘柄、COOLな銘柄」をお届けします。例によって1月の株式市場の全体像から見てまいります。

全体相場の振り返り

1月相場の日経平均は比較的小さな動きでした。

前月末の終値、27,444円から1月末は27,663円へ、上昇率は+0.80%にとどまりました。月間では3か月連続でのプラスとなっています。

TOPIXは+0.22%とさらに小さな値動きでした(1804→1808)。それでも日経平均と同じく、3か月連続してのプラスです。

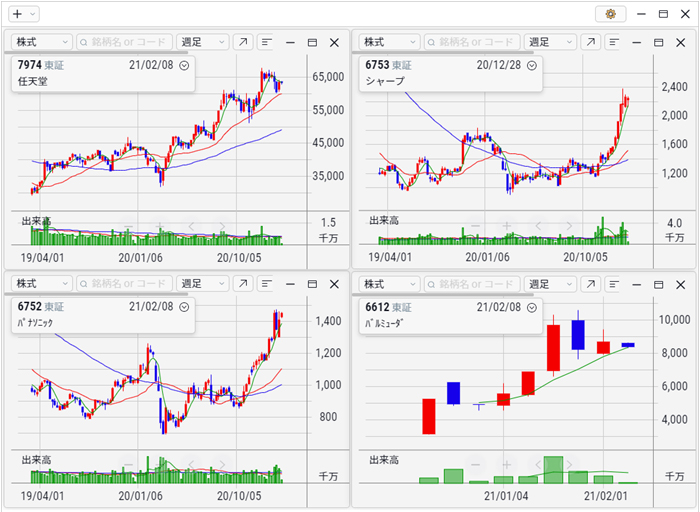

週足表示、2021年2月8日まで

米国ではNYダウ工業株の1月は▲2.0%、S&P500は▲1.1%とそろってマイナスでした。ただしNASDAQは+1.4%とひとりだけ上昇し、史上最高値を更新しました。

NASDAQに限らず世界中の株式市場が昨年暮れ、2020年12月と11月の2か月間にわたって、とにかく一貫して堅調な値動きを続けました。それを受けての1月相場です。

日経平均は30年ぶりの高値に到達したまま越年したために、警戒心からか多少の下げがあって当然、というムードで始まった2021年相場です。

民主党のバイデン候補(当時)が前年の暮れのうちに大統領選での勝利を確定していました。

しかし現職のトランプ大統領(当時)は最後まで負けを認めません。

敗北宣言を出さないまま大統領就任式を迎えるのか、という不安定な状況が続いていました。

政権交代が迫っているという事情もあって、コロナウイルス対策としての追加の経済対策は、民主党と共和党の間で協議が難航していました。

それが年末ギリギリに総額9,000億ドルの経済対策で合意に至りました。

これによって米国は大みそかの12月31日にNYダウ工業株が+197ドル高の30,606ドルで引けました。

年間の最高値で越年するという映画のような、出来過ぎの2020年相場でした。

日経平均も大納会の前日、12月29日(火)に+714円も上昇しました。

コロナ危機で激しく揺さぶられた1年でしたが、終わってみれば日経平均で28,000円台に乗せる、30年ぶりの高値で年を越しました。

ただし米国に関しては、悪い部分には目をつぶり、よいニュースばかりを評価している「いいとこどり」という指摘が何度も聞かれました。

マーケットの将来に対して楽観的な見方をとりがちな株式市場関係者をもってしても、出来過ぎを警戒するほどです。

空前の金融緩和と財政出動に支えられた、好調すぎるほどの好景気がもたらした活況相場です。

そして迎えた新春の1月相場。ここでも堅調な地合いが続きました。

日経平均とTOPIXは小幅ながら月間で上昇して引けました。

あらゆる要素が入り組んで、一筋縄では行かない複雑な状況が毎日のように目まぐるしく続きました。

(1)コロナウイルスの感染拡大

全世界で感染者数は1億人を突破し、死者数も220万人を超えました。

米国は感染者数が2,500万人、死亡者数は45万人を超えて、いずれも世界最悪となっています。

英国からウイルスの変異種が報告された欧州各国では厳しい外出制限、ロックダウンが敷かれています。

(2)欧米でワクチン接種が始まる

昨年11月、米大統領選の投票とほぼ同時期に開発に成功したファイザー製ワクチン、およびモデルナ、アストラゼネカのワクチン接種が欧米諸国で始まりました。

現時点では全世界で1億人が第1回目の接種を澄ませており、感染症の拡大と同時に経済再開への期待も高まっています。

IMFは世界経済見通しを引き上げました。

(3)2度目の緊急事態宣言

日本では年明け早々の1月7日、東京、千葉、神奈川、埼玉の1都3県に緊急事態宣言が発出されました。

1月13日には11都市に拡大されました。

しかしワクチン接種は遅れています。大半を輸入に頼るためワクチンの調達自体に見通しが立ちません。

すべて自治体まかせとされており、2月に入っても接種は始まっておりません。

緊急事態宣言によって外出自粛が強化されており、感染者数の増加は1月末にかけて徐々に減少しています。

しかし肝心の病床使用率は低下せず、医療体制はひっ迫したままの状態が続いています。

2月2日に緊急事態宣言の1か月延長が決定されました。

そのような経済・社会情勢の下で、米国では1月20日に大統領就任式が行われました。

トランプ政権は1期で終わり、バイデン大統領率いる民主党政権がスタートしました。

大統領就任式に先立つ1月5日、米ジョージア州で上院決選投票が行われ、民主党が2議席を確保し、下院に続いて上院も民主党が多数派を握ることとなりました。

いわゆる「トリプルブルー」の完成です。

当初のマーケットの見方は、「トリプルブルー」が作られるとバイデン政権の選挙公約が通りやすくなり、それは富裕層への増税、キャピタルゲイン課税の強化、テクノロジー企業への規制強化、大規模な財政支出による「大きな政府」が進められかねないとの警戒論が大半を占めていました。

金利の上昇、株価の下落が警戒されましたが、しかし実際には株式市場は下落するどころか、トリプルブルーを待っていたかのように大きく上昇を再開しました。

実際に長期金利は上昇基調を強めています。

米国の10年国債利回りは、昨年12月末の0.91%から1月末には1.06%に上昇しました。

その分、キャタピラー、ディア、デュポン、アメックスなどの景気敏感株が広く物色されています。

「バイデン・トレード」は健在です。

(4)暴徒によるワシントンの議事堂占拠事件が発生

上院選の直後にトランプ大統領はホワイトハウス前で演説を行いました。

集まった群衆は議会まで行進して、一部はそのまま暴徒化して議事堂になだれ込みました。

この映像は全世界に即時に配信され、「Qアノン」に代表される陰暴論や格差社会に不満を持つ群衆の怒りがこれほど強まっているかと、激しい非難と論議を巻き起こしました。

トランプ大統領はこの暴挙を扇動した罪で史上初めて、任期中に2度の弾劾決議を受ける大統領となりました。

ツイッターやフェイスブックのアカウントは凍結され、1月20日の大統領就任式までトランプ大統領は公式の場に姿を現さず、大統領就任式にも欠席してフロリダの自宅にひっそりと帰りました。

4年間の任期の幕切れは衝撃的でもあり、さびしいものでもありましたが、共和党や米国民の間ではトランプ支持層は根強く残っています。

陰暴論の支持者、白人至上主義者、極右団体はSNS上で活動を活発化させており、トランプ氏の4年後の大統領選への出馬が早くも待望され、画策されていると聞きます。

(5)産業界では需給のミスマッチが顕在化

コロナ危機に直撃された産業界では、新たな問題が発生しつつあります。

原材料や基礎資材の調達に通常では考えられない需給の乱れが発生しています。

半導体の不足が象徴的です。

外出自粛が巣ごもり需要を引き起こし、パソコン、スマホ、タブレット、あるいはデータセンターなど、従来のエレクトロニクス業界からの半導体需要が高まっています。

そこへ新たな半導体の大口需要家として自動車業界からの引き合いが急増しています。

自動車産業が急激に生産計画を引き上げたことで、エレクトロニクス業界と世界規模でバッティングするようになりました。

それが半導体の品不足を引き起こしています。

半導体チップの市況は暴騰し、すでにフル生産の半導体工場では増産しようにもそれもできず、自動車業界は増産どころか、予想もしなかった減産を強いられています。

品不足は半導体に限ったことではありません。

石油化学、鋼材、非鉄金属、あらゆる分野で需要の強さに供給が追いつかない状態となっています。

重厚長大産業の大部分で需要と供給が一時的にアンバランスになっており、産業の基礎的な素材市況が高騰を続けるという事態が発生しています。

昨年暮れから自動車産業が本格的な生産拡大に乗り出しているのは、ひとつには中国における自動車販売の急回復があります。

それに加えてワクチンの開発に成功し、主要国でワクチン接種が急がれていることが関係していると見られます。

自動車業界は、完成車の在庫がほとんどない状態に近いとされています。

コロナ危機が始まる直前まで、米国と中国との間で激しい貿易摩擦があったために、世界の自動車メーカーは2018年の早い時点から生産調整に入っていました。

自動車業界はトランプ政権の「米国第一主義」と「米中貿易摩擦」の間に立たされて、先行きへの警戒心から先回りして生産調整を進めていたと見られます。

そこへ2020年早々にはコロナ危機によるサプライチェーンの寸断、工場の停止という衝撃を受け、経営の重荷となる手持ちの在庫をほとんどゼロに近い状態としました。

コロナ感染の終息がいつになるのか、誰にも見通しが立たない時間が続きましたが、そこに昨年暮れに異例のスピードでワクチンの開発が成功したとの朗報が飛び込んできました。

その上、欧米では予想を上回る速さでワクチン接種が始まっており、こうなると経済再開も近いとの期待から、急いで在庫を積み上げるべくフル生産に向かっているというのが現状です。

トランプ大統領の当選前後の2016年。

ブレグジットの混乱があり、欧州ではギリシャ危機と難民問題が沸きあがり、グローバル景気が落ち込んで自動車業界は在庫を大きく減らしました。

しかしその直後に誕生したトランプ政権は早々に減税法案を成立させ、そこから世界景気は大きく拡大してゆきました。

その波に自動車業界はうまく乗れなかったという反省があります。

それゆえに今回は自動車産業を中心に世界中が、販売機会を逃さないようにと増産を急いでいると見られます。

基礎素材の需給バランスが崩れる要因がここにひそんでいると考えられます。

(6)1月最終週の第4週、米国ではゲームストップ株が乱高下し、米国と世界のマーケットが大きく揺さぶった

空売りを仕掛けていたヘッジファンドが大きな損失をこうむり、ネット経由で取引を活発化させる個人投資家、いわゆる「ロビンフッダー」の勢力の拡大が思い知らされる結果となりました。

当のロビンフッドも清算機関より預託金の差し入れを迫られ、資金調達に走り回る事態となりました。

資金調達ができなければそのままロビンフッドが経営危機に陥る可能性も指摘され、この一件でネット投資家の「共闘」行為、あるいはロビンフッドになんらかの規制が強化されるのか、別の案件で同じようなケースが起こるのか、市場には警戒心が急速に高まりました。

ゲームストップ株を巡る混乱はいったん収まったように見えますが、どこかに次の発火のきっかけとなる火種を残しているようにも思えてなりません。

HOTな銘柄

(銘柄情報をご覧になるにはログインが必要です。)

ここからは1月相場の物色の流れです。

基本的にはこれまでのグロース株の流れが一服し、バリュー株優位の流れが強まっているようです。

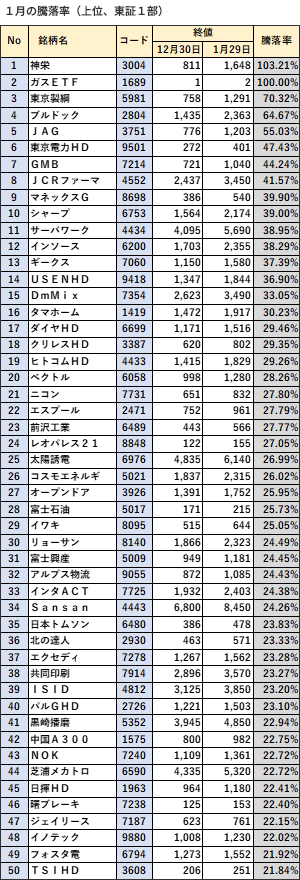

上昇率上位の銘柄数で比較すると、1月は東証1部で57銘柄が1か月で+20%以上の上昇を遂げました(ETFを含む)。

11月は244銘柄、12月は84銘柄が+20%以上の値上がりを演じたので、1月相場ではかなりパワーダウンしたことがわかります。

相場の方向性や物色テーマがそれだけむずかしかったということになるのでしょう。

値上がりの顕著な「HOTな銘柄」は、以下のような顔ぶれとなりました。

(1)電力不足関連株

卸電力市場に電力を供給している大手電力会社の株価の存在が目立ちました。

中でも最大手の東京電力HD(証券コード9501、上昇率+47.4%)が最も株価の上昇が目立ちました。

次いでJパワー(9513、+19.9%)、北海道電力(9509、+18.1%)などの値上がりも目につきます。

週足表示、2021年2月8日まで

昨年暮れから1月初旬にかけて異常寒波が日本海側の東北、北陸地方を襲いました。

観測史上最高の積雪を記録した地域も多く、高速道路で大型トラックが1日以上も立ち往生するという事態が起こりました。

ここにコロナウイルスの感染防止のため外出を自粛する動きも重なって、家庭での暖房需要が急増し、火力発電の燃料である液化天然ガス(LNG)が足りなくなるという事態が引き起こされました。

大手電力会社が電力卸市場に出すガス火力由来の電力も減少し、卸電力のスポット価格が急騰しました。

JEPX(日本卸電力取引所)の指標価格で見ると、昨年12月上旬の6円/キロワット時から、1月中旬には150円まで25倍まで上昇しました。

これで悲鳴を上げたのが、2016年の電力完全自由化で参入を果たした新電力各社です。

自らは発電所を持っておらず、販売する電力の大半は卸電力市場から調達して販売しています。

高騰した調達価格を販売価格に転嫁できればよいのですが、かつて経験したことがないほどの値上がりは、簡単に全額を転嫁することはできません。

「COOLな銘柄」(月間で特に値下がりした銘柄)の上位に登場するグリムス(3150、▲32.0%)、イーレックス(9517、▲16.5%)、エフオン(9514、▲14.9%)などの新電力は調達する電力価格の高騰によって株価が大きく下落しました。

これらは12月相場では太陽光発電や風力発電などの「再生可能エネルギー関連株」として人気化しており、株価の位置が高い水準にあったために、特に1月相場では下落が目立ってしまいました。

福島第一原発事故から10年が経ち、原発の再稼働にはいまだにメドが立ちません。

大手電力株はほとんど株式市場で話題になることはない状態が続いていました。

2050年に向けて「温暖化ガスの実質ゼロ」の実現に大きく舵を切っています。

全国の電力網の再整備も急務となっています。

大手電力と新電力、近い将来の電力設備の再構築と関連して、電力関連株はこれだけで終わることはないように思います。

(2)巣ごもり消費関連株

1月7日、東京都と千葉、神奈川、埼玉県の1都3県に2度目の緊急事態宣言が再び発令されました。

年末年始の休み中にコロナウイルスの感染者数が急増したことを受けての措置です。

続けて1月13日には、大阪、愛知、福岡を含む11都市に緊急事態宣言が拡大されました。

飲食店を中心に午後8時までの営業短縮を要請し、徹底した外出の自粛が呼びかけられました。

昨年と同じように、再び「巣ごもり消費」関連株が物色されるかと思いきや、相場の上ではそれほど単純にはいかないようです。

学校は休校とはならず、授業は普段通り続けられます。

コンサートなどのイベントも人数制限など感染対策を強化した上で営業は行ことができます。

この点が昨年春の最初の緊急事態宣言とは異なります。

任天堂(7974)をはじめとするゲーム株ははそれほど上昇せず、小売の食品スーパーやホームセンター、百円ショップも昨年ほどの勢いは見られませんでした。

代わって昨年にはなかった動きとして、シャープ(6753、+39.0%)、パナソニック(6752、+13.5%)などの家電メーカーが人気化しました。

おうち時間を充実させるために調理家電が売れており、洗濯機や冷蔵庫などの白物家電製品も売れ行きが好調です。

昨年12月16日にマザーズ市場にバルミューダ(6612)が上場したことも刺激材料になっています。

バルミューダは、高価格帯の独自の家電製品で次々とヒットを生み出している家電メーカーです。

12月16日に上場し、公募価格を6割上回る3150円で初値をつけた後、年明けから株価は上昇基調を強めて、1月21日に株価は1万円の大台を突破しました。

1月25日に発表された、2020年の国内の白物家電の国内出荷額は2兆5362億円(前年比+1%)を記録して、24年ぶりの高さとなりました。国民1人あたり10万円の「特別定額給付金」が支給された効果があったと考えられますが、外出自粛によって家庭で過ごす時間が長くなり、古くなった家電製品を買い替え、普段の暮らしを充実させよう、という気分が高まった結果と見られます。

週足表示、2021年2月8日まで

日立(6501)やソニー(6758)、JVCケンウッド(6632)、パソコン周辺のメルコHD(6676)の株価も堅調な動きを続け、民生用エレクトロニクス製品が全体に堅調な展開となりました。

(3)環境関連株

先月に続いて温暖化ガス削減に関する環境関連銘柄は、時々思い出したように物色されました。

前述のようにイーレックス(9517)やレノバ(9519)など新電力が一斉に軟調な動きを余儀なくされたために、12月の相場のように環境関連株が物色の中心に居続けるということは1月相場では見られませんでした。

ただしこのジャンルは根強い人気があります。

将来の市場規模はそれだけ大きいと見られており、大多数の投資家がそれに見合った成長力が期待できると考えている様子がうかがえます。

1月相場では、ダイヤモンドエレクトリックHD(6699、+29.4%)の上昇が目立ちました。

ダイヤモンドエレクトリックHDは、自動車用点火コイルを製造するダイヤモンド電機と、トランス、コイル、インバーターを製造する田淵電機が2018年に持株会社方式で経営統合して生まれました。

現在も経営再建の途上にあり、今期も2期連続の最終赤字を計上する見通しです。ただし配当金の支払いは継続しています。

コロナ危機に直撃された昨年3月に持株会社として再上場後の安値を記録したことから、割安株として見られていたところに、環境関連株を物色する流れが押し寄せました。

傘下の旧・田淵電機がトランス・コイルなどの電力配電に関するキーパーツを製造しています。

太陽光や風力で発電した電気を系統電力に流すためには、これらの技術が必要となります。

さらに太陽光発電システム用の家庭向け蓄電システム「EIBS7」に力を入れており、環境関連株の中でも出遅れている銘柄として評価が高まったと考えられます。

同じような出遅れ銘柄として、黒崎播磨(5352、+22.9%)も挙げられます。日本製鉄が株式の42%を保有する日鉄グループの企業としては割安感が際立っていると、バリュー株の中でも割安感から注目されてきました。

高炉用の耐火煉瓦をメインとしています。

さらに煉瓦技術から派生したセラミック加工のノウハウによって、積層セラミックコンデンサ用部材や半導体製造工程、または厳密な温度管理が求められる水素ステーションに応用されています。

バリュー株に市場の目が少しずつ向けられるようになってきたために、これらの出遅れ銘柄がじわじわと上昇を続けたと見られます。

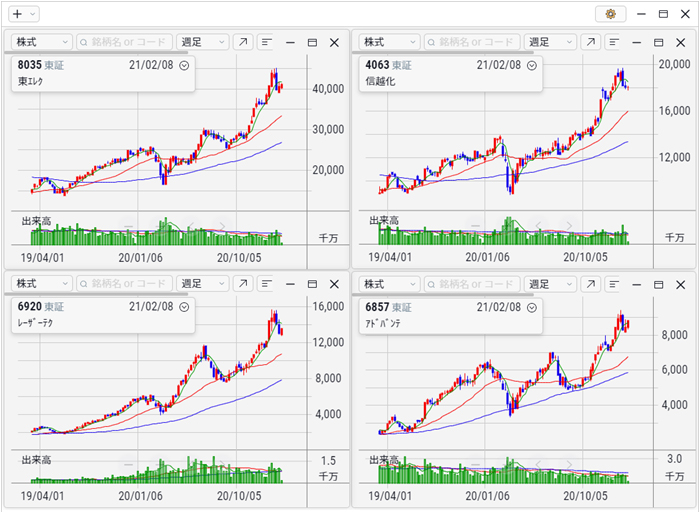

週足表示、2021年2月8日まで

(4)自動車関連株

1月相場で最もインパクトの大きかったセクターは自動車関連株ではないかと思います。

特筆されるべきは、部品としての半導体が不足して工場の生産ラインが止まり、減産を余儀なくされるメーカーが相次いだという点です。

昨年秋ごろより世界経済はコロナ危機のダメージから抜け出して、経済が徐々に持ち直してきました。

その最大のきっかけとなったのが自動車メーカーの生産回復です。

中国で自動車販売が大幅に伸びたことをきっかけに、世界最大手のトヨタ自動車が過去最高となる生産計画を下期に打ち出したことが号砲となりました。

コロナ危機の拡大が叫ばれ、毎日のように大勢の人々が命を落としている状況で、あらゆる産業が将来の計画を打ち出し切れない時に、自動車業界だけがフル生産を目指したことから、半導体を中心に部品の調達にミスマッチが生じました。半導体チップの市況は昨年12月から急騰しており、2月に入っても騰勢は衰えておりません。

それほどまでに自動車業界の生産意欲は強いと見るべきです。

底値圏にはっている自動車部品株の中から割安感に注目した物色が少しずつ始まりました。

PBR(株価純資産倍率)が1倍を大きく割り込んで、0.2倍台まで低下していたGMB(7214、+44.2%)が割安感から急騰しており、エクセディ(7278、+23.2%)、NOK(7240、+22.7)、ジェイテクト(6473、+15.4%)も決算発表あるいは決算見通しの上方修正をきっかけとして株価が急伸する例が数多く見られました。

週足表示、2021年2月8日まで

(5)半導体関連の出遅れ物色

半導体関連株も相場全体の流れを決定づける大きなカギを握っています。

高まる一方の半導体需要に支えられて、昨年からの強い基調は年明けも継続していました。東京エレクトロン(8035)、信越化学工業(4063)、レーザーテック(6920)、アドバンテスト(6857)、ディスコ(6146)などが束になって、1月中旬までは株式市場のリード役を務めました。

それが1月14日(木)に突如として雰囲気が変化しました。

この日は世界最大の半導体ファウンドリー、台湾のTSMCの決算発表が予定されていました。

その内容を見守っているうちに、日本では半導体株が徐々に下落に転じるという動きを示しました。

週足表示、2021年2月8日まで

実際に発表されたTSMCの決算は文句のつけようがない内容で、2020年10-12月期の売上高は3615台湾ドル(前年比+14%)、純利益は1427台湾ドル(+23%)といずれも四半期として過去最高を記録しました。

これほどの決算内容にもかかわらず、当のTSMCの株価はその後しばらくすると伸び悩み、同じように日本の半導体関連株も次第にダウンサイドの動きが見られるようになりました。

これはいわゆる「モメンタムが弱まった」ということになるのかもしれません。

その後に発表された東京エレクトロンやアドバンテストの決算では、3か月ごとの利益水準では昨年4-6月期から7-9月期がいったんピークで、10-12月期は利益の絶対額が低下しています。

業界全体がフル生産を続けており、自動車メーカーより増産を要請されても、納入量はこれ以上増やせません。

新工場が稼働するにも今から2年以上かかります。

米国のアプライド・マテリアルズやマイクロン・テクノロジーズも株価は伸び悩んでいます。

半導体および電子部品株はごく短期で見れば、いったん最良の時期を通り過ぎた可能性があります。

代わってここでも、半導体セクターの出遅れ銘柄に物色が向かっています。

直動軸受の日本トムソン(6480、+23.8%)、ひと昔前の露光装置を手がけているキヤノン(7751、16.0%)、ニコン(7731、27.8%)、洗浄装置の芝浦メカトロニクス(6590、+22.7%)、半導体商社のリョーサン(8140、24.4%)、トーメンデバイス(2737、16.1%)などが1月相場では底入れ感を強めました。

週足表示、2021年2月8日まで

(6)ワクチン期待からのリバウンド銘柄

1月相場の特徴は「ワクチン相場」への期待が高まった点にもあります。

コロナウイルスに対抗する唯一の武器であるワクチンの開発が進み、欧米では猛烈なペースで接種が始まっています。

残念ながら日本では治験の遅れから認可が下りず、2月初旬の時点ではワクチンの製造はおろか輸入すら始まっていません。

ファイザー製のワクチンは2月15日にも厚生労働省が製造を承認する見通しで、当初の計画では2月17日から医療従事者370万人への接種を始める予定となっています。

そこから順次、基礎疾患を持つ人、65歳以上の高齢者へと対象を広げてゆく予定で、6月までに3600万人への接種を計画しています。

しかし現時点では最も早く接種する医療従事者向けでも、1万~2万人分のワクチンしか確保していないと見られます。

しかもワクチンの搬送や保管に必要とされるセ氏マイナス70度の極低温冷凍庫の手配や、2回目の接種のための記録管理など、すべて地方自治体まかせの状態となっており、計画の遅れが懸念されています。

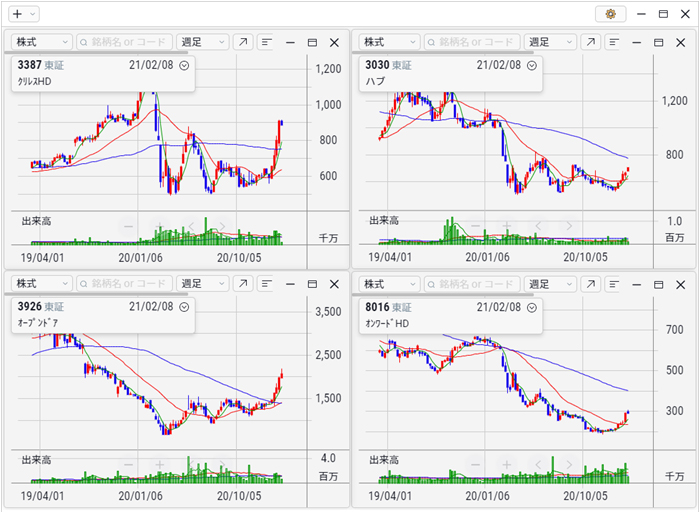

それでもコロナ禍で売上げが大きく落ち込んだ小売、サービスセクターを中心に、底値圏から急速に値を戻す動きが強まりました。

売られた銘柄ほど上昇に転じた時は反発が大きくなる、という戻り相場の典型的なパターンが始まっているようです。

今期無配に転落するクリエイト・レストランツHD(3387、29.3%)は個人投資家からの人気も高く、株価が大きく上昇しました。

同じように外食産業では、英国風パブを展開するハブ(3030、+20.8%)や、「甘太郎」「牛角」「かっぱ寿司」を展開するコロワイド(7616、+16.4%)も静かに値を戻しつつあります。

同じように、格安航空チケット手配のオープンドア(3926、+25.9%)をはじめ、アパレルのオンワードHD(8016、+17.8%)、パルグループHD(2726、+23.1)、TSIHD(3608、+21.8%)の上昇も目に止まります。

コロナ危機は非正規雇用の仕事を奪うなど、社会の弱い部分にダメージを強く与えています。雇用関連では人材派遣会社が直撃されており、それゆえに1月相場ではヒトコミュニケーションズ(4433、+29.2%)、日総工産(6569、+17.2%)など、製造業向けの派遣会社の株価が目立って上昇を遂げました。

週足表示、2021年2月8日まで

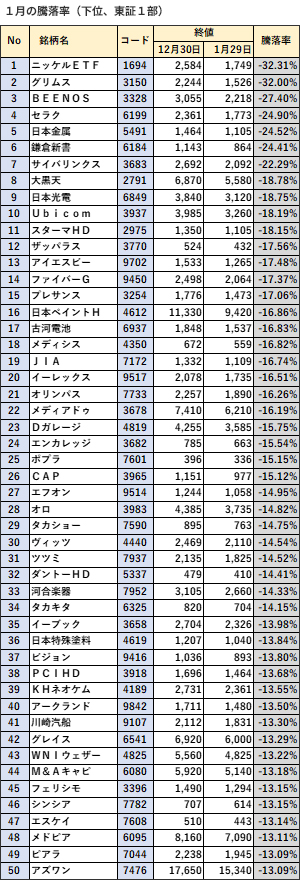

COOLな銘柄

(銘柄情報をご覧になるにはログインが必要です。)

1月は米国のバイデン新政権の誕生、経済政策「バイデノミクス」に期待が寄せられ、同時に各国でワクチン接種が始まったことから、世界中の株式市場が堅調な動きを続けました。

個別銘柄で見ても、それほど極端に下落した銘柄は少なかったように感じられます。

値動きという点では、全体に安定した1月相場だったのではないでしょうか。

同時に、物色の方向性が徐々に変わりつつあることが感じられた1か月でもありました。

1月に大きく値上がりした銘柄は、コロナ危機で大きく値下がりした銘柄です。

その裏返しで、コロナ禍で収益を伸ばした銘柄、株価が大きく上昇した銘柄は逆に伸び悩み、あるいは値下がりが目立ちました。

(1) 新電力

「HOTな銘柄」でも触れましたが、再生可能エネルギーの期待から人気を集めていた新電力がそろって軟調な動きとなりました。

グリムス(3150、▲32.0%)、イーレックス(9517、▲16.5%)、エフオン(9514、▲14.9%)がそれです。

昨年暮れに大きく上昇した銘柄が集中しています。

週足表示、2021年2月8日まで

すでに記したように、異常寒波の影響で東日本の日本海側が突如として電力不足に陥り、卸電力が高騰したために新電力各社は調達コストの高まりから株価は一斉に下落しました。

電力サービスを提供する電力会社は、日々の電力の需要量と供給量をぴったり合わせなくてはなりません。

新電力もそれは同じで、毎日の電力需要の見通しに基づいて、調達計画を立てています。

それが何かの拍子で、顧客からの需要量が新電力の供給量を上回ると、その差に応じて「インバランス料金」をペナルティーとして大手電力会社に支払わなくてはなりません。

供給量が足りない状態で需要と供給の差があまりに開くと、インバランス料金が市場の実勢価格を大きく上回ってしまいます。

それを避けるために新電力各社は競うように入札価格を引き上げて卸電力の調達に走ります。それが今回の卸電力の高騰の理由です。

このような混乱を避けるには、きちんと価格が形成される電力先物市場が必要です。

太陽光発電、風力発電などの再生可能エネルギーへの期待は高いのですが、日本における電力自由化の事業モデルは、実は構造的なリスクを抱えていることが図らずも明らかになってしまいました。

早急に制度の不備を修正する必要があります。新電力各社の株価は一時的な調整局面入りは避けられないと見られます。

(2)グロース株の不調

そして昨年から堅調な動きを示していたグロース株の一角が、1月は広範囲に軟調な展開となりました。

前例が思い浮かばないほどの極端な「二極化相場」を形作った、それまでの勝ち組銘柄が一斉に下落に転じました。

そのこと自体が1月相場の最も大きな特徴と言えるかもしれません。

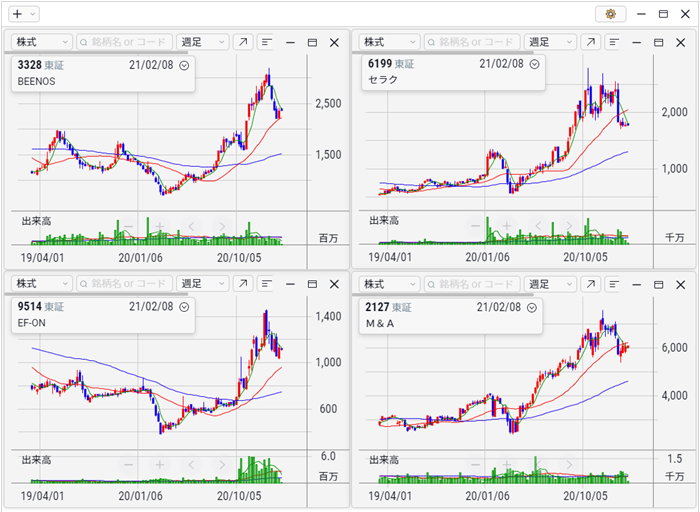

代表的な例は、越境ECやEC代行のBEENOS(3328、▲27.4%)です。

コロナ禍でインバウンド消費は今やゼロに近い状態まで消滅していますが、同社のEC事業や国際配送はその落ち込みを補って順調に伸び、2020年9月期は営業利益は33.7億円(前年比+97.7%)と大幅に伸長しました。

好調な業績を背景に株価は昨年3月の安値700円から、昨年末には3000円の大台を突破して、実に4倍以上に上昇しました。その勢いが年明けから一転、1月は一貫して軟調な動きとなっています。

同じようにデータセンター監視のセラク(6199、▲24.9%)、医師向け情報サイト運営のメドピア(6095、▲13.1%)、事業承継の日本M&Aセンター(2127、▲11.8%)など、コロナ禍での成長期待の高かった小型グロース株が、そろって軟調な動きを余儀なくされました。バリュー株の復活とは正反対の展開です。

週足表示、2021年2月8日まで

「巣ごもり消費」のブームに乗って売上げを伸ばした電子書籍・コミックの御三家、メディアドゥ(3678、▲16.1%)、イーブックイニシアティブジャパン(3658、▲13.9%)、インフォコム(4348、▲10.4%)も同様です。

そろって下落しました。

家電量販店のコジマ(7513、▲12.9%)は、国民1人当たり10万円の「特別定額給付金」が支給され、家電製品の買い替え需要が喚起されて売上げが堅調に伸びていますが、株価は軟化しました。

ホームセンターのコーナン商事(7516、▲11.3%)も同様です。

デジタルトランスフォーメーションに特化したコンサルティングのベイカレント・コンサルティング(6532、▲12.8%)も下落率の上位に登場しました。

週足表示、2021年2月8日まで

コロナ危機が中堅・中小企業のDX導入を加速させており、当分の間の収益は安泰と見られていたベイカレントでさえ、株価は好材料にさほど反応しなくなってきました。

このあたりに1月相場の最も大きな変化、特徴が見てとれるように思います。

ワクチン接種が始まったことで、コロナウイルスと人類の戦いにも新たな局面が始まったととらえられます。

変異種にはね返されるのか、それとも人類の英知がコロナウイルスに勝つのか、北半球が徐々に春めいてくるここから先が勝負の分かれ目と言えそうです。

鈴木一之

株式アナリスト

1961年生。1983年千葉大学卒、大和証券に入社。

1987年に株式トレーディング室に配属。

2000年よりインフォストックスドットコム、日本株チーフアナリスト

2007年より独立、現在に至る。

相場を景気循環論でとらえるシクリカル投資法を展開。

主な著書

「賢者に学ぶ 有望株の選び方」(2019年7月、日本経済新聞出版)

きっちりコツコツ株で稼ぐ 中期投資のすすめ」(2013年7月、日本経済新聞出版社)

主な出演番組

「東京マーケットワイド」(東京MXテレビ、水曜日、木曜日)

「マーケット・アナライズplus+」(BS12トゥエルビ、土曜13:00~13:45)

「マーケットプレス」(ラジオNIKKEI、月曜日)

公式HP

http://www.suzukikazuyuki.com/

Twitterアカウント

@suzukazu_tokyo

呼びかける時は「スズカズ」、「スズカズさん」と呼んでください。

鈴木一之のHOTな銘柄 COOLな銘柄

環境関連株&半導体関連株!(2021.01.15)

「HOTな銘柄、COOLな銘柄」2020年12月号(2020.12.16)

「HOTな銘柄、COOLな銘柄」2020年11月号(2020.11.12)

「HOTな銘柄、COOLな銘柄」2020年10月号(2020.10.15)

おすすめ記事

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。投資の最終決定はご自身のご判断と責任で行ってください。詳しくは「ご注意事項」をご確認ください。