株式アナリストの鈴木一之です。

2021年10月の「HOTな銘柄、COOLな銘柄」をお届けします。

最初に株式市場の全体から見てまいります。

10月相場の最大の焦点は国内では衆院選、海外ではエネルギー価格の高騰とそれに関連して米国の金融政策でした。

全体相場の振り返り

8月末から9月初旬にかけて急速に流動化した日本の政局の行方は、9月の自民党総裁選、岸田文雄新総裁の誕生を経て、10月はいよいよ衆院解散、総選挙へと発展しました。

岸田新総裁(首相)が選出された間髪を入れずに、臨時国会の召集、冒頭の所信表明演説、「改革」よりも「分配」を前面に打ち出したその内容、分配の原資としての金融所得税への言及、各党からの代表質問、そして金融所得税の封印、という様々な要素が目まぐるしく出入りしました。

株式市場はこの間に一喜一憂を繰り返し、日経平均は9月相場の「上げて、下げて」に続いて、10月相場では「下げて、上げて」という大きな変動を余儀なくされました。

月間のパフォーマンスでは、日経平均は9月末の29,452円から28,892円へと、1か月で▲1.90%の下落となりました。月末値だけの比較ではわずかなマイナスにとどまりましたが、最安値を記録した10月6日には27,293円まで下落する軟調な場面も見られました。

日経平均に関しては9月相場が「山」、10月相場は「谷」の形となりました。

TOPIXも同様に9月末の2,030から、10月末は2,001へ▲1.43%の下落でした。

9月とは反対に、日経平均のパフォーマンスをわずかながら上回りました。

月間の最安値となった10月6日のレベルを日経平均と比べても、TOPIXの方が下げは限定的でした。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

マザーズ市場も同様に9月末の1,127から、10月末は1,107へ▲1.77%に下落しました。

9月相場に続いて日経平均やTOPIXよりも下げ幅が大きくなりました。

NYダウ工業株は10月相場で+5.84%もの上昇となりました。

軟調な東京市場に対して、米国市場は好調な企業業績に支えられて史上最高値を更新するまでに回復しました。

S&P500は9月相場で8か月ぶりの下落を余儀なくされましたが、10月相場では早くも+6.92%の上昇に戻り最高値を更新しました。

NASDAQも+7.27%の上昇で史上最高値を更新しています。

経済再開の動きが強まり、それに伴って資源エネルギー価格の上昇が勢いづいています。

原油価格はWTI先物価格で、9月末の75.26ドルから10月末には83.22ドルへと、+10.58%もの上昇を記録しました。

2014年以来の高水準です。

金利の上昇も続いています。

米国の10年物国債金利は9月末の1.48%から、10月末には1.55%に上昇しました。

10月21日には4月5日以来となる1.70%を記録しています。

為替市場では、米国の金利上昇に連動してドル高・円安が継続しています。

ドル円相場は9月末の111円27銭から、10月末には114円01銭まで上昇しました。

新型コロナウイルスの感染拡大鎮静化へ

引き続き相場の争点となっている新型コロナウイルスの感染拡大は、驚くべきことに急速に鎮静化に向かっています。

日本国内の新規の感染者数は10月末には連日、日本全体で1,000人を下回るまでに減少しました。

第5波のピークとなった8月20日前後では、全国で1日に25,000人を超える新規陽性者が発生していました。

その時点とは比較にならないほどの急速な減少です。

これほどまで感染者数が急減した理由は、専門家の間でも「よくわからない」というあやふやなものに終始しています。

感染症というものの本質的な不可解さと受け止めるしかないようです。

日本以外の海外では感染拡大がいまだに続いています。

10月1日からは全国レベルで緊急事態宣言が解除されました。

4月4日以来のことです。

飲食店をはじめ、百貨店、旅行・観光、コンサート、イベント、学校などは一斉にそれまでの行動規制が緩和され、経済再開への期待が高まっています。

しかし消費者の行動はなかなか以前のようには戻りません。

当分の間は慎重な行動が人々の間では徹底されそうな雲行きです。

しかし徐々にですが経済の活性化が進むにつれて、産業界には皮肉なことに別のプレッシャーも強まるようになりました。

経済活動の低迷と物価の上昇が共存する「スタグフレーション」です。

半導体不足、インフレ懸念などからマクロ経済は鈍化傾向

9月末から10月初旬にかけて発表された、マクロ経済データのかなりの部分が世界景気の鈍化を示していました。

10月中旬にはIMFが世界経済見通しを引き下げました。

世界の至るところで供給面に制約がかかっており、それが企業の生産活動を弱めています。

それと同時に物価上昇にも拍車がかかっています。

最も深刻なのが「産業のコメ」の半導体です。

足元での世界的な半導体不足がさらに長期化する見通しとなり、自動車メーカーの生産ダウンが続いています。

10月の国内での新車販売台数は、軽自動車を含んで前年同月比▲31%減の27万9,300台となりました。

統計を取り始めた1968年の27万9,600台を下回って54年間の最低を更新しています。

好調だった軽自動車も10月としては1981年以来、40年ぶりに11万台を下回りました。

これによって企業の生産活動も打撃を受けていますが、同時に物価の上昇が深刻さを増しています。

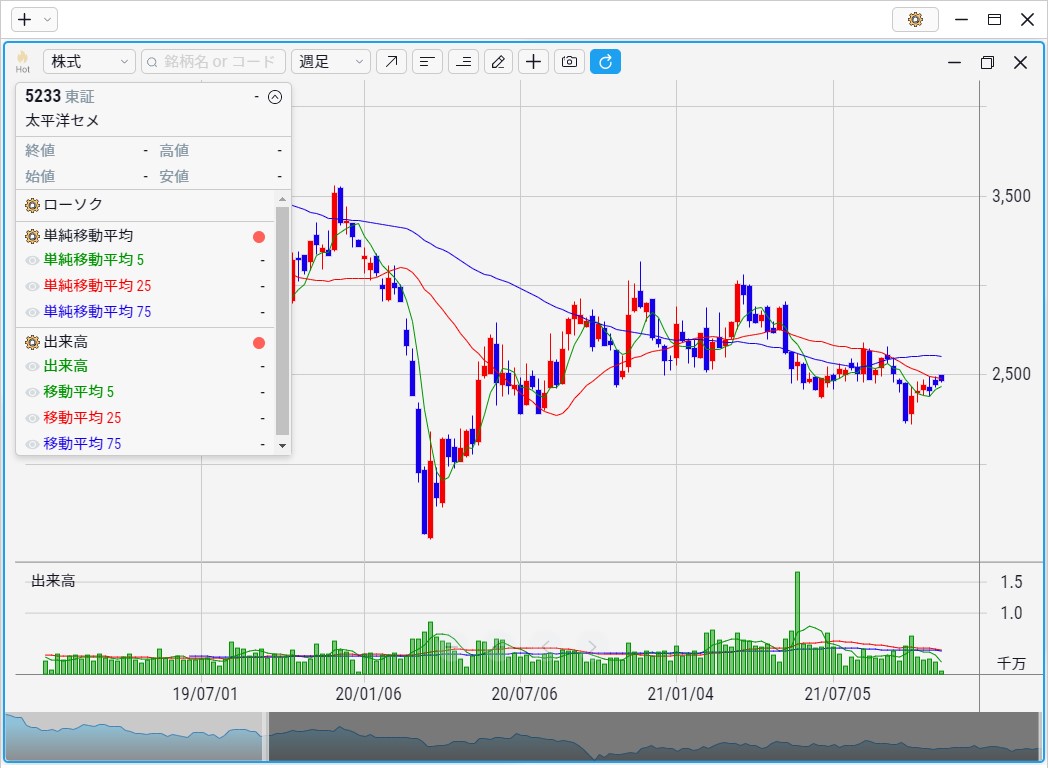

太平洋セメント(5233)は来年1月より、セメント価格を+18%引き上げる方針を表明しました。

3年7か月ぶりのことです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

コロナ危機下での経済再開によって、需要と供給のミスマッチは解消どころかさらにひっ迫の度合いが強まっています。

トラック輸送を担うドライバー不足が深刻で、トラック輸送が滞り、イギリスではガソリンスタンドにガソリンが届かず長蛇の列ができました。

軍隊が出動して物流の目詰まりを解消しようと努めています。

米国でもトラック運転手が足りず、新規採用には1万ドルの臨時ボーナスを配るところも出ています。

冬場のエネルギー不足が心配され、灯油やガソリンの在庫積み上げから燃料価格の高騰が始まっています。

LNG価格も高騰し、それに伴って原油価格はWTI先物で一時、8年ぶりの高値となる85ドル台に到達しました。

北半球はこれから冬の暖房シーズンを迎え、今年1月に見られたように早くも燃料価格の高騰が警戒されています。

欧州では電力料金の上昇が深刻な問題となりつつありますが、日本でも同じような事態が心配され始めました。

電気料金は燃料であるLNG価格の上昇が自動的に上乗せされます。

2か月後には電気料金に反映されるため、今のままでは年末年始に上昇が実感されることになります。

現状のままでは2割近い電力料金の上昇を覚悟しなくてはならない雲行きです。

スタグフレーションの足音も米株価は堅調

まさに「スタグフレーション」が突きつけられています。

景気はよくないのに物価だけが上昇している状況、もしくは景気は下向きなのに人手不足が続いているという状況、どちらにしても企業経営と家計には厳しい事態が迫っています。

米国では長期金利の上昇が続いており、9月22日の1.30%から10月21日には1.70%まで上昇しました。

6月半ばに「FOMCショック」と呼ばれる金利の上昇局面がありましたが、その時は1.6%台で頭打ちしました。

そのレベルをすでに大きく超えています。

パウエル議長は「インフレは一時的」という従来の見解を、9月半ばに修正せざるを得ませんでした。

物価上昇の長期化を半ば認めたことで、それが金利上昇のひとつの背景となっています。

大方の見通しでは、11月2~3日に開催されるFOMCにおいて、資産買い入れの縮小(テーパリング)が決定されると予想されています。(実際にそのように決定されました。)

この時期、ホワイトハウスは連邦政府の債務上限問題と、バイデン政権が掲げた3.5兆ドルのインフラ投資計画の予算審議に忙殺されていました。

議会における民主党と共和党の審議が難航していましたが、10月6日には共和党が歩み寄り、債務上限を50兆円引き上げて、米国政府は12月3日までは新たに国債を発行できるようになりました。

これによって米国政府のデフォルト懸念は2か月間は回避されるようになり、市場はほっと一息つくことができました。

バイデン政権は子育て、インフラ投資の3.5兆ドルの予算審議の時間を稼ぐことができました。

この法案に関しては、民主党内にも一部の議員から反対意見が強く主張されていました。

10月28日の期限ギリギリになって、バイデン政権は歳出規模を3.5兆ドルから1.75兆ドルまで半減すると発表し、議会審議を突破する方向に打って出ました。

選挙公約の看板政策の規模を半分に削ってでも民主党内の対立を収めようと悪戦苦闘しています。

マーケットはこれによって早期の法案成立への期待が高まり、10月22日にNYダウ工業株は史上最高値を更新するに至りました。

10月末から11月に入っても株式市場の上昇基調はそのまま維持されています。

米株価の原動力は企業業績と予算。広範な物色広がる

株価上昇の原動力は、予算審議の推移と合わせて、好調な企業業績です。

世界景気は鈍化の方向に向かっているのに、株式市場が最高値を更新している原動力は、何といっても企業業績の好調さにあります。

決算発表シーズンのトップを切る金融機関の業績が好調です。

ゴールドマン・サックスやJPモルガンが空前の利益を挙げ、さらにジョンソン&ジョンソン、トラベラーズ、アメリカン・エクスプレスなど、世界的な大企業の決算がいずれも好調で、株価は次々に上昇しています。

決算発表前にかかわらず、ゴールドマン・サックスのアナリストは10月下旬にウォルマートの投資判断を最上級の「買い」に引き上げました。

ウォルマートという世界最大の小売企業に対して力強い買い推奨の判断を下すほど、米国の経済は好調だということの現れです。

個々の企業でも、工具類のW・W・グレンジャー(GWW)、建材のシャーウィン・ウィリアムズ(SHW)、産業機械のドーバー(DOV)、同じくイリノイ・ツール・ワークス(ITW)、自動車部品のジェニュイン・パーツ(GPC)、など渋い銘柄が続々と史上最高値を更新しています。

それらに加えて「GAFAM」に代表されるテクノロジー企業の株価も堅調を維持しています。

今回の米国市場の最高値更新トレンドは、必ずしもテクノロジー企業が先導していないという点が実に印象的です。

テスラ、マイクロソフト、エヌビディア、ネットフリックスのように好調な先導役も確かに存在しますが、今回はアップル、アマゾン・ドットコム、アルファベット、フェイスブックは比較的穏やかな動きにとどまっています。

少なくとも「バブル」と呼ばれるような値動きではありません。

これまでNYダウ工業株が高値をつけるたびに、そのリード役は「GAFAM」などのテクノロジー株と決まっていました。

パンデミック以降は特にその構図がはっきりしていました。

それが今回の決算では、テクノロジー株一辺倒の物色にはなっていません。

より広範囲に物色対象が広がっています。

そうはいっても、少し遅れてNASDAQにも物色対象が広がってきました。

半導体とともにリチウムイオン電池関連株や環境関連銘柄が中心となっています。

この動きを見る限り、企業決算の出来栄え次第ではテクノロジー株の物色に火がつく可能性も十分にあると見られます。

日株価は失速。現状を打開する新しい政策と発想に期待

10月相場を観る上でもうひとつ、欠かせない視点が日本の政治です。

9月29日に自民党総裁選が行われ、岸田文雄・元外相が新しい総裁に選出されました。

アベノミクスで華々しい成果を挙げた安倍政権も、後半は長期政権のおごりや弊害があちこちに見られるようになりました。

それを継承した菅政権が1年の短期で終わり、9月以降は「政治が変わる」との期待が株式市場を包みました。

しかし総裁選を勝ち抜いた岸田政権の人事の顔ぶれを見たとたんに、その期待は失望に変わりました。

岸田派は党4役にひとりも入らず、幹事長は麻生派の甘利明氏です。

岸田氏の側近を副幹事長に据えたのがやっとという状態で、閣僚も財務・外務・防衛など重要閣僚はことごとく他の派閥に割り振られました。

安倍政権をそのまま引き継いでいるような役員構成が判明し、10月早々には株価は軟調な動きに変わりました。

違いを打ち出そうと、臨時国会冒頭での岸田首相による所信表明演説は「成長と分配」が繰り返し強調されました。

「新しい資本主義」、「新自由主義からの転換」もあらためて強調されましたが、具体的にそれがどのような内容を示すのか、かみくだいた説明はほとんどありませんでした。

経済政策では財源に不安がつきまとうものの、総選挙の後に数十兆円規模の経済対策を打ち出す方針が盛り込まれました。

所信表明演説の内容は、すべてその直後に予定されている衆院選の選挙公約に直結するものであり、その中でも野党がもともと主張している「分配」政策に大きく踏み込んだ点が印象的でした。

10月14日(木)、臨時国会での代表質問が一通り終わり、ほぼ任期満了に近い形で衆議院が解散されました。

10月19日(火)には衆院選の公示、10月30日(日)に投開票というスケジュールで、わずか17日間の史上最短の選挙戦によって4年ぶりの衆院選がスタートしました。

「安倍・菅」政権以外の選択を日本人は9年ぶりに突きつけらます。

コロナ禍で傷んだ私たちの生活をどう立て直してゆくのか、アフターコロナでの「新しい常識」、「新しい日常」をどのような政党に託すのか、目の前に迫っている物価の高騰をどう切り抜けるのか。

誰がやってもむずかしい政権運営ですが、日本のリーダーには誰がふさわしいのか、そこがまさに中心となって大きく問われました。

短い選挙期間を通じて、各党の政策はバラマキ政策に近く、実に似通ったもので違いはほとんどないとの指摘がなされました。

「分配」をめぐる各党の内容には変わりがなく、財源も分配の骨子の部分もインパクトを欠いています。

与野党とも現実味に欠ける政策に終始しており、国民の関心は悪化する一方の国家財政の負担の方に向けられているように見えました。

メディアの報じる選挙予想は、苦戦を強いられる自民党と、それに対して候補者の一本化が進んだ野党共闘の優位性が伝えられました。

岸田首相は最初から勝敗ラインを「自民・公明の与党で過半数」と低めに設定しており、「自民単独で過半数」はむずかしいと見られていました。

しかし4年前の衆院選での野党の失敗、直前に最大野党の民進党が立件民主党と国民民主党に分裂したため、野党候補が乱立して票が分かれるという失態を演じました。

その反省から今回は野党同士が政党をまたいで候補者を調整する「野党共闘」が実現しました。

旧民社党の流れを組む立憲民主党と共産党が手を組むという、前代未聞というべき共闘体制ができあがりましたが、労組票を巡っても果たしてそれがどこまで機能するのか、非常に興味深い選挙戦となりました。

10月30日(日)の投票日の翌日、11月1日(月)に結果が判明しました。

劣勢の予想をくつがえして、自民党は261議席を獲得して、公示前の勢力から▲15議席を減らしたものの、絶対安定多数を単独で確保しました。

これによって常任委員会での委員長を独占し、

各委員会の過半数も確保できます。

自民党は予想以上の勝利を収めたと評価できます。

連立を組む公明党も。

小選挙区で擁立したすべての候補者が勝利をおさめ、比例代表を含めて公示前より+3議席の32議席と安定した戦いぶりとなりました。

反対に立件民主党は▲14議席を減らして96議席となりました。

野党共闘によって古くからの支持層がかえって投票先を失ってしまったと総括され、衆院選後に枝野幸男代表は辞任を表明しました。

真の意味での勝利者は日本維新の会です。

改選前より+30議席増の41議席と大きな躍進を収め、第3極の座をしっかりと固めました。

国民民主党が+3議席の11議席、れいわ新選組が+2議席の3議席と善戦しました。

自民党は勝利を収めましたが、選挙ですべてが終わったわけではありません。

これはまだスタート地点です。

衆院選の投票率は55.93%にとどまり、戦後3番目の低さとなりました。

国民は政治に無関心です。

岸田首相は選挙期間中に「与野党どちらにも風が吹いていない」との感触を述べています。

足元で物価は急上昇していますが、これでデフレが終わったとはとても思えません。

賃金を巡る日本の労働者は厳しい環境に置かれており、購買力平価をベースにすると30年前と比べて+4%しか増えておりません(日本経済新聞)。

同じ期間に米国では+48%、OECD平均で+33%、賃金は増えました。

日本国民は世界の中でも絶対的に貧しくなっています。

アベノミクスではこのような長期的な停滞、デフレ現象を終わらせることができませんでした。

新しい政権には現状を打開する新しい政策と発想が求められます。

ここからの政策の好転が待たれるところです。

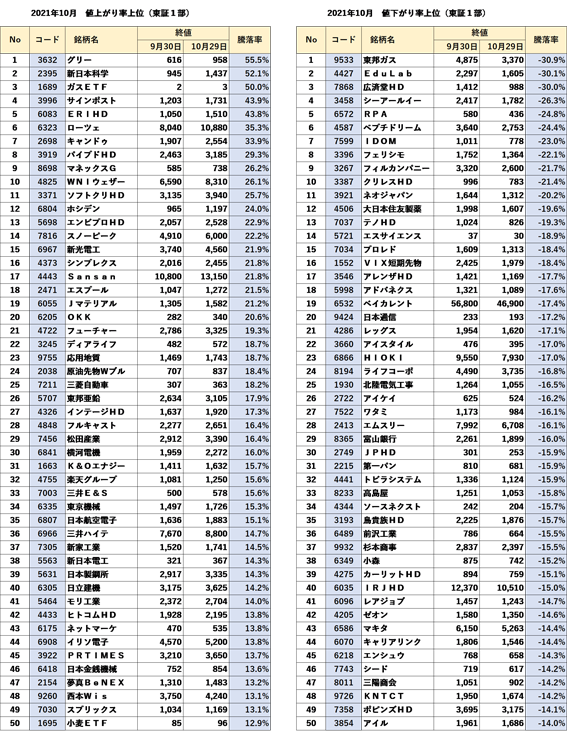

「HOTな銘柄」

続いて10月相場で値上がりの顕著だった銘柄、「HOTな銘柄」をご紹介します。

10月相場では日経平均は軟調でしたが、以下のようなグループの銘柄に値上がりが目立ちました。

- (1)好業績を発表した銘柄

- (2)半導体関連株

- (3)資源エネルギー関連株

(1)好業績を発表した銘柄

最近のマーケットでは好業績を発表した銘柄に、以前よりも買い物が集中しやすくなっているように感じます。

コロナウイルスの感染は小康状態となってきましたが、とても楽観できる状況ではありません。

それだけに頼りになるのは企業業績の確からしさです。

値上がり率の上位に登場した新日本科学(2395、第2位、945円→1,437円、+52.1%)は臨床試験の大手です。

大手製薬メーカーからバイオベンチャーに至るまで、世界的に新薬開発競争が激化しており、それによって同社が得意とするサルを用いた臨床試験の需要が拡大しています。

パンデミックによって臨床試験用サルの主要な供給源であった中国からの供給が減少しており、簡単には解消しそうにない見通しです。

需給のミスマッチがここでも発生しています。

会社側からは10月21日に、3月決算の第2四半期、および通期業績の上方修正が発表されました。

第2四半期の売上高は当初見通しの74.5億円から79.6億円に、営業利益は12.2億円から19.4億円に、それぞれ増額されました。

同じく通期の業績見通しも、売上高は159億円から174億円に、営業利益は25.5億円から38.0億円に上方修正されました。

上半期の受注高は170億円と過去最高に達しており、先行きの業績もかなり安定して拡大することが見込まれます。

最高益更新の見通しから、新日本科学の株価は10月半ばから上昇軌道に乗り、そのまま月末までほぼ一本調子に買い進まれました。

クラウドを利用した名刺管理ソフトで知られるSansan(4443、第17位、10,800円→13,150円、+21.8%)も好業績の発表を機に買い進まれました。

10月8日に発表された5月決算期の第1四半期の内容は、営業利益は▲1億円の赤字にとどまりましたが、これは成長のための採用強化と広告宣伝費に関する出費が大きいためです。

売上高は45.9億円(+25.4%)と大幅な伸びを続けています。

売上高の大幅な伸びによってあらためて、中小・中堅企業の「デジタル・トランスフォーメーション」の需要をしっかりととらえて、成長軌道を維持していることが確認されました。

決算発表に合わせて、11月末に1株を4株に分割する株式分割を発表したことも好感されています。

システムコンサルのフューチャー(4722、第21位、2,786円→3,325円、+19.3%)も、10月末に12月期の第3四半期決算を公表して以来、株価が大きく上昇しました。

同社が力を入れているITコンサルティング事業が、ここでも旺盛なDX需要を受けて急拡大しています。

3月決算企業の決算発表を前にして、2月/5月/11月決算の好決算銘柄も同じように安定した上昇軌道をたどっています。

建築物検査のERI HD(6083、第5位、1,050円→1,510円、+43.8%)、気象予報サービスのウェザーニューズ(4825、第10位、6,590円→8,310円、+26.1%)、企業のプレスリリースを配信するPR TIMES(3922、第45位、3,210円→3,650円、+13.7%)、などがそうです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

ECサイト構築のソフトクリエイトHD(3371、第11位、3,135円→3,940円、+25.7%)は3月決算企業です。

10月20日に会社側からの業績上方修正と通期の増配がアナウンスされ、それをきっかけに株価は月末にかけて大きく値上がりしています。

好業績とは少し意味合いが異なりますが、企業の資本政策に関する大胆な発表から値上がりする企業も目立ちました。

10月相場で値上がりトップとなったグリー(3632、第1位、616円→958円、+55.5%)は、発行済株数の16%を超える3,500万株の自社株買いの発表をきっかけに、株価はほぼ一本調子で上昇を続けました。

同じように、キャンドゥ(2698、第7位、1,907円→2,554円、+33.9%)は大手スーパーのイオンによるTOBの発表から、パイプドHD(3919、第8位、2,463円→3,185円、+29.3%)はMBOによる非上場化の計画から、それぞれ株価が大きく跳ね上がりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

(2)半導体関連株

半導体関連株は根強い人気が続いています。

コロナウイルスの感染拡大によって企業や学校はリモートワークの導入を定着させました。

企業はクラウドの利用を増やしており、コロナ危機はデジタル社会の到来を加速させています。

それによって半導体の需要は増すばかりです。

それに対して供給サイドが応じ切れず、世界的に半導体不足の状態が続いています。

自動車メーカーをはじめ、世界中のあらゆる製造業が影響を受けており、半導体および半導体製造装置メーカーは業績のモメンタムの強さを維持しています。

世界最大のファウンドリー、台湾のTSMCがソニーグループ(6758)、デンソー(6902)と合弁で九州・熊本に2024年の稼働を目指して新工場を建設することが明らかにされたことも刺激材料となっています。

ローツェ(6323、第6位、8,040円→10,880円、+35.3%)は半導体ウエハーや液晶のガラス基板の搬送装置を手がけています。

10月11日に発表された2月決算の第2四半期の業績では、売上高が294億円(+19.3%)となり、営業利益は66.8億円(+40.7%)と当初の見通しを2割以上も上回りました。

合わせて通期の業績の上方修正を発表しており、売上高は603億円から650億円に(前年比+28.0%)、営業利益は102億円から143億円に(同+53.8%)といずれも大幅に上乗せされました。

これを手がかり材料に株価は月末に向かって買い進まれました。

同じように半導体のパッケージやリードフレームを製造する新光電気工業(6967、第15位、3,740円→4,560円、+21.9%)も決算発表を機に人気化しました。

10月27日に3月決算の第2四半期の決算が発表され、そこでは売上高が1,259億円(+49.1%)、営業利益が300億円(+314.8%)の大幅な伸びとなったことが示されました。

新光電気工業は合わせて通期の業績を上方修正し、売上高は期初見通しの2,420億円から2,642億円(+222億円)に、営業利益は406億円から594億円(+188億円)に引き上げました。

営業利益は当初の見通しから4割以上も引き上げられており、半導体業界の好調ぶりはとどまるところを知らないという勢いです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

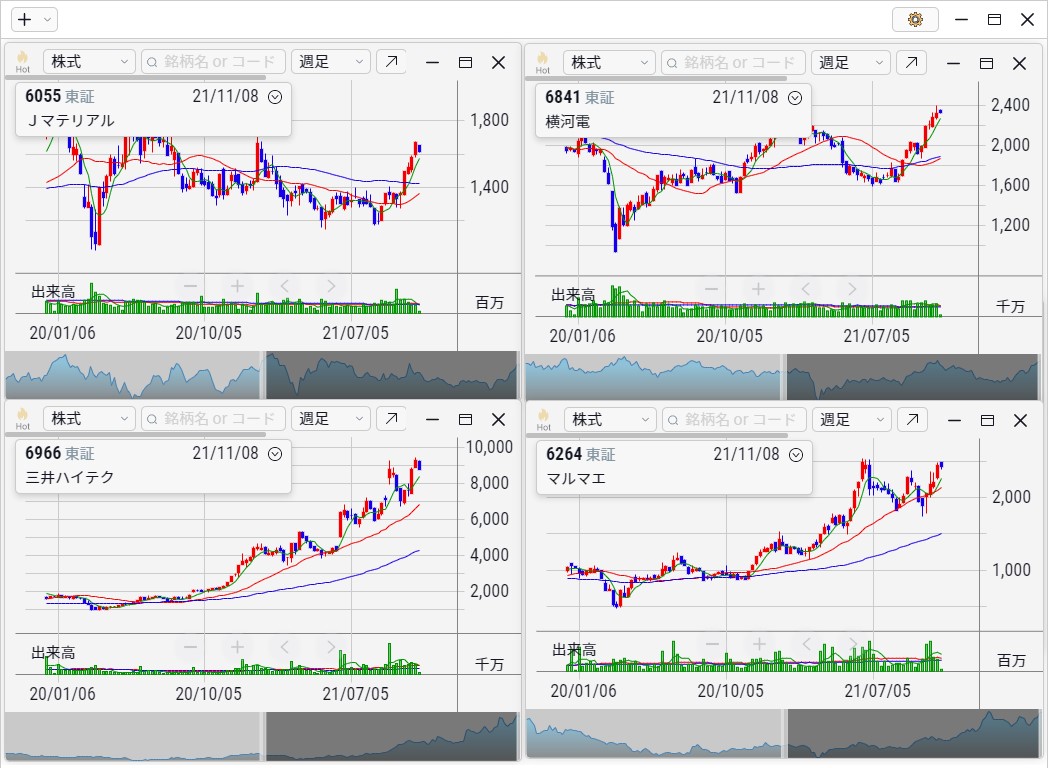

ジャパンマテリアル(6055、第19位、1,305円→1,582円、+21.2%)、横河電機(6841、第30位、1,959円→2,272円、+16.0%)、三井ハイテック(6966、第36位、7,670円→8,800円、+14.7%)、マルマエ(6264、第57位、1,975円→2,209円、+11.8%)、MARUWA(5344、第66位、11,430円→12,710円、+11.2%)など、半導体関連企業の中でも中規模クラスの企業の株価が軒並み大きく上昇しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

(3)資源エネルギー関連株

10月は資源価格の上昇が世界中で大きな話題となりました。

原油価格はWTI先物で一時、2014年以来の高値水準である85ドル台に乗せました。

原油だけでなく、天然ガス、石炭、灯油、エネルギーというものがすべて大幅に値上がりしています。

この背景には、コロナ危機がもたらした供給サイドの問題とともに、中国の国内需要の増減という別の理由も加わっています。

中国では政府当局が環境規制を強化するという理由から、石炭の供給量を減らしています。

そのために世界の石炭価格は年初から秋口にかけて9割以上も上昇しました。

その影響もあって石炭火力発電の代替エネルギーとして、クリーンな天然ガス(LNG)の需要が高まっています。

中国がLNG輸入を増やしたことで、LNG依存度の高い欧州に影響が及んでいます。

ロシアが欧州向けの天然ガスの供給を削減しているとの見方も強く、欧州のLNG価格は史上最高値を更新しました。

それが原油価格の上昇にはね返っています。

世界中で地球温暖化の影響が深刻化しています。

台風、集中豪雨、竜巻の被害が拡大しており、山火事や干ばつもかつてない規模で多発しています。

石炭に代表される温暖化ガスの排出量の多い資源には投資資金が流れにくくなっており、それがエネルギー供給量の減少不安をさらにかきたてます。

長期的な視点からは「善し」とされる行動が、短期的にはエネルギー価格の高騰につながって人々の暮らしを苦しめています。

エネルギー市場を巡るこれらの背景によって、株式市場では鉱山権益を有するエネルギー関連株が堅調な動きとなりました。

代表格が資源価格を基準とするETFです。

東証に上場するエネルギー関連のETFがいずれも上昇しました。

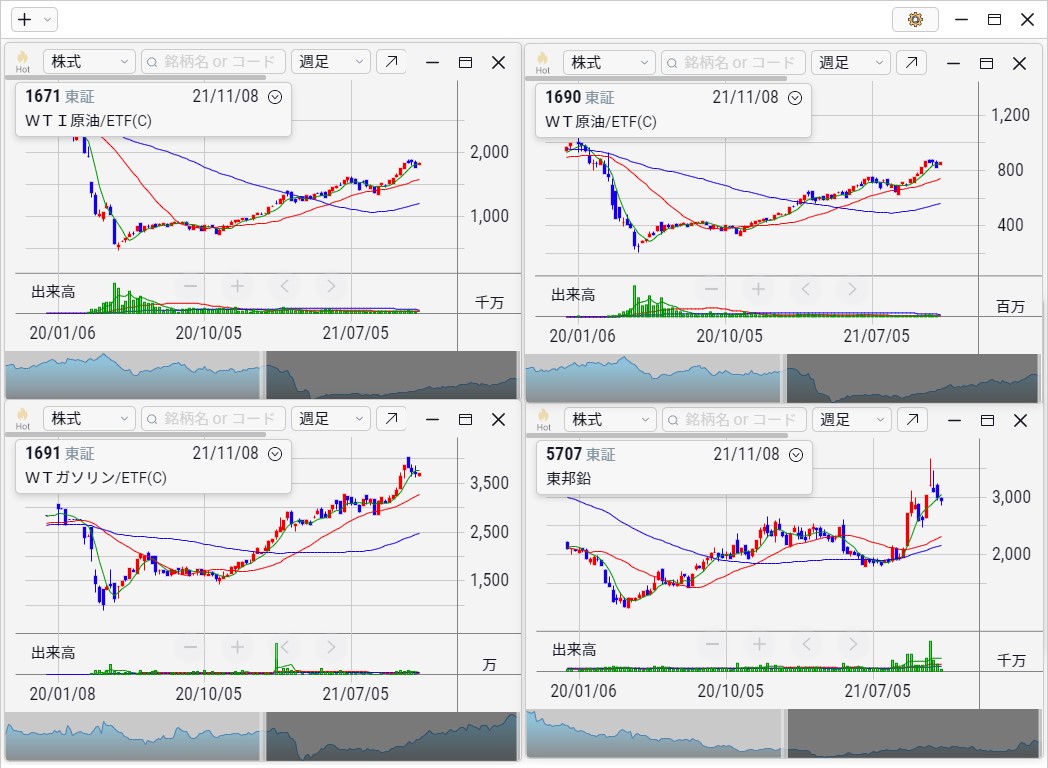

WTI原油ETF(1671、第51位、1,642円→1,850円、+12.7%)、原油ETF(1690、第61位、772円→861円、+11.5%)、ガソリンETF(1691、第67位、3,360円→3,735円、+11.2%)がそれです。

出来高面で最も厚みのあるWTI原油ETF(1671)は、昨年4月に原油価格が歴史的なマイナスの値を記録した時に記録した安値、465円から、直近高値である10月27日の1,895円まで4倍近くまで上昇しました。

個別の企業では、非鉄金属の東邦亜鉛(5707、第26位、2,634円→3,105円、+17.9%)の上昇が目立ちました。

鉛や亜鉛も最高値近辺まで上昇しており、東邦亜鉛はオーストラリアにラスプ鉱山、エンデバー鉱山という亜鉛・鉛の鉱山を有しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

K&Oエナジーグループ(1663、第31位、1,411円→1,632円、+15.7%)は、持株会社傘下の関東天然瓦斯開発、日本天然ガスが天然ガスの生産を行っています。

両社合計の埋蔵量は現在の生産量で約600年とされています。

エネルギー価格だけでなく、銅やアルミニウム、ニッケルなど金属資源の価格上昇にも拍車がかかっています。

そこから「都市鉱山」と称される金属リサイクルの事業者にも物色のホコ先が向かっています。

エンビプロHD(5698、第13位、2,057円→2,528円、+22.9%)、松田産業(7456、第29位、2,912円→3,390円、+16.4%)の株価が堅調です。

資源価格の上昇は鉱山開発にも及ぶとの見方から、建設機械各社の株価も久々に上昇しました。

日立建機(6305、第40位、3,175円→3,625円、+14.2%)、竹内製作所(6432、第55位、2,609円→2,925円、+12.1%)には円安の追い風もあって、底値からの反発機運が強まりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

「COOLな銘柄」

続いて10月相場で値下がりした銘柄、「COOLな銘柄」です。

ここでは業績内容の悪かった銘柄、減益企業の軟調な動きが目立ちました。

RPA HD(6572、第5位、580円→436円、-24.8%)は10月15日に発表した2月決算期の第2四半期の決算内容が当初の見通しほどには思わしくなく、そこから株価が大きく下落しました。

社名となっているRPAとは「Robotic Process Automation」の略です。

ロボットを導入して人間が行っている単純な事務作業をロボットに処理させるようにして、企業の生産性を向上させるプロセスを指しています。

同社は人工知能を導入してホワイトカラーの業務効率化を図る「ロボットアウトソーシング事業」と「ロボットトランスフォーメーション事業」を展開しています。

第2四半期の業績は売上高が87.4億円(+51.5%)と大幅に伸びましたが、先行投資もかさんだために営業利益は2.6億円(+20.9%)にとどまりました。

さらに投資有価証券の評価損▲5.9億円を特別損失に計上したことから、第2四半期の純損失が▲7.6億円の赤字に落ち込み、そのことが嫌気されて株価は2018年3月に上場して以来の安値まで値下がりしました。

テノ.HD(7037、第13位、1,024円→826円、-19.3%)は認可保育所と企業内保育所を運営しています。

今年2月に発表された決算では、今2021年12月期も安定して売上高が伸びるとの見通しを打ち出していました。

それが第3四半期になって、通期の業績を下方修正するに至りました。

コロナウイルスの感染拡大による緊急事態宣言の発出がきっかけで、お子さんの感染リスクを回避する「預け控え」が各家庭で広がり、保育所の稼働率が上がらずに売上げが伸び悩むという事態に直面しています。

そこから2021年12月期の売上高は、従来の120億円から114億円へ、営業利益は6.2億円から4.3億円にそれぞれ下方修正されました。

岸田総裁の率いる自民党は、衆院選の選挙公約に「新しい資本主義」を掲げ、その中には子育て支援を重点政策として盛り込んでいます。

それでもテノ.HDの業績悪化からの連想で、保育所を展開するJP HD(2749、第30位、301円→253円、-15.9%)、ポピンズHD(7358、第49位、3,695円→3,175円、-14.1%)の株価も軟調な動きを余儀なくされました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

子育て関連銘柄の失速と同様に、9月相場でにぎわった「経済再開期待銘柄」も総じて下落基調をたどりました。

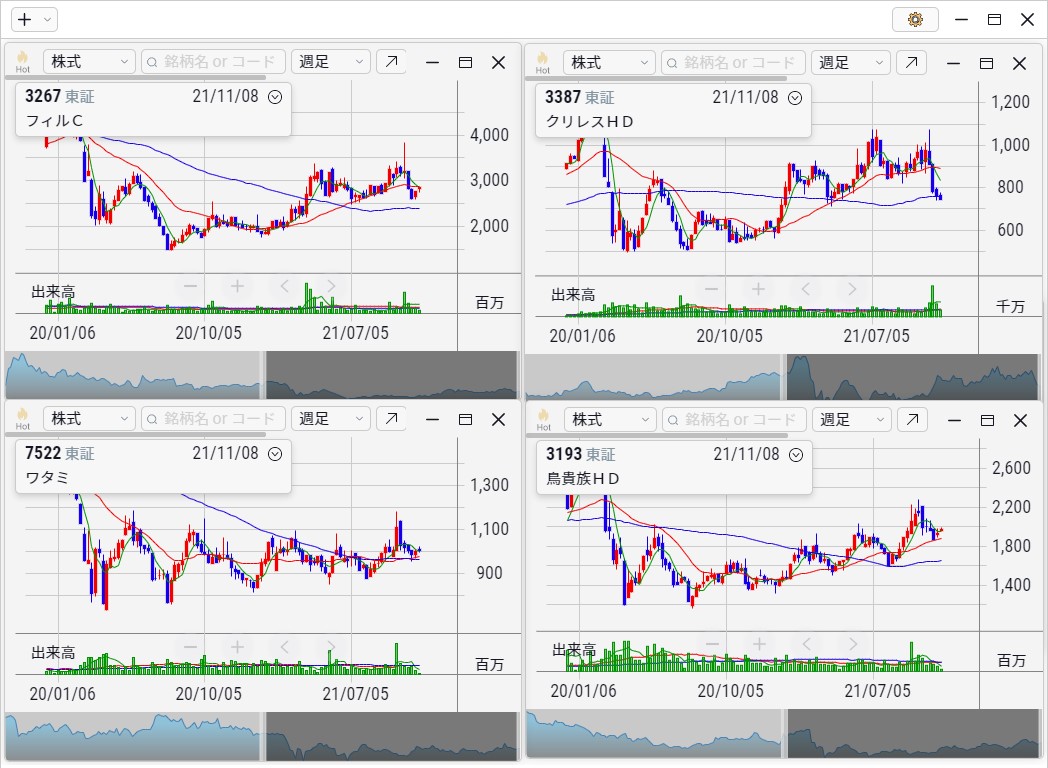

空中店舗のフィルカンパニー(3267、第9位、3,320円→2,600円、-21.7%)をはじめ、外食のクリエイト・レストランツHD(3387、第10位、996円→783円、-21.4%)、ワタミ(7522、第27位、1,173円→984円、-16.1%)、鳥貴族HD(3193、第35位、2,225円→1,876円、-15.7%)など、いずれもさえない値動きです。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年11月8日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

同じように百貨店の高島屋(8233、第33位、1,251円→1,053円、-15.8%)、アパレルの

三陽商会(8011、第47位、1,051円→902円、-14.2%)、旅行代理店のKNTーCT(9726、第48位、1,950円→1,674円、-14.2%)の株価も下落しています。

直近ではコロナウイルスの感染者数は急速に縮小に向かっており、10月には全国レベルで緊急事態宣言は解除されました。

それでも以前のような人の流れは、なかなか回復してこないのが現状です。

これが「新しい日常」なのでしょうか。

自分自身の行動を振り返ってみても、確かに行動様式は以前とは変わっていることを実感します。

そうだとすれば、企業の経営方針、事業活動も変わることが避けられないように思えてきます。

いち早く世の中の新しい流れをとらえた者がそれだけ有利になるのでしょう。

まだまだ模索が続きそうです。

以上

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。

投資の最終決定はご自身のご判断と責任で行ってください。

詳しくは「ご注意事項」をご確認ください。

鈴木一之のHOTな銘柄 COOLな銘柄

旅行!外食!アパレル!経済再開期待で上昇した銘柄は?(2021.10.18)

海運株!ニューノーマル関連株!トヨタショックを経て好調な銘柄は?(2021.09.16)

チャイナ・ショックを警戒?デルタ株の感染拡大も(2021.08.12)

景気敏感株・バリュー株から再びグロース株へ?(2021.07.20)

ワクチン相場・業績相場へ移行!?(2021.06.17)

インフレ加速?市況関連株・半導体関連株!(2021.05.13)

景気敏感株、バリュー株!(2021.04.15)

ビットコイン関連銘柄&アフターコロナ銘柄!(2021.03.11)

巣ごもり消費関連株&自動車関連株!(2021.02.12)

環境関連株&半導体関連株!(2021.01.15)