皆さん、こんにちは。

小次郎講師です。

今回は「小次郎講師流、チャートで読み解く相場分析」の第5回となります。

前回は「世界は連動している」ということを株式市場とコモディティ市場のゴールドの動きを見ながらお伝えしました。

株式市場と原油市場では正の相関関係があり、株式市場とゴールドは逆の相関関係があることをお伝えしました。

このように株式市場の動きだけを見るよりも様々な市場を確認することで、世界がどのように推移しているのかをより正確に把握することができます。

そして、株式市場の動向を確認する上で忘れてはいけない市場を今回は見ていこうと思います。

その市場とは「国債の利回り」です。

債券市場と株式市場は非常に密接な関係があり、債券には金利がつくので債券価格の変動によって利回りが変わってくるのです。

難しいと感じるかもしれませんが、そこの部分も含めて詳しく解説していきますので楽しみにしておいてください。

日経平均株価の動きを移動平均線大循環分析で分析

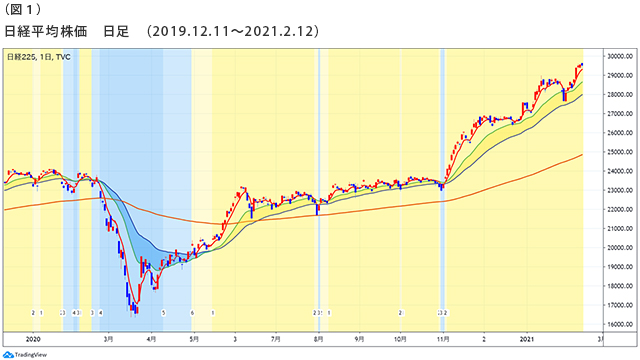

まずは『日経平均株価』のチャートを見てみましょう。

移動平均線大循環分析を使ってステージの変化を見ながら現状を分析していきます。

その移動平均線大循環分析を行う上でカギとなるのが「帯」の動きです。

この帯の動きを理解すると価格変動の推移をしっかりと理解できるようになります。

では、まず帯には2種類あるということを確認しておきます。

それは、「上昇帯」と「下降帯」の二つです。

上昇帯は中期移動平均線が長期移動平均線よりも上にある状態です。

下降帯はその反対ということになります。

帯にはこの2種類しかありませんので、現状分析をするときに、帯がどちらになっているかを把握するだけで、「買い」と「売り」のどちらにエッジ(優位性)があるのかが一目で分かります。

この一目でわかるということが重要なのです。

なぜなら、ローソク足だけのチャートを見て、「買い」と「売り」のどちらにエッジがあるかというのを個人投資家が判断するのは至難の業だからです。

それを帯の状態を見るだけでどちらにエッジがあるかが直ぐに確認できるので、大きな判断ミスを犯すことを未然に予防してくれます。

さらに、上昇帯から下降帯に、また、下降帯から上昇帯に移行するときにはある特徴があります。

それを昨年の4月から5月のところで確認してみましょう。

まずは、3月は下降帯が下方向に傾きを持って間隔が広がっていました。

ところが、その間隔が徐々に狭くなり、中期移動平均線と長期移動平均線の向きが横向きになり、更に接近していきながら上向きになって2本の移動平均線がクロスをして下降帯から上昇帯に移行しました。

この帯の間隔が狭くなり帯が横向きから上向きになってクロスするという一連の流れを理解することで、相場の変化を正しく把握することが出来るようになりますので、しっかりと理解しましょう。

では、ここからは現状を分析していきましょう。

昨年の11月から上昇期である第1ステージを継続しています。

その途中で2回ほど短期移動平均線が帯を試していました。

帯を試すというのは、短期移動平均線が上昇帯に接近するも上昇帯がサポートとなって切り返し、下向きになっていた短期移動平均線が再び上向きになる動きのことです。

これを「押し目」の動きといいます。

次に、上昇帯の間隔と方向性を見てみましょう。

昨年の8月から11月にかけての動きと比べると、まず上昇帯の間隔が大きくなっています。

それから、方向性を見ても上昇の角度が鋭くなっています。

つまり、昨年の8月から11月にかけの動きよりも現状のトレンドの勢いの方があるということを示しています。

勢いがあるところは大きな利益を獲るチャンスの局面であるということを理解しましょう。

それと同時に、勢いのある動きが終われば、その反動も大きくなることも合わせて頭に入れておきましょう。

ここからの短期移動平均線と上昇帯の関係が重要となってきますので注目していきましょう。

株式市場と債券市場は連動している

前回は株式市場とコモディティのゴールドが逆の相関関係があるということをお伝えしました。

今回は債券市場の中で世界の代表選手とされる「米国債10年利回り」を見ていこうと思います。

まずは、米国債10年利回りがどういったものかを解説しましょう。

国債には金利が付いています。

その金利は一般的には固定金利となっています。

ただし、マーケットには新規で発行された国債だけでなく既存の国債も取引されています。

そうすると、金利は固定となっていますが、国債価格はマーケットの状況によって上下するので利回りが変化します。

どういうことかというと、まずは株式市場と債券市場の動きを確認します。

株式市場に人気がある時には投資家はリスクを選好するので、安全資産とされる国債の人気は低下します。

逆に株式市場の人気が低下しリスクを回避するときには国債の人気が高まります。

次に、国債価格と利回りの関係を確認します。

国債価格が人気になる時は国債価格が上昇し利回りは低下します。

逆に、国債価格に人気が無くなり価格が下降すれば利回りは上がります。

例えば、仮に年間1万円の金利が付く国債があり価格が100万円とすれば、利回りは1万円÷100万円で1%となります。

この既存の国債が人気となり110万円となれば、利回りは1万円÷110万円となり0.9%となるので、国債価格が上昇すると利回りが低下するということになります。

その国債の人気が無くなり90万円となれば1万円÷90万円で1.1%となり、利回りは高くなっています。

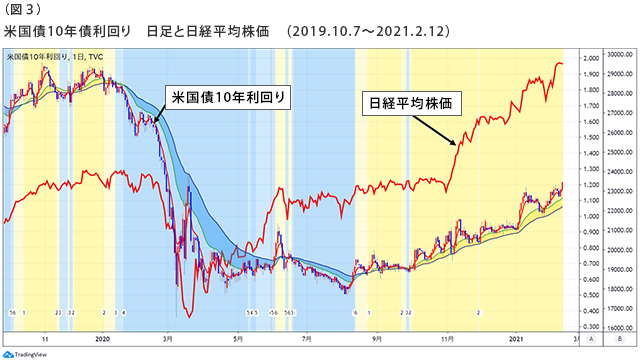

では、今度は日経平均株価と米国債10年利回りを合わせたチャートを見てみましょう。

日本の株価と米国の国債利回りにどういった関係があるのかと思われる人もいるかもしれません。

しかし、こうやってチャートを照らし合わせると相関性が高いことが分かります。

米国債10年利回りの動きと日経平均株価の動きは連動しているのです。

理由は上記でも説明しましたが、もう一度確認しておきましょう。

株式市場と国債市場の関係はシーソーの関係になります。

つまり、逆相関の関係ということです。

リスクを選好するときは株式市場が人気となり債券市場は人気が低下し、逆に、リスクを回避するときは株式市場が不人気となり債券市場が人気化します。

そして、国債と利回りの関係もシーソーであり逆相関の関係になります。

ということは、米国債10年利回りと株価の関係は相関関係になるということです。

この理屈がピンときていない方は上記の国債と株価の関係、国債と利回りの関係を何度も読み直してください。

このように二つの銘柄を一緒に見ることで、現在の日経平均株価の上昇は日本だけのことではなくて世界の様々なマーケットと連動していることがよく分かります。

稀に中央銀行が政策金利を引き下げるから株価が上昇しているため、金利が下がると株価が上昇し金利が上昇すると株価は下降するというように勘違いをされている方がいますが、本来の動きというのは景気が良くなり株価が上昇すれば金利も上昇するというのが基本的な考え方となります。

そのことをしっかりと頭に入れておきましょう。

ここまでの5回の連載において、全く関係が無さそうな市場までが連動しているということを確認してきました。

そのことを活かしてチャート分析をしていきましょう。

執筆者:小次郎講師

本名:手塚 宏二

ライフワークは “日本に正しい投資教育” を根付かせること

株式会社手塚宏二事務所代表

チャート分析研究・トレード手法研究家・トレードコーチ

小次郎講師投資塾々長

日本テクニカルアナリスト協会認定 テクニカルアナリスト

■経歴

1954年(昭和29年)岡山県岡山市生まれ

チャート分析の第一人者として、投資セミナー、書籍などを通じて個人投資家向けの投資教育活動を精力的に展開。

■メディア

ラジオNIKKEIレギュラー番組

「小次郎講師のチャートラボラトリー」毎週木曜日17:30放送

・ホームページ

https://kojirokousi.com/

・twitter

https://twitter.com/kojiro_kousi

小次郎講師流チャートで読み解く相場分析

日経平均は買いを継続?金(ゴールド)相場との連動を検証(2021.01.21)

日経平均はトレンドの勢いが継続。コモディティ市場との連動性は?(2020.12.24)

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。投資の最終決定はご自身のご判断と責任で行ってください。詳しくは「ご注意事項」をご確認ください。