1.はじめに

前回は、オプションの価格へ影響を与える要素(リスク)を分析的にとらえました。すなわち、①原資産の株価変動の方向と変動量の影響(デルタ)、②時の経過による影響(セータ)、③原資産の株価変動によりデルタの値が変化することによりオプション価格が上昇する(下がりにくくなる)効果(ガンマ)、④市場参加者の株価変動率予想(IV=インプライドボラティリティ)の変化による影響(ベガ)の4つに分解しました。わざわざオプションを利用するのですから、デルタのリスクはとりません。日経平均が上がるか下がるかでは勝負しないということです。

ではどこで勝負すればよいのでしょうか。

セータは必ずオプション価格を低下させます。オプションを買っていれば敵ということですね。ガンマは、オプションを買っているときには、オプション価格を上昇させる、または下がりにくくする方向にデルタを有利に変化させるわけですからこれは味方です。ガンマとセータは、概念上は独立して把握されますが、実質的には表裏の関係にあります。セータが勝つかガンマが勝つかのどちらかです。ガンマは相場が動かないと力を発揮できませんので、原資産の変動の方向は問わないが、動くか動かないかで勝負が決まることになります。オプションを買うときは、セータで目減りする分をガンマで補えるか次第ということになります。相場の変動が小さく、一定の範囲にとどまる場合はタイムディケイに負けてしまいます。しかし大きく動けばガンマがタイムディケイを凌駕します。動くか動かないかの勝負ということです。

しかし、この「動くか動かないか」というリスクの取り方も、原資産たる日経平均が「上がるか下がるか」を読むのと同じくらい難しいともいえましょう。これは言い方を変えると、ガンマとセータのどちらかがあきらかに有利であるはずもなく、長い目で見たら、このガンマとセータでは勝負がつかないともいえるのではないかということです。

そこでベガなのです。原資産が上がるか下がるかはわからない、原資産が大きく動くか動かないかもわからない、しかしIVが上がりやすい場面はわかる、とすれば、IVが上がる可能性の高い場面にかぎってエントリーすればよいことになりそうです。今回は、構造上(システム上)IVが上がる性質を利用してベガから利益を得る方法を検討します。

2.IVは権利行使価格ごとに異なる値をとるが秩序がある=スマイルカーブ

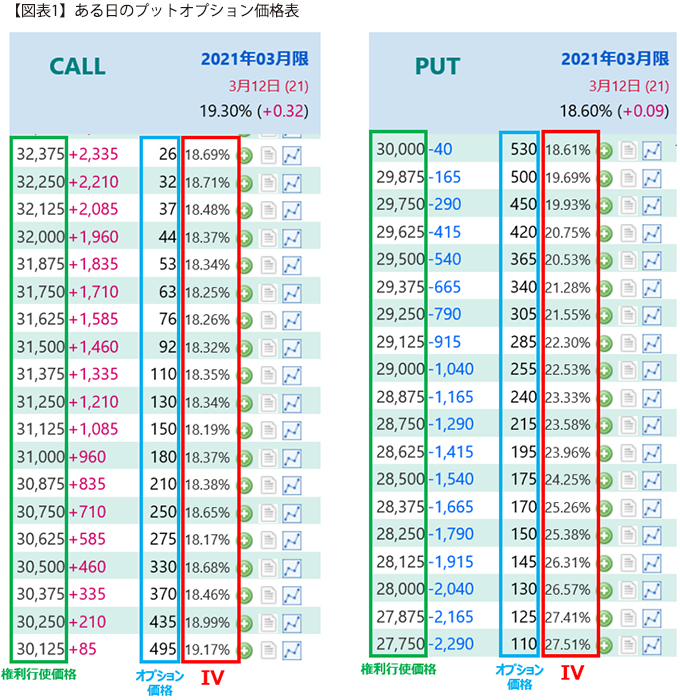

市場参加者が今後の日経平均の変動率をどれぐらいに見積もっているかは、オプションの値付けから推測できるわけですが、原資産たる日経平均は1つであるにもかかわらず、オプションはその権利行使価格によってそれぞれ異なる推測値(IV)を有します。図表1をご覧ください。

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

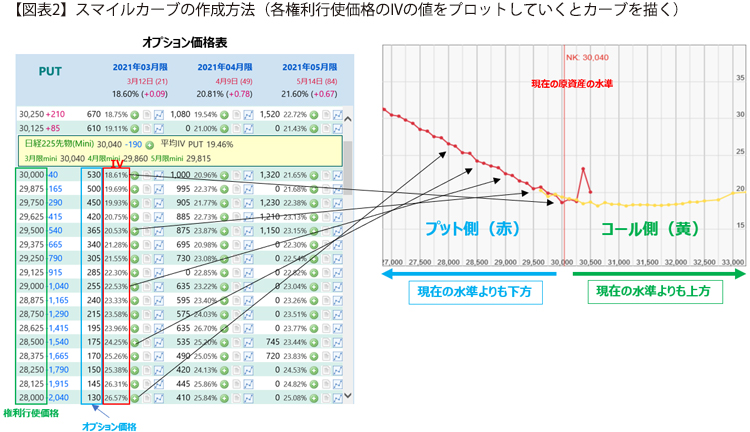

左側がコール、右側がプットの価格表です。それぞれ左端に並んでいる数値(緑枠)は権利行使価格を示しています。その横の青い数値は日経225miniの水準との差です。その横の数値(青枠)は当時のオプション価格です。赤枠の数値が各権利行使価格のIVです。このIVですが、ご覧のように、すべて異なる値をとっています。ただ、よく見るとそれぞれが全く無秩序にIVの値をとっているのではなく、秩序だって並んでいることを見て取れます。このIVの値を縦軸にとり、横軸を権利行使価格として、それぞれのIVの値をプロットしていくと(図表2)、きれいなカーブのグラフが出来上がります(図表3)

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

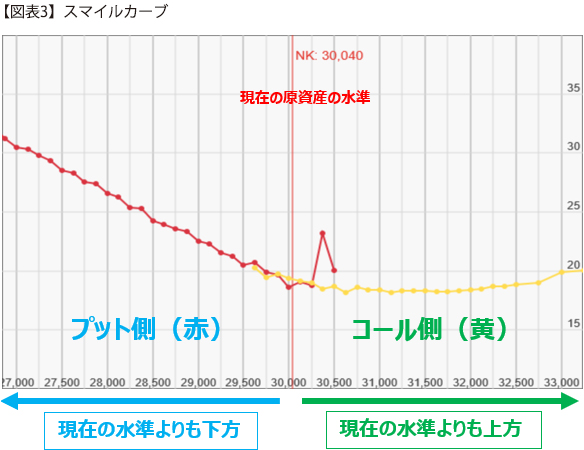

各IVの値は全く無秩序に並ぶのではなく、このようにカーブを描きます。このカーブは、その形を人がほほ笑んだときの口の形になぞらえて、スマイルカーブとよばれています。このスマイルカーブの基本的な特徴は次のようにまとめられます。

- ・形状がほほ笑んだ口の形をしている。

- ・基本的にきれいな曲線を描く。

- ・ATM(現在の原資産の水準)のやや右(上方)が一番低く、両端は中心部よりも高い。

- ・左側(プットサイド)に行けば行くほど(権利行使価格が低い値になればなるほどIVの値が高い左上がり(右下がり)に傾いている(スキュー=歪み)。

- ・スマイルカーブの形状やスキューの分析により、相場状況を把握できる可能性がある。

<参考>国宗利広「日経平均VI入門」(中央経済社)

シェルダン・ネイテンバーグ「オプションボラティリティ入門」(Pan Rolling)

3.スマイルカーブのスライド効果

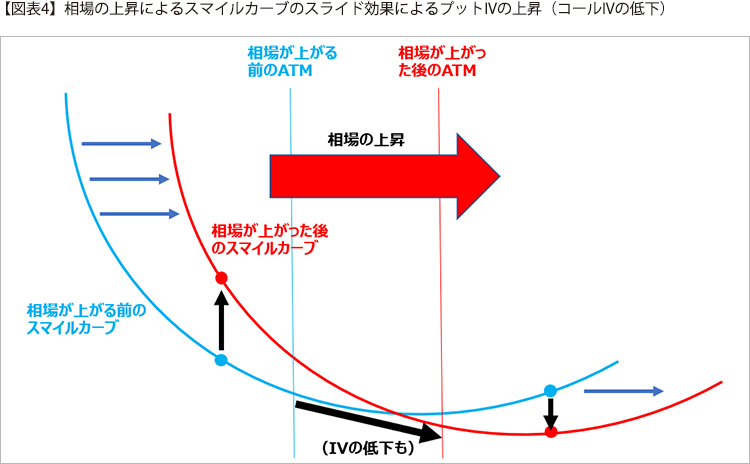

各権利行使価格のIVの値に秩序があって、現在の日経平均の水準(ATM)からの距離でその値が決まっているとするならば、相場の変動でATMの地点が動けば、新しいATMを基準にIVが決定されることになります。図表4をご覧ください。横軸は権利行使価格、縦軸はIVの水準です。

筆者作成

相場が上昇すると、原資産の位置が右に動きますのでATMの地点が右にスライドすることになります。スマイルカーブの形状に変化がなく、カーブ全体が大きく沈まなければ(一般に、相場の上昇ではIVが低下しますので、その低下が小さければ)、プット側のどこかの権利行使価格を固定して眺めると、そのIVの値は上がることになります。すなわちATMからの距離が遠くなるとIVは上がるわけで、相場の上昇により、権利行使価格を固定したプットはATMからの距離が遠くなりますので、IVが上がることになるのです。

筆者作成

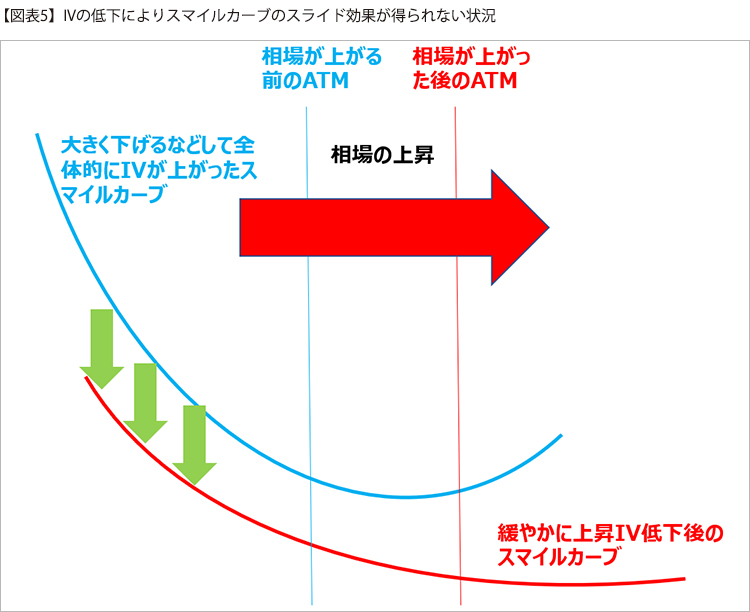

もちろん、図表5のように、相場が大きく下げてIV全体が高まったところから(高い位置にスマイルカーブがあるような場面から)、相場が緩やかに上昇し、不安感が払拭されるような場面では、IV全体が一気に下げるため(スマイルカーブが全体的に沈むため)、スマイルカーブのスライド効果によるプットIVの上昇は見られません。このようにIV水準が全体的に上がったような場面(スマイルカーブが全体的に高い位置にあるとき)は避ける必要があることがわかります。

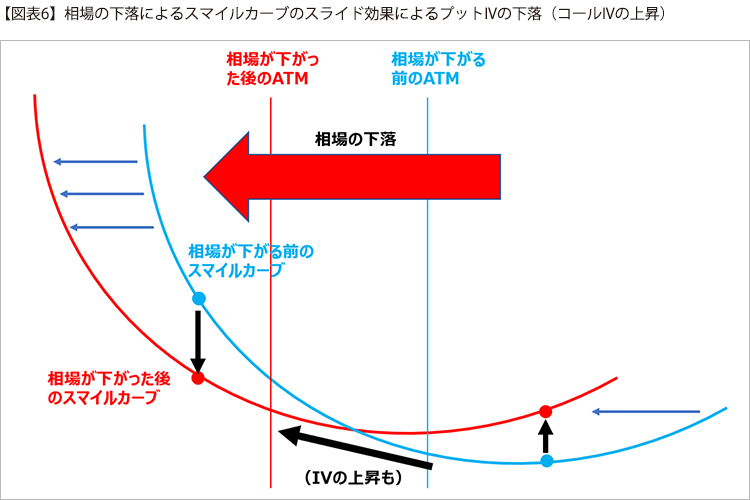

また、図表6 をご覧ください。図表4の逆で、スマイルカーブの形状に変化がなく、IV全体の水準にあまり変化がなければ(カーブ全体が浮かび上がらなければ)、プットの権利行使価格を固定して眺めると、IVは低下してしまいます(逆にコール側の外の権利行使価格のIVが上がることになります)

筆者作成

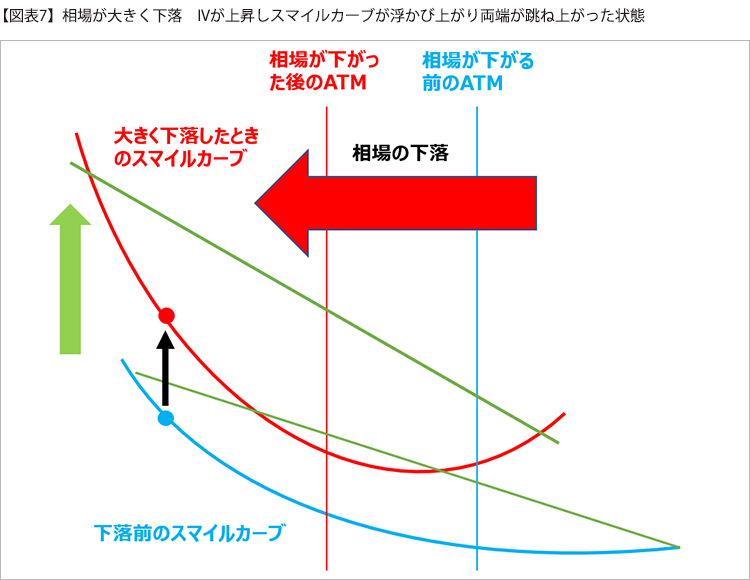

図表6は相場が緩やかに下落した場合や市場が下落に不安を感じていない状況だと解釈できます。しかし大きく下げた場合や下げた原因次第では、図表7のようにIVの大幅上昇によりスマイルカーブの水準が大きく浮かび上がることがあります。IVの全面高です。

筆者作成

こうなってくると、スマイルカーブのスライド効果などもはや関係なく、全体的にIVは盛り上がり両端も跳ね上がってきます。アウトだった権利行使価格がATM近づいてきても、全体的に盛り上がっていますので、当該権利行使価格のIVは上昇します。

もちろん、相場の動き・IVの変化は上記のように単純ではありませんが、おおまかにわければ、このように分類できると思います。複雑な事象を前提に戦略を考えるというのは難しいので、このように事象をシンプルに抽象化してモデルを組み立てて、戦略を検討してみることにしましょう。すなわち、オプションを買うならば、ガンマが味方でセータが敵、そして、IVは中立だというのであれば、IVが上がる可能性の高い場面でのみエントリーすることができれば、すくなくともベガは味方してくれそうです。スマイルカーブの特性上IVが上がるタイミング、IVが下がりにくいタイミングでエントリーすることを考えます。

4.スマイルカーブの特性を利用した戦略案

オプションの買いで戦うならば、上記のようなスマイルカーブの特性上、まずもって全体的にIVが盛り上がったタイミング、すなわち相場が急落してスマイルカーブが全体的に浮き上がったような場面ではエントリーしないほうがよいでしょう(図表5のような場面)。スマイルカーブのスライド効果により、緩やかな相場の上昇はIV的にはアウトオブザマネーのプットに有利(図表4)、一方で、恐怖感を伴わない、ある程度想定された押し目のような下落は、スマイルカーブのスライド効果上はアウトオブザマネーのコールが有利な状態になります(図表6)。よって、上昇すると思ったときにはアウトオブザマネーのプットを買ってデルタをニュートラルにし、下落すると思えば、コールを買ってデルタをニュートラルにすればよいことになります。ただ、これでは上げ下げを狙うデルタトレードとあまり変わりがないので、予想がはずれた時にどちらの方が救われる余地があるかを考えます。

下落を予想しコールを買ってデルタをニュートラルにしたところ、予想がはずれて相場が上昇した場合を考えると、一般に上昇時は全体的なIVの低下も伴いますし、利食いをこなしながら上がっていくので急上昇ということはめったにないことから、コールのIV低下を補うのが難しいということがわかります。

一方、上昇してIV的に有利になるプット買いデルタニュートラルのポジションは、相場の上昇を予想するも、予想がはずれそこから大きくさげるような展開であれば、全体的にIVが盛り上がる(スマイルカーブが大きく浮き上がる)可能性があり、スマイルカーブの不利なスライド効果をカバーできる可能性があるのではないでしょうか(スマイルカーブの浮き上がり効果=図表7)。

となると、IVが盛り上がっていないタイミングで(図表5のような場面を回避)、上昇トレンドにあるとき、恐怖感を伴っていないある程度想定された押し目のような緩やかな下落のタイミング、レンジ相場であればレンジ下限にあるとき、あるいはある程度相場が崩れたものの下げ止まり、上昇し始めてIVが全体的に落ち着いてきたといった場面でエントリーすればよいということになりそうです。そのまま上昇を続けてくれれば、セータ負け分を補うガンマ効果が出るほどに相場が動いてくれれば、スマイルカーブのスライド効果によりベガから利益が出てくることになります。

一方、上昇トレンドから一転不意打ち的な下落やレンジ相場でIVも低い状態から、レンジ下限のサポートラインを割り込む展開では、全体的なIVの上昇(スマイルカーブが浮き上がる状況)を伴う可能性があります。そうすればプットにとってのスマイルカーブのネガティブなスライド効果をある程度抑えることができるかもしれません(図表7)。

このように、アウトオブザマネーのプットを買ってデルタニュートラルのポジションを作ると、予定通り上昇したらスマイルカーブのポジティブなスライド効果、予想に反して下落した場合はスマイルカーブ全体の浮き上がり効果によってIV的には有利な状況になる可能性があるというわけです(もちろんガンマが効くほどに相場が動かなければ、セータ負けする可能性はあるのであって万能のポジションというわけではありません)。

具体的なポジション例としては、オプションと日経225miniを最低単位それぞれ1枚だけ使うとして、比較的満期までまだ期間が残っている時期にデルタ≒-0.1のプットを買い、日経225miniを1枚買うというポジションが考えられます。

〇戦略案

<エントリータイミング>

- ・IVが盛り上がっていないタイミング

- ・上昇トレンドにあるとき

- ・IVの上昇を伴わない押し目

- ・レンジ相場の下限まで降りてきたとき

- ・相場が下げたあとIVが落ち着いてきた場面(下落前の水準にもどってきた場面)

<ポジション案>

デルタ=-0.1のプットオプションを買い、日経225miniを1枚買う

5.戦略のあてはめ~具体的な事例その1(相場が上昇した事例=スマイルカーブのスライド効果)

具体的な事例で検証してみましょう。

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

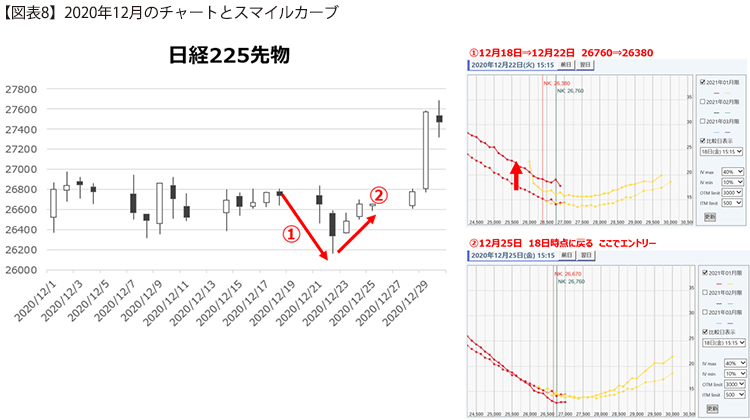

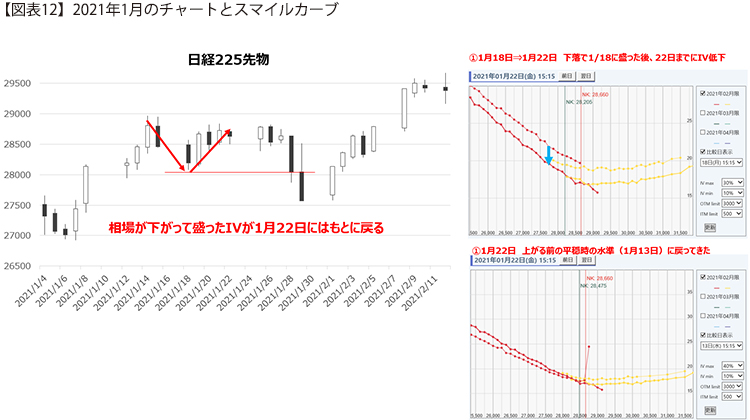

2020年12月18日から2%ほど下落した12月22日、さすがにIVは全体的に盛り上がりました(図表8①)。右上のグラフを見ればプットサイドで全体的にIVが盛り上がっていることが見て取れるかと思います。前掲のエントリールール上は、今エントリーしてはいけません。

その後、相場は反転し、12月25日には下落前の水準にまで戻ってきました(図表8②)。この時IVの様子(スマイルカーブの水準)は、下げる前の水準にまでもどってきましたので、ここでエントリーしてみることにします(日経225miniは26,670円)。

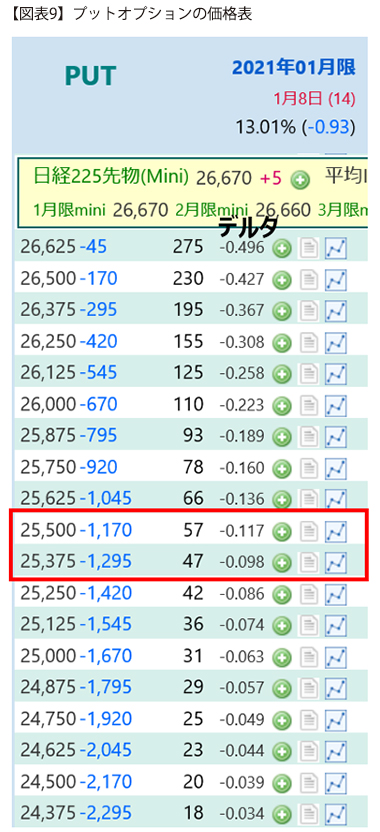

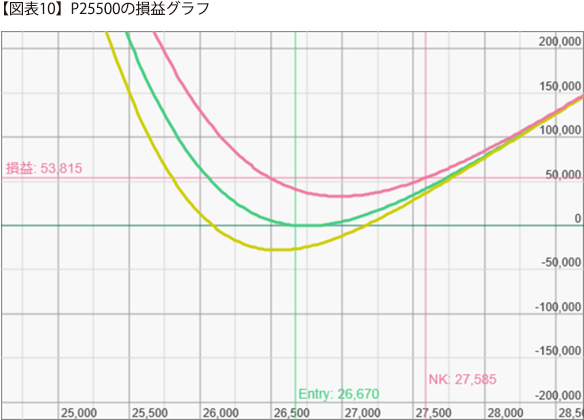

この時のプットオプションは次の通りです(図表9)。デルタが約-0.1のものはP25500かP25375あたりでしょうか。流動性が高いP25500を1枚買って日経225miniを1枚買えばセット完了です。この時のポジションの姿(現時点+4日後の予想+4日後の姿)は図表10の通りです。

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

緑:ポジション組成時のオプション損益予想

黄:4日経過後のタイムディケイ考慮の予想損益図(IVは一定として算出)

赤:相場が上昇した4日後の現実の損益グラフ(IVの有利な変化により予想値である黄色よりも利益が出ている=スマイルグラフのスライド効果)

さて、IVも低水準、そのまま上昇すればスマイルカーブのスライド効果によりIV的には有利になると考えられます。仮に予想がはずれ下落しても、びっくりしてIVが全体的に上昇してくれれば(スマイルカーブが全体的に浮き上がれば)、スマイルカーブのネガティブなスライド効果を回避できる可能性があります。

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

相場は予想通り上昇しましたので、スマイルカーブのスライド効果を享受できました。上昇も大きかったため、セータによる目減りをガンマの利益で補っています。

※上記結果については、シミュレーション上のものであり、確実にそのような結果が出たことを示すものではありません。また、相場状況によっては損失となる可能性も十分にあり得ます。当該シミュレーション結果が本戦略の優位性や利益を保証するものではありません。商品の特性、取引の仕組み、リスクの存在、手数料等を十分にご理解いただいたうえで、ご自身の投資判断と責任で取引いただくようお願いします。

6.戦略のあてはめ~具体的な事例その2(スマイルカーブの浮き上がり効果)

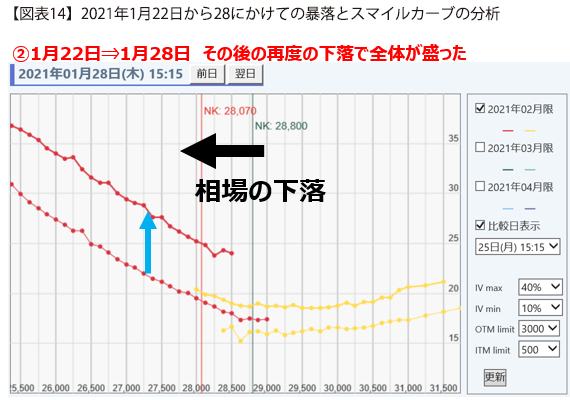

では次に、スマイルカーブの浮き上がり効果の事例です。すなわち相場の上昇を期待してはいたものの、予想に反し下げてしまったが、下げが市場の予想よりもきつかったためスマイルカーブが浮き上がったという展開です。つまり下げてもスマイルカーブの浮き上がり効果により救われた事例ということです。実際IVも低い状態で、下落を市場が織り込んでいなかったような場面での急落はIVの上昇(スマイルカーブの浮き上がり)が見られることが多いですね。

さて市場ですが、28,000円まで下げたものの、何とか、一旦は28,000円を守りました。ここから上昇に転じて上値抵抗線29,000円あたりを上抜けすればいい展開なのですが、果たしてどうでしょうか。皆が上を目指しているときに下げたらIVが上がりやすいです。つまり28,000円を割り込むとIVの上昇がみられる可能性があるのではないかということです。すなわち、そのまま日経平均が上昇してくれたらスマイルカーブのスライド効果でIV的には利益になるだろう、予想に反し下げたら、おそらくIVの上昇もみられるだろうから、スマイルカーブの浮き上がり効果によりプットの目減りは小さいだろということで、先ほどの事例同様、デルタが-0.1程度のプットオプションを買ってminiを1枚買ってみます。

オプション損益計算ツール「Prize」 https://pz8.wsprize.com/より筆者が画面キャプチャーして作成

(このツールはJPXが提供しているヒストリカルデータをもとに作成されている)

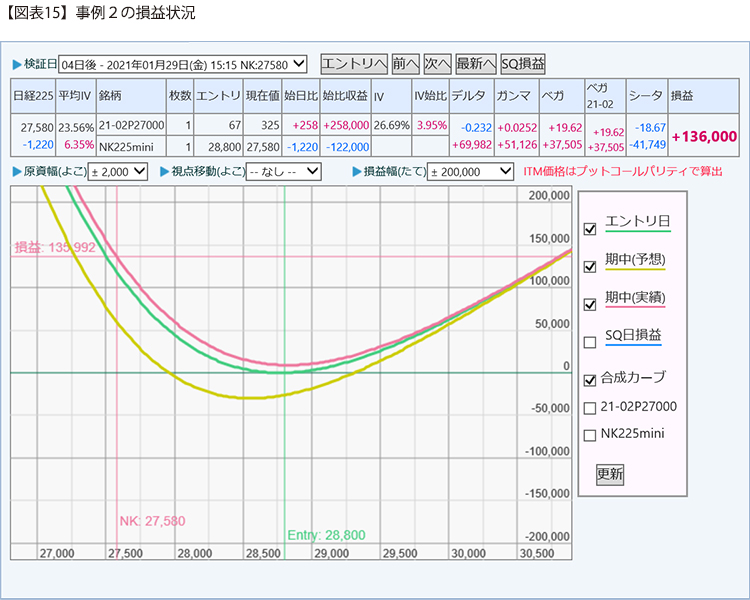

デルタが約-0.1のものはP27250~P27000あたりでしょうか。流動性が高いP27000を1枚買って日経225miniを1枚買えばセット完了です。この時のポジションの姿(現時点+4日後の予想+4日後の姿)は図表15の通りです。

緑:ポジション組成時のオプション損益予想

黄:4日経過後のタイムディケイ考慮の予想損益図(IVは一定として算出)

赤:相場が上昇した4日後の現実の損益グラフ(IVの有利な変化により予想値である黄色よりも利益が出ている=スマイルグラフのスライド効果)

相場は予想に反し下落、しかしスマイルカーブは盛り上がってくれています(図表15赤カーブ)。今回の事例では、28,000円のサポートラインを割り込み、IVが全体として上昇したためプット側のIVが上昇したと考えられましょう(スマイルカーブの浮き上がり効果)。スマイルカーブの浮き上がり効果によりIVが利益になるとともに(赤が予想カーブである黄色よりも上方にある)、相場の変動が大きかったためにガンマ対セータでもガンマが勝って全体として利益となりました。

※上記結果については、シミュレーション上のものであり、確実にそのような結果が出たことを示すものではありません。また、相場状況によっては損失となる可能性も十分にあり得ます。当該シミュレーション結果が本戦略の優位性や利益を保証するものではありません。商品の特性、取引の仕組み、リスクの存在、手数料等を十分にご理解いただいたうえで、ご自身の投資判断と責任で取引いただくようお願いします。

スマイルカーブのスライド効果と浮き上がり効果を狙ってポジションをとるというのはオプションならでは、オプションの面白い性質を生かした取引です。オプションを使わなければできない取引ですね。そしてこのトレードを実現するには日経225miniが必要不可欠です。この意味でも、日経225先物・日経225mini、日経225オプションはセットで利用するものだということがおわかりかと思います。当コラムで先物、オプションの魅力とその可能性を少しでも感じていただけましたら幸いです。

【注意事項】

- ※解説においては、筆者の独自の視点で学習目的のために事例を簡略化する場合があるため、資料の中で紹介される事例は実際の相場とは異なる場合があります。取引事例についても、完全に再現しているものではなく、かつ、その有効性を担保するものではありません。

- ※先物・オプション取引においては、株式相場、為替相場の変動等によって損失が生じるおそれがあり、差し入れた証拠金の全部若しくは一部を失う、または、差し入れた証拠金を超える損失を被ることがあります。相場変動等により証拠金額に不足が生じた場合には、追加の差し入れが必要となります。

- ※お取引に際しては、あらかじめお取引先の金融商品取引業者等より交付される契約締結前交付書面等を十分にお読みいただき、商品の性質、取引の仕組み、リスクの存在、手数料等を十分に御理解いただいたうえで、御自身の判断と責任でお取引いただきますようお願い申し上げます。また、本資料に含まれる記述や情報については十分精査しておりますが、その内容に関して筆者は一切責任を負いません。

過去の連載

損切り・空売り両建て不要!株式の保険の話~プットオプション

相場が上がるか下がるかを予想しない!? 日経平均株価が上がっても下がっても大きく動けば利益になる戦略

日経平均株価についてのアンケート機能!?日経225オプションがあるからこそわかる市場の不穏な動き~日経平均VI

日経平均VI先物~「買い」ならば損失は限定的、少額で始められる新しい投資の形~

日経平均が上がっても下がっても利益になる?日経225miniを買うときには日経平均VI先物も一緒に買ってみる!

日経平均が上がると予想したらプットを買って日経225miniを買ってみる・・・見えない力(スマイルカーブ)が味方してくれるかも!?(前編)

執筆者:守屋史章

株式会社M&F Asset Architect(オプショントレード普及協会)代表取締役。

宮崎県出身。慶應義塾大学法学部法律学科卒、同法学研究科修士課程修了。

個人投資家として企業数社に投資し、ビジネスオーナーを務める傍ら、証券などへの投資をも手掛ける。

投資における「オプション取引」を普及させることを目的にオプショントレード普及協会を設立。短期トレーディングから長期運用まで幅広い投資ニーズをかなえる資産運用を研究している。実際の投資経験を基に、個人投資家目線だからこその目からウロコの独創的アイデアと分かりやすい解説で「オプション取引の必要性」を提唱し、資産運用を始めたい方へのバックアップや資産運用教育セミナー等を定期的に開催し、手厚いサポートと実直さで幅広い層から支持を得ている。