経済は回復しているのか

1月は経済対策期待が中心でした

2月は米国の長期金利が一段と上昇し為替や株式市場に影響を与えています。1月のレポートでも書きましたが、金利の上昇がドルの強さの原因になっていたりするのではないかという考え方もありました。1月の時点では金利の上昇は今後の米国の財政赤字の拡大、それによって財源の米国債の発行の増加につながるのではないかということが理由でした。

また1月の時点で問題になっていたのは米民主党の経済対策でした。バイデン政権が予定している1.9兆ドルの経済対策に対する期待感が米国金利の上昇につながりました。

しかし2月に入りより現実的に経済活動が回復してきていることも長期金利の上昇の原因になっています。

2月に入り米経済の強さが確認されました

2月17日発表された1月の米小売売上高は前月比5.3%と2002年6月以来の強い数字になりました金額は5682億ドル(約60兆円)と過去最高になりまし。600ドルの現金給付や株価上昇の資産効果が消費の拡大につながりました。

このように経済のリスタートの前に消費が増加するという状況で米国債は売られ米長期金利は上昇しました。

直接長期金利の上昇には結び付きませんでしたが26日に発表された1月の個人消費支出は前年同期比1.5%の上昇となりコロナ以来最大の上昇率になりました。1月の個人所得は21兆4539億ドル(約2280兆円)と前月より10%増えました。国民1人600ドルの現金給付や失業保険の追加給付金などが所得と消費を押し上げる原因になっています。

ワクチン接種の進展、経済対策でさらに経済が加速するかもしれません

米国は、ワクチン接種は進んでいますが経済はまだリスタートしていません。そのような中ですでに消費の再開が始まっています。いま米国は貯蓄率が上昇しています。そして今後新たな経済刺激策が議会で可決されればまた給付金が支給されますから、それらの資金が消費に向かう可能性は十分にあります。そうなると米国の個人消費が加速してGDPを押し上げる可能性があり、その思惑が米国の長期金利の上昇やドルの支えになっている可能性があります。

米国経済が回復すれば株式市場は金融相場から業績相場に移行できますが、その前に金利が上がってしまっていることでしばらく調整もありボラティリティの高いマーケットが続くのではないかと予想します。

米10年債の利回り1.6%は、いいところまで来たのでしばらくは1.2~1.6%のレンジ、ドルについては、しばらくは堅調な推移になると予想します。

為替はちぐはぐな動き

米長期金利=ドルの上昇か?

金利の上昇は株価にとってはマイナスでした

先週のドルインデックスはわかりづらい動きをしました。米長期金利が上昇したにも関わらずドルインデックスは一時89.68まで下落し、その後90.90付近まで上昇しました。

米長期金利の上昇の割にはドルの上昇は限定的でした。米長期金利の上昇は米国株、とりわけ成長株のウェートが大きいナスダックを直撃してナスダック指数は先週4.9%とダウの約2倍以上の下落率でした。米国株の下落を受けて日本株も下落し金利と株の関係は教科書通りの動きになりました。

為替は金利の上昇に対して様々な動きをしました

しかし為替は、ドルの長期金利の上昇に素直に反応したのはドル円と、ドルスイスでこの2つの通貨は週を通じて上昇しました。

一方で米長期金利が上昇したにもかかわらずユーロドル、ポンドドル、豪ドル、ニュージーランドドルは25日まで上昇しました。結果としてクロス円も上昇して円安の流れとなりました。

結局この傾向は2月を通じて先週と同じような動きとなり、ドル円とドルスイスが上昇、ユーロドルは行ってこい、ポンドドル、豪ドル、ニュージーランドドルは上昇幅を縮小しましたが上昇して終了。結果としてポンド円、豪ドル円、ニュージーランド円は上昇して終了しました。

ここからはドル円、ドルスイスの上昇トレンドは続き、ユーロ、ポンドドル、豪ドルなどはしばらく調整が続くのではないかと予想します。

投資戦略

ドル円とドルスイスに注目

ここからは全体的にレンジ相場が継続すると思います。米長期金利の上昇が落ち着けば株価下落、ドルインデックスの動きもやや落ち着くのではないかと予想します。

しかし米金利の絶対水準が以前より上昇したことで、ここまで上昇したドル円と、ドルスイスは引き続き堅調な動きを予想します。

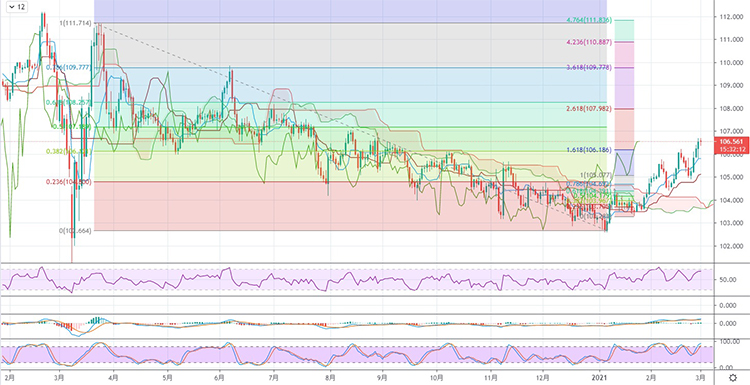

ドル円の投資戦略

ドル円は1月6日の102.60の底からの上昇トレンドが続いています。中期的には104.50~105のゾーンがサポートされれば上昇トレンドは継続と思われます。短期的には一目均衡表の転換線が位置する105.80、基準線が位置する105.20付近がサポートとなっています。

短期的なターゲットとしては、2020年3月の戻り高値111.70~2021年1月の安値102.60のフィボナッチ・リトレースメント50%戻しの107.20付近、102.60起点のフィボナッチ・エクステンション2.618倍が108円付近、フィボナッチ・リトレースメント61.8%戻しの108.30付近を予想します。

オシレーター系のインジケーターのRSI、スローストキャスティックスが高い位置にあるので押し目を狙いたいと思います。

押し目買いを狙い104.50ストップで108円台を狙うイメージです。

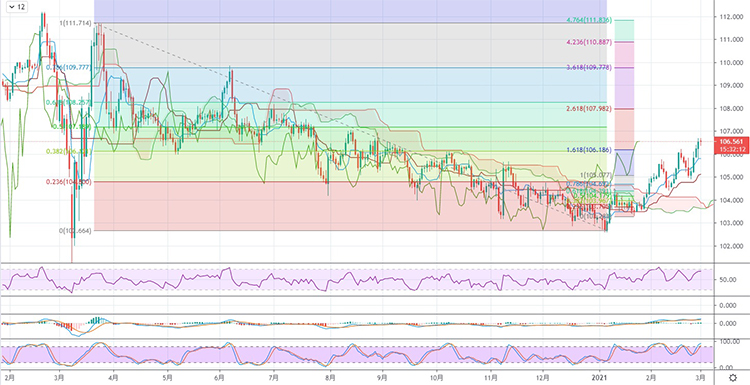

ドルスイスの投資戦略

ドルスイスも1月6日の0.8758で底値を付けて0.9080付近まで上昇しています。

一目均衡表の転換線が0.9013、基準線、雲の上限が0.8975付近に位置しており、ここが中期的なサポートレベルとして意識されます。このレベルが維持できれば上昇トレンドは継続と思われます。

ターゲットとしては2020年3月の戻り高値0.99~1月6日の安値0.8758のフィボナッチ・リトレースメント38.2%戻しの0.92、50%戻しの0.9330付近を予想します。

一方で0.8758起点のフィボナッチ・エクステンション1.618倍が0.9120に位置しています。またオシレーター系のRSI、スローストキャスティックスが高値圏に上昇していることを考え、押し目を狙いたいと思います。

押し目を狙い0.8975割れでストップ、0.92あるいは0.93を狙うイメージです。

チャートは

ドル円日足 一目均衡表、200日移動平均線(単純)、RSI、MACD、スローストキャスティックス、フィボナッチ・リトレースメント、フィボナッチ・エクステンション

ドルスイス日足 一目均衡表、200日移動平均線(単純)、RSI、MACD、スローストキャスティックス、フィボナッチ・リトレースメント、フィボナッチ・エクステンション

過去の連載

大統領選挙を通過して市場の注目ポイント/直近の為替動向と今後の見通し

中央銀行の動きに注目!/直近の為替動向と今後の見通し

年間ではドル安の流れは継続か/直近の為替動向と今後の見通し

米長期金利の動きに注目、米ドル、ユーロの投資戦略は?/直近の為替動向と今後の見通し

YEN蔵こと田代岳

株式会社ADVANCE 代表取締役

米系のシティバンク、英系のスタンダード・チャータード銀行と外資系銀行にて、20年以上、外国為替ディーラーとして活躍。

その後、独立し個人投資家として為替、株のトレードを行うとともに、投資情報配信をセミナー、メルマガ、YouTubeなどで配信している。

為替を中心に株式、債券、商品、仮想通貨と幅広くマーケットをカバーして分かりやすい解説を行っている。

長期のファンダメンタルズ+短期のテクニカルを組み合わせて実践的なリポート、セミナーを展開。ドル、ユーロなどメジャー通貨のみならず、アジア通貨を始めとするエマージング通貨でのディーリングについても造詣が深い。

また海外のトレーダー、ファンド関係者との親交も深い。

情報配信

メルマガ リアル・トップ・トレーディング

Twitter 「YENZOU」でマーケットの動きをつぶやいている。

YouTube yenzo market