自分のプランにあった資産形成には、長期的な視点に立った資産運用が大切になってきます。長期の資産運用で必要なことのひとつに、大きな損失を抑えることが挙げられます。そこで出番となるのが「ドルコスト平均法」という手法。このコラムでは、この「ドルコスト平均法」を活用した資産運用のやり方を解説します。

相場は上下を繰り返す

前回のコラムで、人生には様々なコストがかかり、そのための資金をしっかりと確保するには長期で安定的な資産運用が必要になると述べました。なぜ長期で安定した資産運用が必要なのでしょうか。それは、一時的に投資で成功したとしても、それ以降の投資で失敗してしまって、トータルでマイナスになっては意味がないからです。相場にはいい時も悪い時もあるので、短期的には利益を得たり損失を抱えたりすることもあるでしょう。大事なのはそういった短期的な収支ではなく、長い目で見た時に自分にとって必要な資産が形成できているかどうかです。

下のグラフを見て下さい。これは、日本の代表的な株価指数の1つ、日経平均株価の2000年以降の動きです。

出所:QUICKWorkstationより取得

大きく上下を繰り返していることがよくわかるでしょう。株式相場が上昇している時に株式に投資をすれば、利益を得る可能性は高まります。一方で、相場が急落した2007年や2008年の2年間は厳しい結果となった可能性が高いでしょう。しかし、株や債券に限らず、金融商品の価格が一方的に上がり続けることもなければ、逆に下がり続けることもありません。長期的な上昇相場においても、短期で切り取れば波のように上下に動いているものです。そうした短期的な相場の上下に惑わされることなく投資を続けて行くことが、安定した資産運用のコツでもあります。

ドルコスト平均法のメリット

では、長期で安定的に資産を運用していくには具体的にどう投資に取り組めばいいのでしょうか。そのための代表的な手法として挙げられるのが、「ドルコスト平均法」です。これは、“定期的に”“決まった金額”を“同じ銘柄”(例えば株式や投資信託などのうち1銘柄)に投資することで、購入価格をならして(平準化して)いくというものです。長期の資産運用の教科書を開くと、次のコラムで紹介する分散投資と並んで、必ずと言っていいほど紹介されている手法です。

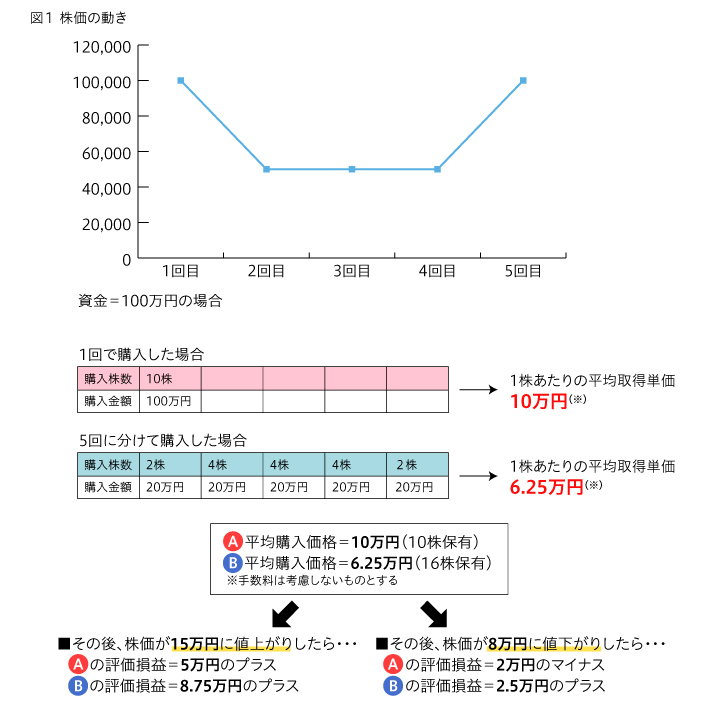

では実際、「ドルコスト平均法」の効果がどのようなものかを見てみましょう。図1は、資金は100万円、時価が10万円の株式の銘柄を最初の1回に全てつぎ込んだ場合と、20万円ずつ5回に購入した場合、株価が図のように動いた場合、どのような結果になるかを示したものです。

これを見ると、最初に100万円の全てを投入するより、20万円ずつ数回に分けて購入した方が平均購入単価が低く、また保有株数も多くなっています。このように「ドルコスト平均法」を使うと、相場の下げた局面で多くの株数を購入できるうえ、購入単価がならされるため、相場下落による損失拡大のリスクを軽減することができます。

また、ドルコスト平均法では、“定期的に”購入するわけですから、自分の判断で売買のタイミングを計る必要もありません。これも、ドルコスト平均法のメリットの1つです。

10年、20年先を見る

一方、「ドルコスト平均法」にも注意点があります。まず、売買手数料がかさむこと。ドルコスト平均法では一度に全額を投じるより購入の回数が増えますから、その分、売買手数料がかさみます。また、先ほどの図では「株価が一度下がって、その後反発する」ケースを紹介しましたが、もし相場が右肩上がりに上昇を続けている場合は、ドルコスト平均法で購入を分けるよりも、一度に全額を投資した方が評価益が大きくなります。分散して購入するほうが平均の購入価格が高くなるからです。

数カ月~1、2年の期間だけを見れば「一度にまとめて購入しておけば利益が増えた」となる可能性はありますが、資産運用はもっと長い目でみるもの。自分のプランに合わせて10年、20年単位で考えていかなければなりません。だから、ドルコスト平均法が有効と言えるのです。

長期の資産運用に欠かせない「複利効果」

もう1つ、長期運用で大事なのが「複利効果」です。これは、投資によって得た利息や利益を口座から引き出すのではなく、再び投資に回すことで投資効率が上がる効果のこと。長期間になればなるほど、複利運用は、大きな効果を発揮します。

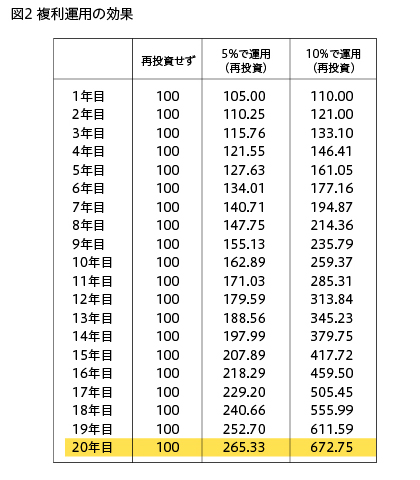

図2の表は、「複利運用表」と呼ばれ、利回り別に資金を再投資に回した場合の複利効果を示しています。

もちろん、実際には毎年安定した運用成績が得られるわけではありませんし、年によってはマイナスになることもあるでしょう。1、2年で考えればわずかな差かもしれませんが、20年の間の平均利回りが5%なら、最初の100万円は20年後に265万3,300円となる計算です。再投資しなければ、当然、100万円のまま。この差は一目瞭然でしょう。

長期運用にとって、この「複利効果」は資産形成の上で大変重要な役割を果たします。現在は「つみたてNISA(少額投資非課税制度)」や「iDeco(イデコ)」という制度がありますが、この制度を使うことで、実は自動的にドルコスト平均法や複利運用が可能に。また、三菱UFJ eスマート証券では500円という小額から毎月の積み立てができる「プレミアム積立」という積み立てサービスもあります。長期の資産形成に向けて、ぜひこうした制度やサービスを活用することをオススメします。

![[初心者必読]一回で三度オイシイ新提案「プチ株ドルコスト平均法」を伝授!](/kabuyomu/money/206/img/thumb.jpg)