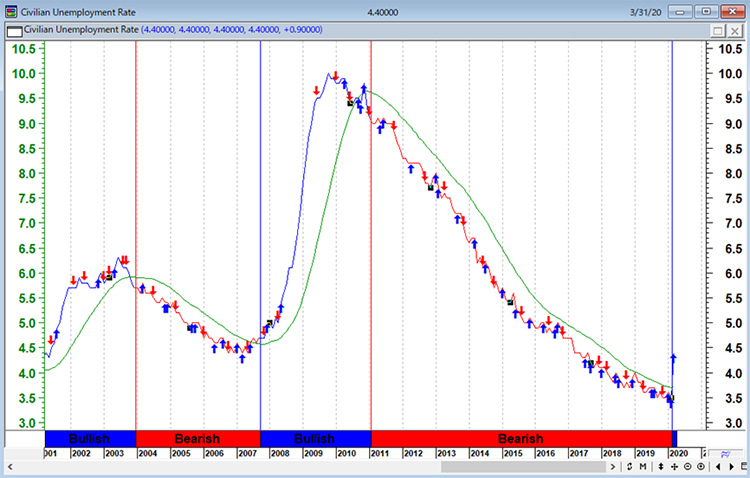

一目でわかる米国の景気拡大・縮小シグナル

筆者は米国の失業率のデータから、米国の景気拡大期と縮小期のシグナルを発生させている。

米国の失業率と景気後退シグナル(2002年~2020年)

上段:米国の失業率(青)

下段:サイドバー 赤:景気拡大期 青:景気縮小期

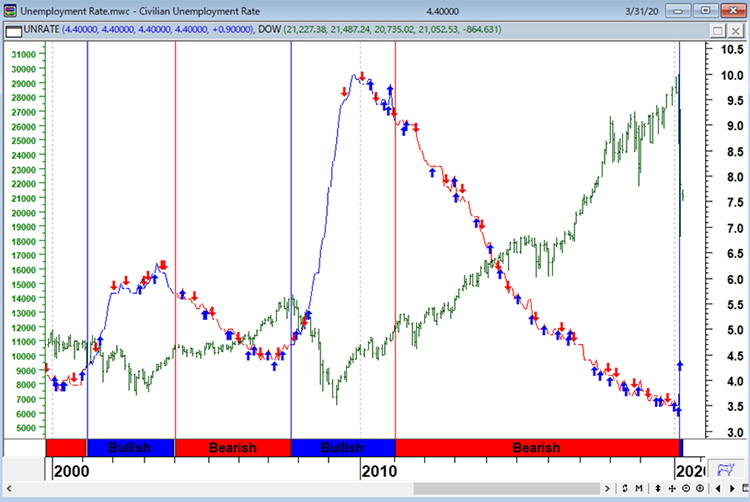

米国の景気拡大期と縮小期のシグナルにNYダウのチャートをプロットしたのが、下のチャートである。基本的に、個人投資家は無理をせず、景気拡大期間(サイドバーの赤の期間)だけ、株のインデックスを買っていればよいのではないだろうか。景気縮小期は相場の暴落に巻き込まれる確率が高くなるからだ。

米国の失業率と景気後退シグナルとNYダウの推移

上段:米国の失業率(青)・NYダウ(緑)

下段:サイドバー 赤:景気拡大期 青:景気縮小期

今月、上のチャートの下段のサイドバーが赤から青に転換した。これから、米国経済は景気後退期に入る。チャートのサイドバーが赤から青に転換すると相場の大きな下げに注意が必要となる。

株は買いから入る投資家が圧倒的に多い。しかし、個人投資家は危ないときに無理をして中長期タームの投資すべきでないだろう。しばらくは信用取引を利用して、トレーディングベースの短期売買でしのぐ時期に入る。

弱気相場入りとなった米国市場、弱気はどのくらい続くのか?

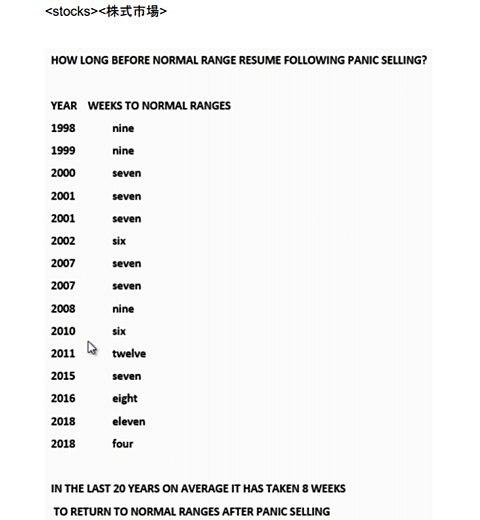

米著名投資家のラリー・ウィリアムズは、現在の株式市場の常軌を逸したボラティリティについて、

「最大の疑問は、ワイドなレンジとボラティリティがいつまで続くのか、と言うことです。その回答を求めて過去データをチェックしました。1998 年までさかのぼり、何週間、平常に戻るまで掛かったのか調べました。過去 20 年間、パニック売りのあと平常に戻るまで約 8 週間掛かっています」

と、述べている。

パニック売りはどこで収まるのか?

出所: ラリー・ウィリアムズの週刊マーケット分析(ラリーTV)2020年3月23日

米国の株価相場は、一般的に直近のピークから少なくとも20%の下落として定義される「弱気相場」入りとなっている。ブルームバーグの記事「Bear Market Signals Over 80% Chance of Recession Hitting U.S.(リセッション確率が80%以上となる弱気相場シグナルが米国市場に点灯)」によると、過去93年間でS&P500が20%の下落したのは13回あり、そのうち1年以内に景気が縮小期に入らなかったのは1987年と1966年の2年のみだった。一方、この期間に起きた14の不況のうち、弱気相場を伴わなかったのは3つだけだったという。

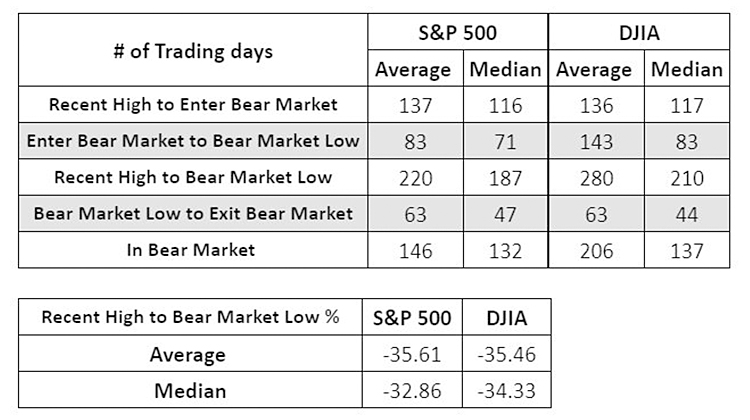

では、その弱気相場はどれくらい続くのか。ダウ・ジョーンズ・マーケット・データによると、S&P500の弱気相場継続期間は平均で146日、ダウ平均は平均で206日であった。さらに直近の高値からの下落率はS&P500が約33%、ダウ平均は約34%だった。

S&P500の弱気相場継続期間は取引日で146日、ダウ平均は206日

出所: Dow Jones Market Data

今回、株式市場が高値から20%調整して、弱気相場へ入るまでの日数は19日で、1931年に次ぐ速さだった。1931年は世界大恐慌の真只中にあり、最高値から20%下落するのにかかった日数は15日であった。

株式市場が高値から20%調整して、弱気相場へ入るまでの日数

出所 : Dow Jones Market Data

1929年と2020年のNYダウのアナログモデル

今後、株式市場はどう動いていくのか。現在の米国株の動きと1929年の動きが似ているとするならば、歴史を振り返ればシンプルだ。1929年当時、大幅調整の後、いったん反発する局面もあった。しかし、元の高値の水準には到底及ばず、結局、下値を切り下げながら、大幅に下落することになる。

1929年と2020年のNYダウのアナログモデル そろそろリバウンドがあるのか?

出所 : ゼロヘッジ

NY証券取引所の米国株は1970年代からの深刻なトレンドラインをテスト中・・

出所 : ゼロヘッジ

今の環境ではレバレッジを上げないこと。即刻、市場から退場になる可能性がある。

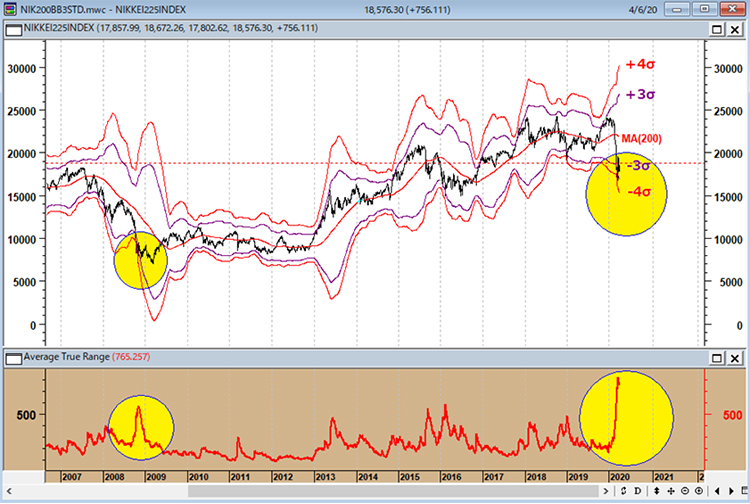

新型コロナウイルスというパンデミック相場を契機に、日経平均は200日ボリンジャーバンドのマイナス4シグマレベルまで下落した。したがって、短期的には戻りがあってもおかしくない局面だ。ストップロスを置いて筆者も売りや買いで参戦しているが、短期取引で手仕舞っている。あと、窓開けリスクのある週またぎのポジションは持ちたくない。ちなみに、筆者は1998年の為替相場(ロシア危機・ロングタームキャピタルの破綻)でマイナス7シグマレベルの下落という恐怖の体験をしている。

日経平均(日足) 200日ボリンジャーバンド リーマンショック時と同じ‐4シグマレベルに到達

現在の高いボラティリティレベル環境ではレバレッジを上げないことが重要だ。即刻、市場から退場になる可能性がある。ジェットコースター相場に参戦するなら、資産管理を徹底されたい。現状、リバウンドを狙うならインデックス銘柄がよいだろう。

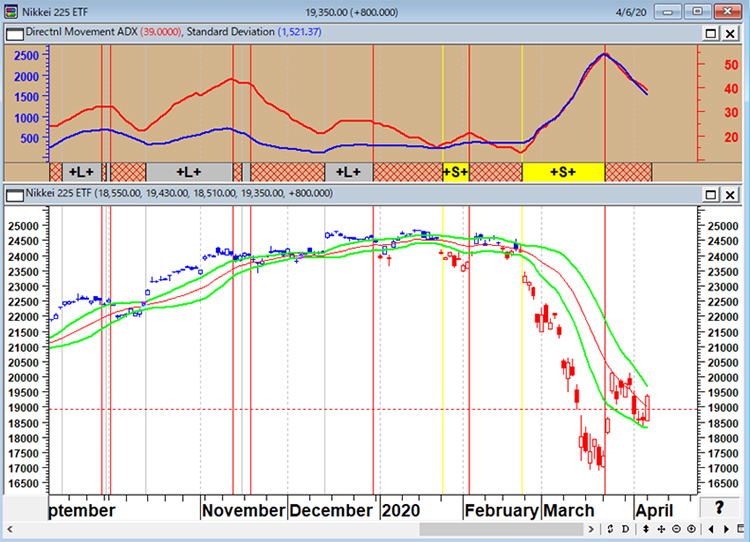

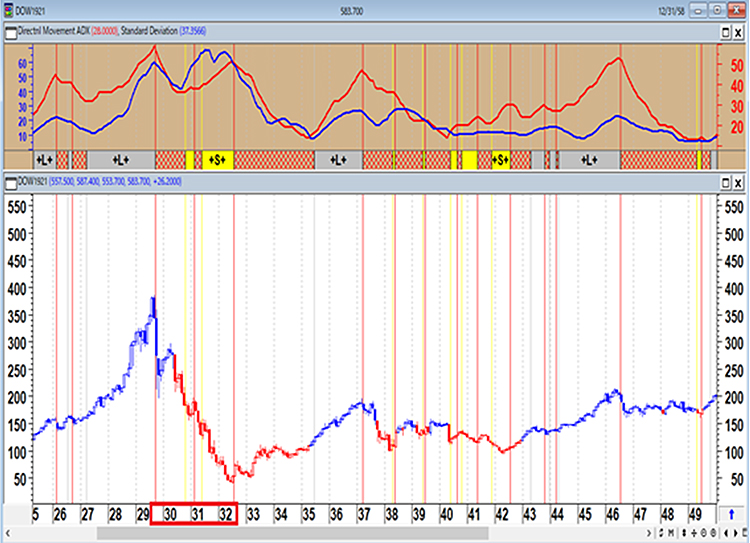

1321 日経225ETF(日足)順張りの標準偏差ボラティリティトレードモデル

標準偏差ボラティリティが低い位置から上昇する場合は、相場が保ち合いを離れ強い方向性をもつシグナルとなる。一方、標準偏差ボラティリティとADXがピークアウト(天井をつけ下落)すると、トレンド期とは逆方向にバイアスがかかった「横ばいレンジ内での乱高下相場」となりやすい。

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

「誰も市場の正確な底をつかむことは出来ない」エラリアン氏

アリアンツの主任経済顧問であるエラリアン氏は現在の相場について、「市場はまだ下降トレンドなので買いにははいらない」と指摘した。一方で、ポートフォリオを拡大したい投資家に対しては、「どれだけのキャッシュを持っていたとしても5つにそれを分割すべきだ」と、数ヶ月にわたる市場におけるドルコスト平均を提案した。

ドルコスト平均戦略については「あまり先端的な手法ではない」という人がいることは知っているとした上で、「しかし誰も今後どう動くはわからないと思う。今まで見たことがないからだ。」と。そして誰も市場の正確な底をつかむことはできないと付け加えた。

投資家に対して「全てを売る」時は過ぎ去ったとしたものの、しか全てが晴れたという時期には達していないと。「もし全てが晴れたと思うのなら、インデックス買いが良い。しかしそうはまだなっていないと思う」

さらには、内部留保がない、もしくは少ない会社、キャッシュフローがかなりマイナスで負債の償還が迫っている会社もしくは社債については「売り」推奨をした。「高収益社債をやっているにしても、株をやっているにしても、もし信用度の低い企業を追っているとすれば気をつけるべきだ。」と彼は注意を促した。

CNBC「El-Erian says he wouldn't buy into market yet, but offers a plan for those who feel they must(エラリアン:まだ「買い」で市場に入らない。しかしもし入りたい人がいればプランのオファーはする。)」

相場はファーストイン・ファーストアウト

筆者の独断と偏見で言えば、「相場はファーストイン・ファーストアウト」だ。つまり、誰も買っていない相場の初動で相場に参入し、人よりも先に相場から降りることが一番安全な投資手法なのである。

人間の心理は相場で損をするようにできており(心理学のプロスペクト理論)、実際に損が出るとそれを確定するのが怖くなって、損失を膨らませ続けてしてしまう。

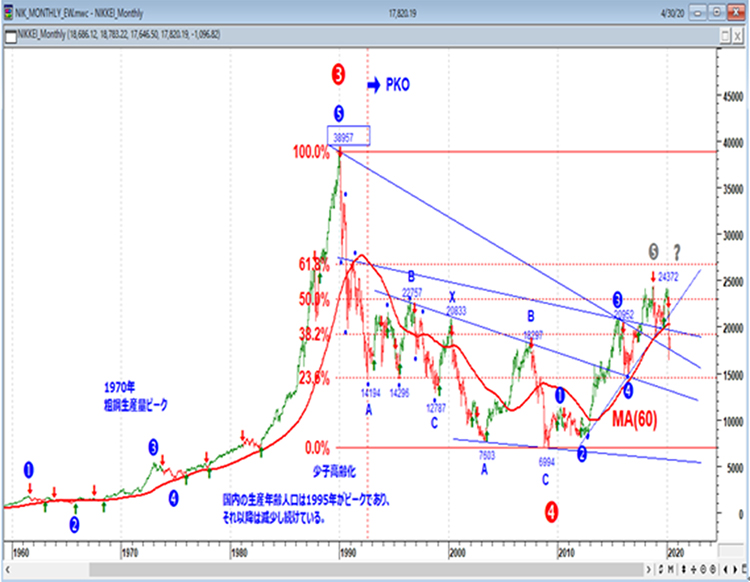

日本の失われた30年ではないが、大暴落に引っかかるとポジションが「塩漬け」になるか、先物取引の場合は証拠金がなくなって市場から強制退場をくらってしまう。大きな損をすると、投資効率が死んでしまうので、重要なことは暴落に巻き込まれないことである。

日経平均(月足)と波動カウント

1929年の世界大恐慌とNYダウの推移

相場は当てたい、あるいは儲けたいという欲望のゲームとして始まるが、お金がなくなればゲームオーバーである。だから、相場で一番大切なのは資産管理(マネーマネージメント)であり、具体的にはストップロス注文を必ず置くことである。

相場の予測が当たることと、相場で儲けることには何の関係もない。相場の短期予測など半分は外れるし、長期予測は上げでも下げでもどっちか言っておけば、いつかは当たるだろう。相場の実践では予測があたってもタイミングが当たらないと役に立たない。漠然とした予測を当てても仕方がないのである。

相場で大きな損をするのは、予測がはずれたからではない。大損失は、「間違ったポジションをとってしまった後の対処のまずさ」に起因している。繰り返し言っておくと、人間の心理は相場で損をするように出来ている。だから、相場は1にストップ、2にストップなのである。ストップロス注文を入れないと、相場は運だけの賭博行為になってしまう。

石原 順氏 プロフィール

相場の周期およびボラティリティー(変動率)を利用した独自トレンド分析や情報ネットワークを活かした売買技術で多くの投資家を魅了している。

1986年より株式・債券・CB・ワラント等の金融商品のディーリング業務に従事、1994年よりファンド・オブ・ファンズのスキームで海外のヘッジファンドの運用に携わる。為替市場のトレンドの美しさに魅了され、日本において為替取引がまだヘッジ取引しか認められなかった時代からシカゴのIMM通貨先物市場に参入し活躍する。現在は数社の海外ファンドの運用を担当する現役ファンドマネージャーとして活躍している。

石原順のメルマガ(外部サイトへ移動します)

石原順の著書(外部サイトへ移動します)