執筆者:カブヨム編集部

投資の世界で「ダブルバガー」という言葉を耳にしたことはあるでしょうか。

この記事では、ダブルバガーの基本的な概念から、将来的にダブルバガーする可能性のある銘柄の探し方、過去のダブルバガー達成事例などを詳しく解説します。

ダブルバガーの定義とその魅力

ダブルバガー(Double Bagger)とは、株式の価値が購入時の価格から2倍に上昇した状態を指す用語です。つまり、株価100円の時に購入した銘柄が200円を超えるとダブルバガーを達成したと言えます。この用語は、アメリカの投資家ピーター・リンチという人が用いたことで広まりました。

ダブルバガーの概念は、特に成長株投資において重要な役割を果たします。成長株とは、売上や利益が市場平均よりも速く増加している企業の株を指します。これらの株を見つけることができれば、効率よく資産を増やせる可能性が高まるでしょう。

ダブルバガーを見つけるための基準

「ダブルバガーを確実に見つける方法」というのはありません。投資に「絶対」はなく、単純に価格が2倍にもなる銘柄を見つけるというのはなかなか大変なことだからです。しかし、用心深くリサーチを重ねれば、将来的にダブルバガーする可能性を持った、成長性のある銘柄を見つけるチャンスは広がります。

財務状況

まずは投資先企業の財務状況を確認することが大切です。具体的には、以下のようなポイントをチェックしてみましょう。

- 売上の成長率

- 利益率

- 負債の状況

- キャッシュフロー

これらの情報を参考に、企業が成長しているか、また将来的に利益を出し続けられるかを分析していくことが大切です。特に、売上や利益が過去数年間にわたって安定的に増加しており、財務状況が健全な企業は、そうでない企業に比べて、ダブルバガーも狙える可能性が高まります。

テーマ・市場動向

次に、業界のトレンドや市場動向にも目を向けることが重要です。成長が期待される業界や、革新的な商品やサービスを提供している企業はとりわけ注目に値します。例えば、テクノロジーや医療、再生可能エネルギーなどのテーマは、今後の成長が期待されるテーマであるため、将来的にダブルバガーを達成できるかもしれないという夢があります。

バリュエーション(割安感・成長性)

最後に、企業のバリュエーションを考慮することも大切です。株価が企業の内在価値に比べて低い場合、つまり割安で取引されている場合は、将来的に価値が上がる可能性が高まります。

ただし、単に割安なだけでは、その銘柄の成長性が低く評価されている可能性も否めません。PERが低ければ低いほど良いというわけではない点は留意しておくべきでしょう。したがって、適切なバリュエーション指標(P/E比率やP/B比率など)を使って評価を行い、業績についても注目しつつ「割安かつ成長性のある銘柄かどうか」の投資判断を下すことが推奨されます。

ダブルバガー事例

それでは、ダブルバガーを達成した企業の事例をいくつか見てみましょう。

1年前からの株価騰落率を基準に、2026年2月現在までにダブルバガーを達成した銘柄をピックアップしました。

なお、抽出したデータは三菱UFJ eスマート証券の銘柄選定ツール「kabuナビ」より、次の条件で抽出された銘柄のうち一部をご紹介しています。

【抽出条件】

- 売上高増加率(前年比):+5%以上(売上が前年より増加している)

- 経常利益増益率(前年比):+5%以上(利益が前年より増加している)

- ROE:8%以上(一定の資本効率を確保した企業に絞り込む)

- 自己資本比率:30%以上(一定の財務健全性を確保した企業に絞り込む)

- PER:10~40倍(極端に割高・割安ではない水準の銘柄に絞り込む)

- PBR:0.8~5倍(極端に割高・割安ではない水準の銘柄に絞り込む)

- 株価騰落率(1年前):+100%以上(過去1年間でのダブルバガー実績がある)

※抽出したデータは2026年2月時点(2月13日終値まで)の情報に基づきます。また、株価推移の画像は、三菱UFJ eスマート証券のチャートツール「EVERチャート」より抜粋しています。

※ダブルバガー達成日は、抽出の1年前の2025年2月14日の終値を起点に、「終値ベース」で達成した日を記載しています。

※こちらでご紹介した銘柄はあくまで参考であり、個別の銘柄の将来性を担保したり、投資を推奨したりするものではございません。

<テクノフレックス(3449)>

配管用継手などインフラ関連需要の拡大。半導体関連設備への投資も拡大。業績の上方修正を背景に株価が上昇。

- 東証33業種:金属製品

- 起点となる日の株価:2025年2月14日終値:1,100円

- ダブルバガー達成日:2025年12月23日終値:2,251円

- 足元の株価 :2026年2月13日終値:2,306円

<三菱化工機(6331)>

石油・化学装置中心のエンジニアリング会社。油洗浄機・船舶環境規制対応機器など貢献。業績期待とテーマ性が重なったことで株価が上昇。

- 東証33業種:機械

- 起点となる日の株価:2025年2月14日終値:1,270円

- ダブルバガー達成日:2025年8月19日終値:2,581円

- 足元の株価 :2026年2月13日終値:3,490円

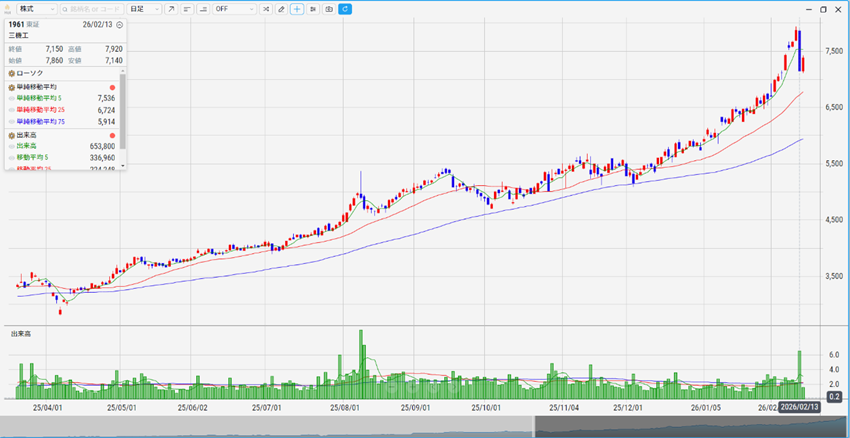

<三機工業(1961)>

設備工事需要が堅調。大規模クリーンルームの省エネシステム開発。半導体分野などに販路開拓。収益性の改善や株主還元策が評価され、株価が継続的に上昇。

- 東証33業種:建設業

- 起点となる日の株価:2025年2月14日終値:3,280円

- ダブルバガー達成日:2026年1月27日終値:6,670円

- 足元の株価 :2026年2月13日終値:7,150円

もっとすごい?テンバガーについて

ダブルバガーに興味をお持ちの方は、「テンバガー」もご存じかもしれません。ある株式が購入価格の10倍、つまり1,000%のリターンを達成することを指す、夢のような状態です。しかし当然ながら、株価が2倍に成長する銘柄よりも10倍に成長する銘柄を見つけるほうが、はるかに難しいと言えるでしょう。

テンバガーする銘柄を見つけるためのチェック要素は、ダブルバガー銘柄の探し方と大きくは変わりません。企業の成長性、市場での競争力、今後の展望が期待できるテーマであるか…などです。ただし、その中でもとりわけ強い成長性を感じさせる銘柄に対して投資をすることが鍵になります。

最初から10倍になる銘柄を見つけようと意気込むのではなく、まずは比較的狙いやすいダブルバガーを意識するところから始めてみるのはいかがでしょうか。

ダブルバガーを狙う上でのリスク管理

ダブルバガーの達成を狙うためには、いくつかの重要なステップが必要です。

繰り返すようですが、最初にして最大の難関と言えるのが銘柄選びでしょう。

このプロセスでは、企業の財務状態、業界のトレンド、さらには経営陣の能力や方針などを総合的に評価し、将来の成長可能性について慎重に検討することが大切です。たとえ財務状況が健全でも、トレンドから外れていたり、さらなる成長が期待しにくい銘柄では、なかなか狙った成果は得られないでしょう。

また、実際に買付したあとのリスク管理も非常に重要です。徹底的なリサーチのうえ選定したからこそ、「ダブルバガーを狙えるはずだ」という思い込みにつながり、売りのタイミングを逃す原因になる…という可能性もあるでしょう。たとえ念入りに購入を決めた銘柄であっても、日々の情報収集を欠かさないこと、そして思いがけない急落に備えて損切価格を決めておく姿勢などが求められます。

基本的なことではありますが、あらかじめポートフォリオを分散しておくことも、リスクに耐えられる環境づくりの一環として重要だと言えます。

さらに言えば短期間での利益を追求するのではなく、長期的な視点での投資を行うことも大切でしょう。先ほどの「ダブルバガーの事例」の章では、直近1年未満でダブルバガーを達成した銘柄に絞ってご紹介しましたが、必ずしも短期的な成長を推奨するわけではありません。むしろ、あまりに短期間での急騰は、「成長性」以外の要因に一時的に振り回されている可能性もあります。

例えば、「3か月で2倍になる銘柄」より、「3年かけて2倍になる銘柄」の方が想像もしやすいのではないでしょうか?こうした精神的なゆとりを持って投資を続けることで、よりダブルバガーの実現可能性が高まるでしょう。

まとめ

ダブルバガーは、適切な企業とタイミングを見つけることで、大きなリターンを得ることができるという夢のある状態です。よく似た用語の「テンバガー」より現実的なもののように感じられますが、徹底した銘柄リサーチは不可欠ですし、簡単に実現できるものではありません。

市場のトレンド分析・企業分析などをしっかりすることを前提に、長期的な視点で粘り強く投資を続けることが大切です。