「ボリンジャーバンド」は線の束

ボリンジャーバンドは、「価格」、「移動平均線」、「標準偏差」で成り立つテクニカル指標です。アメリカのジョン・ボリンジャー氏によって考案されました。

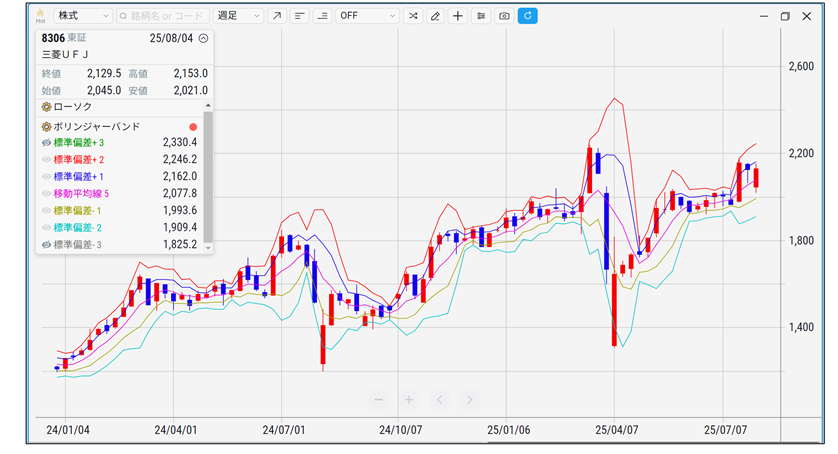

言葉で説明する前に、まずはボリンジャーバンドの形を見ていただきましょう。チャート全体が、複数の線を束ねた「バンド」のようです。価格の動きとバンドの形の変化にご注目ください。

<ボリンジャーバンド>

※三菱UFJ eスマート証券『EVER チャート』より抜粋

このチャートでは、赤と青の棒状のローソク足で示された株価が、ピンク色の「移動平均線」に沿うように動いています。その動きは、赤い「標準偏差+2」と水色の「標準偏差-2」の間にほぼ収まっていることも確認できます。

次に、ボリンジャーバンドに描かれている「移動平均線」と「標準偏差」について説明します。

移動平均線とは

株価チャートにおける移動平均線とは、ある期間の終値の平均値をつないだグラフで、株価のトレンドを示します。

「ある期間」には、日足では「5日」「25日」「75日」、週足では「13週」「26週」などがよく使われます。たとえば「5日移動平均」は、直近5営業日の終値の平均値で、日々をつなぐと「5日移動平均線」となります。

移動平均線は過去の株価の平均値の推移ですから、株価が移動平均線から大きく離れても、しばらくすると移動平均線に近づきます。この習性を利用し、「株価と移動平均線の離れ具合」を数値化して株価の動きを予測します。

標準偏差とは

標準偏差は、「平均値からどれくらい価格が離れて動いているか(ブレているか)」を数値で表したものです。同じような値が続けば標準偏差は小さくなり、ばらつきが大きいほど大きくなります。

ボリンジャーバンドは、移動平均線と、その上下に2本または3本ずつ引かれた標準偏差の合計5本または7本の線を束ねたバンド(帯)のチャートです。冒頭のチャートでは、上下2本ずつを採用しています。

実際の取引では、標準偏差の計算はツールが行いますので、「標準偏差はブレの大きさを測るもの」と理解し、使い方を知っておくだけで十分です。参考までに、計算式を以下に記します。

標準偏差=√(n×n日間の終値の2乗の合計-n日間の終値の合計の2乗)÷(n×(n-1))

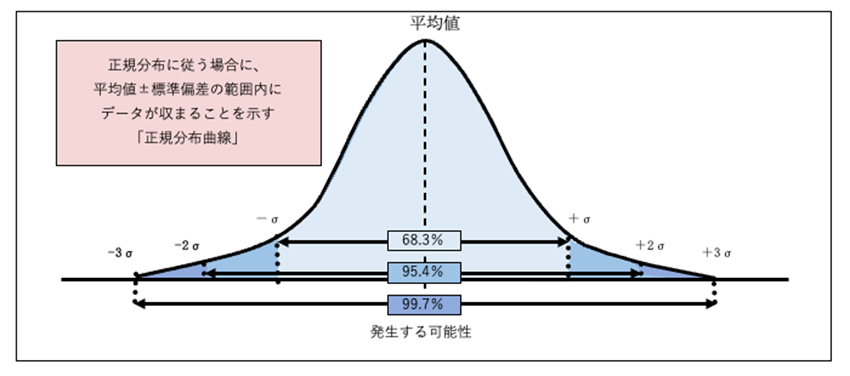

統計的には、データが正規分布(注)に従う場合、平均値±標準偏差(1σ=1シグマ)の範囲内に約68.3%のデータが収まるとされています。さらに平均値±標準偏差の2倍(2σ=2シグマ)の範囲内には約95.4%のデータが、そして平均値±標準偏差の3倍(3σ=3シグマ)の範囲内には約99.7%のデータが収まるとされます。

このように表現すると難しく感じるかもしれませんが、要は「上下の値動きがその範囲に入る確率」のことです。

±2σを外れる確率は約4.6%(上下に約2.3%ずつ)で、おおよそ20回に1回の頻度で「めったに起こらないこと」と考えられます。±3σでは約0.3%(上下に約0.15%ずつ)で、300回以上のうち1回あるかないかになります。

<正規分布曲線>

※図は筆者作成

ボリンジャーバンドは、この特性を利用した価格変動について分析する指標です。

ボリンジャーバンドの見方と活用方法

ボリンジャーバンドには、「スクイーズ」、「エクスパンション」、「バンドウォーク」、「ポージ(ポーズ)」と呼ばれる4つの特徴的な動きがあります。

スクイーズ(Squeeze):「ギュッと縮む」

バンドがギュッと狭くなる場面です。市場が落ち着き、価格変動の小さな状態です。「嵐の前の静けさ」ともいえ、その後、相場が大きく動くことがあります。

エクスパンション(Expansion):「広がる」、「動き出す」

バンドが広がる場面です。価格が大きく動き出し、何らかのトレンドが見え始めることも多いです。

バンドウォーク(Band Walk):「バンドに沿って歩く」

価格が平均から離れ、バンドの上側に張りついて上がったり、バンドの下側に張りついたまま下降したりする状態です。強いトレンドのときに多く見られます。

ポージ(Pause):「小休止」

エクスパンションしてバンド幅が一番拡大したところです。バンド幅が縮小に向かうとトレンドが反転します。バンドの端に価格が触れてもすぐに反転せず、横ばいになることもあります。

<ボリンジャーバンドの特徴的な4つの動き>

※三菱UFJ eスマート証券『EVER チャート』を基に筆者作成

順張りと逆張り――ボリンジャーバンド活用の基本戦略

ボリンジャーバンドの見方を理解したら、次は売買の考え方です。投資のスタイルには大きく分けて「順張り」と「逆張り」の2つの手法があります。

順張り(トレンドフォロー型)

上昇トレンドに乗って買い、下げ始めに売る手法です。

「スクイーズ」が上昇トレンドの予兆です。価格が±2σをはみ出して「エクスパンション」になったら波に追随します。価格がバンドの上限(+2σや+3σ付近)に沿って上がるときは、勢いが強いと判断されます。

「バンドウォーク」で上昇がしばらく続いたとしても、勢いが止まった瞬間に反転する可能性があります。あらかじめ売却のルールを決めておくとよいでしょう。

逆張り(反転狙い型)

反対に、株価下落の最中に買い、上昇時に売る手法が逆張りです。

株価がバンドの下限(-2σや-3σ付近)を大きく割り込んだときに、一時的な反発を狙って買いを入れます。ただし、下落トレンドが強いとさらに下げることもあるため、買いのタイミングや損切りラインの設定が重要です。

順張りと逆張りは、どちらが正解ともいえません。順張りは、トレンドが出ているときに効果的ですが、タイミングを間違えると高値づかみにもなります。一方、逆張りは行きすぎた動きをとらえるには有効ですが、反転しなければ大損になります。強いトレンドでは順張りで、一定の範囲で株価が上下を繰り返すレンジ相場では逆張りという使い分けがよいでしょう。

<順張りと逆張り>

※三菱UFJ eスマート証券『EVER チャート』を基に筆者作成

注意点:他の指標と組み合わせて判断を

ボリンジャーバンドは便利ですが、単独で使うと「だまし」にも遭います。他のテクニカル指標や分析方法と組み合わせ、判断の精度を上げましょう。効果的な代表的な指標との組み合わせをご紹介します。

RSI(相対力指数)

買われすぎ・売られすぎの目安をチェックする指標です。RSIが30以下(売られすぎ)かつバンドの下限に到達している場合は、反発の可能性が高まります。

たとえば、ボリンジャーバンドで-2σに接近したときにRSIが「売られすぎ(30以下)」なら、反発の可能性が高いことを示唆しています。反対に、RSIが「買われすぎ(70以上)」のときに+2σに接近すると、調整の可能性があると考えられます。

MACDチャート

相場のトレンドや売買タイミングの判断に使われる指標です。短期と長期の移動平均線の差の動きでトレンドの強弱を分析します。

MACDが上昇のシグナルである「ゴールデンクロス」をし、同時にボリンジャーバンドが+2σを突破した場合は、「上昇の勢いが出てきた」と判断されます。

ボリンジャーバンドは、市場の動きを視覚的にとらえることのできる頼もしいツールです。ですが、単独で使わずに他のテクニカル指標や企業業績などのニュースもあわせて確認すると、一段と精度が高まります。ツールの特性を理解し、自分に合った組み合わせを見つけることが、長く投資を続けるために役立つでしょう。