執筆者:カブヨム編集部

株式投資を行う際、確定申告が必要になることがあります。納税は国民の義務ですが、税制は複雑で分かりにくいものです。

この記事では、株の利益に関する確定申告の基礎知識のほかに、「確定申告ではなく年末調整でやるべきことはあるか?」や、株の損失が出た場合の対処方法など、できる限りわかりやすく解説します。

確定申告と年末調整はどう違う?

確定申告と年末調整は、どちらも所得税に関連する手続きですが、その目的や対象者が異なります。

確定申告は、主に自営業を営む方や、給与以外の副収入がある方、特定の控除を受けたい方が対象となります。 例えば、個人事業主やフリーランスとして働いている方は、年間の所得を自己申告し、税金を計算する必要があります。 確定申告の期限は基本的に毎年3月15日(年によって変動可能性あり)で、前年の1月1日から12月31日までの所得に基づいて行われます。申告を通じて、必要な税金を計算し、過剰に支払った場合は還付を受けることも可能です。

一方、年末調整は主に給与所得者を対象とした制度です。 企業で働いている方が多く、毎年12月に行われることが一般的です。 この手続きでは、会社が従業員の年間の給与収入や所得控除を基に、源泉徴収した税金を調整します。 年末調整の結果、納めすぎた税金がある場合は還付があり、足りない場合は追加徴収が行われることもあります。

このように、確定申告と年末調整はそれぞれ異なる目的と対象があるため、どちらを(あるいは両方)行うべきか理解することが重要でしょう。

<確定申告と年末調整の違い>

| 確定申告 | 年末調整 | |

|---|---|---|

| 目的 | 所得税の過不足を精算し、正しい税額を確定する(住民税や社会保険料の算定にも使われる) | 給与所得者の税額を会社が調整する |

| 対象者 | 自営業者、フリーランス、給与以外の所得がある人 | 主に会社員 (年収2000万円以下の給与所得者) |

| 対象期間 | 1月1日~12月31日 | 1月1日~12月31日 |

| 手続きの期限 | 翌年2月16日~翌年3月15日 (通常の場合) | 年末(12月)に会社が実施 |

| 株式投資の 利益の扱い | 譲渡益は申告分離課税が原則。配当は「申告不要・総合・分離」から選択(特定口座で「源泉徴収あり」を選択している等、申告不要の場合あり) | 対象外 |

※上の表は当社が作成

年末調整はあくまで「給与所得に関する税額の調整」のために実施するものです。 そのため、年間の全体的な所得税の申告にかかわる確定申告とは目的が異なり、年末調整においては株式投資で得た利益に関しての手続きを行う必要はありません。

株の確定申告が必要になるケース

株の利益には、配当などの「インカムゲイン」と、売買差益である「キャピタルゲイン」があります。

いずれの利益も、ケースによっては確定申告が必要となる点に注意してください。

キャピタルゲインの確定申告は原則「申告分離課税」、一方で配当は「申告不要・総合課税・申告分離課税」から選択でき、選択により申告要否や控除・通算の可否が変わります。

では、実際にどのようなケースで確定申告が必要となるのでしょうか。

まず、年間の株式投資による利益を含む所得(給与所得を除く)が合計で20万円を超える場合、確定申告が必要です。

注意点として、株式投資の利益単独で20万円を超えなくても、他の副業収入や配当などを合わせた合計が20万円を超えれば申告対象になるという点が挙げられます。

また、勘違いされやすいポイントですが、給与所得を除く利益が20万円以下であっても、確定申告が必要なケースもあります。 このような例外としては、下記のようなケースがあります。

- 他の所得(給与や不動産など)と合算で確定申告が必要な場合

- 年末調整だけでは精算できない場合(医療費控除・寄附金控除の還付申告、住宅ローン控除の初年度など)

- 損益通算や損失繰越を行う場合(複数口座の損益を合算する場合を含む)

したがって、株取引を行う際には、年間の利益をチェックするだけでなく、他の所得も把握しておくことが重要です。

さらに言えば、株式投資を行っている口座の種類によっても、確定申告が必要かどうかが分かれる点にも留意すべきでしょう。

取引口座の種類別特徴と株の確定申告の要否

株の確定申告においては、使用する口座の種類が非常に大きな影響を及ぼします。 この影響は、税金の申告方法や手続きの負担に直結するため、口座の特徴を理解しておくことが重要です。

株の取引口座には、次の種類があります。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

- NISA口座

特定口座(源泉徴収あり)の特徴としては、基本的に確定申告が不要であるという点が挙げられます。 この口座では、証券会社が自動的に税金を差し引いてくれるため、投資家は面倒な手続きを行うことなく、安心して取引を行うことができます。

ただし、特定口座(源泉徴収あり)の利益を確定申告する場合、その所得は合計所得金額に含まれます。これにより、国民健康保険料・介護保険料の負担増や、配偶者控除・扶養控除の対象外となる可能性があります。申告による還付額と保険料の増加額を慎重に比較してください。

一方、特定口座(源泉徴収なし)や一般口座を利用している場合には、自身で利益を計算し、それに基づいて申告を行う必要があります。 この場合、特に一般口座では、年間取引報告書に基づいて詳細な計算を行う必要があるため、手間がかかることが多いです。

NISA口座で得た利益については、非課税制度が適用されるため、原則として確定申告は不要です。 ただし、NISAで発生した損失は損益通算や繰越控除に利用できない点に注意が必要です。 つまり、NISAは税制面で有利ですが、損失を他の取引と相殺することはできません。

<取引口座の種類別特徴と株の確定申告の要否>

| 口座の種類 | 確定申告の要否 | 理由・特徴 | 申告メリット | 20万円ルール (*5)との関係 |

|---|---|---|---|---|

| 特定口座 (源泉徴収あり) | 原則として、不要 | 証券会社が税金を自動で源泉徴収するため、確定申告は不要。ただし申告すれば損益通算や繰越控除が可能。(*1) | 損益通算・損失繰越、配当控除(*2) | 20万円以下でも申告可能(控除目的) |

| 特定口座 (源泉徴収なし) | 必要 | 利益を自分で計算し、確定申告する必要がある。年間取引報告書を使用する。 | 損益通算・損失繰越、配当控除(*3) | 20万円超なら必須 |

| 一般口座 | 必要 | 取引明細をもとに詳細な計算が必要。明細の管理・計算ともに手間がかかるため注意。 | 損益通算・損失繰越、配当控除(*4) | 20万円超なら必須 |

| NISA口座 | 不要 | 非課税制度のため申告不要。ただし損益通算や繰越控除は不可。 | なし | 20万円ルール対象外 |

*1特定口座(源泉徴収あり)の利益を確定申告した場合、その所得は合計所得金額に含まれます。これにより、国民健康保険料・介護保険料の負担増や、配偶者控除・扶養控除の対象外となる可能性があります。

*2,3,4:配当を総合課税で申告する場合

*5:20万円ルール:給与所得以外の所得が年間合計20万円を上回る場合確定申告が必要とするルール。適用されるのは「年末調整済みの給与所得者」のみです。年収2,000万円超の人や副業収入がある人など、確定申告が必要な人には、適用がありません。なお、住民税には関係しないため、所得税で申告不要でも、住民税の申告が必要な場合があります。

※上の表は当社が作成

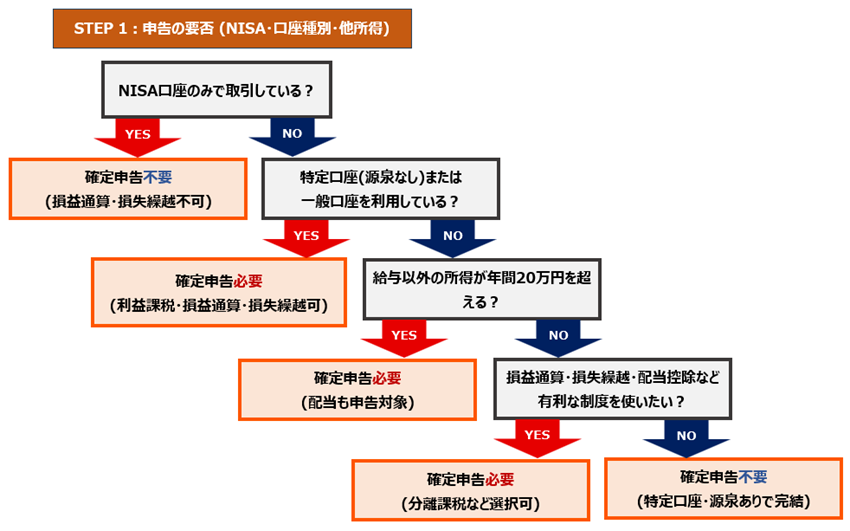

どのような口座種別を利用しているかを踏まえた、確定申告の要否は以下の通りです。

<簡易チャートSTEP1:確定申告要否チェック>

※上の図は当社が作成

※2025年11月時点の制度に則り、確定申告の簡略化したイメージです。

株の損失と損益通算・繰越控除の活用

株取引で損失が発生した場合、その損失は税制上のメリットとして活用できます。 具体的には、損益通算や繰越控除が可能です。これにより、税負担が軽減できる可能性があります。なお、上場株式等の配当を売買損と通算するには、配当を申告分離課税で申告する必要があります(総合課税や申告不要とした配当は通算不可)。

損益通算とは、株の損失を他の株の利益と相殺することで、課税所得を低くする方法です。 これにより、その年の税金を低く抑えることができます。

もし損失が大きく、損益通算で相殺しきれなかった場合、翌年以降3年間にわたり繰越控除が可能です。 損失を繰越すことで、今後の利益と相殺し、長期的な税金対策が図れるでしょう。 損失を効果的に活用することで、株式投資におけるリスク管理にもつながります。なお、繰越控除を適用する各年について、毎年確定申告が必要です。

ワンポイント:配当と申告方法の基本の選び方

配当を売買損と通算したい場合は「配当を申告分離課税で申告」。配当控除を使いたい場合は「総合課税」。通算も控除も不要なら「申告不要制度」を選ぶのが基本です。配当の受取方法を「株式数比例配分方式」にしておくと、配当も年間取引報告書にまとまり、申告や有利不利の判定がしやすくなります。

外国株の利益と外国税額控除

なお、外国証券投資による配当は、現地国であらかじめ税金が差し引かれて支払われることがあります。

この配当は日本でも課税対象となるため、そのままでは二重課税となる場合がありますが、確定申告で外国税額控除を適用することで、一定の範囲で日本の所得税・住民税から差し引くことができます。

外国税額控除を利用するには、配当を確定申告で申告することが必要です(特定口座〈源泉徴収あり〉を利用している場合でも同様です)。

また、外国税額控除は総合課税・申告分離課税のいずれを選択した場合でも適用可能ですが、配当控除や損益通算の可否などにより、税負担が変わることがあります。

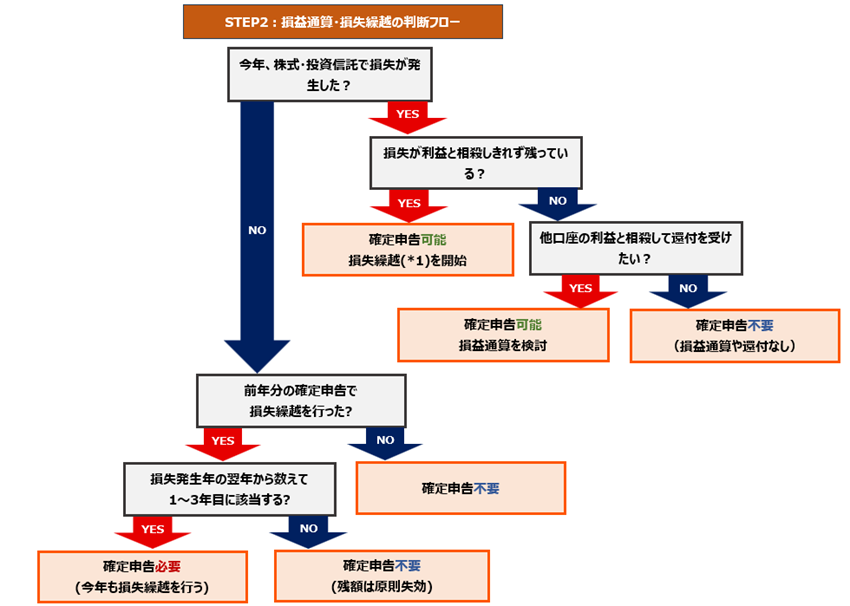

<簡易チャートSTEP2:損益通算・損失繰越(繰越控除)の判断フロー>

*1 損失繰越は、損失の翌年から最長3年間可能。ただし、各年連続で適用のためには確定申告が必要です。

※上の図は当社が作成

※2025年11月時点の制度に則り、損益通算・繰越控除の要否を簡略化したイメージです。

株の確定申告方法と必要書類

株の確定申告には、一定の準備と手続きが必要です。 まず、必要な書類を揃えることが大切です。 特に、取引関連書類の整理がポイントになります。

必要書類としては以下が挙げられます:

- 特定口座年間取引報告書(特定口座)

- 取引報告書・売買明細(一般口座)

- 配当金計算書(支払通知書)

準備が整ったら、申告方法を選びましょう。 確定申告書は、国税庁の「e-Tax」システムでオンライン提出が可能です。 これにより、手間がかからず簡単に済ませられるでしょう。

また、手書きで提出する方法もあります。 その場合、管轄の税務署で直接手続きが必要です。 どちらの方法も、それぞれのメリットがあります。

最後に、確定申告は遅延すると追徴課税のリスクがあるため、提出期限を守ることが重要です。 確定申告期間は基本的に毎年2月16日〜3月15日とされていますが(年によって変動する場合あり)、その期間に入る前に新しい税制が施行されていないか確認をしたり、必要書類をあらかじめまとめておくなどすることで、余裕をもって対応できるようになるはずです。

まとめ

株の利益が出た場合、ケースによっては確定申告を行う必要があります。株取引を行う口座はNISA口座や特定口座(源泉徴収あり)を選ぶと、手続きが簡単になりますが、一般口座を使用する場合は、自分で計算をして申告しなければなりません。

もし株で損失が出た場合でも、確定申告で損益通算や繰越控除を利用できる可能性があります。常に最新の税制情報を確認し、期日を守って適切に確定申告を行いましょう。