原則NISAは確定申告は不要

金融商品を売却した場合、原則として売却益に対して申告分離課税で20.315%(所得税15%、復興特別所得税0.315%、住民税5%)の税金が課せられます。

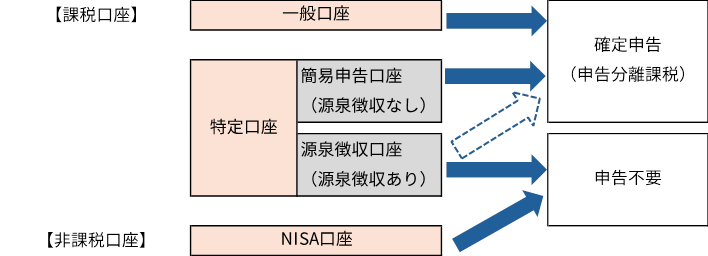

証券口座には、一般口座と特定口座、そしてNISA口座がありますが、どの口座で取引しているかによって、課税方法は異なり、確定申告もしくは源泉徴収で納税します。

一般口座の場合は、自分で年間取引報告書を作成し、損益を計算の上、確定申告をしなくてはなりません。

特定口座の場合には、金融機関が年間取引報告書を作成してくれます。特定口座の中には、「源泉徴収なし」と「源泉徴収あり」があります。「源泉徴収なし」の場合には、年間取引報告書をもとに、自分で確定申告をして納税します。「源泉徴収あり」を選択すると、特定口座内で取引した金融商品の譲渡損益、配当金、分配金などについて金融機関が損益を計算し、利益があれば所得税と住民税を源泉徴収し、損失があれば還付されます。ただし、損益を計算してくれるのは、あくまでもその金融機関内での取引です。そのため、他の金融機関で取引しているものと損益通算したいという場合には、確定申告をすることもできます。

このように、一般口座と特定口座は納税が必要な「課税口座」です。一方、NISA口座は、国民の安定的な資産形成を支援するために国が設けた制度で、売却益や配当金・分配金にかかる税金が非課税です。「非課税口座」なので、確定申告も不要です。

<口座別納税方法>

※画像は筆者が作成

NISAで税金がかかるケースがある!?

NISA口座内での取引は、前述のとおり、株式や投資信託等の売却益、配当金・分配金にかかる税金が非課税になります。ただし、 NISA口座で所有している株式の配当金については、受取り方に注意が必要です。

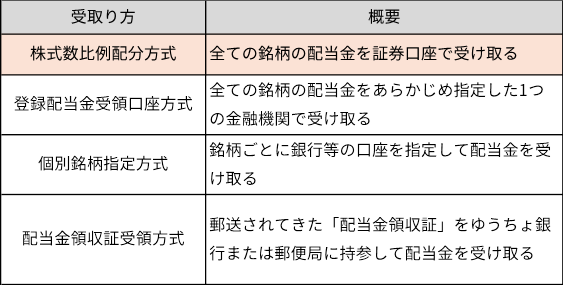

配当金の受取り方には、下図の4つの方式があります。この中の「株式数比例配分方式」を指定し、NISA口座で配当金を受け取ることで、配当金も非課税になります。しかし、他の方法を選択してしまうと、たとえ、その銘柄をNISA口座で所有していたとしても、配当金には課税されてしまうので注意しましょう。

なお、未設定のままにしていると「配当金領収証受領方式」で支払われ、課税されてしまうので、必ず設定するようにしましょう。

また、複数の証券会社の口座を持っている場合には、一つの証券会社で受取り方法を変更すると、すべての証券会社でその受取り方法が適用されます。

NISA口座の銘柄の配当金は口座受取り、その他の銘柄は郵便局で受取り、というように受取り方を変えることはできない点にも注意してください。

<株式の配当金の受取り方>

※画像は筆者が作成

なお、投資信託の分配金は、NISA口座で購入したものについては自動的にNISA口座で受け取ることになり、非課税となります。

旧NISAの扱いは?非課税期間終了後は課税対象

2024年からの新NISA制度は、非課税期間が無期限になりましたが、それ以前のNISA制度(以下、旧NISA)の非課税期間は、つみたてNISAは最長20年間、一般NISAは最長5年間でした。

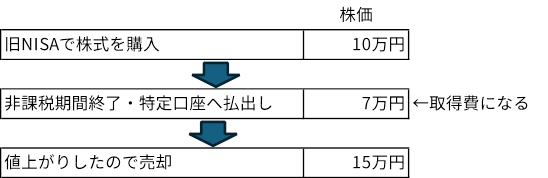

たとえば、2021年に一般NISA口座で買った株式の売却益が非課税になるのは2025年までです。非課税期間内に売却しなかった場合には、自動的に課税口座に払出しされます。

そのため、課税口座に移管後、売却した場合には課税対象となり、確定申告が必要になることもあります。

なお、旧NISAから課税口座に払い出された場合の取得費は、購入した時点での金額ではなく、払い出された時点での金額になります。

<旧NISAから課税口座へ払い出された場合の例>

※画像は筆者が作成

この場合、手元に残る利益は次のように計算されます。

売却益:15万円-7万円=8万円

税金:8万円×20.315%=16,252円

手元に残る利益:15万円-10万円-16,252円=33,748円

NISA口座は確定申告は不要だが注意点も

株式や投資信託の売却益は「譲渡所得」に該当します。譲渡所得の中でも上場株式や投資信託の利益、および分配金や配当金は「申告分離課税」となり、他の所得との損益通算はできません。

ただし、その年の上場株式や投資信託の利益と損失、および配当金は損益通算することができます。特定口座の「源泉徴収あり」にしていて、利益分の税金が源泉徴収されていたとしても、もし、一般口座や他の金融機関の特定口座で売却損が出ていた場合には、確定申告をすることで損益通算することができ、納めすぎていた税金を取り戻すことができます。

さらに、その年の損益通算をした結果がマイナスだった場合(譲渡損失)には、譲渡損失を翌年以降3年間繰越すことができます。ただし、繰越す年と翌年以降3年間は毎年確定申告が必要です。

このように、上場株式等を売却して売却損が出たとしても、売却益と損益通算できる点は魅力的です。

しかし、NISA口座はそもそも非課税口座なので、損益通算もありません。そのため、たとえば、 NISA口座内で売却損が出たとしても、一般口座や特定口座での売却益や、NISA口座外で受け取った配当金と損益通算することはできないのです。また、譲渡損失の繰越控除も使えません。

このように、NISA口座は売却益が出た場合には非課税の恩恵がありますが、売却損が出た場合には、特に何もメリットはないという点は承知しておきましょう。

確定申告はスマホからでも可能

NISA口座を活用している人でも、他の証券会社にも口座があり、確定申告が必要というケースもあるでしょう。

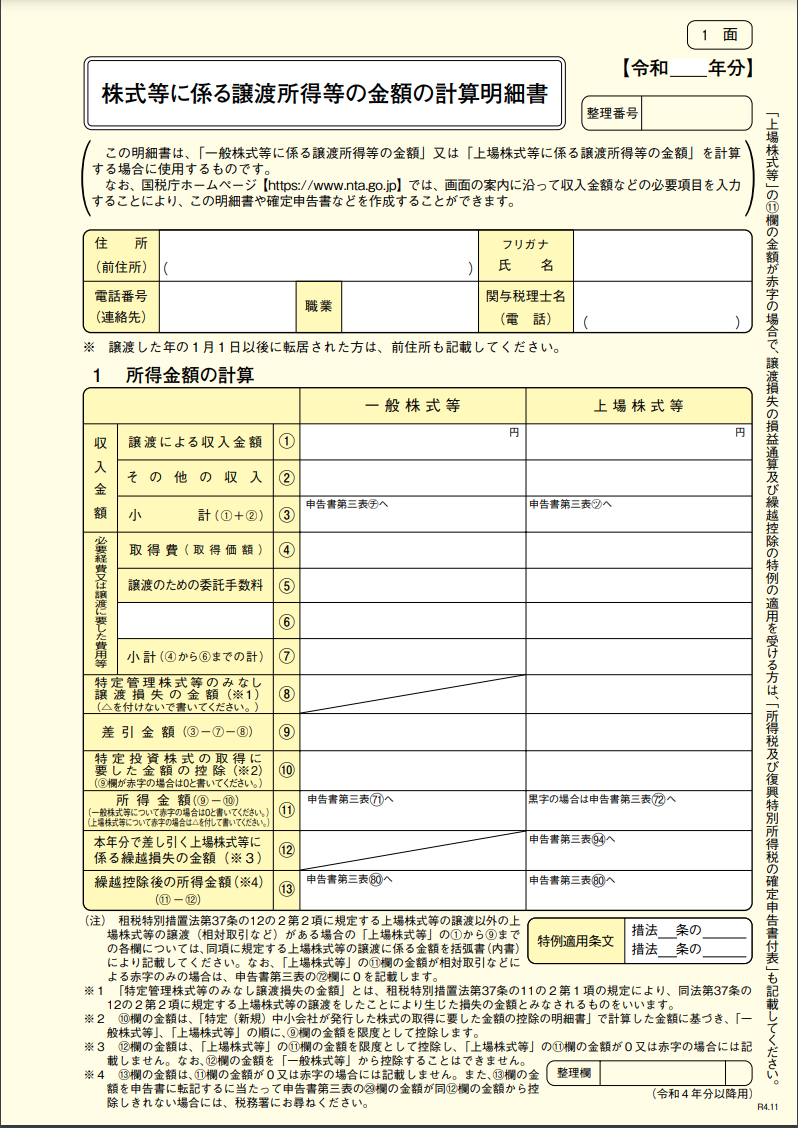

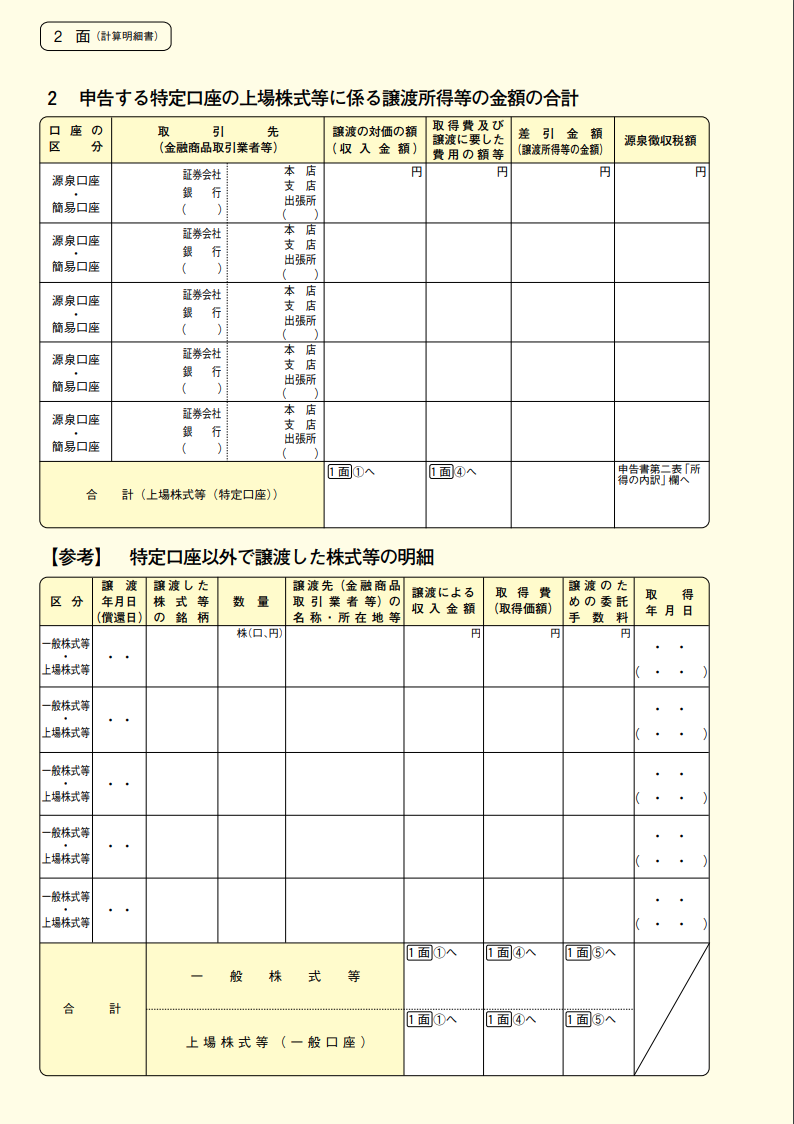

確定申告は前年分の所得について、翌年の2月16日から3月15日の間に行います。譲渡所得については、下図のような計算明細書を作成します。特定口座の欄を記入するには、証券会社が作成してくれる「特定口座年間取引報告書」が必要になります。また、特定口座以外の欄を記入するには、証券会社の自分の口座の取引履歴から、購入した際の金額とその時にかかった手数料、売却した時の金額とその時にかかった手数料を自分で調べて計算します。

<株式等に係る譲渡所得等の金額の計算明細書の書式>

※出典:国税庁のHP(株式等に係る譲渡所得等の金額の計算明細書)

申告の方法は、次のような方法があります。

紙の書面を作成する場合

紙の書面で申告書を作成した場合には、郵送で税務署に送るか、税務署の窓口に持参して提出することで申告を行います。

用紙は税務署等で受け取ることができます。また、国税庁のWEBページからダウンロードしてプリントアウトすることもできます。この場合には手書きで記入します。計算も計算式に沿って、自分で行います。

もう一つの方法は、国税庁の確定申告書等作成コーナーで、入力フォームに従い、必要事項をパソコン等から入力していきます。こちらの方法であれば、税額の計算などは自動で行ってくれますので、出来上がった申告書をプリントアウトします。

e-Tax(電子申告)で申告する

マイナンバーカードとマイナンバーカードを読み取れるスマホがあれば、インターネット上で申告をすることができます。

国税庁の確定申告書作成コーナーで必要事項を入力していきます。パソコンからでも、スマホからでも入力できます。

また、証券会社がマイナポータル連携をしていれば、「特定口座年間取引報告書」のデータを自動的に取り込んでくれるので、入力が簡単になります。

NISA口座以外の口座も持っている人は、特定口座の源泉徴収ありを選んでいても、確定申告をしたほうが納める税金が少なくて済む場合もありますので、結果的に確定申告はしなくとも、年間の収支を確認するようにしましょう。