株式投資に関する勉強を始めた方やこれから始める方の中には、信用取引という用語に関心を向けている方もいるのではないでしょうか?信用取引は、現物株式と異なる仕組みのため、空売りという取引方法も選択できます。

ここでは、株式投資を始めたい方に向けて、基礎知識の1つ信用取引の特徴について確認していきます。

信用取引の「保証金」をわかりやすく解説

株式投資では、現物株式と信用取引を選択することができます。

1.現物株式と信用取引の違い 「保証金=担保」

信用取引では、証券会社に預け入れた自己資金を「保証金」と呼びます。この「保証金」は現金だけでなく、株式や投資信託等を担保である「保証金」として代用することができます。

信用取引とは、「保証金」を担保として証券会社に預けて証券会社からお金を借りて株式を買ったり、株券を借りてそれを売ったりする取引のことです。

なお、現物取引に保証金という仕組みはありません。そのため、証券会社へ入金した自己資金の現金を用いて取引を行います。

信用取引を始める前に保証金の仕組みを理解するのが大切です。

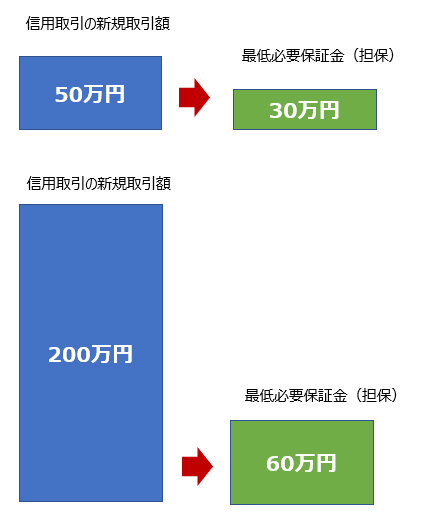

2.信用取引の保証金は最低必要額が決まっている

証券会社へ預け入れる保証金は、法律で新規取引額の30%以上および30万円以上でなければいけないと定められています。

- ・ 新規取引額に対して30%以上の保証金が必要

- ・ 新規取引額の30%が30万円未満の場合は、30万円以上の保証金が必要

たとえば、50万円の信用取引を行う場合は、50万円×0.3=15万円となるものの、最低でも30万円以上の保証金が必要です。また、200万円の信用取引を行う場合は、200万円×0.3=60万円以上の保証金を証券会社へ預け入れる必要があります。

3.信用取引の「保証金の維持率」と「追証」

信用取引の保証金は、新規取引額だけでなく保有中の株の評価額とも関係しています。評価額は、ポジション(建玉)を保有している際の含み益・損を加味した金額を指します。

信用取引で損失を抱えた場合、保証金から損失が拘束されています。一定の損失によって保証金が最低保証金維持率を下回る場合、追加で保証金を入金もしくは返済を行うルールです。これを、「追証(おいしょう)」と呼びます。聞いたことがある人もいるのではないでしょうか?

最低保証金維持率は、法律によって20%以上と定められています。ただし、20%以上という数値はあくまで下限のため、各証券会社によって20%で設定しているケースもあれば、25%など20%を超える数値に設定しているケースもあります。

三菱UFJ eスマート証券での最低保証金維持率は20%のため、維持率が20%を下回った場合には追加証拠金(追証)の入金や代用有価証券による保証金への振り替え、保有信用建玉の返済などで維持率を回復させなければいけません。

期限内に20%の維持率を上回ることができなかった場合には「強制決済」となります。

維持率(委託保証金維持率)の計算は、以下のような計算式です。※三菱UFJ eスマート証券の場合

維持率 =(受入保証金合計 - 建玉評価損 - 諸経費等 + 決済損益 - 信用取引に係る立替金) × 100 / 建玉金額

| 用語 | 説明 |

|---|---|

| 受入保証金合計 | 保証金として預け入れている現金や株や投資信託などの合計 |

| 建玉評価損 | 保有している建玉(ポジション)の含み損 |

| 諸経費等 | 手数料や金利や貸株料等の信用取引の諸経費 |

| 決済損益 | 既に決済済みの建玉の損益 |

| 建玉金額 | 未決済(まだ返済していない・保有中)の建玉を建てた時の金額 |

| 立替金 | 受渡日に必要入金額が不足し解消していない場合、不足金額が立替金として発生 |

維持率の計算式も証券会社によってルールが違うので、証券会社ごとのホームページで確認しましょう!

維持率の計算を自分でするのは難しいですが、各証券会社の会員サイトの管理画面で既に計算された維持率を確認できますので、毎日チェックして管理しましょう!また、維持率は30%ギリギリではなく余裕をもったお取引を心がけましょう!

信用取引の「空売り」とは?やり方・メリット・注意点を一挙解説

信用取引と現物取引の大きな違いといえるポイントは、「空売り」を行えるかどうかといった点です。現物株式はまず買ってから売る、のが原則ですが、信用取引では先に売ることができます。これを「空売り」と呼びます。

1.「売り」から始める!信用取引の空売りのやり方

具体的には以下の流れで取引を進めていきます。※三菱UFJ eスマート証券での取引の場合

- 1. 保証金(現金または株や投資信託等)を担保として証券会社へ預ける

- 2. 保証金の3.3倍までの株式を借りる(実際には取引画面の「新規建売注文」を選択する)

- 3. 株式を売る(新規建売注文を発注する)

- 4. 株式を買い戻す(返済買注文を発注する)

空売りの場合は、株式を買い戻す金額が売建をした時の金額よりも低いと、利益を得られる特徴を持っています。大まかに説明すると株価の値下がりによって利益を得られ、値上がりによって損失を被ります。

【イメージ】

- 1. 100円分の株式を売る

- 2. 50円に株式が値下がり

- 3. 50円で株式を買い戻す

- 4. 50円の利益

2.信用取引における空売りのメリット

現物株式では、「空売り」はできません。空売りに関心を持っている場合は、信用取引の仕組みを理解するのも大切です。

現物株式の場合、株価の上昇が見込める相場の時は取引のチャンスがありますが、株価の下落見込みの相場ではなかなか取引に踏み込めないという事がありますが、信用取引の場合は、株価の下落相場でも売りから取引を始めることができるので取引のチャンスが広がります。

3.信用取引における空売りの注意点

信用取引における空売りの主な注意点は、価格上昇リスクとコストといった点です。

株価の値下がりは0円が下限である一方、株価の値上がりは上限がありません。そのため、空売りの損切は、よりシビアに行うのが大切です。

他にも、信用取引では、主に取引手数料の他に金利や貸株料、逆日歩というコストを負担します。

- ・ 信用金利:証券会社から借りたお金に発生する利息→買建のみ

- ・ 貸株料:証券会社から株を借りる際にかかる費用→売建のみ

- ・ 逆日歩:市場に株式が不足すると、売り方(空売り)がコストを負担→制度信用の売建のみ

証券会社によって各費用は異なりますし、一部費用を0円にしている場合もあります。また、独自のコストやルールを設けている場合があるため、証券会社ごとの手数料や諸経費をあらかじめ確認するのも大切です。

いかがでしたでしょうか。

株式投資に関心を持っている方や信用取引を含めた戦略を考えている方は、今回紹介した信用取引の仕組みも参考にルールやリスクについて確認してみてくださいね。

信用取引口座には口座開設基準がありますのでご注意ください。

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。投資の最終決定はご自身のご判断と責任で行ってください。詳しくは「ご注意事項」をご確認ください。