為替介入とは?

為替介入とは、外国為替市場の急激な変動を抑え、その安定化を図ることを目的に、通貨当局が外国為替の売買を行うことをいいます。ですから、為替を「円安にする」「円高にする」ということが本来の目的ではありません。

では、その為替介入は誰が決めて行っているのでしょうか?

ニュースでは「日銀による為替介入」と報道されるため、日銀が方針を決めて行動をしているように思われがちですが、実際は、日銀は、財務大臣の指示に基づいて行っており、権限は財務省にあります。

急激な円安になったときに、財務大臣が「為替介入はするのでしょうか?」などとマイクを向けられているのを見たことがありませんか? マイクを向けられるのは日銀の総裁ではないはずです。

また、2022年9月と10月の為替介入は、単独介入といって、日本のみで行っていますが、他国の通貨当局と協議した上で、協力しあって為替介入を行う協調介入を実施することもありますし、海外の通貨当局から日銀が委託を受けて為替介入をすることもあります。

<各国の為替介入>

※日本銀行HPを参考に筆者作成

仕組みとその影響は?

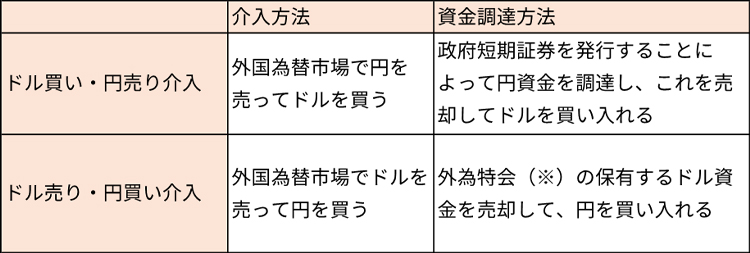

為替介入の際、「ドル買い・円売り介入」なら証券を発行して円資金を調達しますが、「ドル売り・円買い」をするには、売るためのドル資産を保有している必要があります。

<為替介入資金の調達>

※外為特会・・・外国為替資金特別会計のこと

※表:筆者作成

為替介入のうち、2022年9月から断続的に行われているのは「ドル売り・円買い介入」のため、外為特会で保有する外貨資産を売却していることになります。

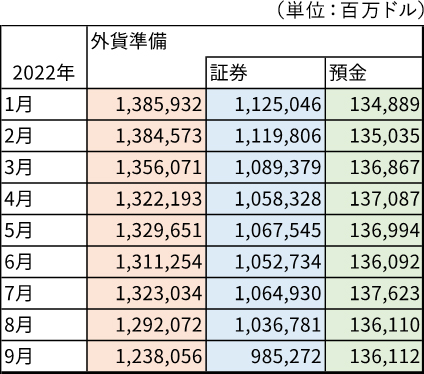

外為特会の保有する資産は外貨準備高として財務省が公表しています。前月からの減少分がすべて為替介入に使われているというわけではありませんが、2022年9月末における外貨準備高は前月の8月末と比べ、54,016百万ドル減少しています。

<外貨準備高>

※財務省「外貨準備高」より筆者作成

また、介入に使った資産の内容については公表されていませんが、残高を見ると証券が大幅に減少しており、この証券を売却したと市場でも推測されています。

この証券というのは、ほとんどが米国債であり、米国債を売却して米国債券市場がだぶつくと、米国債の価格が下がり米国の金利が上昇することになります。金利が上昇するということはドルが強くなり、結果としてドル高円安の要因になるともいわれています。

また、米国だけではなくどの国にとっても自国の債券が売却されることは良いことではありません。そうすると、日本の単独介入をけん制する動きが出てくる可能性もあります。このようなことから、「ドル売り・円買い介入」は長続きしないとみられています。

今後、為替介入が続いて円高が抑えられるのか、それとも効果が続かずより円安になるのかは分かりません。私たち個人投資家は、急激な変動による短期売買でリターンを得ようとするのではなく、長期の視点で投資をしていくことが重要なのではないかと思います。