REITの分配金利回りはなぜ高いの?

REITは「Real Estate Investment Trust」の略で、日本語では不動産投資信託といいます。

投資信託といっても、一般的な投資信託とは異なり、東京証券取引所に上場していて、株式やETF(上場投資信託)と同様の方法で売買が行われています。

REITの特徴の一つに分配金利回りが高いことが挙げられます。

10年国債の利率が0.264%、日経平均銘柄の平均配当利回りが2.25%であるのに対して、REITの予想年間分配金利回りは平均3.69%と、国債や株式に比べて高いことがわかります。

(国債利回り2022年11月1日時点、日経平均配当利回り2022年11月11日予想、REIT予想年間分配利回り2022年10月末時点)

REITは保有する不動産の賃料収入を利益にしていることや、運営する法人が配当可能利益の90%以上を投資主に分配することなどの条件を満たすことで、法人税が非課税になります。

つまり、不動産で得た利益を法人でためこまずに大部分を投資家に分配するので、高い利回りとなっているのです。

ただし、日経平均配当利回りと同程度の2%台の銘柄から、REITの平均利回りをさらに上回る6%程度の銘柄もあり、利回りは銘柄によって大きく異なります。

REITの分配金利回りや特色を決める保有物件について知ろう

分配金利回りの違いの大きな要因は、各REITの保有物件の違いにあります。

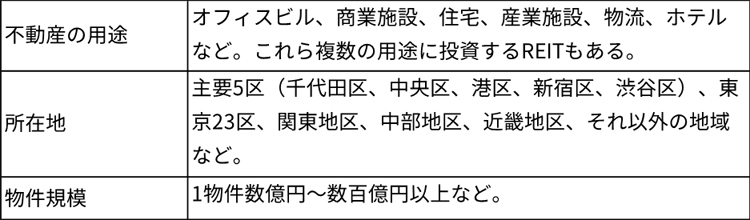

保有物件の特徴を見る際は、不動産の用途、所在地、物件規模の3つの視点で分類してみましょう。

<REITの保有物件の分類>

※表:筆者作成

REITの主な収益は賃料収入であるため、物件価格や賃料、空室率などが利回りに大きく影響します。また、株式の株価に相当するREITの投資口の価格は利回りのほか、保有物件の価格変動などの影響を受けます。

一般的に物件規模が大きく、都心など地価が高い地域のオフィスビルや住宅物件を保有するREITは安定的な需要が見込まれるため、物件価格や空室率の変動は小さく、投資口の価格変動リスクは低くなる傾向がありますが、物件取得のための費用などが高くなりがちなため、分配金利回りは低くなる傾向にあります。

それに対して、物件規模が小さく、地方の物件を多く保有するREITや、用途が商業施設、産業施設、ホテルなどのREITは地価や空室率、需要などの変動が大きくなる可能性が高いため、投資口の価格変動リスクは高くなりますが、物件取得費用は抑えられるため、分配金利回りが高くなる傾向があります。

このように、それぞれのREITで保有する物件に特徴があり、その結果としてリスクや分配金の大きさなども変わってきます。

REITがどのような物件を保有しているかは運用する投資法人のホームページなどで確認することができます。REITに投資する場合は、投資口の金額や分配金利回りだけで判断するのではなく、保有物件の内容や、どのようなリスク・リターンがあるのかを確認してから投資するようにしましょう。