仕組債の仕組みを知ろう

仕組債は、債券の一種です。

ただし、一般的な債券とは異なる点があります。

一般的な債券は、国や企業などの発行体の信用力を元に発行されます。

発行時に償還日や利率が決められていて、決められた日に利子が支払われ、償還日に元本が満額戻ってきます。

これに対して仕組債は、オプションやスワップなどのデリバティブ(金融派生商品)を組み込んで運用を行います。

一般的な債券に比べると金利が高いことが魅力のひとつです。

仕組債は、特定の銘柄の株価、為替、株価指数などを参考指標としていて、その参考指数の変動により、償還日や償還される額、利率などが変わるものが多くなっています。

具体的には、次のような仕組みになっています。

参考指標の対象となる株価などが、設定された範囲内の値動きであれば満期まで運用されますが、設定された範囲以上に上昇した場合は早期償還となります。

満期償還、早期償還ともに額面100%が償還金として支払われます。

設定された範囲を超えて下落した場合はノックインと呼ばれ、その後も運用は続きますが、満期まで運用された場合でも、償還される際の償還金は額面の100%とは限りません。

これは、ノックインした場合の満期償還の条件として、満期償還額の判定日の株価が当初の株価以下の場合、償還金が額面より少ない金額が支払われることや、現物株式などで償還するという条件が設定されていることがあるからです。

ですから、ノックイン後の満期償還時には、投資額を下回る金額や現物株式などで償還される可能性がでてくるわけです。

具体的な例で仕組債の損益を見てみよう

では、仕組債の損益にはどのようなパターンがあるか、次の事例の仕組債で見てみましょう。

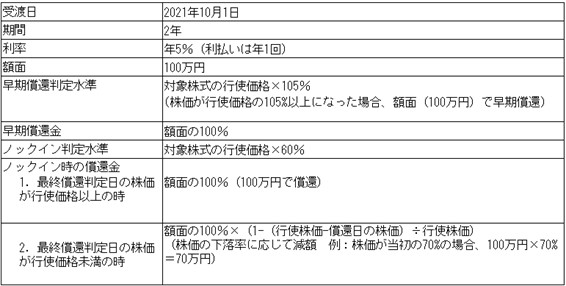

仕組債の事例

*行使価格:参考指標とする対象株式などの、受渡日の株価を指します

この仕組債に100万円を投資した場合、次の4つのケースの損益を見てみましょう(利益に対しての税金は考慮しない)。

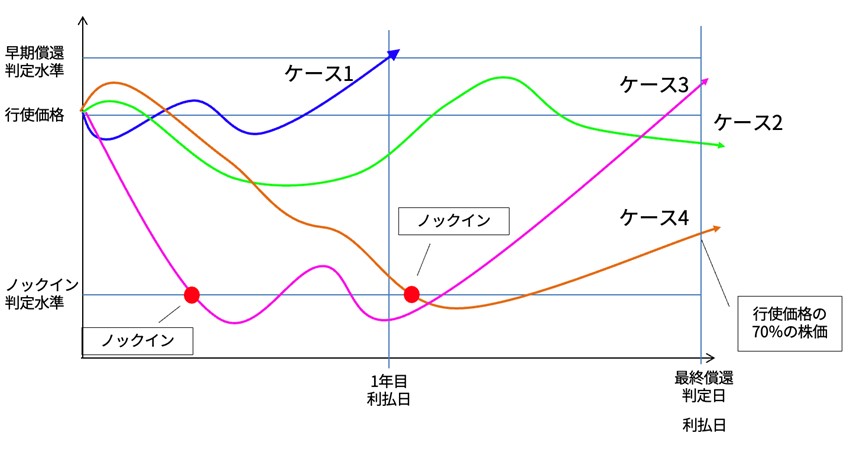

<仕組債の対象株式の4パターンの値動(イメージ)>

ケース1.1年目の利払日直後に株価が早期償還判定水準にまで上昇した場合

ケース2.満期償還まで早期償還判定水準、ノックイン判定水準のいずれにも株価が達しなかった場合

ケース3.株価がノックイン判定水準まで下落し、最終償還判定日の株価が行使価格以上だった場合

ケース4.株価がノックイン判定水準まで下落し、最終償還判定日の株価が行使価格の70%だった場合

ケース1:早期償還となり、利息1回分の5万円を受け取り、満額償還、損益: +5万円

ケース2、3:満期償還となり、利息2回分の10万円を受け取り満額償還、損益: +10万円

ケース4:満期償還となり、利息2回分の10万円を受け取り、株価下落率に応じた金額70万円が償還(元本30万円が毀損)、損益:−20万円

※利子所得にかかる税金は考慮せず。

このように仕組債は一般的な債券と異なり、投資期間や利益などが確定した商品ではありません。

高い金利に目が行きがちですが、リスク等もしっかり理解して投資するようにしましょう。