2020年に入ってから実際の投資額よりも大きい投資効果が期待できるレバレッジ型バランスファンドの一部が、上下に変動の大きい波乱相場のなかでも3ヶ月リターン(2月末時点)が堅調となっています。

レバレッジ型バランスファンドの仕組みは、現金の一部を使って、先物取引〈レバレッジ〉を活用することで、実際の投資額を大きく上回る資産を運用しています。株式等の部分を大きく上回る債券の部分を保有することで、リスクを分散しているのが特徴です。

株式の下落局面で価格が上昇する傾向がある債券を多く持つことで、レバレッジ型バランスファンドは価格の下落を一定程度抑えることが期待でき、逆に80~100%の株式(一部ファンドはREITを含む)の投資比率の部分で、株式の上昇局面で相応の価格上昇を狙う仕組みです。

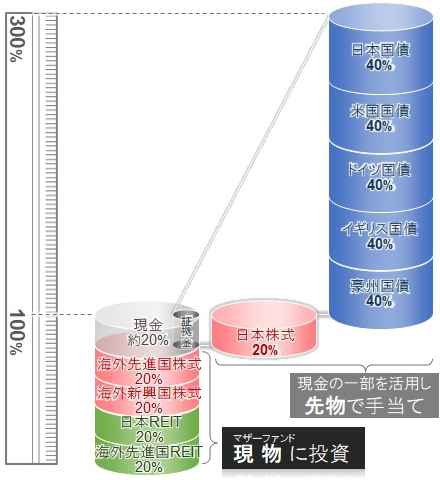

以下がレバレッジ型バランスファンドの純資産最大ファンド「グローバル3倍3分法ファンド(1年決算型)」(以下、「3倍3分法」)の仕組みになります。

グローバル3倍3分法ファンド(1年決算型)の仕組み

※実際の運用は、純資産総額の合計が300%にならない場合があります。また、資産毎の比率も変動します。当資料作成時点のものであり、投資対象資産および資産配分比率は、今後変更される可能性があります。市況動向および資金動向などにより、このような運用が行なえない場合があります。

出所:日興アセットマネジメント

上図のように3倍3分法は、海外株式や日本REIT、海外REITへの現物投資に加え、現金約20%部分の一部を先物取引の証拠金として手当てすることにより、日本株式20%、日本国債・米国国債・ドイツ国債・イギリス国債・豪州国債にそれぞれ40%(債券部分は計200%)投資しています。当ファンドは日本や海外のREITにも分散投資しているのが特徴です。

当社取り扱いのレバレッジ型バランスファンドは以下の4ファンド(3種類)であり、概要とパフォーマンスは以下となっています。なお、パフォーマンス比較の参考として、レバレッジ型バランスファンドを除く複合資産(内外・海外)の純資産総額トップファンドの「財産3分法ファンド(不動産・債券・株式)毎月決算型」(以下、財産3分法)も表示しています。

レバレッジ型バランスファンド一覧(3ヶ月リターン順)

| ファンド名 | 運用会社 | 基本組入比率 (%) | リターン (3ヶ月) | リターン (1年) | |

|---|---|---|---|---|---|

| 1 | ウルトラバランス世界株式 | アスト マックス | 世界株式 80 金 35 先進国国債 175 計 290 | 4.39% | - |

| 2 | 楽天・米国レバレッジバランス・ファンド(愛称:USA360) | 楽天 | 米国株式 90 米国国債 270 計 360 | 1.83% | - |

| 3 | グローバル3倍3分法ファンド (隔月決算型) | 日興 | 日本株式 20 先進国株式 20 新興国株式 20 J-REIT 20 海外REIT 20 先進国国債 200 計 300 | -2.77% | 17.06% |

| 4 | グローバル3倍3分法ファンド (1年決算型) | 日興 | -2.78% | 16.91% | |

| 参 考 | 財産3分法ファンド(不動産・債券・株式) 毎月決算型 | 日興 | 日本株式 25 J-REIT 25 海外債券 50 | -3.53% | 6.24% |

※2020年2月末基準

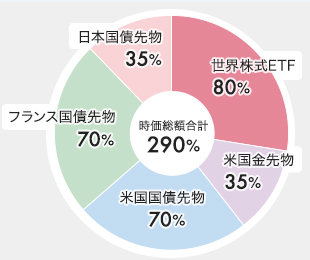

ウルトラバランス世界株式 の基本的な資産配分比率

出所:アストマックス投信投資顧問

3ヶ月リターンで1位となったウルトラバランス世界株式は、先物取引を活用し、米国金先物に35%投資しているという特徴があり、1月から2月にかけての株式市場の調整局面で金価格が堅調に推移したことがプラスに寄与しました。

2位の楽天・米国レバレッジバランス・ファンド(以下、「USA360」)は2月中旬までの米国株式上昇による貯金があったこと、2月下旬の米国株式の下落に見舞われたものの米国国債の金利低下による債券価格の値上がりも寄与し、3ヶ月ではプラスのリターンとなりました。同ファンドの基本資産配分は、米国株式90%と米国国債270%のみというシンプルな分散投資を行っています。

3、4位の3倍3分法シリーズは、日本株式やJ-REITが低迷したことにより、3ヶ月リターンではおよそ▲3%となりました。しかし、1年リターンではおよそ+17%の運用実績であり、財産3分法を大きく上回るリターンとなっています。

これら3種類のレバレッジ型バランスファンドは、内外のREITへ分散投資している3倍3分法、金へ分散投資しているウルトラバランス世界株式、米国資産のみに投資しているUSA360とそれぞれ特徴があり、組み合わせて投資することが有効と考えています。

レバレッジ型バランスファンドは実質的に債券の組入比率が高いことから、金利が大幅上昇する(日欧ではマイナス金利が大幅縮小する)局面では、債券部分の価格下落が大きくなることに注意する必要があります。また、従来型のバランスファンドよりもリターンが高い傾向にある反面、リスクが高い傾向にあります。

しかし、先進国の超低金利が続くという投資環境においては、レバレッジ型バランスファンドは株価の上昇・反発局面で相応の上昇が期待でき、少ない資産で効率的に分散投資ができることからも、2020年の波乱相場においても注目したいファンドであると考えています。

ファンドアナリスト 川上雅人

ご注意事項

【レバレッジをかけることを運用方針としている投資信託】

レバレッジ型ファンドは、対象となる指数・相場の値動きに対し、2倍もしくはそれ以上の値動きとなるよう運用される商品が多い投資信託です。お取引に際しては、以下にご注意ください。

・対象となる指数に対して一定倍率での投資効果を目指して運用されるため、対象となる指数が下落した場合、当該指数に比べて大きな損失が生じる可能性があります。

・当該投資信託がブル・ベア型である場合は、ベア型については、対象となる指数に対して一定倍率反対となる投資効果を目指して運用されるため、対象となる指数が上昇した場合に、当該指数に比べて大きな損失が生じる可能性があります。