三角保合い(トライアングルフォーメーション)とは

株価のトレンド(流れ)を見る際、さまざまな指標やチャートを活用します。

株価の動きは一本調子で継続するものではありません。流れの最初に乗れなくても、後でチャンスは訪れます。そのチャンスを探るための指標のひとつである「三角保合い」に注目してみましょう。

三角保合いとは何を表す?

三角保合い(さんかくもちあい)は、株価の動きが一定の範囲内で上下しながら、次第にその幅が狭まっていくことで三角形を形成するものです。最終的には、株価がどちらかの方向に大きく動くことが予想されます。

この現象は、投資家の間で売買の意見が分かれ、売り手と買い手の力が拮抗しており相場の方向性が定まらないことを示しています。

例えば、株価が順調に上昇してきたとします。そうするとその株を保有している人の中には、この辺で売却しておこうと考える人がでてきますし、一方では、もう少し株価が下がったら買おう、と様子見をする人が出てくることもあります。

このような状況は、株価が上昇するには勢いが鈍く、下落したところで買う人もいるため下落する流れにもなりません。つまり、株価が上がれば売りがでてきて、下がれば買いが入るという動きになり、株価は上がり下がりを繰り返し「保合い」の状態を形成します。

三角保合いの後をどう判断するか

株価が狭い範囲で動くことで、投資家はどちらの方向に動くかを待つ態勢になり、結果として市場のエネルギーが蓄積されます。

「保合い」の状態が続くと、市場はやがて大きな方向感を示すタイミングを迎え、株価が三角形の上または下を突き破る「ブレイクアウト」が発生します。蓄積されたエネルギーが、ブレイクアウト時に大きな価格変動を引き起こす要因となり得るのです。

保合い状態になっている期間の高値(上値)を結ぶ線を「レジスタンスライン」、安値(下値)を結ぶ線を「サポートライン」と言います。

この2つの線が次第に近づいていくと三角形になります。三角保合いは、レジスタンスラインとサポートラインを延長していくと、どこかで交差します。その交差地点を三角保合いの終着地点(三角形の頂点)と捉えます。

終着地点までの間で、三角形を突き破る動きが出たら、そこが保合いの「ブレイクアウト」です。つまり、いずれは上か下に株価が飛び抜ける形で保合いの状態を終えます。

一般的に、三角保合いを上方向に抜けた場合は買いの勢いが強く、株価の上昇につながることが多いとされます。一方で、下方向に抜けた場合は売りの圧力が強まり、下落が加速する可能性があります。

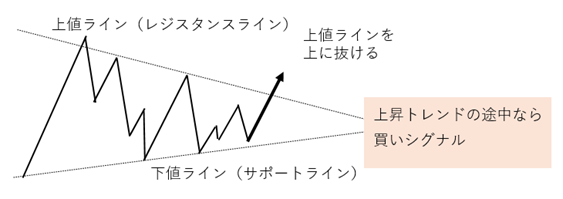

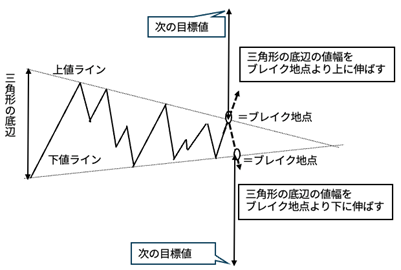

<三角保合いとブレイクアウト後のシグナル>

※画像は筆者が作成

このように投資家は三角保合いの形成を観察し、ブレイクアウトの方向を見極めることで売買のチャンスを探ることができます。

三角保合いのパターン

実際に売買のチャンスを探る前に、まず三角保合いのパターンを理解しておきましょう。

三角保合いの3つのパターンとは

三角保合いのパターンには、上昇型、下降型、均衡型があり、それぞれに売買のタイミングがあります。

・上昇型

高値はほぼ一定で、安値が徐々に切り上がる形です。上昇トレンドの継続が期待されます。上値の線を上に突破した時が買いシグナルとなります。この場合、上昇トレンドが続く可能性があります。

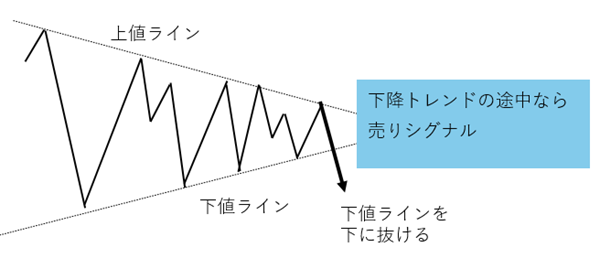

・下降型

安値はほぼ一定で、高値が徐々に切り下がる形です。下降トレンドの継続が予想されます。下値の線を下に抜けた時が売りシグナルとなります。この場合、さらなる下落が予想されます。

・均衡型

高値と安値がともに狭まっていく形です。市場の方向性が不透明で、どちらに動くか予測が難しい状態です。どちらに動くか不明なため、ブレイクアウト後も新たなトレンドが確認できるまで待つのが賢明と言えるかもしれません。

また、ブレイクアウト時のローソク足にも注視しましょう。

ブレイクアウト時のローソク足について

上昇トレンドの途中の保合いから上にブレイクした場合、このときのローソク足が陽線(※1)で、終値が上値の線を抜けていることで買いシグナルと捉えることができます。

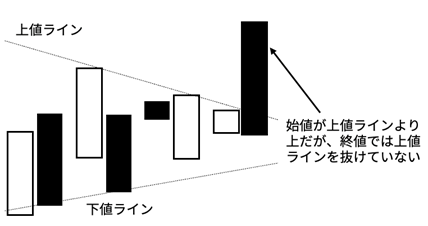

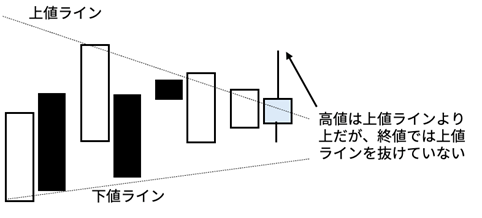

以下のケースは、三角形を突き破った格好にはなっていますが、しっかりブレイクアウトしたとは言い切れない状態です。

ケース①:始値が上値ラインよりも上だが、終値は下がり上値ラインをしっかりと抜けていない。

※画像は筆者が作成

ケース②:高値は上値ラインより上だが、終値までに株価が下がり上値ラインを抜けていない。

※画像は筆者が作成

一方、保合い状態から大きい陰線(※2)を描いて下にブレイクアウトしたときには売りシグナルです。

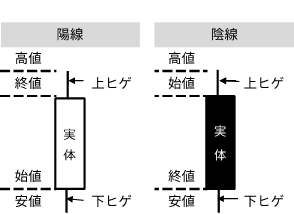

<ローソク足チャートの読み方>

ローソク足(実体)は一定期間の始値・高値・安値・終値を視覚的に表したチャート。ローソク足の長さから株価の勢いの強弱がわかる。

※画像は筆者が作成

テクニカル指標を併用した分析

三角保合いは、テクニカル分析のひとつとして非常に有用ですが、他のテクニカル指標(移動平均線、RSI、出来高など)と併用することで、より適切な売買のタイミングを見極めることができます。

移動平均線との組み合わせ

移動平均線は、株価のトレンドを把握するための指標です。一定期間の株価の終値の平均を計算し、その値を線で結んだグラフで示し、上向きであれば上昇、下向きなら下降トレンドと捉えます。短期線、中期線、長期線に分類され、一定期間の終値を単純に平均したものです。

移動平均線が上向きであれば、上昇トレンドが続いている可能性があります。逆に、下向きであれば下降トレンドが続いていることを示唆します。

・移動平均線が上昇傾向の三角保合いの場合

移動平均線が上向きで、株価がその上に位置している場合、ブレイクアウトは上昇する可能性があります。

・移動平均線が下降傾向の三角保合いの場合

移動平均線が下向きで、株価がその下に位置している場合、ブレイクアウトは下落する可能性があります。株価が移動平均線を上抜けた場合でも、その後の動きにより、移動平均線が再度下向きに転じると、売りシグナルとなります。

・サポートライン(下値の線)とレジスタンスライン(上値の線)

移動平均線は、株価のサポートラインやレジスタンスラインとして機能することがあります。特に、短期の移動平均線が株価の下に位置している場合、サポートラインとして機能しやすく、逆に上に位置している場合はレジスタンスラインとして機能します。

RSI(相対力指数)との組み合わせ

RSIは、株価の変動に基づいて市場の過熱感を測定する指標です。

RSIは0から100の範囲で変動し、一般的には70以上は買われ過ぎている状態、30以下は売られ過ぎている状態とされます。またRSIの値が50を超えると、上昇トレンドが強いことを示し、50未満の場合は下降トレンドが強いと見なされます。

トレンドの強さや反転の可能性を示唆します。

・上昇三角保合いの場合

ブレイクアウトが発生した際に、RSIが50以上であれば、強気のトレンドが確認されます。これは、株価が上昇する可能性があることを示唆します。

逆に、RSIが50未満であれば、ブレイクアウトが弱い可能性があり、さらなる上昇の期待は薄いと考えられます。

・下降三角保合いの場合

下降三角形のブレイクアウトでは、RSIが30以下であれば、強い売り圧力が示され、さらなる下落が予想されます。RSIが50以上の場合は、下降トレンドが弱まっている可能性があります。

出来高の変化との組み合わせ

出来高は取引の活発さを示す指標です。市場参加者の心理や出来高の変化も三角保合いの重要な要素です。

三角保合いの期間中、出来高は通常減少しますが、上値の線または下値の線を突破する際には出来高が増加することが一般的です。

出来高が少ない状態でブレイクアウトする際は、「ダマシ」(※)の可能性が高くなります。

そのため出来高が増加しているかどうかが、ブレイクアウトの確実性を示すことになります。

いろいろなチャートを見ると、保合いのパターンはよく出現しています。

三角形ではなく、株価が急落または急上昇した後に小さな保合いを形成するパターンもあり、旗のような形をしていることから「フラッグ」「ペナント」と呼ばれています。

いずれのパターンも、上値の線をブレイクしたら買いシグナル、下値の線をブレイクしたら売りシグナルと捉えます。

そして、保合いを抜けたら次の目標値の目途をつけておきましょう。

三角保合いを上にブレイクしたら、三角形の底辺の値幅分をブレイク地点より上にプラスした地点が上値の次の目標値になります。

下値の線をブレイクしたら、三角形の底辺の値幅をブレイクした地点から下にのばした地点を下値の次の目標値と捉えます。

<保合いを抜けたら次の目標値の目途>

※画像は筆者が作成

保合いのパターンが出現したら、観察を続けて売買シグナルを見つけてみてください。

市場の動向を注視し、適切なタイミングでの取引を心がけることで、より良い投資成果を得ることに繋がるかもしれません。