1万円で2万円に勝つ方法とは?

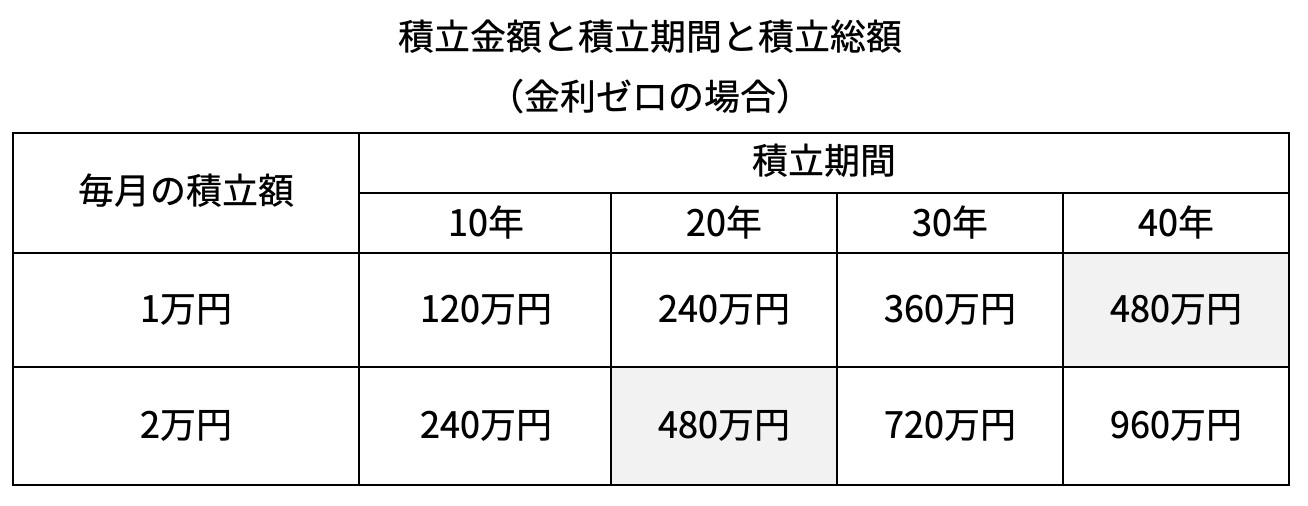

例えば、金利ゼロで毎月1万円を積み立てると、1年で12万円、10年で120万円貯まります。毎月2万円なら1年で24万円、10年で240万円貯まります。積立金額が倍違うので、結果が倍の違いになるのは当然です。

同じタイミングで積立てをはじめて同じ期間積み立てるなら、毎月1万円の積立てには勝ち目はありません。毎月2万円の積立てに勝つ方法は、“早くはじめる”“長く続ける”ことです。例えば、毎月2万円の積立てを20年間続けると積立総額は480万円、毎月1万円の積立てで480万円を超えるには、20年以上早くはじめるか長く続ければ2万円の積立てに勝つことができます。

このように“時間を味方につける”ことで少額でも成果を出すことができるわけですが、“金利ゼロ”では現実感がないですよね。そこでもう一つ味方につけなければならないものがあります。それは“複利”という金利です。

最強タッグは複利×時間

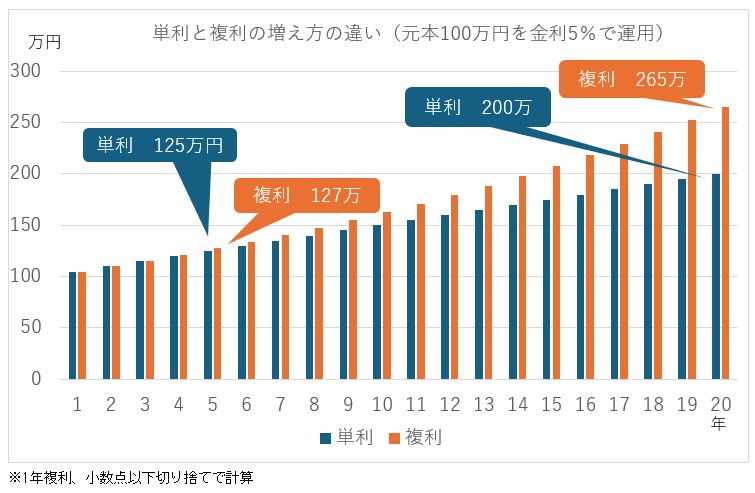

先の例では金利ゼロで試算しましたが、金利を入れて試算してみましょう。そこで注目すべきは“複利”です。「複利は人類最大の発明だ」と天才物理学者アインシュタインが述べたという説があるくらい、複利の力は偉大です。複利とは元本に利息が付き、その合計が次の計算の元本になるというものです。利息が利息を生み、雪だるま式でお金が増える仕組みです。一方、単利とは、利息を計算する元本は当初のまま一定です。

元本100万円を金利5%で運用した場合、単利と複利の差は、5年の時点では2万円ですが、20年経つと65万円に広がっています。複利に時間が加わると単利と複利の差が大きくなっていくことがわかります。これが複利の力であり、複利と時間は最強のタッグである理由です。

複利と時間を味方につければ、お金を増やせる可能性やリスクを減らせる可能性が期待できます。

新NISAで検証!1万円 VS 2万円

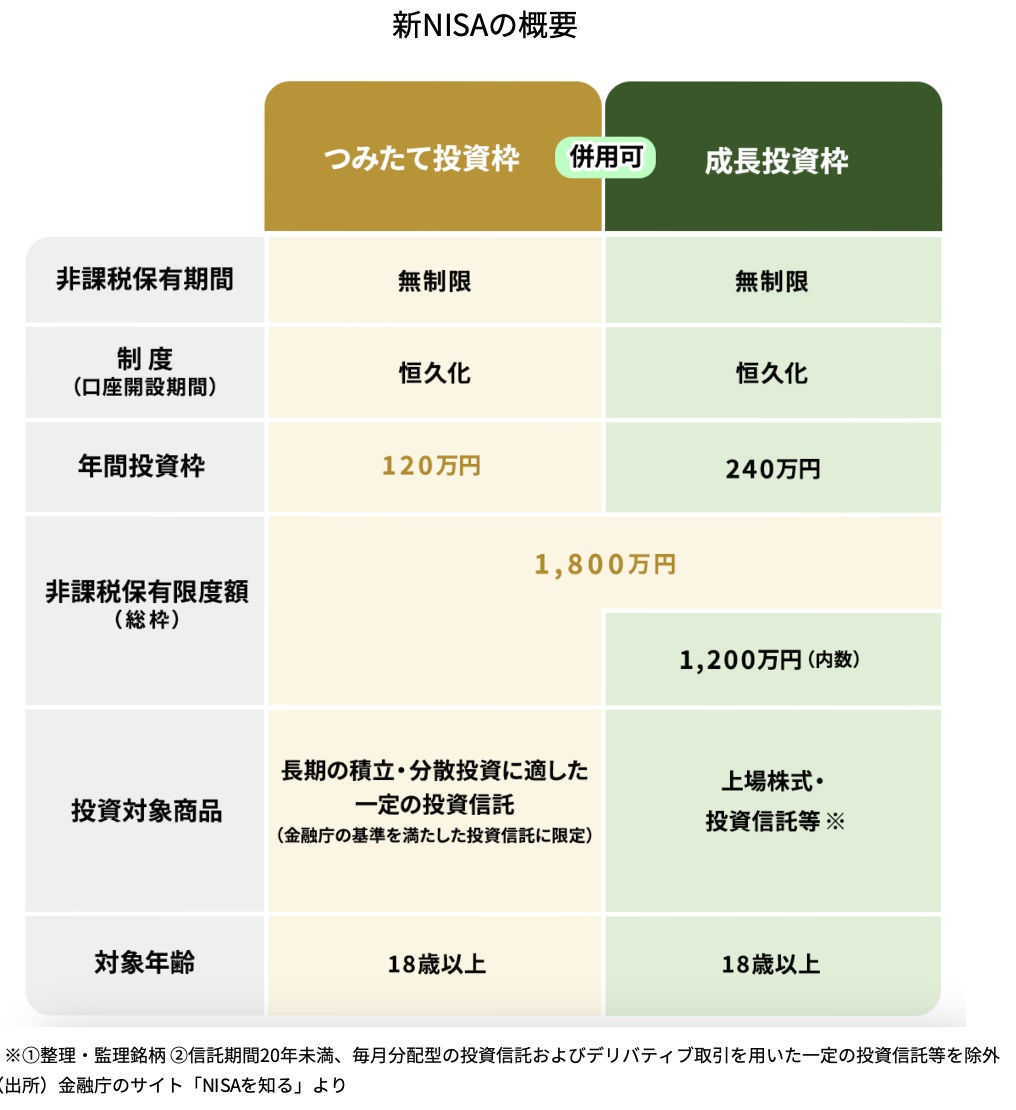

実際にNISAを使って検証してみましょう。新NISAには「つみたて投資枠」と「成長投資枠」があり、それぞれ利用するにあたり、年間投資額などの条件が決められています(詳細は後述)。ここでは、つみたて投資枠を使って積立投資をしてみることにしましょう。

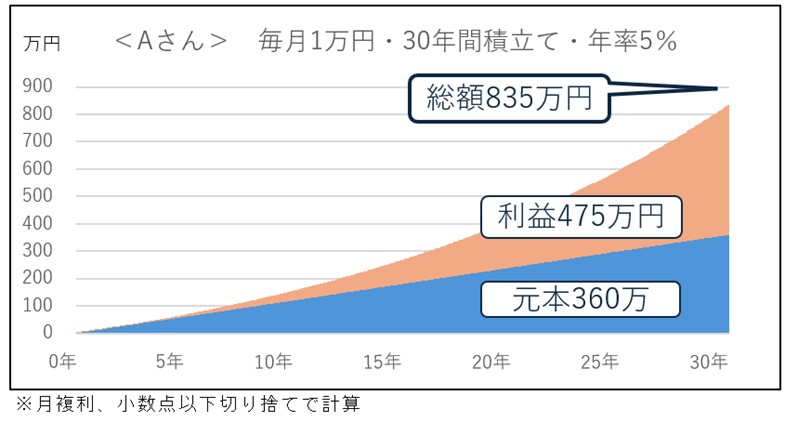

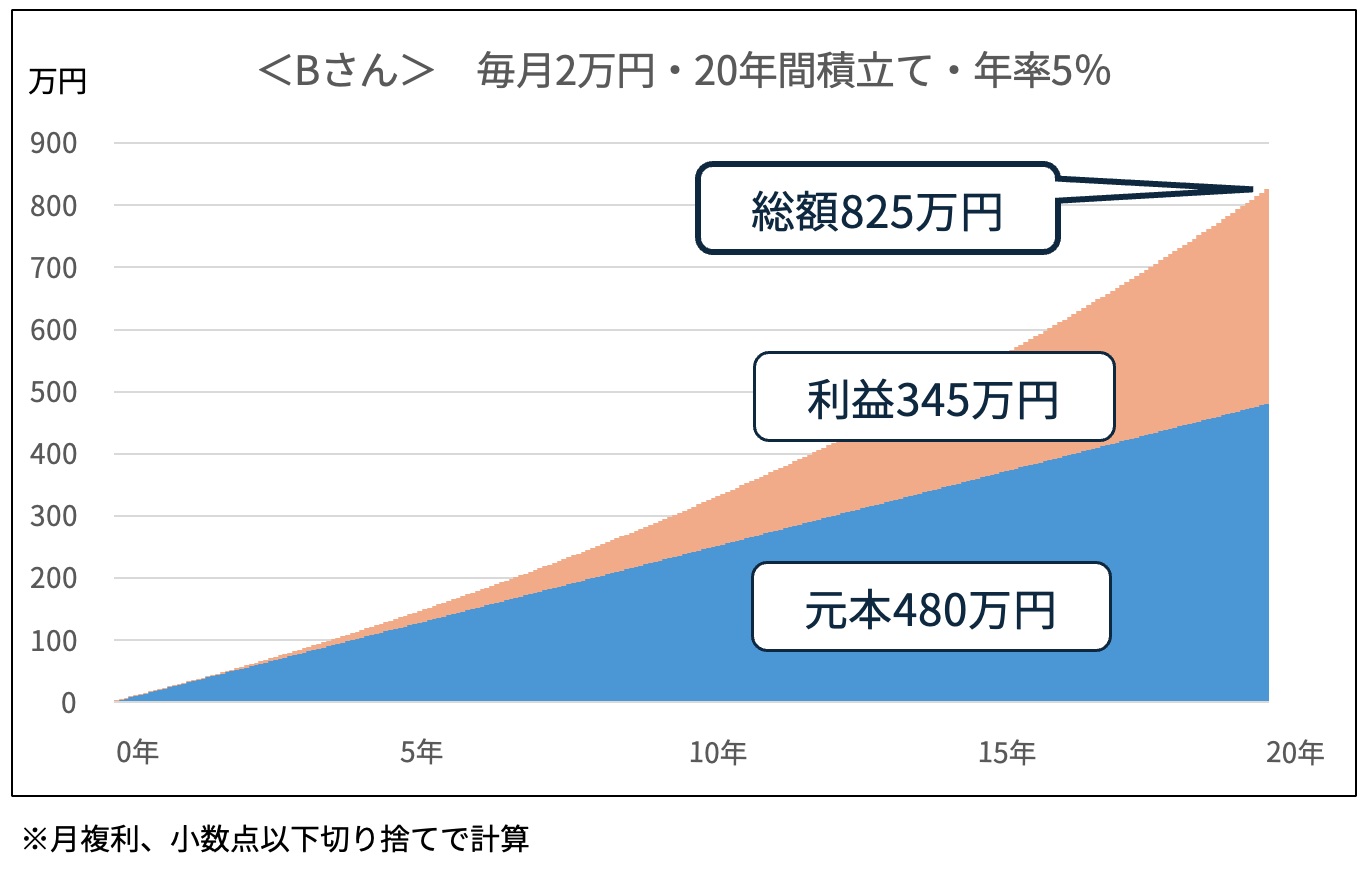

会社員のAさんは将来のために30歳から60歳までの30年間、毎月1万円の積立投資をしました。一方、同僚のBさんは、Aさんよりも10年遅れて開始、40歳から60歳までの20年間、毎月2万円の積立投資をしました。いずれも年率5%で複利運用ができたと仮定します。

Aさんの投資元本は360万円、利益は475万円、総額835万円

Bさんの投資元本は480万円、利益は345万円、総額825万円

になりました。AさんとBさんの総額にあまり差はないのですが、Aさんの方は投資元本が120万円も少ないのに利益は130万円も多いことがわかります。これが複利と時間の力なのです!

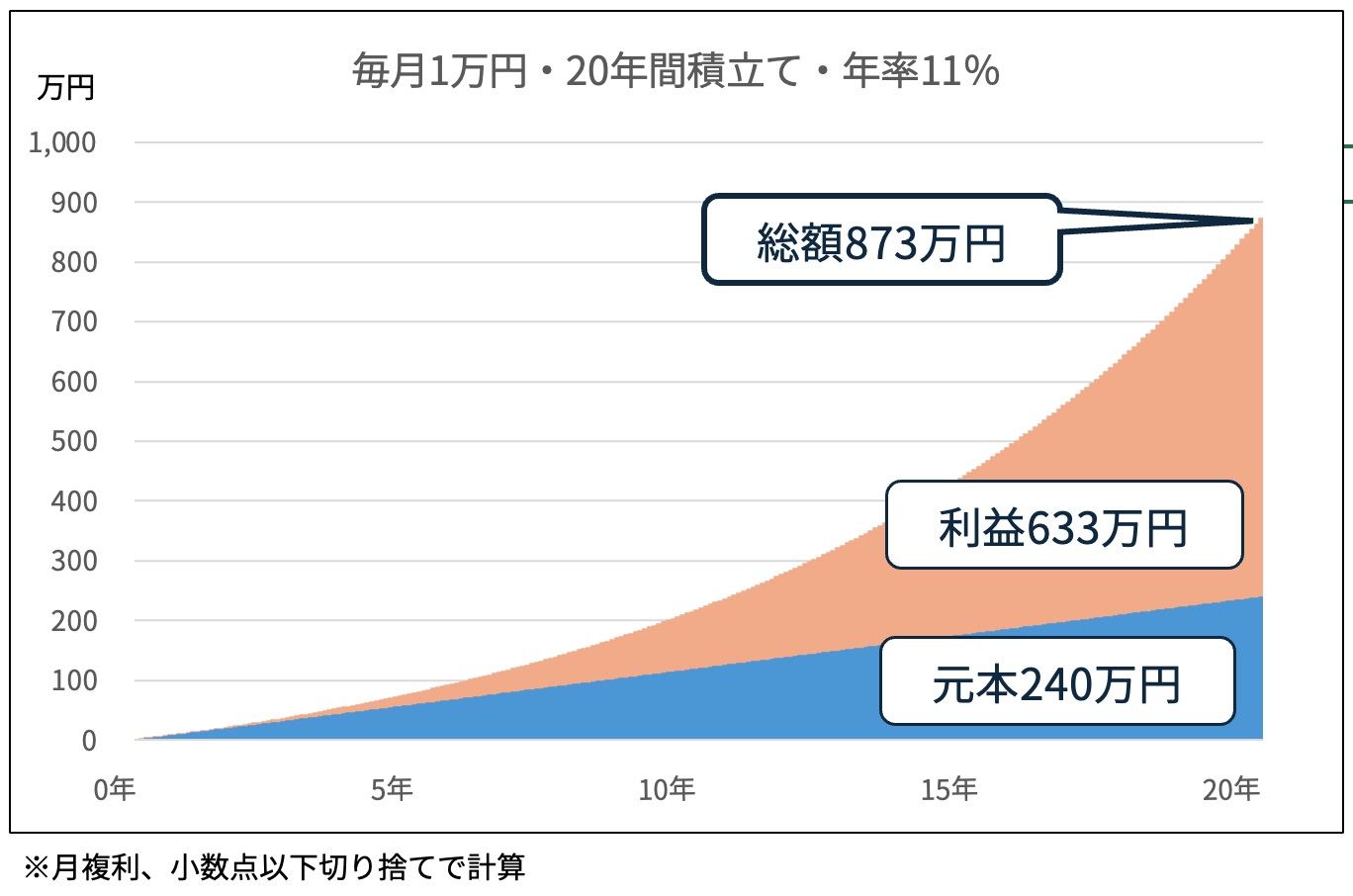

また、仮にBさんが毎月1万円の積立てだった場合、年率5%では総額は412万円までしか増えません。Aさんの835万円に追いつくには、年率11%で運用する必要があります。

このように、早くはじめる(もしくは長く続ける)ことで元本を少なく、リスクを抑えながら、将来の資産形成ができます。つまり、少額でもよいので一刻でも早くはじめた方が“勝ち”なのです。

利益がまるごと○○。NISAのさらなる秘密は?

複利と時間を味方につけて運用すれば大きな成果を期待できることがわかりました。そしてもう一つ味方につけるべきものがあります。それは税制です。

預貯金や投資信託、株式投資における利子や分配金、配当金、売却して得た利益には約20%(正確には20.315%)の税金がかかります。先のAさんの場合、利益が475万円でしたので税金は約95万円になります。せっかく増やせたのになんだか残念ですね。

この約20%の税金をゼロにしてくれるのがNISAです。NISAとは投資商品の名前ではなく、税制の名前で、正確には「少額投資非課税制度」といいます。イギリスの個人貯蓄口座であるISA(イーサ Individual Savings Account)を参考に、日本版のISAということで頭にNをつけてNISA(ニーサ)という呼び方で2014年にはじまった制度です。2024年からは新NISAとして、内容が大幅にかわりました。新NISAに定められた条件の範囲で投資をすると、その利益は“非課税”になるという大盤振る舞いです。Aさんの例なら約95万円の税金を支払わなくて済むのです。

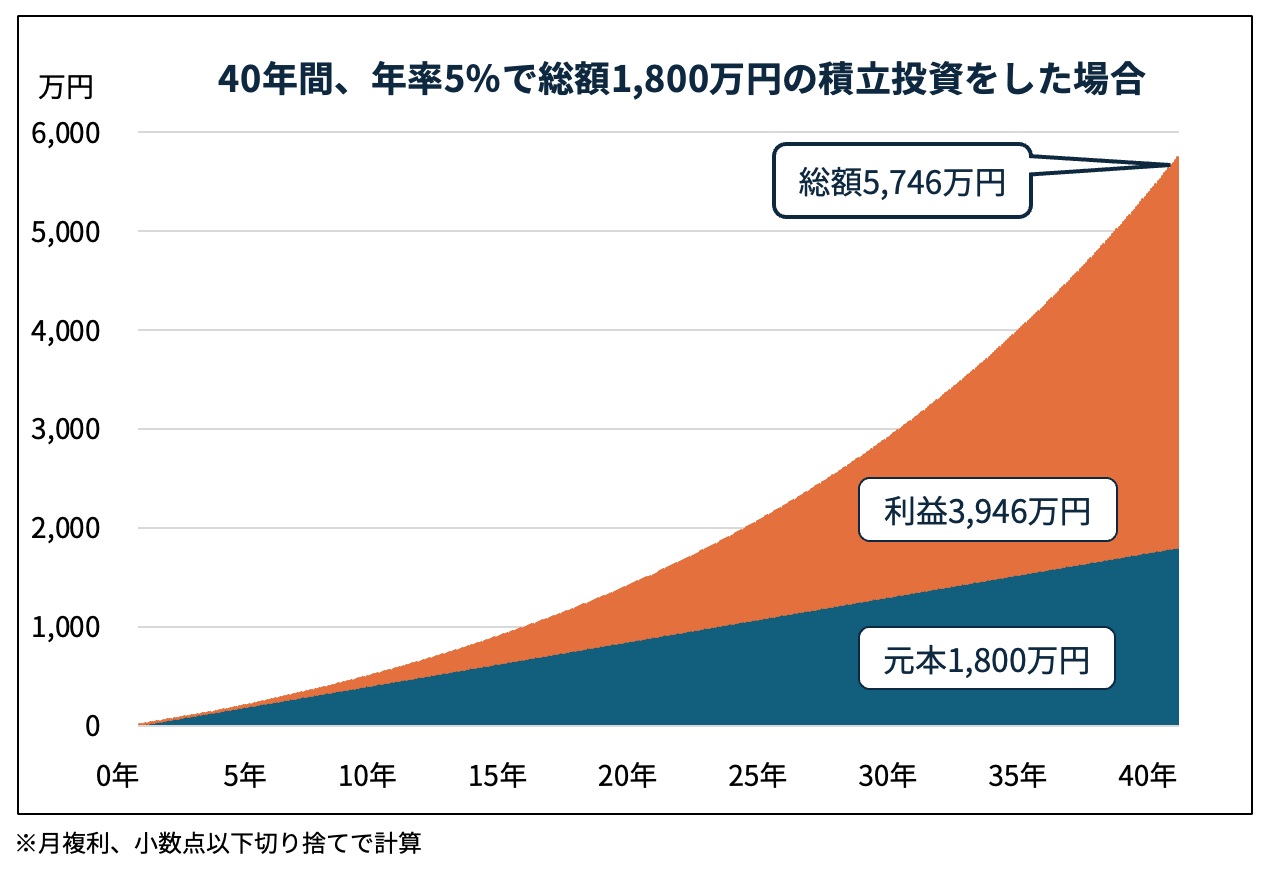

非課税になる投資額は一生涯で1,800万円までと定められています。庶民の投資額としては十分すぎると思いますが、いかがでしょうか? 毎月3.75万円(年間45万円)を40年間投資すると、上限の1,800万円に達します。

年率5%で運用ができたとすると、利益が3,946万円ですから、その約20%の 約789万円が非課税になります。複利と時間とNISA制度を味方につけることで、これ以上にない資産形成の条件が整ったといえるでしょう。

新NISAの賢い使い方?

新NISAでは生涯にわたって1,800万円の投資枠がありますが、それは「つみたて投資枠」と「成長投資枠」に分かれます。成長投資枠は1,800万円のうち1,200万円を上限とされています。年間の投資上限額については、つみたて投資枠120万円、成長投資枠240万円となっており、合計で360万円です。ただし、成長投資枠でも積立てをすることはできますし、つみたて投資枠の対象商品で積み立てることもできます。つまり、つみたて投資枠対象商品で年間360万円の枠を使うこともできます。

<ライフイベントの資金準備や資産形成のベースづくりに>

つみたて投資枠は金融庁が認めた長期の積立・分散投資に適した一定の投資信託に投資することが条件です。これら投資信託は比較的ビギナー向けといえますので、これから新NISAを使って投資をはじめようという方はつみたて投資枠からはじめるのがよいでしょう。また、教育資金や老後資金など将来のライフイベントの資金準備もつみたて投資枠をベースに行うとよいでしょう。投資信託は毎月1,000円程度からはじめられますので少額投資にはぴったりです。

<これからやってみたい株式投資に>

投資はこれからだけど、株式投資にもチャレンジしてみたいという方は、成長投資枠を使いましょう。売買を繰り返すような株式投資ではなく、高配当株への投資や将来が楽しみな会社への投資もおすすめです。新NISAでは配当金も非課税になります。

ただ、株式投資は少額でできるようになったとはいえ、数万円から数十万円は必要です。ですから、通常100株単位での取引を1株から購入することができる“単元未満株”ではじめてみるとよいでしょう。いくつかの銘柄に分散投資もしやすくなりますし、配当金も受け取ることができます。

<退職金や相続で得たまとまった資金の運用に>

少額でコツコツと資産形成をするといった使い方の他に、退職金や相続などでまとまった資金が入った場合にも新NISAをうまく活用できます。

例えば、年間の投資上限額である360万円を5年間投資すると、生涯上限の1,800万円になります。年間180万円の投資なら10年に分けることができます。まとまった資金を一括で投資するのではなく、何年かに分けながら投資をする際にも新NISAを活用できます。

複利と時間、そして新NISA(非課税制度)を味方につけて、少額からでもよいので一刻も早く投資をはじめてみましょう。