積立投資なら購入価格を平準化できる

投資の基本として、よく「積立投資」が推奨されています。改めて、積立投資のメリットを確認してみましょう。

積立投資とは、「毎月1日に1万円」というように、決まった時期に決まった金額で購入し続けていく方法です。

積立投資の特徴の一つが、決まった時期に購入をし続けるので、投資のタイミングを図らない、ということです。

投資信託や株式などを一括で購入する場合、「もう少し下がるかもしれない」「下がったら購入しよう」などとタイミングを探っているうちに値上がりし、購入するタイミングを逃したことがある、という方もいらっしゃるでしょう。

積立投資であれば、高い時にだけ買ってしまったり、安い時に買わなかったりということを避けやすくなります。

<投資のタイミングを図るとこんなことがある>

出典:金融庁「NISA早わかりガイドブック」より

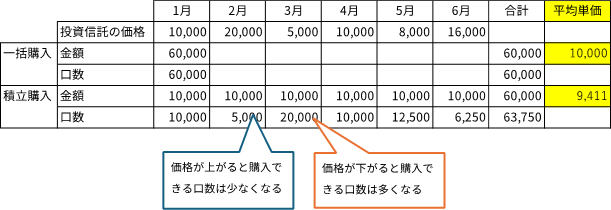

一定金額で定期的に購入する方法をドル・コスト平均法と言いますが、この方法により、平均購入単価が低くなる可能性があります。

例えば、次の図は、1月から6月まで、投資信託の価格が上下しても1万円で購入し続けた結果です。価格が上がった時には購入できる口数が少なくなりますが、価格が下がれば購入できる口数は多くなります。そのため、一時に一括で購入した場合は単価は1万円ですが、積立で購入した場合は同じ投資額でも口数が多くなり、平均単価が9,411円と低くなりました。

積立した時点での投資信託の価格にもよるので、必ず下がるというわけではありませんが、平均単価を下げられるケースがあることがわかります。

<ドル・コスト平均法で購入した例>

積立投資は値下がりを味方にできる!?

さて、投資を始めたのはいいけれど、値下がりして怖くなっているという方でも、積立投資をしているのであれば、辛抱強く継続してみてはいかがでしょうか。

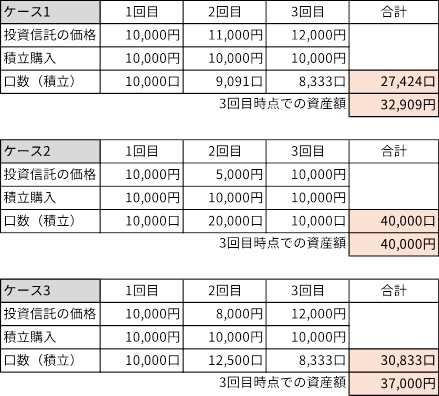

次の3つのケースで積立の結果を比較してみます。

ケース1 1回目から3回目まで価格が少しずつ高くなっている

ケース2 2回目で大幅に下がったが、3回目で当初の金額に戻った

ケース3 2回目で少し値下がりしたものの、3回目には当初の金額よりも高くなった

1万円ずつ積立投資をしていた場合、3回目時点ではどのケースが一番資産が多くなっているでしょうか?

<値動きのケース別 積立投資をした場合>

3回目時点での資産額を比べてみると、上記の例では、ケース2が一番多くなり、続いてケース3が多くなっています。ずっと値上がりしているケース1よりも、途中で値下がりしている方が良い結果になっていることがわかります。

値下がりすることで、購入できる口数が増えます。口数が多い方が、値上がりした時にその恩恵を多く受けることができるのです。

値動きにはいろいろなケースがあるので、必ずとは言えませんが、このように値下がりしている時にも購入し続けることで、良い結果につながることがあります。

積立投資であれば、値下がりも前向きに捉えることができます。積立投資はNISAの「つみたて投資枠」、「成長投資枠」のいずれでも可能です。値下がりも前向きに捉えて、長い目で積立投資をしていくとよいでしょう。