※本コラムは記事提供元となる三菱UFJモルガン・スタンレー証券「投資をまなぶ」における掲載時点(2023年8月1日)の情報となります。

個人投資家に人気の株主優待制度を廃止する企業が増えています。相次ぐ優待廃止にはどのような背景があるのでしょうか。廃止の傾向は今後も続くのでしょうか。

株主優待とは?

株主優待とは、上場企業が一定の株数以上を保有している株主に対して自社商品やサービス、割引券などを提供する制度のことです。企業は株主優待を行うことで以下のようなメリットが期待できます。

- 自社へ投資する魅力を高め、個人投資家にアピールできる

- 長期間にわたって株を保有し続ける安定株主を確保できる

- 自社商品やサービスの宣伝になる

なぜ優待廃止が増えているのか?

野村インベスター・リレーションズの調査によると、株主優待制度を持つ上場銘柄の割合が2022年9月末時点で34.2%(1473社)と、3年連続で減少したことがわかりました。ピークだった19年9月末から約3%下落しました。

なぜ株主優待を廃止する企業が増えているのでしょうか。その理由は大きく3つあります。

① 株主への公平な利益還元のため

1つ目が、「株主に対する公平な利益還元」を理由とするものです。

株主配当では、例えば1株配当20円の企業の場合、100株保有している株主には2,000円、300株保有している株主には6,000円などと所有株に比例して利益が還元されます。

一方の株主優待では、小口で投資する個人投資家に有利な還元率が設定されていることが一般的です。例えば、レストランチェーンA社の場合、1単元(100株)保有すると年に2回、同社の店舗で利用できる食事券1冊を受け取ることができます。3単元を保有すると3冊、5単元を保有すると5冊を受け取ることができますが、それ以上保有しても優待内容は変わりません。

A社の優待内容

| 保有株数 | 株主優待の内容 |

|---|---|

| 1単元(100株)以上 | 食事券1冊 |

| 3単元(300株)以上 | 食事券3冊 |

| 5単元(500株)以上 | 食事券5冊 |

→6単元以上保有しても優待内容は変わらない!

このように、株主優待制度は少額投資の投資家にとって魅力的な内容である一方で、大口の投資家にとっては魅力に乏しい内容と言えます。換金できないものや食品などの生モノの場合、優待の権利自体を行使できないこともあります。このため、株主優待ではなく配当や自社株買いで株主に還元するケースが増えているのです。

② 東証再編による株主数の緩和

2つ目が、2022年4月の東京証券取引所(東証)の再編です。 4つに区分されていた市場(第一部・第二部・マザーズ・JASDAQ)が3市場(プライム・スタンダード・グロース)に再編されましたが、この際、上場および上場維持に必要な株主数が大幅に緩和されたのです。

旧東証1部の上場基準では2,200人以上の株主数を求められましたが、再編後のプライム市場では800人以上と要件が緩和されました。個人株主を確保するために優待を行っていた企業にとって、継続する必要性が低くなったのです。

③ 景気の影響

3つ目が、景気の影響です。野村インベスター・リレーションズの調査によると、優待銘柄の数は景気の波を受けて増減を繰り返してきました。

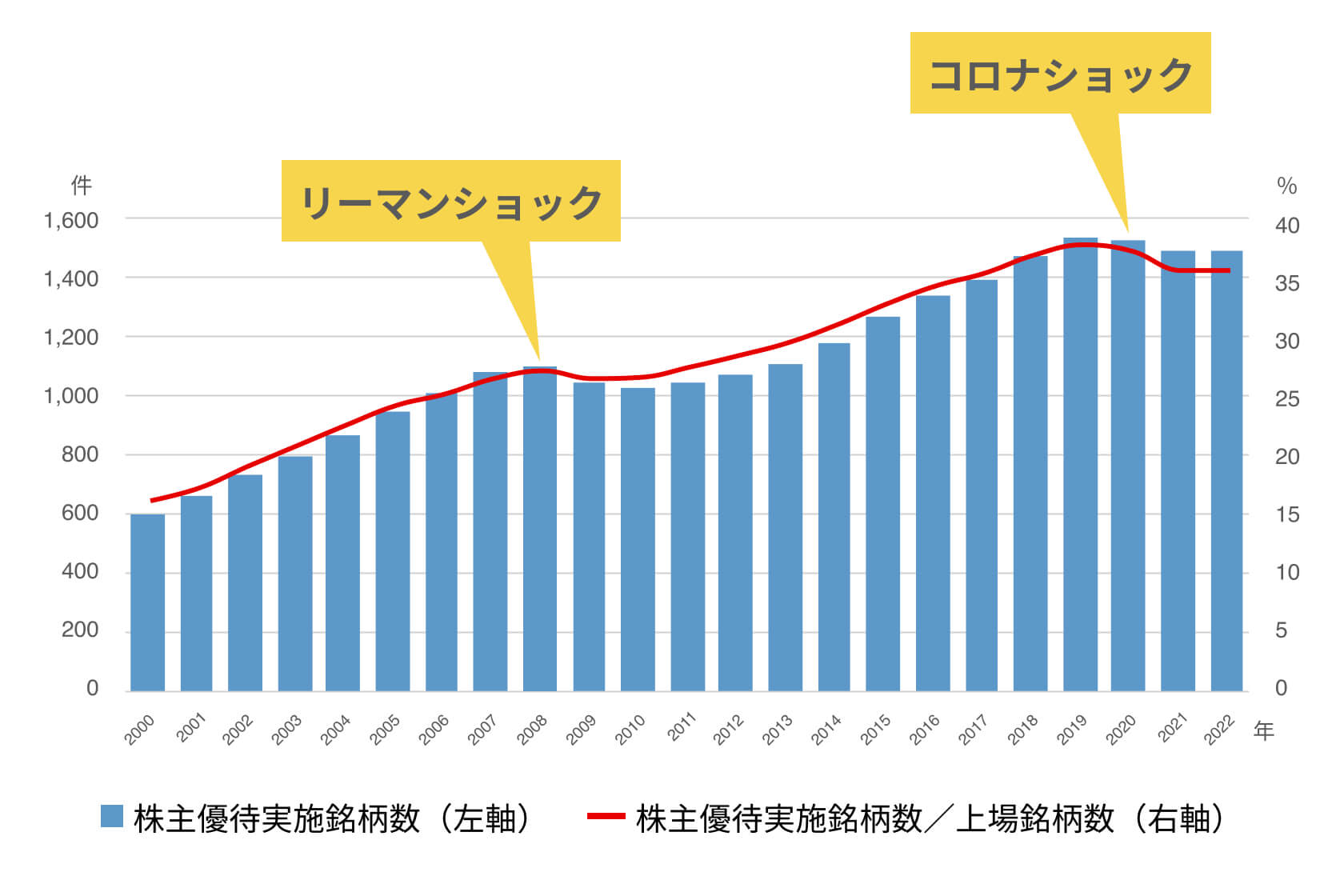

株主優待実施銘柄数の推移

(出典:野村インベスター・リレーションズ「データレポート 株主優待Watching <2021年10月末日現在>」をもとに作成)

※REITやETFなどを含みます

※各年9月末日現在の数値。2022年は2021年10月末日現在の数値

上のグラフは、2000年から2022年までの株主優待実施銘柄数(青い棒)および株主優待を実施している上場銘柄の割合(赤い折れ線)の推移を示したものです。リーマンショックが発生した2008年までは右肩上がりに増えていましたが、翌年は減少に転じています。2011年から再び増加しますが、コロナショックが発生した2020年にやはり減少に転じています。

優待廃止ラッシュは今後も続く?

株主優待の特典を楽しみにしている個人投資家にとって、優待廃止の増加が今後も続くのかどうかは気になるところです。景気の状況によっては優待銘柄数が再び増えるかもしれませんが、元の水準に戻らない可能性も十分にあります。

先述の通り、日本独自の制度である株式優待は大口の投資家にとってメリットがありません。特に外国人投資家は優待を受け取りにくく、「株主平等原則に反する」と批判する声も少なくないからです。

もっとも、優待廃止の潮流は決してネガティブなことではありません。優待を廃止することで、企業は優待にかかるコストを減らすことができ、経営効率を高めるきっかけにもなります。結果的に、投資家にとってより魅力的な投資先となる可能性もあるでしょう。また、株主優待が減少する一方で、配当金の増加や自社株買いなどの株主還元策が増えている傾向も見られます。投資家は株主優待だけでなく、配当や資産価値の増加といった面でもリターンを享受することができます。

※本記事は三菱UFJモルガン・スタンレー証券からの提供です。(掲載元記事はこちら)

投資の基礎知識からお役立ち情報まで掲載、三菱UFJモルガン・スタンレー証券の「投資をまなぶ」はこちらから

本記事は情報提供を目的としており、商品申込み等の勧誘目的で作成したものではありません。

また、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

記事の情報は当社が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

記事は外部有識者の方等に執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

なお、記事の内容は、予告なしに変更することがあります。

※三菱UFJモルガン・スタンレー証券でのお取引の際には、次の点にご留意ください。

有価証券投資のリスクおよび手数料等について

有価証券投資にあたっては、さまざまなリスクがあるほか、手数料等の費用がかかる場合がありますのでご注意ください。

・投資に係るリスクおよび手数料等