為替ヘッジとは?為替ヘッジありと為替ヘッジなしの違い

投資信託では、商品名の後ろに(為替ヘッジなし)、(為替ヘッジあり)などの記載がある商品を見かけることがあるでしょう。

為替ヘッジとは、為替の変動を極力抑える取引を行うことを指します。

海外の株式や債券などに投資する場合、ドルやユーロなど、基本的にはその国の通貨(外貨)を使って売買する必要があります。

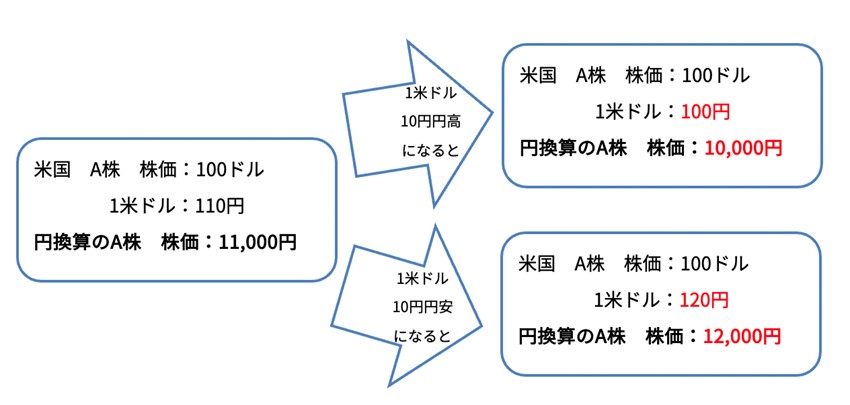

このため、下図のように株価等そのものの価格が変動しなくても、為替の変動があると円換算した場合に損益が発生します。

※画像は筆者が作成

為替ヘッジなしの商品の場合は、上の図のように為替の変動によって、円換算した際に損益が発生します。

一方、為替ヘッジありの商品の場合、通常の資産の売買の他に、為替の先物取引や信用取引などを使って為替の変動による損益の発生を抑える取引を行います。

このため、為替の変動があっても投資対象の資産価値に変動がなければ円換算での資産価値も理論上変動しません。

為替ヘッジありの場合、「ヘッジコスト」を考慮

為替ヘッジを行う場合、「ヘッジコスト」という費用が発生します。ヘッジコストには具体的に、次の2つの要素が含まれます。

・金利差: 通貨間の金利差がコストとして発生します。例えば、日本円と米ドルの金利差が大きい場合、その差がヘッジコストとなります。

・ベーシス: 先渡為替レート(将来の特定の日に特定のレートで通貨を交換するレート)と現在の為替レートの差です。

これらのコストは、為替リスクを軽減するために必要な費用であり、運用成績に影響を与えることがあります。簡単に言えば、為替ヘッジを行うことで得られる安定性と引き換えに支払う費用です。

為替ヘッジあり・なしのメリットとデメリット

それでは、具体的にあるファンドを購入したいときのために、為替ヘッジ「あり」と「なし」のメリットとデメリットを見てみましょう。

為替ヘッジ「あり」のメリット

為替ヘッジ「あり」のメリットは、為替変動のリスクを軽減できる点にあります。また、為替相場の影響を受けにくいことで、より安定的な運用を実現しやすくなります。

為替ヘッジ「あり」のデメリット

為替ヘッジありの商品の場合、為替の変動による損益を相殺するため、先物取引や信用取引などを行っています。 このため、為替ヘッジなしの商品に比べて取引にかかるコスト(ヘッジコスト)が必要となり、その分、運用効率が下がってしまう可能性があります。 また、為替ヘッジを行っていたとしても、完全に為替の影響を受けないと保証されている訳ではありません。特に、急激な為替の変動があった場合は、為替の影響を受ける可能性があります。

為替ヘッジ「なし」のメリット

為替ヘッジ「なし」のメリットはヘッジコストがかからない点で、運用コストを抑えることができます。また、為替変動のリスクが大きくなる分、為替差益を得ることができる点が魅力でしょう。

為替ヘッジ「なし」のデメリット

反対にデメリットは、為替相場の影響を受けやすいという点です。投資資産の価格変動が大きいので、損失が発生する可能性もお置きくなります。

どんな時に為替ヘッジありを選ぶべき?

為替の変動を受けにくいという特徴を活かして、例えば、「日本の債券より金利の高い海外の債券に投資をして金利による利益は得たいが、為替の影響による損はしたくない」といったような場合は、海外債券のヘッジあり商品を選ぶといいでしょう。

逆に、「今後円安が進むだろう」と予測して為替変動による利益も得たい場合や、為替ヘッジのコストを負担したくないような場合は為替ヘッジなしの商品を選ぶといいでしょう。

為替ヘッジのあり、なしは、商品名だけではわからない場合もあります。

海外の債券や株式などの投資信託を購入する場合は、目論見書を読んで、どのような通貨に投資をしているのか、為替の変動の影響はあるのか、ないのか、などをしっかり確認してから投資をしましょう。