ETFは使い勝手のよい金融商品ですが、当然リスクもあります。ここでは、ETF投資で特に気を付けて頂きたい4つのリスク(「価格変動リスク」「流動性リスク」「上場廃止リスク」「価格乖離リスク」)を中心にお伝えします。

価格変動リスク

ETFと株式・投資信託との違いとは?で見た通り、ETFはあらかじめ定めた対象指標となる指数に連動する運用成果を目指すインデックス運用の投資信託です。従って、指数が変動すれば、当該ETFの価格も変動します。例えば日経平均株価が1%上昇すれば、連動するETFも概ね1%上昇し、1%下落すればETFも概ね1%下落します。

なお、レバレッジ型ETF・インバース型ETFで詳しくご説明しましたが、レバレッジ型ETF・インバース型ETFが連動対象とする指数(例:日経平均レバレッジ・インデックス)は、元の指数(例:日経平均株価)に対して一定の倍数をかけた動きをしますので、特に留意が必要です。

一般的に、株価指数や商品指標に連動するETFに比べ、債券指数に連動するETFは価格変動が小さいのが特徴です。

流動性リスク

株式同様、取引所で売買できるのがETFのメリットですが、流動性が低いファンドでは、希望する取引所価格で売買が成立しないことがあるので留意が必要です。ETFへの投資を行う前には、各ETFの流動性を必ずチェックしましょう。

上場廃止リスク

ETFの上場廃止には、運用会社の申請によるものとよらないものがありますが、いずれの場合にも上場廃止の最終的な決定は東京証券取引所(東証)で行われます。

運用会社の申請によるもの

ETFの運用会社は、その信託契約を解約することが受益者にとって有利であると認めるとき、またはやむを得ない事情が発生したときは、受託者である信託銀行と合意のうえ、信託を終了させることができます。

また、ETFには繰上償還の規定が定められている場合があり、例えば発行済み口数が規定の基準を下回ると、純資産総額の減少により対象指数に連動した運用を行うことが困難になるため償還されることがあります。

運用会社の申請によらないもの

ETFの上場廃止基準は東証の有価証券上場規程に定められており、以下のような場合があります。

- ① 継続して6か月以上、指定参加者が2社未満となっているとき

- ② ETFの一口あたりの純資産額と特定の指標の相関係数が0.9未満となった場合において、1年以内に0.9以上とならないとき

- ③ 上場ETFに係る財務諸表等に添付される監査報告書又は中間財務諸表等に添付される中間監査報告書において、公認会計士等によって、監査報告書については「不適正意見」又は「意見の表明をしない」旨が、中間監査報告書については「中間財務諸表等が有用な情報を表示していない意見」又は「意見の表明をしない」旨が記載され、かつ、その影響が重大であると当取引所が認めた場合

- ④ ETFに係る投資信託契約または信託契約が終了となる場合

※「東証・内国ETFの上場の手引き(第16版)」より主な項目を抜粋。ETFの上場廃止基準は上記に限りません。

ETFの信託の終了、繰上償還が決定された場合は、運用会社が証券取引所に上場廃止申請を行います。その後、該当ETFは東証の「監理銘柄」に指定され、さらに東証により上場廃止が決定され次第「整理銘柄」に指定され、「監理銘柄」、「整理銘柄」としてそれぞれ売買されます。上場廃止後は通常、数週間の買取り期間が設定され、その後ETFは償還されます。

価格乖離(かいり)リスク

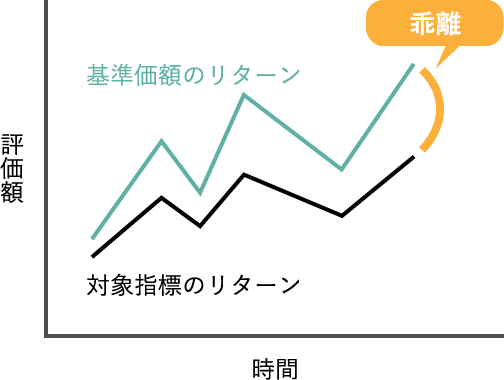

ETFの価格乖離リスクには、「基準価額と取引所価格(終値)の乖離」と「基準価額と対象指標の乖離」等があります。

基準価額と取引所価格(終値)の乖離

市場での需要と供給の偏りや流動性が低い場合に乖離が生じることがあります。また、外貨建て資産等のETFについては、基準価額を評価する際に海外市場との時差や為替等、評価タイミングのずれにより乖離が生じる場合もあります。

基準価額と対象指標の乖離

ETFは、あらかじめ定めた対象指標に連動する運用成果を目指しますが、対象指標と基準価額のリターンは、様々な要因で乖離することがあります。 こうした乖離が発生する理由は複数あり、代表的なものとして以下のようなものがあげられます。

- ① 組入銘柄の配当・分配金の要因

ETFの基準価額には、株式の配当、REITの分配金が含まれています。このため、対象指標が配当を含まない場合、その動きと乖離が生じることがあります。また、対象指標が配当を含む場合でも、ETFの受け取る海外株式の配当、海外REITの分配金に課税される場合があり、これらの税金を控除していない対象指標の動きとの間に乖離が生じる場合があります。 - ② 組入比率の要因

株式、先物、指数連動有価証券等の組入れが、目標とする組入れ額や組入比率にならない場合、株式、REIT、債券等の個別銘柄の組入比率がベンチマークと同一にならない場合等、乖離が生じることがあります。また、レバレッジ型ETF等では実質買建エクスポージャー額が必ずしも純資産総額の2倍と同額とならない場合、ダブルインバース型ETF等では実質売建エクスポージャー額が必ずしも純資産総額の2倍と同額とならない場合等、乖離が生じる要因となります。 - ③ 信託報酬等の要因

信託報酬、対象指標に係る商標使用料、上場に係る費用、ETFの監査費用やそれらに必要な消費税の負担等、乖離が生じる要因となります。 - ④ 売買コストの要因

ポートフォリオの調整にともなう売買コスト等の要因で、乖離が生じる場合があります。また、先物を取引対象とするETFに関しては、対象先物取引の限月間に価格差(スプレッド)があることが要因となり、乖離が生じる場合があります。 - ⑤ 売買タイミングの要因

先物を取引対象とするETFでは、対象先物取引の約定価格と当該日の評価価格に乖離が生じる場合があります。株式や債券等を取引対象とするETFでは、対象指標の構成銘柄等の変更や、それに伴うポートフォリオでの調整売買のタイミングが異なることにより乖離が生じる場合があります。また、資金流出入に応じた調整売買においても、目標とする価格(基準価額の評価に用いる価格)と実際に売買を行った価格(約定価格)の差異により乖離が生ずる場合があります。 - ⑥ ETFの分配金の要因

ETFに分配金の支払いがある場合、権利落ち日の基準価額は分配金額が控除されたものとなり、対象指標と基準価額の乖離が生じる要因になります。 - ⑦ 外貨建て資産のETFに関連する要因

外貨建て資産のETFでは、ETFの外貨建て資産の評価に用いる為替レートと、対象指標の計算に用いる為替レートに差異がある場合があり、乖離が生じる要因になります。 - ⑧ 評価価格に関連する要因

先物を取引対象とするETFでは、対象指標と対象先物取引の評価価格の値動きが必ずしも一致しない場合があり、乖離が生じる要因になります。

また、ETFで債券を保有している場合に、保有銘柄の評価価格が対象指標における評価価格と一致しない場合があり、乖離が生じる要因になります。これは、債券は株式と異なり取引所に上場されていない場合が多く、評価に用いる時価が複数存在するために生じます。

◆本記事は、野村アセットマネジメントによる提供です。