デリバティブの基本概念

デリバティブ(金融派生商品)取引は、株式や債券、金利、為替、商品(原油や大豆等)などの「原資産」から派生(デリバティブ)した金融取引の仕組みで、原資産の価格変動に基づいて価値が決まるものです。

金融機関で発展してきたデリバティブ取引ですが、近年は個人投資家向けの金融商品としても利用されています。一見最新の金融商品のようですが、実はデリバティブ取引の概念は、古代ギリシャや江戸時代までさかのぼります。

- 古代ギリシャのオリーブ絞り機

古代ギリシャの哲学者ターレスは、天文学の知識を利用し翌年のオリーブの豊作を予測しました。彼は事前にオリーブ搾り機を借りる権利を購入し、実際に豊作になった時にその権利を高値で貸し出し、大きな利益を得ました。

ターレスの事例は、将来の不確実性を管理するための手段であり、これは現代のデリバティブ取引の基本的な仕組みと同じです。 - 江戸時代の堂島米会所

1730年に大阪に設立された「堂島米会所」が世界初の先物取引所といわれています。江戸時代の日本では、米が経済の基盤であり、天候や収穫量の影響による米の価格変動のリスクを避けるために先物取引の手法が考案されました。

あらかじめ米の売買価格を決めておくことで、予想外の価格変動による損失の不安を排除することができたわけです。

このように、その時代の生活に基づいた知恵から生まれたデリバティブ取引は、現代では高度な金融ツールへと進化しました。その目的は、リスク回避や資産運用の効率化、そして投機による収益の追求が挙げられます。

デリバティブ取引の種類

では、個人投資家は、デリバティブ取引をどのように活用したらよいでしょうか。まず、デリバティブ取引の主な種類を見てみましょう。

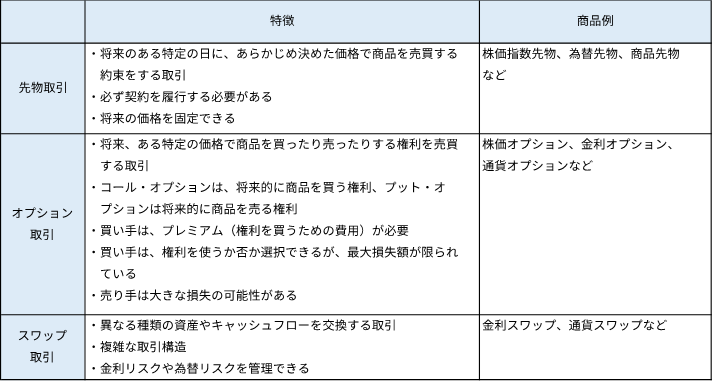

デリバティブ取引は、主に先物取引、オプション取引、スワップ取引の3つに大別できます。

1. 先物取引

先物取引とは、将来の売買についてあらかじめ現時点で約束をする取引のことです。

ある商品を現時点で価格や数量などを売買する約束だけしておき、将来約束した日(期限日)が来た時点で売買します。

あらかじめ売買の価格を決めておくことができるので、株式など価格変動する商品の取引において価格変動リスクを回避することができます。

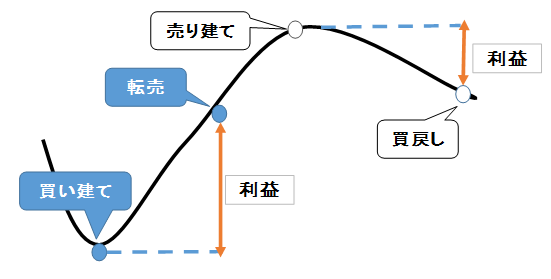

約束した日(期限日)まで待たずに、買方(買いから始める「買い建て」)は転売を、売方(売りから始める「売り建て」)は買戻しを行う、つまり反対売買を行うことで契約を解消することもできます(下図参照)。

<現在と将来の価格の差額が「利益」または「損失」に>

※上の画像(図表)は筆者が作成

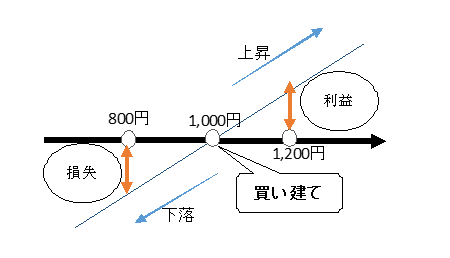

買方は、対象商品の価格が上昇すれば利益が発生し、下落すれば損失が発生します。反対に売方は、対象商品の価格が上昇すれば損失が発生し、下落すれば利益が発生します。

<買い建てた場合の利益と損失>

※上の画像(図表)は筆者が作成

先物取引は、保有している株式の値下がりリスクに備えて保険をかけるという目的で利用することができます。

2. オプション取引

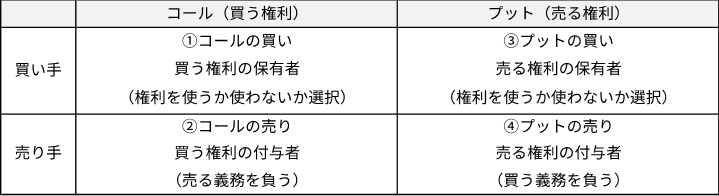

オプション取引は、商品を買う権利(コールオプション)と、商品を売る権利(プットオプション)を売買する取引です。

- コールオプション

あらかじめ決めた価格(行使価格)で商品を買う権利です。将来、価格が上昇すると予想した場合に「買う権利」を購入しておき、市場価格が行使価格より高くなれば、権利行使をすることで市場価格より安く買うことができます。逆に市場価格が行使価格よりも低くなれば利益が得られないので権利を放棄します。 - プットオプション

あらかじめ決めた価格(行使価格)で商品を売る権利です。将来、価格が下落すると予想した場合に「売る権利」を購入しておき、市場価格が行使価格より下がれば、権利行使をすることで市場価格より高く売ることができます。逆に市場価格が行使価格より高ければ利益が得られないので権利を放棄します。

<オプション取引の基本パターン>

※上の画像(図表)は筆者が作成

コールもプットも買い手は権利を使うか使わないかを自由に選択できますが、売り手は買い手の意思に従う義務を負うことになります。買い手の損失は、取引時に支払うプレミアムという費用に限定される一方、売り手は無限の損失リスクを抱える可能性があります。

例えば、プットオプション(売る権利)を買うと、保有している株式が値下がりした場合でも、その損失を補う利益を得られるため、値下がりリスクに備える保険として活用できます。2020年のコロナショック時では、日経225オプションのプットオプション(売る権利)を購入した投資家は、株価が急落する中で利益を上げることができました。

3. スワップ取引

スワップ取引は、異なる種類の資産を交換する取引です。

- 金利スワップ

固定金利でお金を借りている人が「変動金利に切り替えたい」、変動金利で借りている人が「固定金利にしたい」と思ったら、お互いに交換する契約です。これにより、それぞれ自分に合った金利条件に変えることができます。 - 通貨スワップ

異なる通貨を持つ人同士が、必要な通貨をお互いに交換する契約です。例えば、日本円が必要な外国企業と、米ドルが欲しい日本企業が通貨を交換することで、必要な資金を効率的に調達できます。

スワップ取引を通じて、企業は資金調達コストを削減し、将来のキャッシュフローを安定させることが可能です。

<デリバティブ取引の主な種類と特徴のまとめ>

※上の画像(図表)は筆者が作成

デリバティブの特徴とメリット

デリバティブ取引の特徴やメリットは次のような点です。

- 多様な商品性

株式投資などの金融商品は、配当金や株価の値上がりを期待することができ、株式を安く買って高く売ることで利益を得ることができます。それに対して、デリバティブ取引は、価格が下がる局面やほぼ動きがない場面などでも利益を狙うことができる手法があります。 - 少額で大きな取引が可能

デリバティブ取引は、取引の最初に「証拠金」と呼ばれる必要最低限の担保金を証券会社に差し入れることで取引ができ、対象金額をすべて支払う必要はありません。小さな金額で大きな取引ができるレバレッジ効果が期待できます。 株価指数先物の場合で見てみましょう。

「日経225先物」の取引単位は日経平均株価の1,000倍、「日経225ミニ先物」は100倍、「日経225マイクロ先物」は10倍で、それぞれ少額の証拠金をもとに取引ができます。

例えば、日経225ミニ先物では、日経平均株価が39,000円のとき、100倍の390万円を動かします。証拠金は約195,000円(大阪取引所 指数先物 必要証拠金/2025年1月10日)なので、証拠金の約20倍の取引ができることになります。 - リスク回避(リスクヘッジ)

リスク回避は、投資の不確実性を減らすための戦略であり、リスクを最小限に抑えることです。保有株式の株価が下落する局面では売却して損失を未然に防ぐ、そのまま保有を継続し様子を見るなどの選択肢がありますが、ここでデリバティブ取引を利用することも方法の一つです。

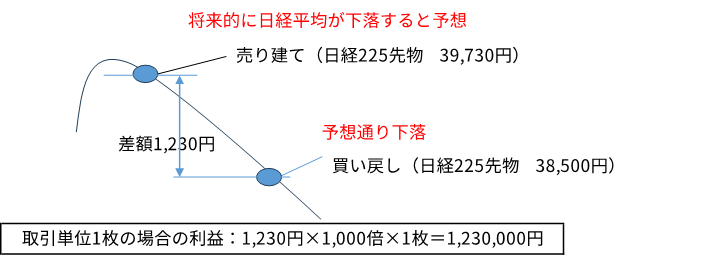

例えば、相場がさらに下がると予測した場合に、将来の約束した日に日経225先物を売る約束をしておきます(「売り建てる」といいます)。

日経平均株価が、予想通りに下落した際に買い戻すことで利益が見込めます。

保有株式で評価損が出ていても、日経225先物を売っておくことで、資産全体の損失を抑えることが期待できます。

<先物取引の売り建ての例>

※上の画像(図表)は筆者が作成

- 夜間や祝日も取引可能

「夜間立会」や祝日も取引ができるため、突発的な世界情勢の動きを見てリスク回避の備えができます。 - 資産効率の向上

デリバティブ取引は、少額の資金で取引を行うことができ、レバレッジ効果やリスク回避を利用して効率的な資産運用を可能にします。

デリバティブ取引のデメリットや注意事項

デリバティブ取引は、高いリターンが期待できる一方で、大きな損失リスクも伴う金融商品です。取引を始める前にデメリットや注意点を押さえておきましょう。

- 証拠金を超える損失の可能性

デリバティブ取引は、証拠金の数十倍の資金を動かすことができる取引です。

価格が予想に反して動いた場合には、証拠金を上回る損失が発生することがあります。 - 追加証拠金(追証(おいしょう))の請求

取引中に損失が発生し、証拠金が必要な金額を下回った場合、追加の証拠金を差し入れる必要があります。 - オプション取引の売り手のリスク

オプション取引では、売り手(権利を売る人)は、大きな損失を被る可能性があります。 - レバレッジによるリスク増大

デリバティブ取引には、短期間での利益を最大化することを目的とする「投機」的な利用があります。これは、レバレッジ効果を活用し、少額の資金で大きな市場変動にかけることで、高いリターンを目指すことができます。

しかし、レバレッジ効果は、利益を拡大するだけでなく、損失も拡大させる可能性がある点には注意が必要です。

リスク回避を考慮して無理なく投資を楽しむ

近年、デリバティブ市場は急速に成長を遂げています。

2024年には、デリバティブ取引の合計取引代金が4,156兆円に達し、過去最高を記録しました(※日本取引所グループ 2024年12月)。

世界のデリバティブ市場規模は2023年に281億5,000万米ドルと評価され、2032年までに591億5,000万米ドルに達すると予測されています。この成長は、金融市場の進化や新しい取引ニーズの表れと言えるでしょう(ビジネスリサーチより)。

資産運用のリスク回避や運用の選択肢を広げるという観点から、デリバティブ取引を活用することは、個人投資家の間でもさらに広がっていくでしょう。

ただ、デリバティブ取引では、大きな損失を被る可能性もあります。取引を始める際には、自身の資金力、投資目的や経験を考慮し、無理のない範囲で取引することをお勧めします。