投資のポートフォリオとは?

先行きが不透明で不確実性が高い時代の投資において、リスクを管理しながら、安定的な収益を目指すためには「ポートフォリオ」の作成はとても重要です。そこで、ポートフォリオとは何なのかやポートフォリオの重要性を解説します。

投資におけるポートフォリオとは、株式や債券、不動産、金など、保有するさまざまな金融商品の構成や組合せのことを指します。

ポートフォリオの資産構成を決定する前に、まずはその設計書である「アセットアロケーション」を作成します。

アセットアロケーションは、アセット(asset=資産)とアロケーション(allocation=配分)を組み合わせた言葉で、投資対象となる資産の種類や地域などの比率を決定する「資産配分」のことをいい、長期的な資産形成には欠かせない考え方です。

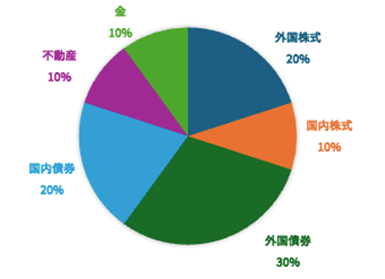

図のように、まずは外国株式を20%、国内株式を10%、金を10%…などのように、資産の種類や分類ごとに配分を決めます。このアセットアロケーションをもとに、具体的な商品を購入していきます。

たとえば、外国株式はA社と投資信託のBとC、国内株式はD社とF社というように、アセットアロケーションの比率に合うように具体的な商品を購入します。このように購入した商品の割合を表したものがポートフォリオです。

<アセットアロケーションとポートフォリオの例>

■アセットアロケーション

※画像は筆者が作成

■ポートフォリオ

※画像は筆者が作成

ポートフォリオを作成するメリット

ここでは、ポートフォリオを作成するメリットについて確認しましょう。

●リスクを分散させる

ポートフォリオの作成によって、リスク(値動きの振れ幅)を分散させるメリットがあります。1つの金融商品に集中的に投資をしてしまうと、その商品の値動きに資産全体が大きく左右されてしまいます。投資商品にはそれぞれ特有の値動きがあるため、株式や債券、不動産など資産の種類や、地域・通貨などが偏らないように、投資先を分散して組み合わせることで、リスクを軽減することができます。

●資産運用のバランスや偏りを一目で確認できる

複数の資産を保有することで、資産管理が複雑になり、時に資産の重複がおきることもあります。

ポートフォリオを作成して視覚化することで、リスクの異なる資産を今どのくらいの比率で保有しているかを具体的に確認することができ、リスクや期待する収益が自分の想定に見合っているかなどを、随時確認することができます。

投資をしていると、1つの商品の比率が大きくなってしまうケースもありますが、ポートフォリオを作成し、定期的に確認をすることで、そのような偏りも把握できるでしょう。

●運用方針に合わせた資産管理ができる

異なる資産を適切に組み合わせることで、資産をできるだけ成長させたい、リスクはできる限り抑えたいなど、運用方針に適した資産管理をすることができます。資産の変動や市場変化があったとしても、焦らずに資産の管理ができる点も、ポートフォリオを作成するメリットといえるでしょう。

ポートフォリオは多種多様 投資信託なら1つで分散も可能!

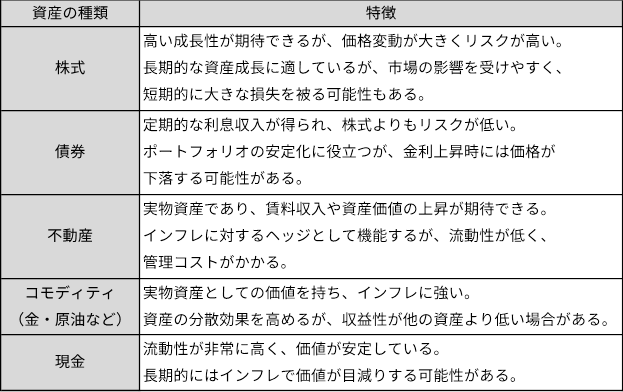

具体的な商品を選んでポートフォリオを作成するには、まずは各資産の特徴を理解することが重要となります。ここでは、代表的な資産の特徴を確認しておきましょう。

<代表的な資産の特徴>

※上の図は各資産の特徴です。実際の投資については必ず各銘柄情報や目論見書をご確認の上、ご自身でご判断ください。

※画像は筆者が作成

どの資産もメリットだけでなく、注意しなくてはならない点があります。そのため、特徴を踏まえた上でこれらの資産を組み合わせ、資産ごとに具体的な商品を選択してポートフォリオを作成していきます。

こうした資産を組み合わせて投資する方法として、投資信託を活用するのも一つの選択肢です。

投資信託の中には、日本株式の投資信託のように、「日本株式」という資産の中でさまざまな企業の株式を組み合わせた投資信託もあれば、株式や債券など、さまざまな資産を組み合わせたバランス型の投資信託もあります。

投資信託を利用すれば、少額から多様な資産に投資しやすくなります。

リスクタイプ別ポートフォリオ例

ポートフォリオの作成では、リスクが大きい商品とリスクが小さい商品を組み合わせるなど値動きが異なる商品を組み合わせることがポイントとなります。

堅実な運用を目指したいのであれば、リスクが小さい債券の割合を増やし、逆に、リスクをとって高リターンを狙うなら、株式の割合を増やすというように、資産の配分を検討します。

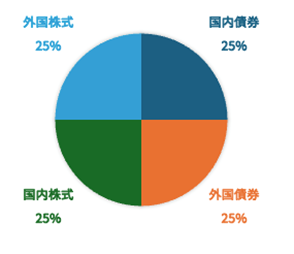

たとえば、「4資産均等分散のポートフォリオ」は、私たちの国民年金や厚生年金の積立金を管理・運用している公的機関であるGPIF(独立行政法人年金積立金管理運用独立行政法人)でも採用しています。分散投資のポートフォリオの基本として、参考にしてみてください。

<公的年金積立金の運用GPIF(年金積立金管理運用独立行政法人)のポートフォリオ>

※画像は筆者が作成

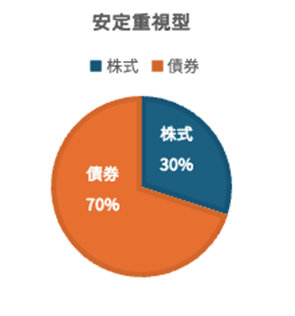

ここでは、年齢や保有資産、投資経験などを踏まえた自身のリスク許容度に応じたポートフォリオとして、代表的な3つのタイプを紹介します。

①安定重視型…リスクを抑えた運用を目指す(目標リターンが3%未満)

●主な対象

- できるだけリスクを抑えて、安定した収益を目指したい

- 運用できる期間が短い(50代以降など)

- 教育費などライフイベントにお金がかかる世代である

- 安定思考で大きな値下がりが不安になる性格である

●ポートフォリオの例(※)

○株式:30%

○預金・債券:70%

※GPIFの「第4期中期目標期間における基本ポートフォリオの公表資料」各金融資産の期待リターンより計算。画像は筆者が作成。以下、②・③も同様。

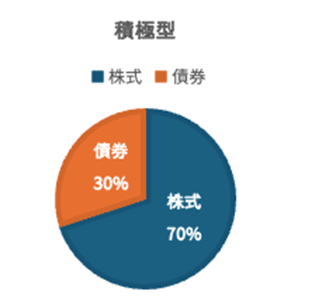

②積極型…積極的な運用を目指す(目標のリターン5%以上)

●主な対象

- 高リターンを狙い、積極的に成長性の高い資産に投資したい

- 運用する資産以外にも、預貯金など、別の資産が十分にある

- 運用できる期間が長い(20代、30代など)

- 大きな資金の利用予定がなく、一時的な値下がりも許容できる

●ポートフォリオの例(※)

○株式:70%

○預金・債券:30%

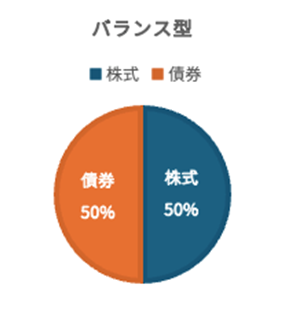

③バランス型…バランスがとれた運用を目指す(目標のリターンが4%前後))

●主な対象

- リスクとリターンのバランスをとりたい

- 50%はリスクが大きい資産を組み入れるので、ある程度の運用期間がある(30、40代など)

- 無理をしたくないが、ある程度のリターンがほしい

●ポートフォリオの例(※)

○株式:50%

○現金・債券:50%

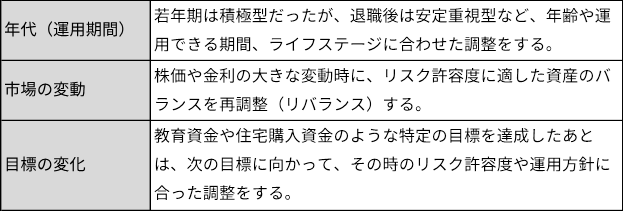

ポートフォリオは「定期的な見直し」が大切

投資環境や自身のライフステージの変化に応じて、ポートフォリオは定期的な見直しが重要になります。必ずしも「見直し=商品の変更」というわけではありませんが、次のようなタイミングで、商品が自身のリスク許容度や運用方針に適しているかなどをふまえて、見直しを検討するとよいでしょう。

<見直しのタイミング>

※画像は筆者が作成

定期的に資産配分を確認し、そのうえで自分の目標や状況に合った運用ができているかをチェックすることが重要です。

ポートフォリオの作成により、効率的に分散投資を行い、リスク許容度やライフステージに合わせて調整をすることで、自分の方針に見合った資産運用が実現します。

ポートフォリオの作成が難しいと感じたら、1つの商品を購入するだけで運用方針に適した分散投資ができる投資信託のバランス型を活用してもよいでしょう。また、運用を行う際には、運用益が非課税となるNISAなど、有利な制度を上手に活用することも大切です。