執筆者:カブヨム編集部

株式市場において、暴落と呼ばれるような大きな下落は数年単位で発生を繰り返しています。

経験豊富な投資家であっても、暴落のさなかでは冷静でいることは難しく、まして投資初心者の方は慌ててしまうこともあるかもしれません。

今回は過去の大きな下落を振り返り、暴落時のマインドセット(心構え)についてお伝えいたします。

過去の暴落(ショック安)振り返り

暴落時には過去の実績を振り返ることで、現在の状況を冷静に判断する材料とできるかもしれません。

下表は2010年以降、暴落や〇〇ショックと呼ばれるような大きな下落の例です。

| 日付 | 当日終値 | 5日間高値比下落率 | 高値奪還月数 | 出来事 |

|---|---|---|---|---|

| 2011/3/15 | 8,605.15 | -19.3% | 23カ月 | 東日本大震災(震災と原発事故による経済的影響) |

| 2013/5/27 | 14,142.65 | -11.3% | 8カ月 | バーナンキショック(バーナンキ議長の金融緩和縮小示唆) |

| 2015/8/25 | 17,806.70 | -13.2% | 27カ月 | チャイナショック (中国景気の減速懸念と人民元切り下げによる上海株急落) |

| 2016/2/12 | 14,952.61 | -12.6% | 11カ月 | - |

| 2016/6/24 | 14952.02 | -8.8% | 5カ月 | ブレグジット(イギリスのEU離脱決定による市場の混乱) |

| 2016/11/9 | 16251.54 | -6.7% | 1カ月 | トランプショック(アメリカ大統領選でのトランプ氏勝利による市場の不安) |

| 2018/12/25 | 19,155.74 | -10.2% | 11カ月 | 米中関係の悪化懸念と米国市場の下落、円高進行 |

| 2020/3/16 | 17,002.04 | -14.9% | 9カ月 | コロナショック (パンデミックによる経済活動の停止) |

| 2024/8/5 | 31,458.42 | -19.7% | ? | - |

<抽出方法>

・抽出期間:2010/1/4~2024/8/30

・5営業日以内のザラ場高値を基準として終値ベースで10%以上下落した日をピックアップ

・前後25営業日以内に10%以上下落日が複数存在する場合には最大の下落率日のみを掲載

・例外として記憶に新しく、印象的な下落であるブレグジット、トランプショックを追加

・高値奪還日数:過去25営業日以内のザラ場高値を基準とし、高値を回復するまでの月数算出

・2024/8/5に関しては記事執筆時点では高値奪還しておらず、奪還月数未確定

例に挙げた9回の暴落(ショック安)では、株価の回復に1年(12カ月)以上を要したのは2回だけです。

逆に半年(6カ月)以内に株価が回復したのも2回でした。

以上のことから短期的に株価がもとの水準に戻ることはまれであるものの、長期的な低迷に陥るケースもまた多くないと言えるかもしれません。

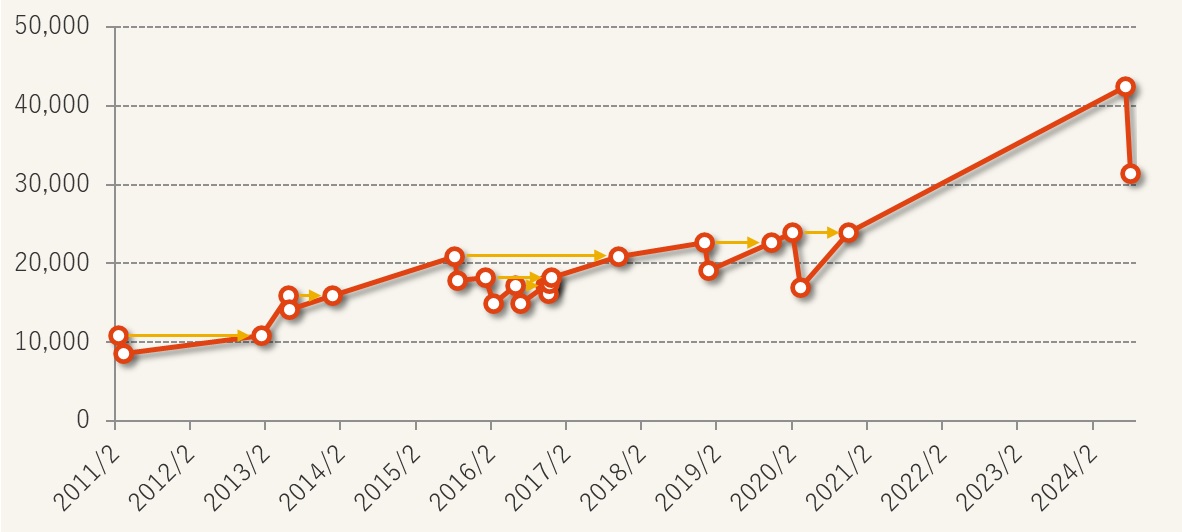

上記の表を、起点となる25営業日高値日と暴落日、高値奪還日のみを時系列に表示したものが下記のグラフとなります。

2010以降の動きでは、暴落以降、長期低迷に陥ることもありましたが、概ね下落前の高値を更新して長期的な上昇を続けていることが分かります。

但し、1989年のバブル崩壊時やITバブル崩壊、リーマンショックのような株価回復に数年から数十年の期間を要する下落も過去あったことには注意が必要です。

株価暴落(ショック安)時のマインドセット

暴落が起こると投資家はパニックに陥りがちですが、冷静に対処することが重要です。以下のポイントを心に留めておきましょう。

- • 冷静さを保つ : 感情的な判断を避け、冷静に状況を分析しましょう。パニックに陥ると誤った判断をしやすくなります。深呼吸をして、冷静な心を保つことが大切です。

また、過去のデータを参考にすることで、冷静な判断が可能になることもあります。 - • 長期的視点を持つ : 短期的な変動に惑わされず、長期的な投資目標を見据えましょう。歴史的に見ても、株価は長期的には回復してきました。短期的な損失に焦点を当てず、長期的な成長を見据えましょう。

- • 分散投資の重要性 : ポートフォリオを多様化することでリスクを分散させましょう。異なる資産クラスや地域に投資することで、一つの市場の変動に対するリスクを軽減できます。

このようなマインドセットを持つことで、株価暴落時にも冷静に対処できるようになります。さらに、定期的にポートフォリオを見直し、必要に応じて調整することも重要です。市場の変動に柔軟に対応し、長期的な投資戦略を維持しましょう。