青色申告の特徴

はじめに、青色申告の特徴について説明します。

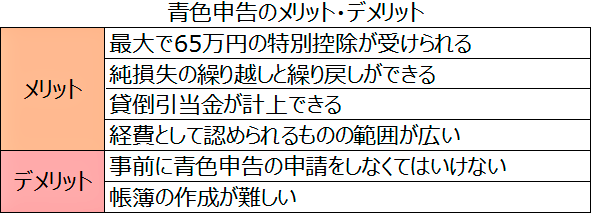

青色申告のメリット・デメリット

青色申告にはメリットとデメリットの両方があります。青色申告のメリットは、主に4つです。1つ目は、最大で65万円の特別控除が受けられることです。白色申告にはない特典なので、青色申告の最大のメリットと言えるでしょう。2つ目のメリットは、純損失の繰り越しと繰り戻しができることです。純損失の繰り越しというのは、例えば、赤字になった年の損失を翌3年間繰り越せるということ。翌年黒字となった場合、前年度分と相殺できるということになります。逆に、前年度の黒字分を本年度の赤字分と相殺して、還付金をもらうことも可能です。3つ目のメリットは、貸倒引当金が計上できることです。貸倒引当金とは、取引相手からの賃金の支払いがまだなされていない場合に、あらかじめ計上できる金額のことです。万が一、支払われなかった時のために所得から差し引けるようになっています。4つ目のメリットは、経費として認められるものの範囲が広いことです。例えば、自宅で仕事をしている人であれば、家賃や光熱費などを経費として計上することができます。

青色申告のデメリットは、大きく分けて2つあります。1つ目は、事前に青色申告の申請をしなくてはいけないことです。青色申告をすぐに行いたいと思っても、前もって手続きをしていなくてはなりません。2つ目のデメリットは、帳簿の作成が難しいことです。『複式簿記』と呼ばれる正式な簿記の原則に則っていなかったり、書類に不備があると受け取ってもらえない可能性もあります。

※画像は筆者が作成

青色申告と白色申告の違い

青色申告と白色申告の違いはいくつかあります。まず、青色申告に比べて白色申告のほうが帳簿の作成が簡単です。白色申告の帳簿形式は単式簿記なのに対し、青色申告は複式簿記と呼ばれるやや複雑な形式となっています。また、白色申告の場合、帳簿の保管義務はありませんが、青色申告の場合は7年間保管しなければなりません。青色申告の最大のメリットである65万円の控除は、白色申告では受けることができません。その他にも、青色申告では経費で認められるものが多いのに対し、白色申告では経費として認められるものが限られています。また、純損失の繰り越しは青色申告をした人のみ受けられる特典で、白色申告では受けられません。

青色申告ができる人とは?

青色申告ができる人は以下のとおりです。

・不動産所得がある人

不動産所得は、土地や建物などの不動産の貸付などによる所得です。不動産の売買によって生じた所得は、不動産所得ではなく、譲渡所得になります。

・事業所得がある人

事業所得とは、農業・漁業・製造業・小売業・サービス業などで生まれる所得のことを指します。事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定されます。

・山林所得がある人

山林所得とは、山林を伐採して譲渡したり、そのままの状態で譲渡したりすることで得た所得のことです。

青色申告特別控除

青色申告の特典の1つに所得金額から55万円(一定の要件を満たす場合は65万円)または10万円を控除する青色申告特別控除があります。・55万円の青色申告特別控除

不動産所得または事業所得を生ずべき事業を営んでいることが必要で、複式簿記による記帳で、貸借対象表及び損益計算書を確定申告書に添付する必要があります。

・65万円の青色申告特別控除

55万円の要件の他、電子帳簿保存をしているか、確定申告書等の提出をe-Tax(国税電子申告・納税システム)で行う必要があります。

・10万円の青色申告

上記の要件に該当しない場合です。山林所得のみの場合、最大でも10万円の控除しか受けられないということになります。不動産所得の場合、例えば、部屋を10室以上貸している事業的規模に該当しない場合は、10万円の控除になります。

損をしない申告を選ぼう!

青色申告はメリットが多い反面、申告の手続きに時間と手間がかかってしまいます。事前に申請する必要もあるため、忙しい人はなかなか手が出しづらいかもしれません。ただ、一度申請してしまえばその後の手続きは不要なので、時間のある時に手続きを済ませてしまうのも一つの選択肢です。白色申告と青色申告それぞれのメリット・デメリットを理解したうえで、自分に合った方法で確定申告を行いましょう。