従業員持株会ってどんな制度?メリットは?

従業員持株会制度とは、従業員が持株会の加入者となり、自社の株式(親会社や取引先の株式の場合もある)を積み立てて購入するための制度です。

2020年3月末時点で東京証券取引所に上場している国内会社の8割以上が、福利厚生の一環としてこの従業員持株会制度を導入しています。

従業員がこの制度を利用する主なメリットとしては、次のようなことが挙げられます。

・少額で積立投資ができ、持分(株式数)に応じて配当も得られる

・奨励金が付与されることが多い

・給与天引きで自動的に積み立てられるので、強制的にお金を貯める手段の一つになる

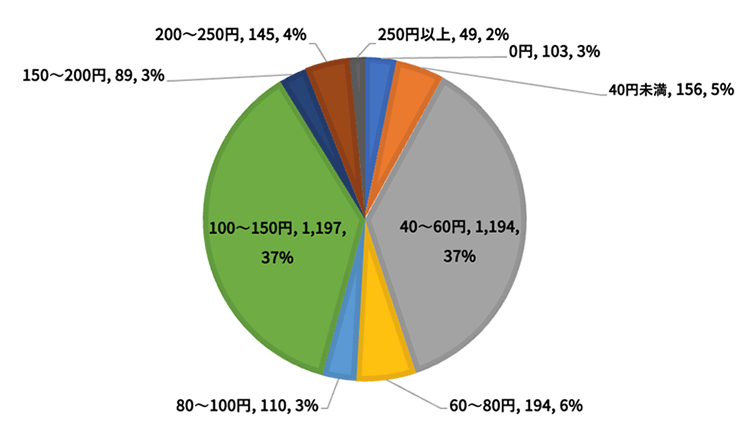

上場企業の奨励金支給状況(調査対象3,236社)を見ますと、拠出金(従業員が出す積立金)1,000円当たりに対して支給される奨励金は、100~150円が1,197社と最も多く、200円以上という企業もあります。

1,000円に対して100円の支給ということは利回りにすると10%です。

銀行の預金金利が1%にも満たない現在の状況で、かなり高い奨励金が出ていることがお分かりいただけるでしょう。

ただし、奨励金は企業によりさまざまなので、ご自身の勤務先に確認してください。

<調査対象3,236社の奨励金支給状況>

数字の単位は社数

※東京証券取引所「2019年度従業員持株会状況調査」を基に筆者作成

リスクを分散させることも大切

奨励金の利回りの高さは魅力的ですが、従業員持株会制度を活用するにあたっては注意すべきこともあります。

一般的に株式は、売買高が極端に少ない銘柄でなければ、取引所ですぐに売却し、原則3営業日後には現金化できます。

しかし、従業員持株会制度で保有している株式の場合、手続きに時間がかかったり、担当する部署や役職によっては売却に制限がかかることもあるため、自分の売りたいタイミングで売却できない可能性があります。

また、株価は企業業績にも影響を受けます。

万が一、自社の業績が悪化した場合、自社の株価が下がって自分の資産が目減りするのと同時に、給与や賞与の減額や、最悪、職を失うというダブルパンチとなる可能性もあります。

奨励金は確かに魅力的ですが、従業員持株会制度での自社株購入は個別銘柄への一極集中投資になってしまうという点では、リスクが高いといえます。

金利が多少低くても社内預金などがあればそちらも利用しておくなどの資産のバランスも考えましょう。

株式投資においては、分散投資をすることが重要です。

例えば、自社が輸出メインの企業であれば輸入メインの企業を、自社が新興IT企業ならば老舗企業を、というように、業種やサービスが自社とはなるべく異なる企業、つまり値動きが違う企業の株式を購入することもリスク分散につながります。

リスク分散のためにも、ぜひバランスの良い投資をすることを考えましょう。