■「ほったらかし投資」とは?

「ほったらかし投資」とは相場を見て売買をしたり、投資先銘柄を変更したり等はせず、長期運用と定期積立を継続する=「ほったらかし」状態にする投資方法です。原則として購入したまま放置、購入する場合は定期積立での自動購入なので、投資初心者の方や自分の時間を確保しつつ資産運用を続けたい方におすすめの投資方法の1つです。

「セゾン・グローバルバランスファンド」はどうして「ほったらかし」投資に最適?

その理由を人気YouTuber「にぐ先生」が動画で解説しています。

※YouTube(外部アカウント)の動画が再生されます。

【大人のためのFP教室】教えて!にぐ先生!

<チャンネル登録者数>

9.2万人(2024年11月末現在)

<にぐ先生プロフィール> (YouTube概要欄より)

1985年岐阜県生まれ 岡三証券→野村證券→IFA→何も売らないファイナンシャルプランナーとして独立→金融教育事業を手掛ける株式会社マネーシフトを設立。

■「セゾン・グローバルバランスファンド」が「ほったらかし」投資に最適な理由

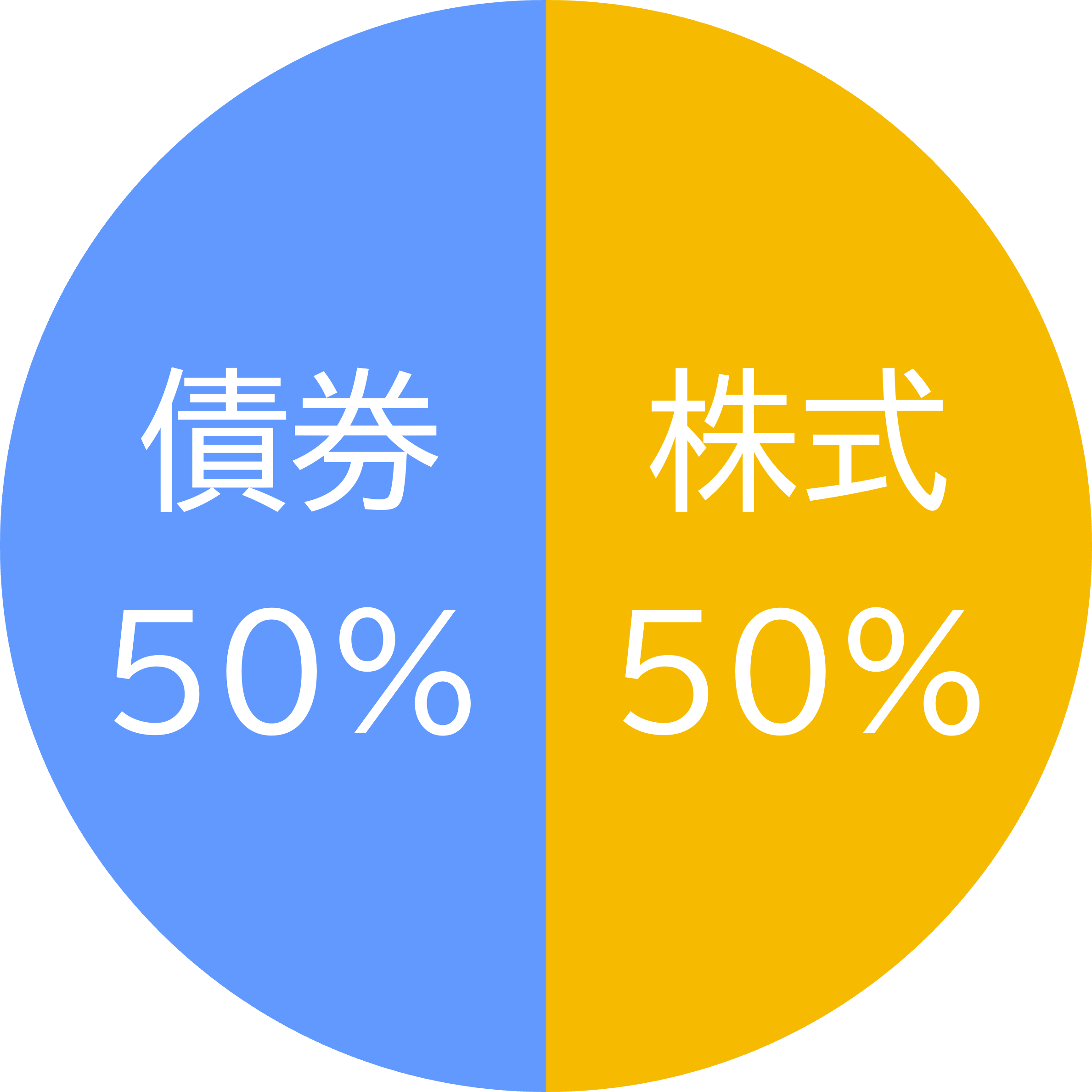

【理由その1】株式に債券を加えているから守りに強い

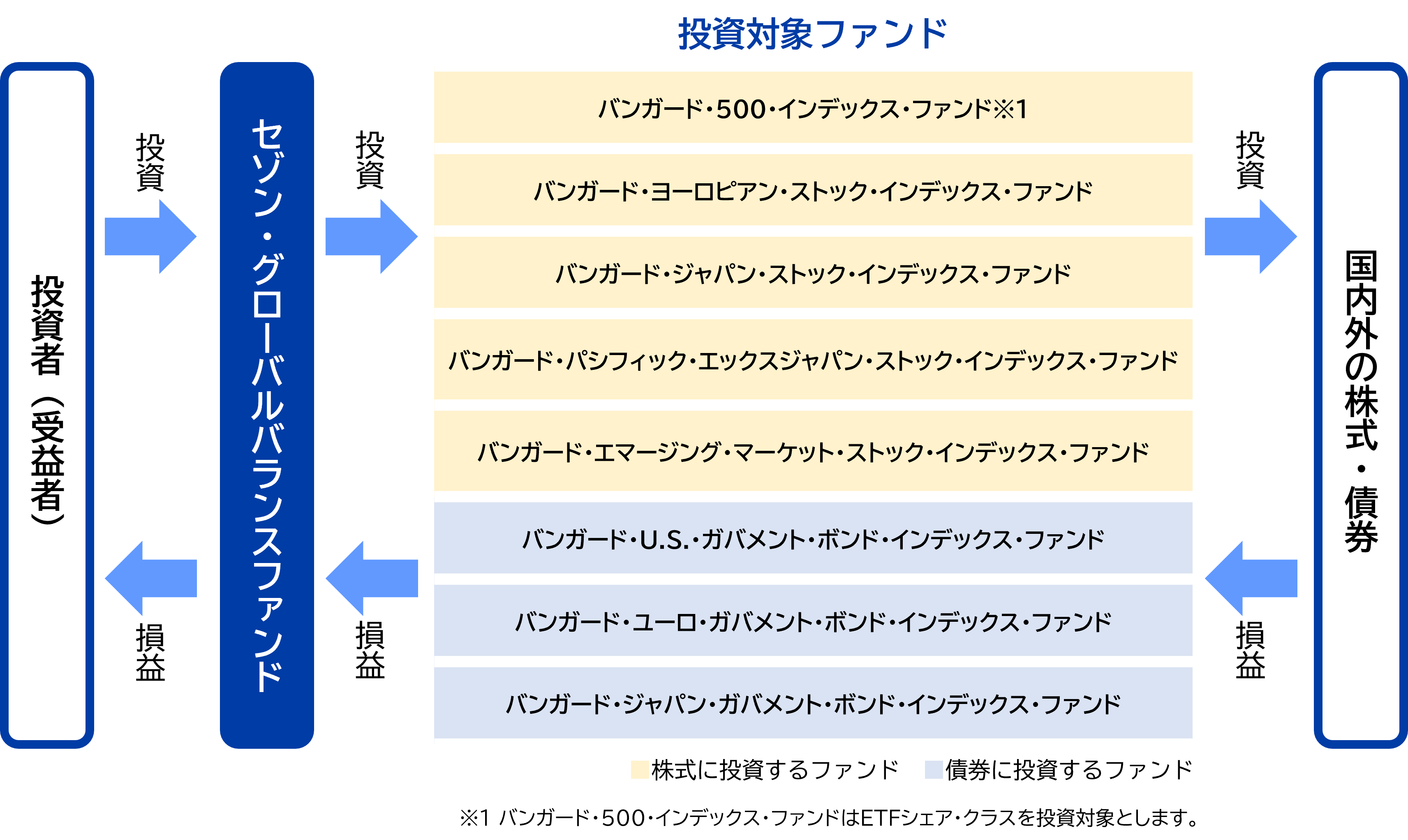

セゾン・グローバルバランスファンドは、世界最大級の運用会社であるアメリカのバンガード社のインデックスファンドを複数組み合わせたファンド(ファンド・オブ・ファンズ方式)で、世界中の株式と債券に半分ずつ分散投資をするバランスファンドです。国内のバランス型ファンドでは、純資産総額No.1※の規模を誇るファンドです。

ファンド・オブ・ファンズ方式とは?・・・株式などに直接投資するのではなく、株式などに投資している複数の投資信託(投資対象ファンド)に投資して、運用を行う仕組みのことです。

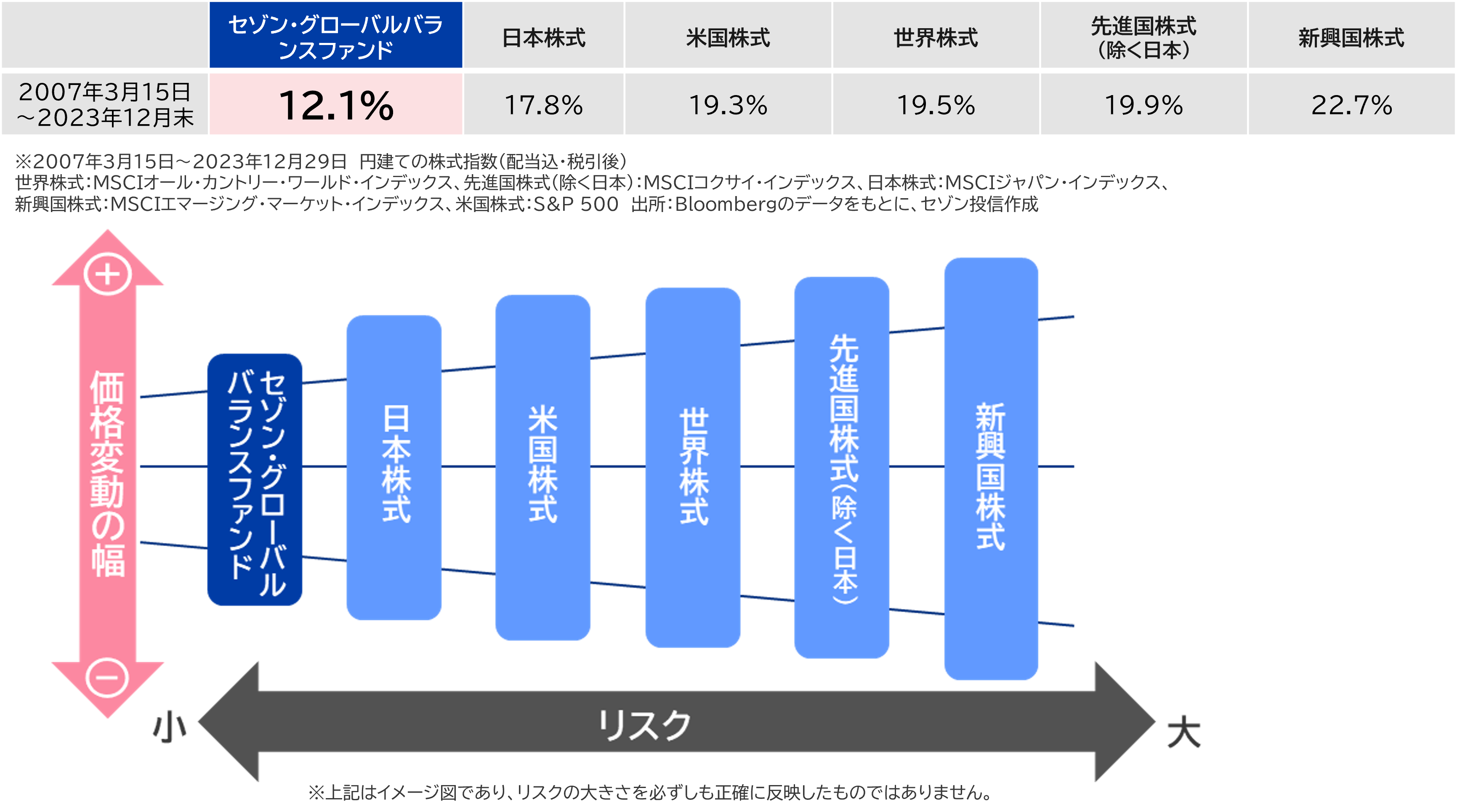

長期投資のためにはリスクを抑えた運用を行うことが望ましいという考えのもと、株式と債券は異なる値動きとなる傾向があることから、両資産を保有することでリスク(値動きの幅)を抑えた運用を目指すファンドになっています。

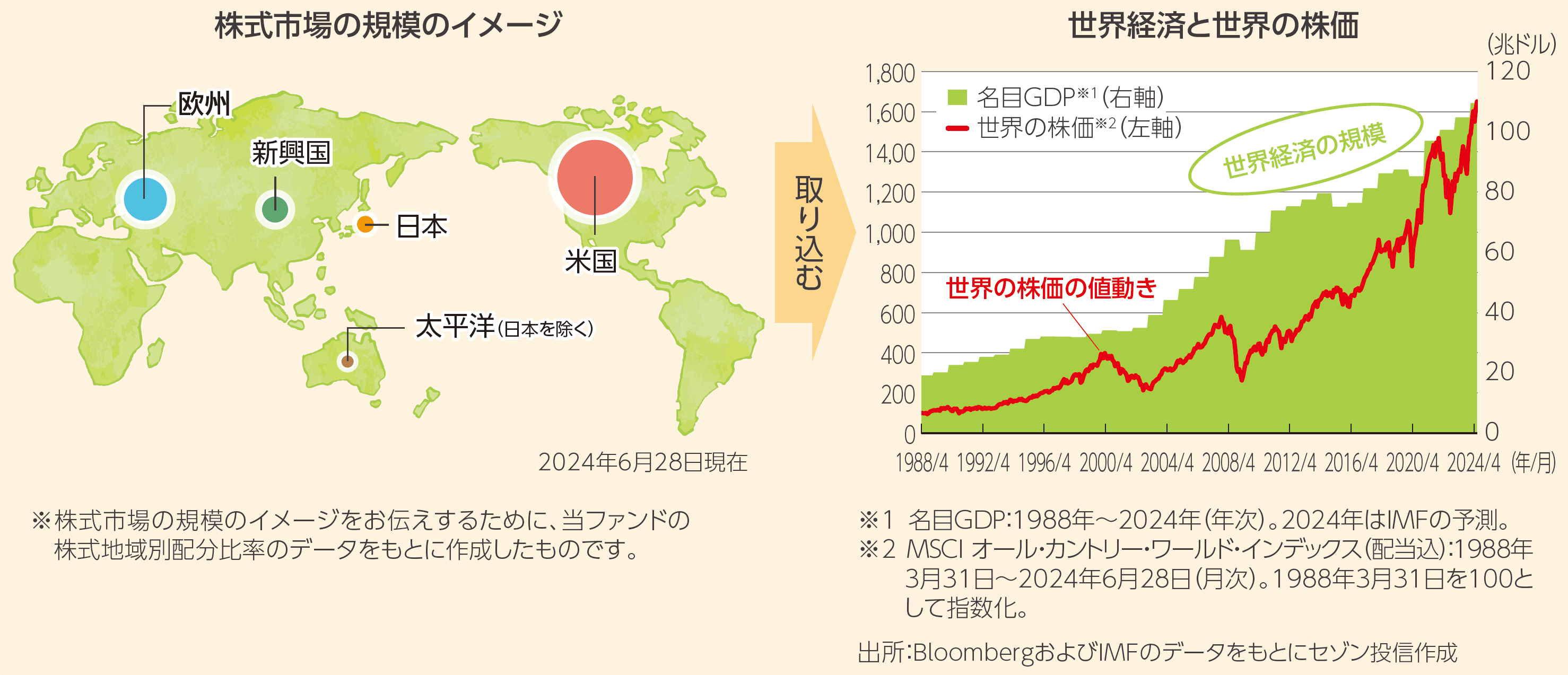

▶株式を組み込むポイント

市場の規模に応じて投資を行うことで、世界経済の成長を取り込むことができます。

▶債券を組み込むポイント

先進国の国債(および政府機関債)に投資を行うことで、一定の利回りを獲得しながら、株式保有のリスクを抑えることが期待できます。その結果、セゾン・グローバルバランスファンドはブレが小さく安定した運用ができていることが、下図からも分かります。

リスク(標準偏差):リターンのブレの大きさを表す数値で、リスクが高い(標準偏差が大きい)ほど、リターンのブレ幅が大きいことを意味します。

各市場を示す参考指数(インデックス)の年換算標準偏差

【理由その2】常に丁寧にリバランス!このファンド1本で、世界経済の成長を丸ごと取り込む

資産運用を考える上で手間となるのが、ポートフォリオの見直しです。これを自分でやっていくのでは、とても「ほったらかし」投資は続けられません。

「セゾン・グローバル・バランスファンド」は、投資の専門家が運用方針に基づいて資産配分比率を調整してくれます。

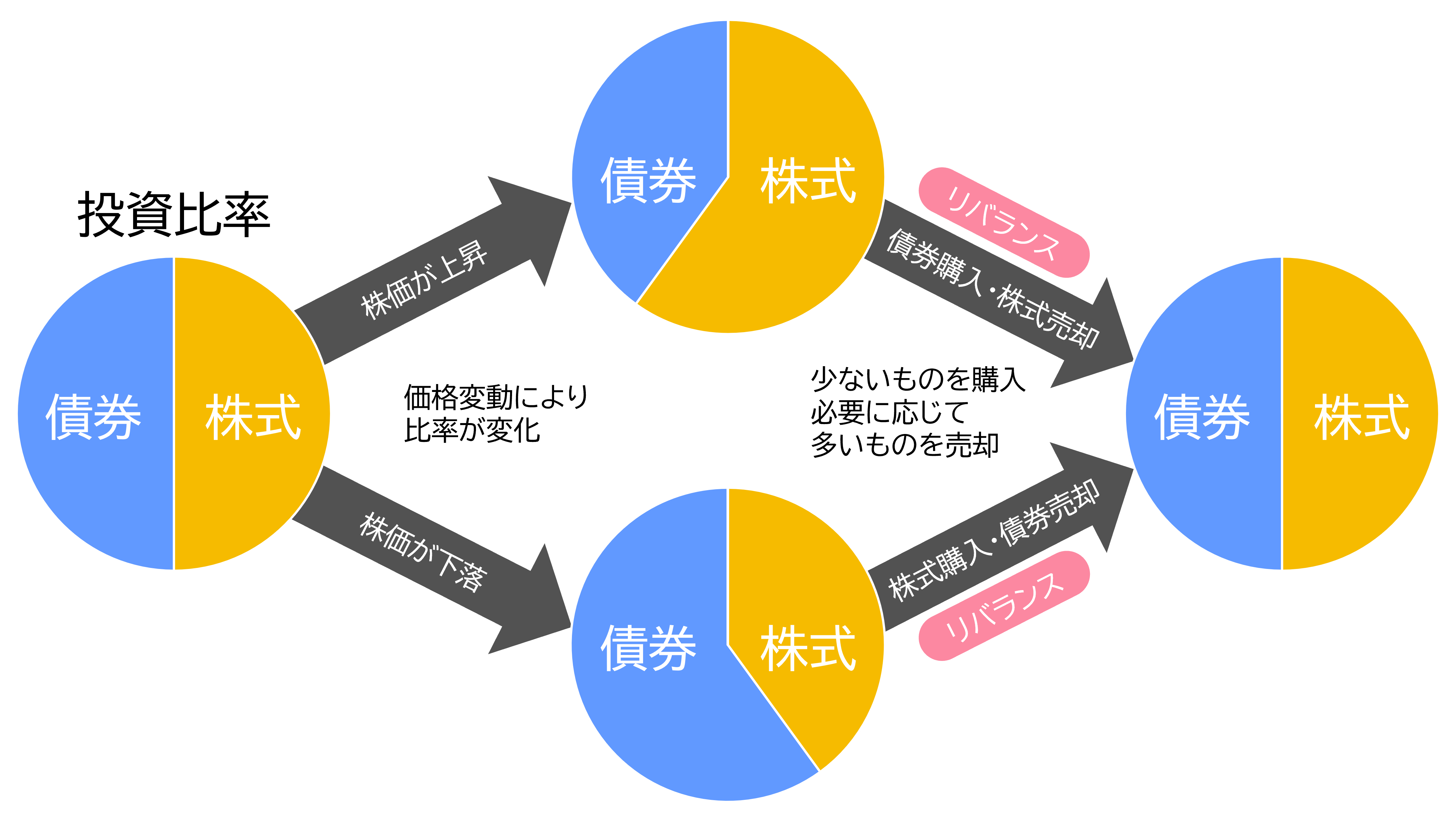

①毎日のリバランスで株式と債券の比率を原則50:50にキープ!

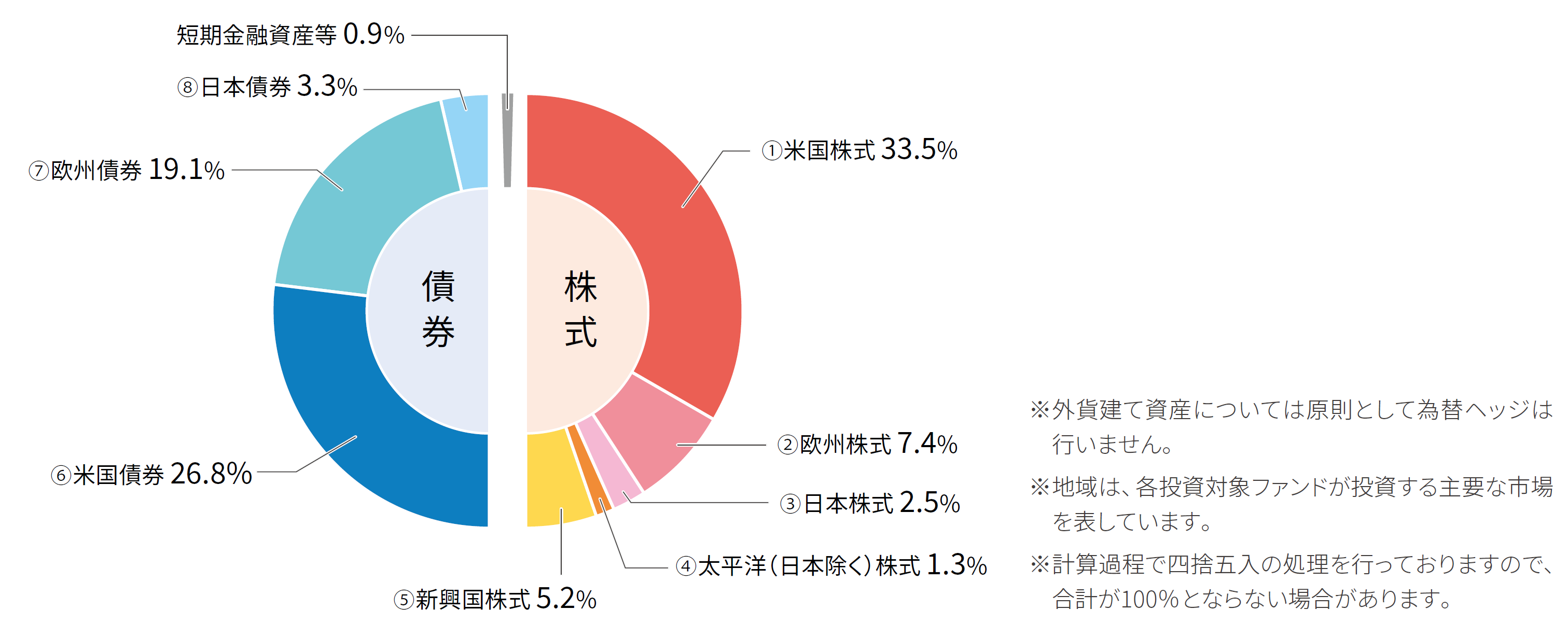

②投資対象地域を毎月見直し!市場の成長をしっかり取り込む!

①資産配分比率は毎営業日確認し、株式と債券が原則50:50の比率になるよう日々調整しています。

→上記のリバランスにより、価値が上がったものを売却(高く売る)、下がったものを購入(安く買う)できるため、効率の良い運用が可能になるメリットもあります。

②地域別配分比率は毎月調整を行い、各地域の株式および債券市場の規模に応じて各投資対象ファンドの配分比率(地域別配分比率)を決定します。相場の予想にもとづく配分は行いません。

資産配分比率および地域別配分比率 (2024年10月31日現在)

※外貨建て資産については原則として為替ヘッジは行いません。

※MSCIの分類をもとにセゾン投信の判断にもとづいて分類しております。

※短期金融資産や債券等を除いた株式部分に対する投資比率です。なお、各投資対象ファンドの投資先銘柄にもとづく投資比率になります。

※計算過程で四捨五入の処理を行っておりますので、合計が100%とならない場合があります。

【理由その3】高いパフォーマンスが認められ、複数外部評価機関から表彰

外部評価機関のアワードを4年連続で受賞しています。

セゾン・グローバルバランスファンドは、R&Iによるファンド大賞を4年連続で受賞しています。その他のアワードも受賞しており、外部から高い評価を受けていることがわかります。たまたまその年の運用成績が良く受賞することは難しくありません。連続して受賞されていることは継続して優れた運用成績を示すことができていることにもつながります。このように、セゾン・グローバルバランスファンドは外部評価機関による高い評価を受けています。

R&Iファンド大賞とは・・・

格付投資情報センターR&Iが5,700本を超える公募投資信託の中から、中立的な立場で「優れた運用実績を示したアクティブファンド」を表彰するアワードです。定量評価の枠組みを活用し、客観的な基準に基づいて表彰ファンドを選定します。受賞ファンドは国内公募投信全体の約3%です。

LSEG リッパー・ファンド・アワードとは・・・

世界 20 カ国以上で 30 年余りにわたり、独自の投資信託評価システム「Lipper Leader Rating (リッパー・リーダー・レーティング) システム」の中の「コンシスタント・リターン (収益一貫性) 」を用い、優れたファンドとその運用会社を選定し、表彰するアワードです。

「“新NISA 成長投資枠”WA優秀ファンド賞」とは・・・

投資信託分野における評価として、2023年12月現在において「成長投資枠」に登録されている国内公募追加型株式投資信託(ETF除く)1,816本のうち、アクティブファンドに限定した1,312本から、ウエルスアドバイザー社が独自の分析に基づいた評価により、中長期の資産運用にふさわしいと判断したものです。

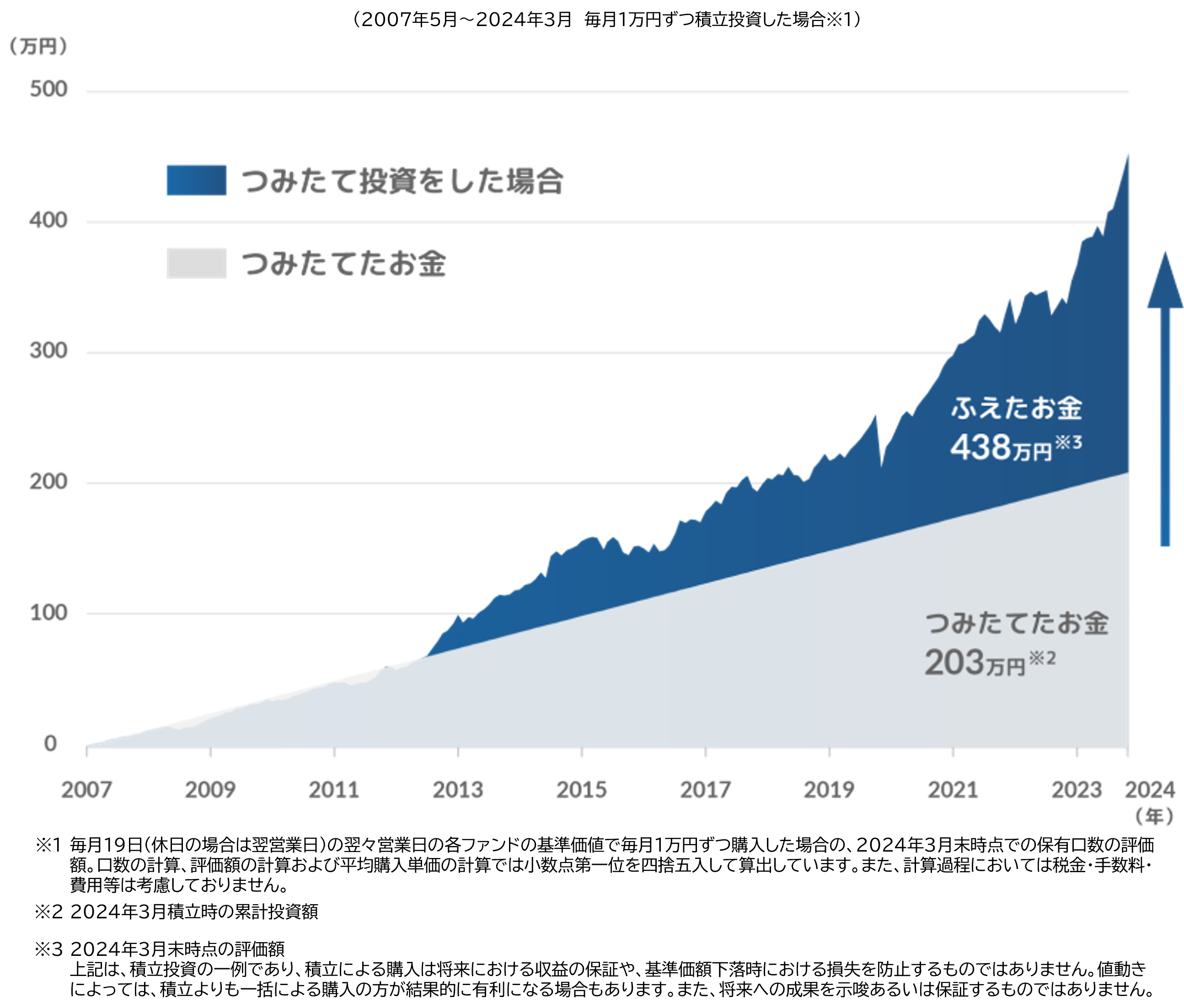

2007年のファンド設定来から、毎月1万円の積み立てをかかさず継続していたら、どうなった?

ご留意事項

当資料は情報提供を目的としてセゾン投信株式会社によって作成された資料であり、金融商品取引法に基づく開示書類ではありません。投資信託は値動きのある有価証券等に投資しますので基準価額は変動します。その結果、購入時の価額を下回ることもあります。また、投資信託は銘柄ごとに設定された信託報酬等の費用がかかります。各投資信託のリスク、費用については投資信託説明書(交付目論見書)に詳しく記載されております。ご購⼊の際は必ず最新の「投資信託説明書(交付目論⾒書)」および「目論⾒書補完書⾯」等を十分にご覧いただき、ご自身でご判断ください。

投資信託に関するリスクについて

◆基準価額の変動要因

セゾン・グローバルバランスファンド

当社の運用、販売する上記ファンド(以下、ファンド)は、ファンド・オブ・ファンズであり、主として投資信託証券に投資を行います。ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。ファンドの基準価額の変動要因としては、主に「価格変動リスク」や「為替変動リスク」、「カントリーリスク」、「信用リスク」、「流動性リスク」などがあります。したがって、投資元本は保証されているものではなく、一定の投資成果を保証するものではありません。また、基準価額の下落により投資元本を割り込むことがあります。運用による損益は、すべてお客さまに帰属します。

◆その他のご留意点

投資信託は、預金や保険契約と異なり、預金保険機構、貯金保険機構、および保険契約者保護機構の保護対象ではありません。加えて証券会社を通じて購入していない場合には、投資者保護基金の対象となりません。

お取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。投資信託の設定・運用は委託会社がおこないます。

投資信託に関する費用について

◆投資者が直接的に負担する費用

セゾン・グローバルバランスファンド

○購入時手数料:ありません。

○信託財産留保額:換金申込受付日の翌々営業日の基準価額に0.1%の率を乗じた額が控除されます。

◆投資者が信託財産で間接的に負担する費用

○運用管理費用

セゾン・グローバルバランスファンド

ファンドの日々の純資産総額に年0.495%(税抜年0.45%)の率を乗じて得た額とします。その他投資対象である投資信託証券において信託報酬がかかります。当該信託報酬も間接的にお客さまにご負担いただく費用となりますので、実質的な信託報酬は、年0.56%±0.02%程度(税込)となります。

※ファンドが投資対象とする投資信託証券における信託報酬を加味した実質的な負担額の概算値です。各投資信託証券への投資比率、各投資信託証券の運用管理費用の料率の変更等により変動します。

○その他費用

信託財産に関する租税、信託事務の処理に要する諸費用(有価証券の売買の際に発生する手数料や、有価証券の保管に要する費用等を含む)、監査報酬(消費税含む)、立替金の利息等が信託財産の中から差し引かれます。なお、当該その他費用については、運用状況により変動するものであり、事前に計算方法、上限額等を示すことができません。

当資料で使用しているデータ等について

当資料の内容は作成時点のものであり、将来予告なく変更されることがあります。当資料は信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。当資料中のグラフ・数値等は、過去の実績・状況であり、将来の市場環境等や運用成果等を示唆・保証するものではありません。また、税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

当資料で使用している指数について

S&P500はS&Pダウ・ジョーンズ・インデックス(S&PDJI)の商品です。この指数に関する著作権等の知的財産権その他一切の権利は、S&PDJI に帰属します。S&PDJI は当指数等の情報に関し、その正確性・妥当性・完全性あるいは入手可能性を保証しません。また、S&PDJI は当指数等の情報の誤り、欠落についてその理由のいかんにかかわらず責任を負いません。また当指数等の使用による結果に対しても責任を負うものではありません。S&PDJIは当指数等の商品性あるいはその使用または特定の目的に対する適合性を含みますが、それに限定されるわけではなく、一切の明示的あるいは黙示的な保証を否認します。S&PDJI はファンドの受益者や他の人物等による当指数等の使用に関連したいかなる間接的、直接的な、特別なあるいは派生的な損害、費用、訴訟費用あるいは損失(収入の損失、利益の損失、機会費用を含む)について一切の責任を負いません。

・MSCI オール・カントリー・ワールド・インデックス(配当込):先進国と新興国の株式で構成されています。

・MSCIジャパン・インデックス(配当込):日本の株式で構成されています。

・MSCIコクサイ・インデックス(配当込):日本を除く先進国の株式で構成されています。

・MSCIエマージング・マーケット・インデックス(配当込):世界の新興国の株式で構成されています。

上記は、MSCIが開発したインデックスであり、当該インデックスに対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

「Bloomberg®」は、Bloomberg Finance L.P.、および同インデックスの管理者であるBloomberg Index Services Limited(以下「BISL」)をはじめとする関連会社(以下、総称して「ブルームバーグ」)のサービスマークです。 ブルームバーグは、ブルームバーグ指数に対する一切の専有的権利を有しています。ブルームバーグは、このマテリアルを承認もしくは支持するものではなく、また、このマテリアルに含まれるいかなる情報の正確性もしくは完全性についても保証するものではなく、明示黙示を問わず、このマテリアルから得られる結果に関していかなる保証も行わず、また、法律上認められる最大限度において、ブルームバーグはこのマテリアルに関して生じるいかなる侵害または損害についても何らの責任も債務も負いません。

当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

当資料で使用しているロゴについて

「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

R&Iファンド大賞については、https://www.r-i.co.jp/investment/fund_award/index.htmlをご覧ください。 部門:投資信託 カテゴリー:バランス型(標準) 賞:優秀ファンド賞

LSEG リッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。選定に際しては、「Lipper Leader Rating (リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEG リッパー・ファンド・アワードが贈られます。詳しい情報は、lipperfundawards.comをご覧ください。LSEG Lipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

LSEG リッパー・ファンド・アワード・ジャパン2024については、https://www.lseg.com/ja/events/lipper-fund-awards-japan-2024をご覧ください。 部門:投資信託部門 リッパー分類:ミックスアセット 日本円 バランス型 評価期間:10年 賞:最優秀ファンド賞

ウエルスアドバイザーアワード

-Wealth Advisor-"新NISA成長投資枠"WA優秀ファンド賞は過去の情報に基づくものであり、将来のパフォーマンスを保証するものではありません。また、ウエルスアドバイザーが信頼できると判断したデータにより評価しましたが、その正確性、完全性等について保証するものではありません。著作権等の知的所有権その他一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます 。

新NISA成長投資枠"WA優秀ファンド賞"については、https://www.wealthadvisor.co.jp/event/wa_award2023/をご覧ください。

当賞は国内公募追加型株式投資信託のうち、 2023年12月29日における『NISA 成長投資枠登録のアクティブファンド』を選考対象として独自の分析に基づき、各部門別に総合的に優秀であるとウエルスアドバイザーが判断したものです。セゾン・グローバルバランスファンドが選出されたバランス型 部門は、選考対象ファンドのうち、同年11月末において当該部門に属するファンド299本の中から選考されました。

部門:バランス型 受賞:優秀ファンド賞

※ウエルスアドバイザー株式会社(旧モーニングスター株式会社)

1998年3月27日の設立以来、約25年にわたり、国内の投資信託を中心とした金融商品評価事業を行ってまいりました。

2023年3月30日付で米国 Morningstar,Inc へブランドを返還し、以降、引き続き中立・客観的な立場で、投信評価事業をウエルスアドバイザー株式会社で行っております。