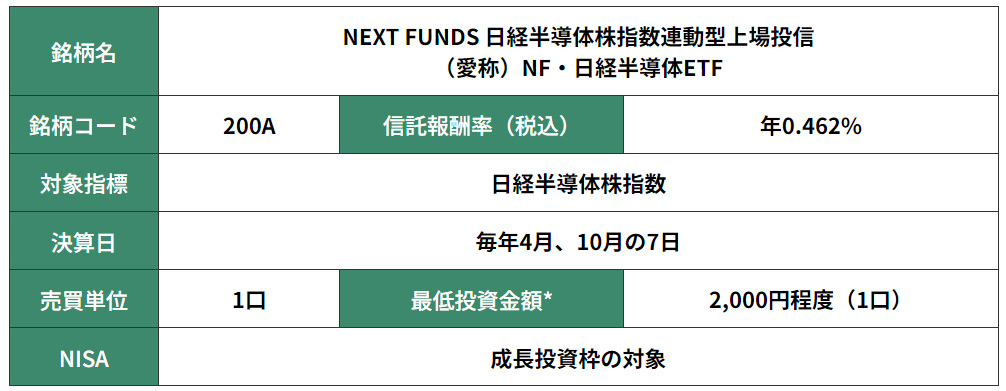

NF・日経半導体ETF

*2024年6月4日上場当初の最低投資金額

※本ETFの詳細に関しては、以下のリンクより有価証券届出書または目論見書をご覧ください。

https://nextfunds.jp/lineup/200A/

ストラテジストが徹底解説!

半導体業界は長期成長マーケット~NF・日経半導体ETF~

◆半導体市場と日本企業◆

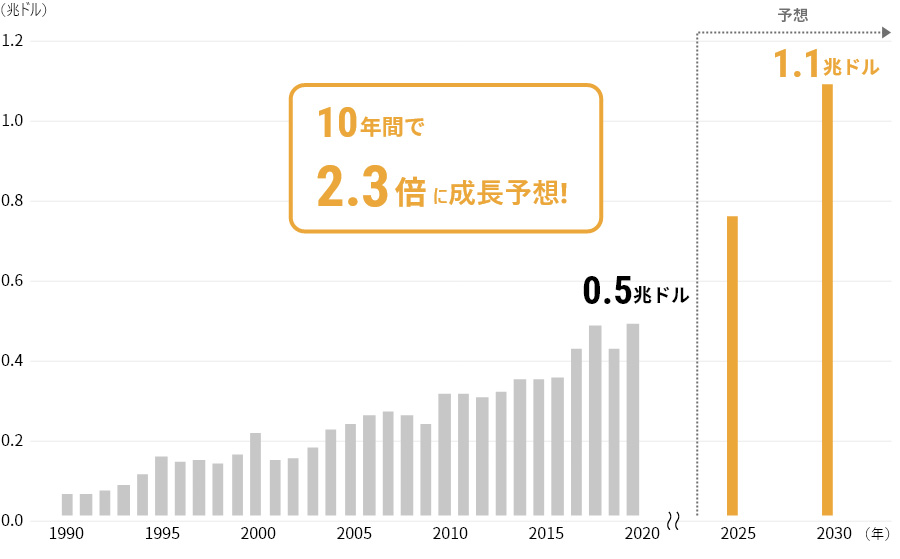

2030年には1兆ドル規模に!?世界の半導体市場

世界の半導体市場は拡大を続けており、今後AI(人口知能)、IoT、自動運転車などの技術革新に伴い、2030年には1兆ドルを超える市場への成長が期待されています。

半導体市場規模の推移(1990年~2030年)

※2025年以降はASMLの予想。

(出所) アプライドマテリアルズ、WSTSおよびSIA(1990年~2019年)、ASML(2020年以降)のデータに基づき野村アセットマネジメント作成

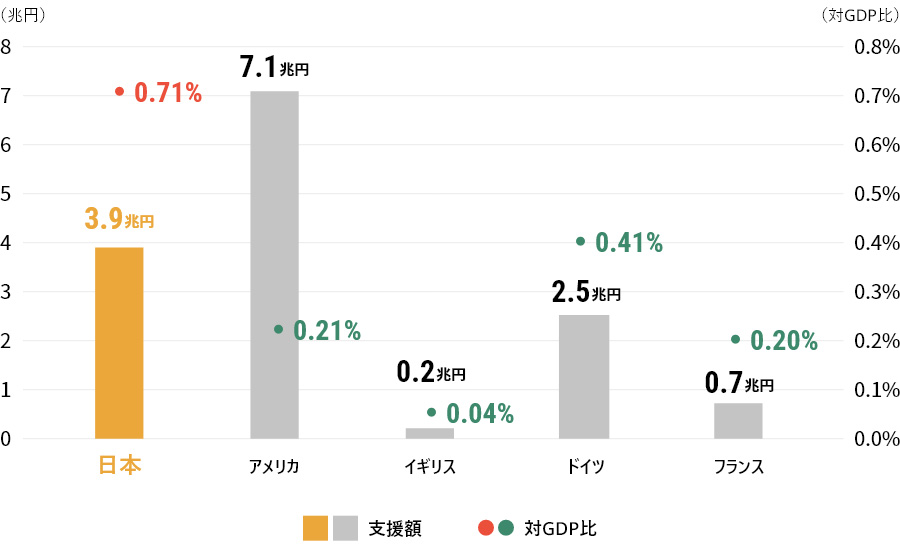

日本政府は半導体産業を積極的に支援

1980年代トップシェアを誇った日本の半導体産業は、2019年にはシェア10%程度まで落ち込みました。日本政府は2030年までの半導体産業の復活への3つのステップを掲げています。

日本の半導体産業復活の3ステップ

(出所)経済産業省(https://www.meti.go.jp)「半導体・デジタル産業戦略の現状と今後 令和5年11月29日」より野村アセットマネジメント作成

半導体産業復活の実現に向け、日本政府の支援はGDP比で欧米を上回る水準となっています。半導体産業の基盤強化と新たな技術開発への投資が促されることにより、長期的な成長が期待されます。

各国の半導体産業支援

※支援額については、各国政府の支援額を当時の円レートに換算したもの。(1USドル= 135円(2022.8)、1英ポンド=172円(2023.5)、1ユーロ=159円(【独】2023.8)、1ユーロ=132円(【仏】2021.10))

※対GDP比は、支援額を名目GDPで除して算出。各国の名目GDPは、2022年の値。

(出所)財務省(https://www.mof.go.jp)財政制度等審議会資料(2024年4月9日)より野村アセットマネジメント作成

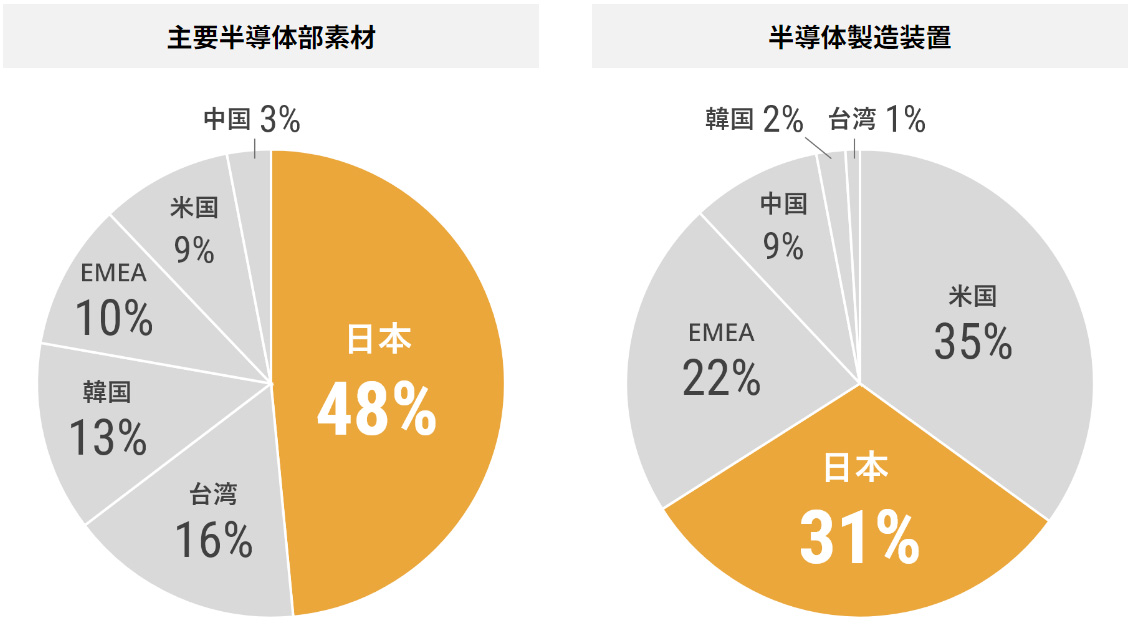

高いシェアを誇る日本企業

半導体市場の拡大に伴い大きく成長する見込みのある主要半導体部素材で、日本は世界トップの48%シェア、半導体製造装置では米国に次ぎ31%のシェアを獲得しています。

各国シェア

※「令和3年度重要技術管理体制強化事業(重要エレクトロニクス市場の実態調査及び情報収集)」( OMDIA )より経済産業省作成、2021年度実績

(出所)経済産業省(https://www.meti.go.jp)商務情報政策局「半導体・デジタル産業戦略 令和5年6月」資料より野村アセットマネジメント作成

◆日経半導体株指数とは◆

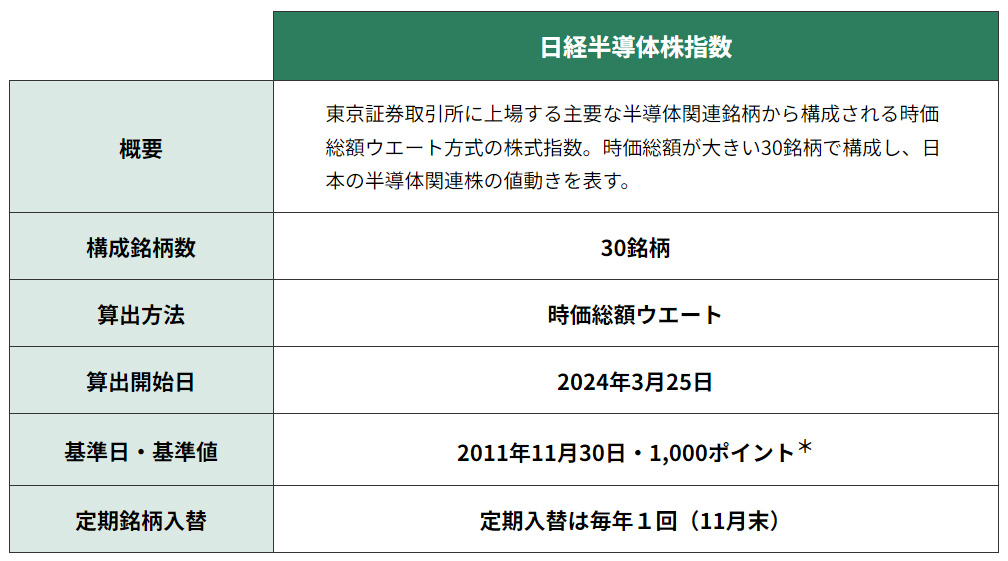

国内の主要半導体関連30銘柄で構成された株式指数

指数概要

*2011年11月30日を基点として遡及算出されています。

(出所)日本経済新聞社のHPより野村アセットマネジメント作成

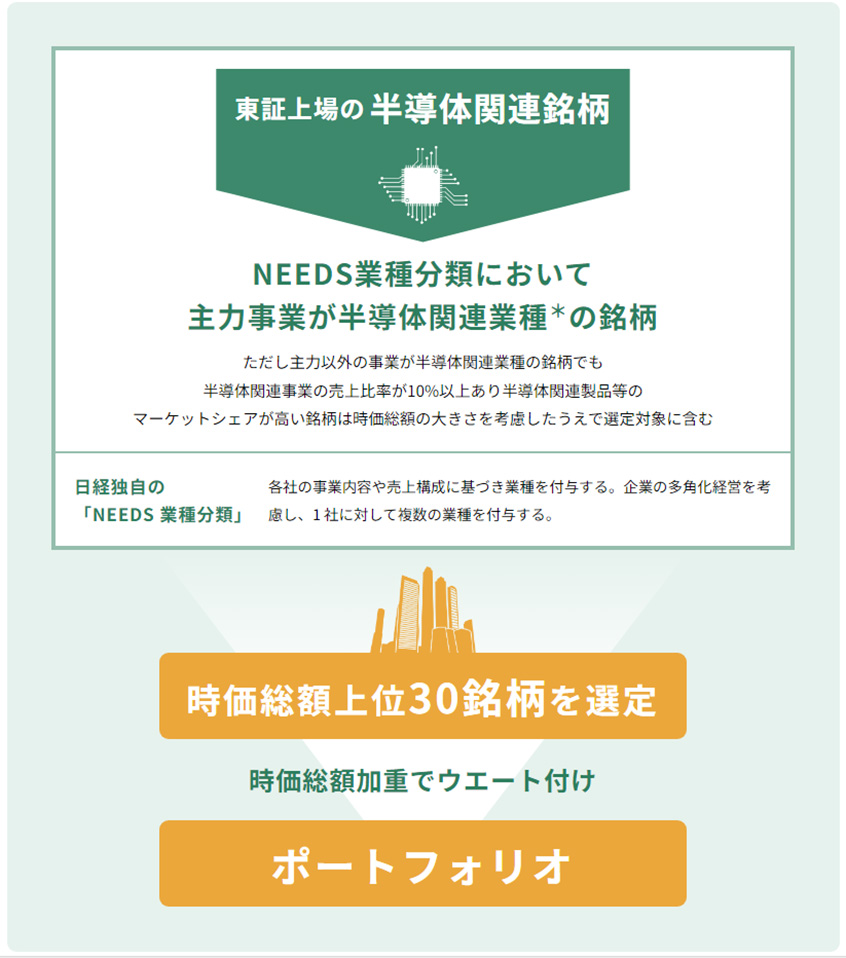

指数の銘柄選定プロセス

*対象業種は電子材料、半導体・液晶製造装置、半導体(集積回路・半導体素子)、シリコン・シリコンウエハー、フォトマスク、イメージセンサー、半導体・電子部品卸

※上記は、指数の銘柄選定プロセスについて単純化したイメージ図であり、全てを説明しているものではありません。

日経半導体株指数が注目される理由

- AIをはじめ最先端技術を支える半導体は近年、日本の株式市場を大きく左右する重要なテーマ

- 政府の積極的な支援策を背景に日本の半導体業界の成長ポテンシャルが高まっている

- 日本の半導体は、製造装置や素材の分野で高いシェアを誇っている

◆指数の構成銘柄&パフォーマンス◆

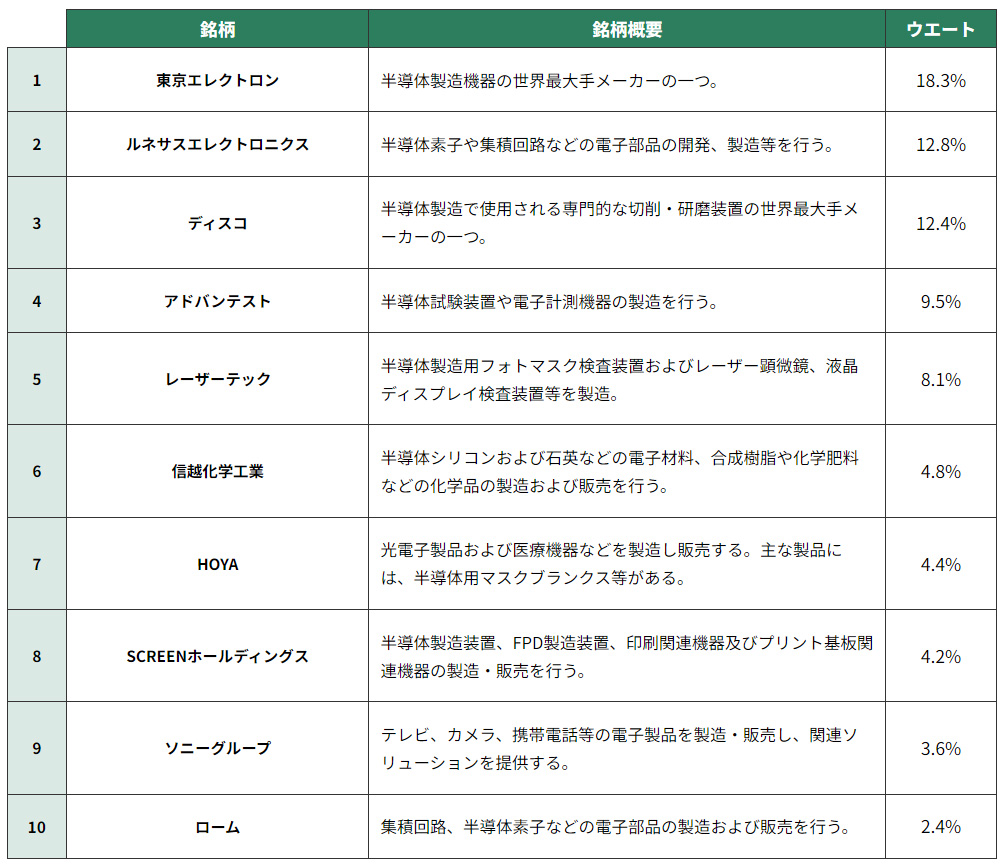

構成上位10銘柄

※2024年4月末時点

(出所)日本経済新聞社、ブルームバーグのデータを基に野村アセットマネジメント作成

指数のパフォーマンス

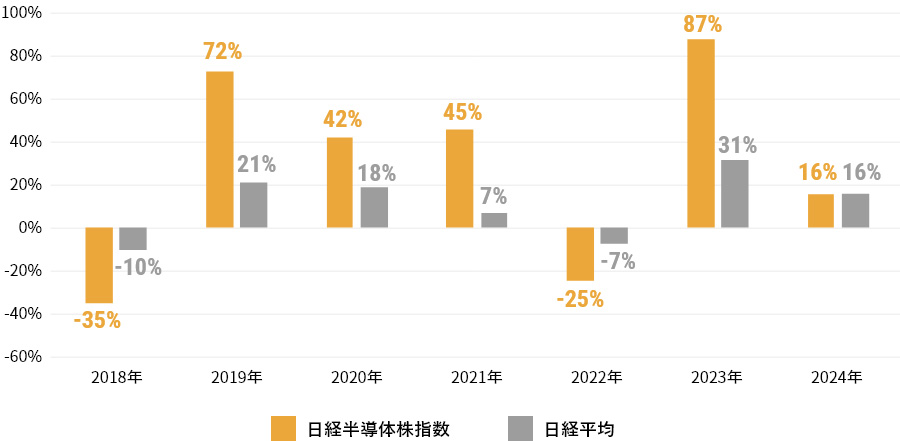

指数の起点である2011年11月末からの約12年間で、半導体関連株は12.9倍のリターンとなりました。特に、日本政府が半導体産業復活への取り組みを本格化させた2020年代前半以降の上昇率は飛躍的で、最高値を更新した日経平均株価(日経平均)と比較しても、その成長がうかがえます。

パフォーマンス推移(2011年11月末~2024年4月末)

暦年リターン

※配当込み指数を使用。

※暦年リターンの2024年は2024年4月末までのデータを使用。

(出所)日本経済新聞社のデータを基に野村アセットマネジメント作成

〈指数の著作権等について〉

■日経半導体株指数

・「日経半導体株指数」は、株式会社日本経済新聞社(以下「日経」という。)によって独自に開発された手法によって、算出される著作物であり,日経半導体株指数自体及び日経半導体株指数を算出する手法に対して、著作権その他一切の知的財産権を有しています。日経半導体株指数を対象とする「NEXT FUNDS 日経半導体株指数連動型上場投信」は、投資信託委託会社等の責任のもとで運用されるものであり、その運用及び本件受益権の取引に関して、日経は一切の義務ないし責任を負いません。日経は日経半導体株指数を継続的に公表する義務を負うものではなく、公表の誤謬、遅延または中断に関して、責任を負いません。日経は、日経半導体株指数の構成銘柄、計算方法、その他日経半導体株指数の内容を変える権利及び公表を停止する権利を有しています。

・日経半導体株指数は、S&P Dow Jones Indices LLCの子会社であるS&P Opco, LLCとの契約に基づいて、算出、維持されます。S&P Dow Jones Indices、その関連会社あるいは第三者のライセンサーはいずれも日経半導体株指数をスポンサーもしくはプロモートするものではなく、また日経半導体株指数の算出上の過失に対し一切の責任を負いません。「S&P®」はStandard & Poor’s Financial Services LLCの登録商標です。

■日経平均株価

「日経平均株価(日経225)」に関する著作権等の知的財産権その他一切の権利は日本経済新聞社に帰属します。

〈野村アセットマネジメントからのお知らせ〉

■ETFの投資リスク

ETFは、値動きのある有価証券等を主な投資対象としますので、連動対象である株価指数等の変動、組入有価証券等の価格の下落、組入有価証券の発行会社の倒産や財務状況等の悪化、その他の市場要因等の影響等により、市場取引価格または基準価額が値下がりし、それにより損失が生じることがあります。また組入有価証券は為替相場の影響を受けるものもあるため、為替の変動により基準価額が下落することがあります。したがって、投資家の皆様の投資元金が保証されているものではありません。なお、投資信託は預貯金と異なります。

※ETFのリスクは上記に限定されません。

信託の設定のお申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

■ETFに係る費用

市場を通してETFに投資する投資家の皆さまには以下の費用をご負担いただきます。

<売買手数料>

市場を通して投資される場合、取扱い第一種金融商品取引業者(証券会社)が独自に定める売買手数料がかかり、約定金額とは別にご負担いただきます(取扱会社毎に手数料率が異なりますので、その上限額を表示することができません)。

<信託報酬>

信託報酬の総額は、次の(1)により計算した額に、(2)により計算した額を加えて得た額とします。

信託報酬は信託財産中から支弁されますので、ETFの保有期間に応じて間接的にご負担いただく費用となります。

(1)信託財産の純資産総額に年1.045%※(税抜年0.95%)以内で委託者が定める率を乗じて得た額。

※複数のETFのうち、最大の信託報酬率を記載しております。一部、元本ベースで算出するETFもあります。

(2)信託財産に属する有価証券の貸付を行った場合は、その品貸料の55%※(税抜50%)以内の額。

※複数のETFのうち、最大の品貸料を記載しております。

<その他の費用>

ETFに関する租税、信託事務の処理に要する諸費用(外国での財産の保管等に要する諸費用を含みます)、受託者の立替えた立替金の利息、組入有価証券等の売買の際に発生する売買委託手数料、監査費用等、その他の諸費用(受益権の上場に係る費用および対象指標についての商標の使用料を含みます)およびそれらの諸費用に係る消費税等が、保有期間中、その都度かかります。これらは、信託財産中から支弁され、ETFの保有期間中に間接的にご負担いただく費用となります。その他の費用については、運用状況等により変動するものであり、事前に料率や上限額等を示すことができません。

上記の費用の合計額については、投資家の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

※詳しくは、投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

■ご注意事項

野村アセットマネジメント株式会社は、ETFについて、直接、投資者の皆さまのお申込みを承っておりません。ETFの投資にあたっては、取扱い第一種金融商品取引業者(証券会社)に口座を開設になり、お申込みください。

商号: 野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第373号

加入協会: 一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会

(2024年6月4日時点)