新NISA(ニーサ)でもクレカ積立ができる!?

クレジットカードを利用して定期的に積立投資を行う「クレカ積立」は、初心者でもポイントを貯めながら、手軽に、お得に投資ができる方法です。

クレカ積立は新NISAとの相性も良く、おすすめの投資方法ですが、その便利さの裏には、知っておきたい注意点もあります。

新NISAの仕組みと、クレカ積立の活用ポイントを整理しておきましょう。

通常、投資で得た利益には20.315%(所得税、住民税、復興特別所得税)の税金がかかりますが、この投資で得られた利益が非課税になる制度がNISA(少額投資非課税制度)です。

2024年からの新NISAでは、非課税保有期間が無期限になるなど長期の資産形成により使いやすい制度に見直しが行われ、つみたて投資枠と成長投資枠の2つの投資枠があります。

つみたて投資枠は、金融庁が定めた基準を満たす投資信託のみを、一定額ずつ積み立てて購入する枠です。一方、成長投資枠は、投資信託や株式などを、積立または一括で購入でき、投資の選択肢が広い枠といえます。

ただし、クレジットカード決済で投資をおこなうことが認められているのは、「投資信託の定期・定額購入(積立)」に限定されています。そのため、新NISAを利用して投資をおこなう際にも投資信託の一括購入や個別株やETFなどの購入にはクレジットカード決済が利用できないという点は、最初に押さえておきたいポイントです。

<NISA制度>

クレカ積立とは?

投資信託を積立で購入する際には、いくつかの方法があり、クレカ積立はその一つです。

- 証券会社口座の預かり金からの購入(あらかじめ資金を入れておく)

- 登録した銀行口座からの自動引き落とし

- その他金融機関からの口座振替

- クレカ積立(クレジットカードでの決済)

クレカ積立を利用する場合は、証券会社でクレジットカードを登録しておき、積立金額と商品を選択して設定すれば、毎月決まった日に自動的に投資信託が購入できます。

あらかじめ証券会社に資金を移しておく必要がなく、クレジットカードの利用代金と同じように、設定口座から自動的に引き落とされます。

クレカ積立のメリット

積立投資のメリットを確認しておきましょう。

- 少額から始められるので、投資のハードルが低くなる

- 購入時期が分散されることで、価格変動リスクが平準化されやすい

- 一度設定すれば、自動で継続できるので、感情に左右されにくい

- 投資のタイミングを考える必要がなく、投資を習慣化しやすい

では、クレカ積立のメリットには、どのようなものがあるでしょうか。

<心理面のメリット>

- 銀行口座から資金移動をする必要がないので、投資を始める際のハードルが下がり、日常生活の一部として組み込みやすい

- 毎月の支出と同じ感覚で投資が行われるので、投資を続けることの抵抗感が小さくなる

<仕組み上のメリット>

- 口座の資金不足で積立が止まる、という事態が避けられる

- クレジットカード決済により、ポイントが付与される

- 投資額は利用明細で確認でき、家計と一体で管理・把握がしやすい

- 銀行口座登録や証券会社への資金移動など手間をかけずに積立投資を継続しやすい

クレカ積立のデメリットとは?

投資である以上、元本保証ではありませんから、積立投資でも損をする可能性もあります。「値動きがある投資」であるという点はしっかり押さえておきましょう。

その上で、「クレカ積立」特有のデメリットを確認します。

<クレカ積立の心理面のデメリット>

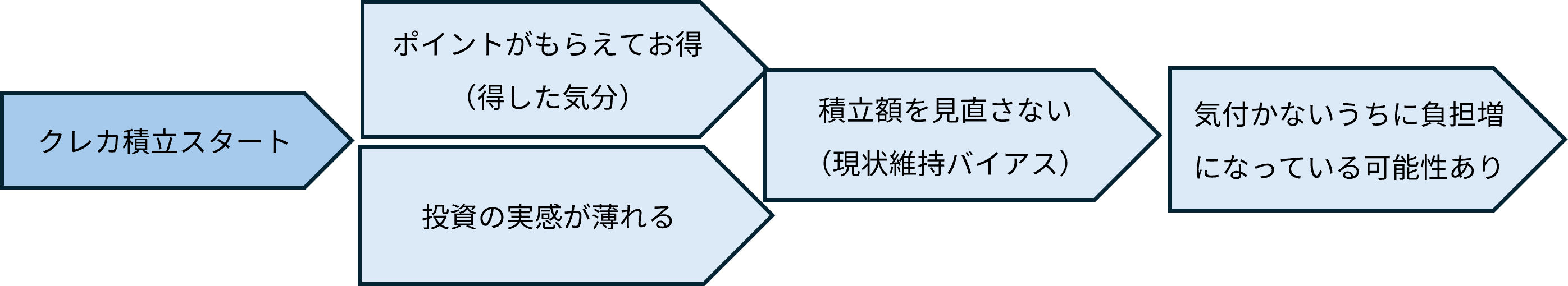

- クレカ積立は便利な半面、投資をしている実感が薄れやすい

実際に現金が減る感覚がないため、投資額が大きくなっても気づきにくくなります。 - ポイント付与という「お得感」が強調されることで、リスクや全体像を見落としやすい

同じ内容の情報でも、枠組みをかえて提示されると、人々の判断や意思決定、受け止め方が異なるという心理現象(フレーミング効果)が影響しています。 - 一度設定した積立額を見直さず、家計状況が変わってもそのまま続けてしまう傾向がある

変化を避け、現状を維持しようとする心理傾向(現状維持バイアス)が影響しています。

<クレカ積立で起こりやすい『心理の流れ』>

※画像は筆者が作成

<クレカ積立の制度面・仕組み上のデメリット>

- 積立投資の上限額がある

クレジットカードを使った投資信託の積立購入には、制度上、月10万円までという上限があります。そのため、より多くの金額を積み立てたい場合は、クレカ積立だけでなく、その他の方法を併用する必要があります。 - 購入できる金融商品が限られている

クレカ積立ができるのは投資信託のみです。個別株式やETFなどは対象外になります。 - 積立は月1回・決まった日に限定される

自分で積立日を選択することはできません。 - クレジットカードの利用限度額を圧迫する可能性がある

他の支出と合算されることで、カードの利用枠に余裕がなくなる点には注意が必要です。

クレカ積立での新NISAがおすすめの方とは

このようなメリット・デメリットを踏まえて、クレカ積立が向いているのはどのような人でしょうか。まずは積立投資が向いているかどうかを確認してみます。

<積立投資が向いている人>

積立投資は、毎月一定額を積み立てることで、価格変動の影響を分散しながら、無理のないペースで投資を続けることができます。まとまった資金を用意することが難しい人や、一度に大きな金額を投資することに不安がある人、また、投資を自動化して続けたい人や、日々の値動きや売買のタイミングを考えることにあまり手間をかけたくない人などにも適しています。

家計に一定の余裕があり、積立額を管理できる人、無理のない投資も大切な前提条件といえます。

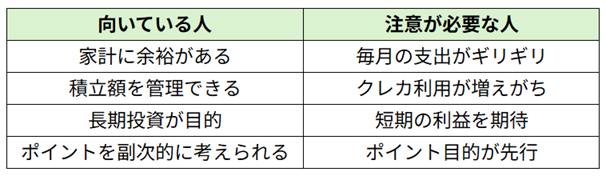

その中でも特にクレカ積立に向いているのは、次のような人です。

<特にクレカ積立に向いている人>

- 資金移動や手続きなどの手間をできるだけ省きたい人

クレジットカード決済を利用することで、銀行口座への資金移動や残高管理の手間を減らし、積立をより手軽に続けることができます。 - クレジットカードの利用状況をきちんと把握できる人

積立投資を無理なく活用していくためには、利用額や引落し金額をしっかり管理・把握することができ、使いすぎの心配が少ない人であれば、家計管理と投資を両立しやすくなるでしょう。 - ポイントは「おまけ」と割り切れる人

ポイントの付与を投資判断の軸にしないという姿勢も大切です。クレカ積立はあくまでも投資を続けやすくするための手段です。

自分の家計状況や性格に適しているかを見極めたうえで活用することで、投資を無理なく、より長く続けることができるでしょう。

<クレカ積立が向いている人・注意が必要な人>

※画像は筆者が作成

新NISAを、クレカ積立でさらにお得に

クレカ積立は日常の支払いと同じ感覚で投資を始められる、続けられる手軽さが特徴です。クレジットカード決済により、自動で積立が進むことに加え、積立に応じてクレジットカードのポイントが付くお得さも魅力です。

一方で、投資をしている感覚が薄れやすく、リスクや積立金額の妥当性なども十分に検討しないまま続けてしまうケースもあります。心理的な面や制度上の制限なども理解したうえで活用することが重要です。

新NISAを活用してクレカ積立を利用する際には、ポイントの付与はあくまでも「おまけ」として捉え、家計の流れの中に無理なく組み込まれているかどうか、今後も継続できる仕組みになっているかなどを基準に判断することが、長期的な資産形成につながるでしょう。