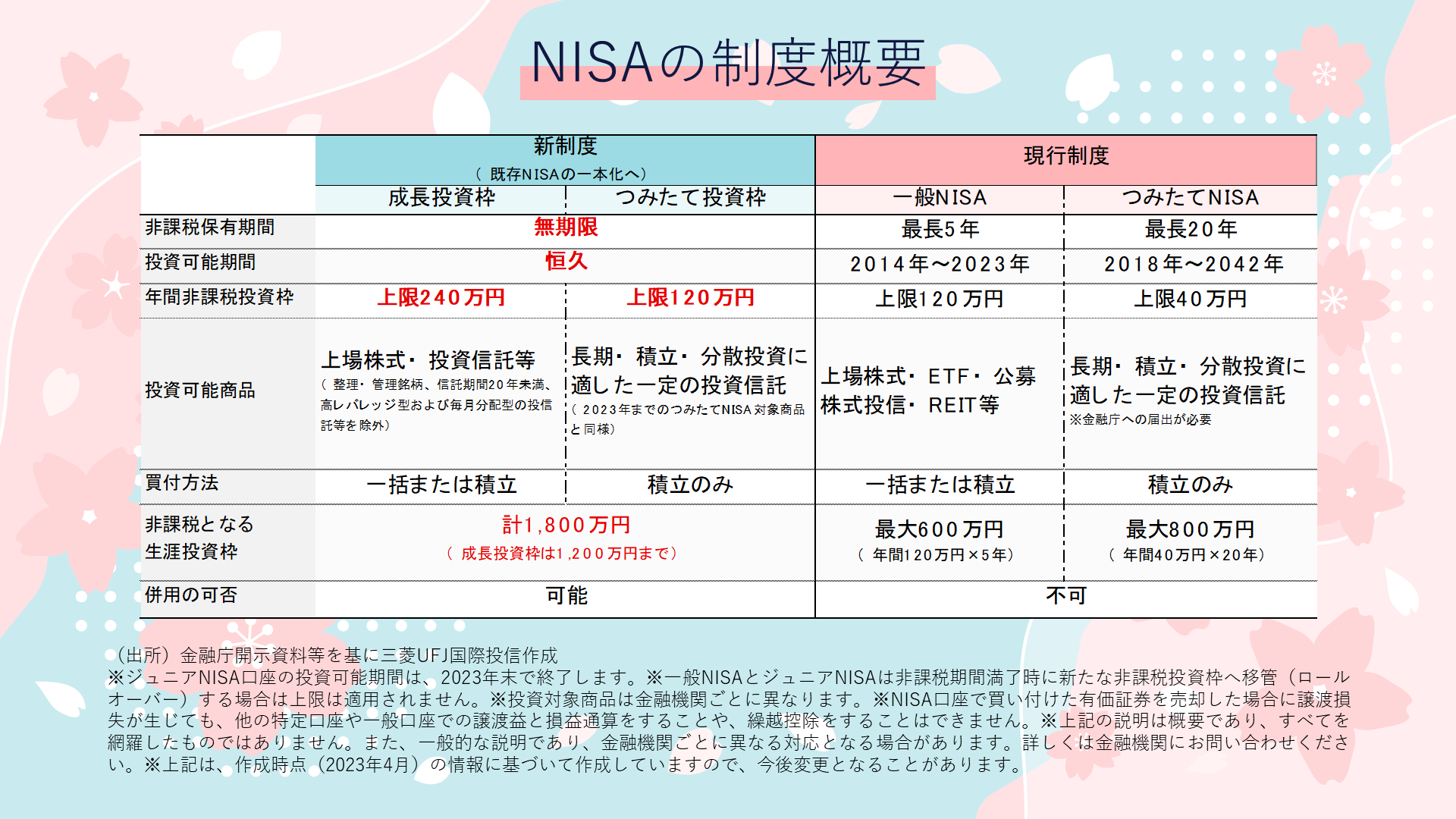

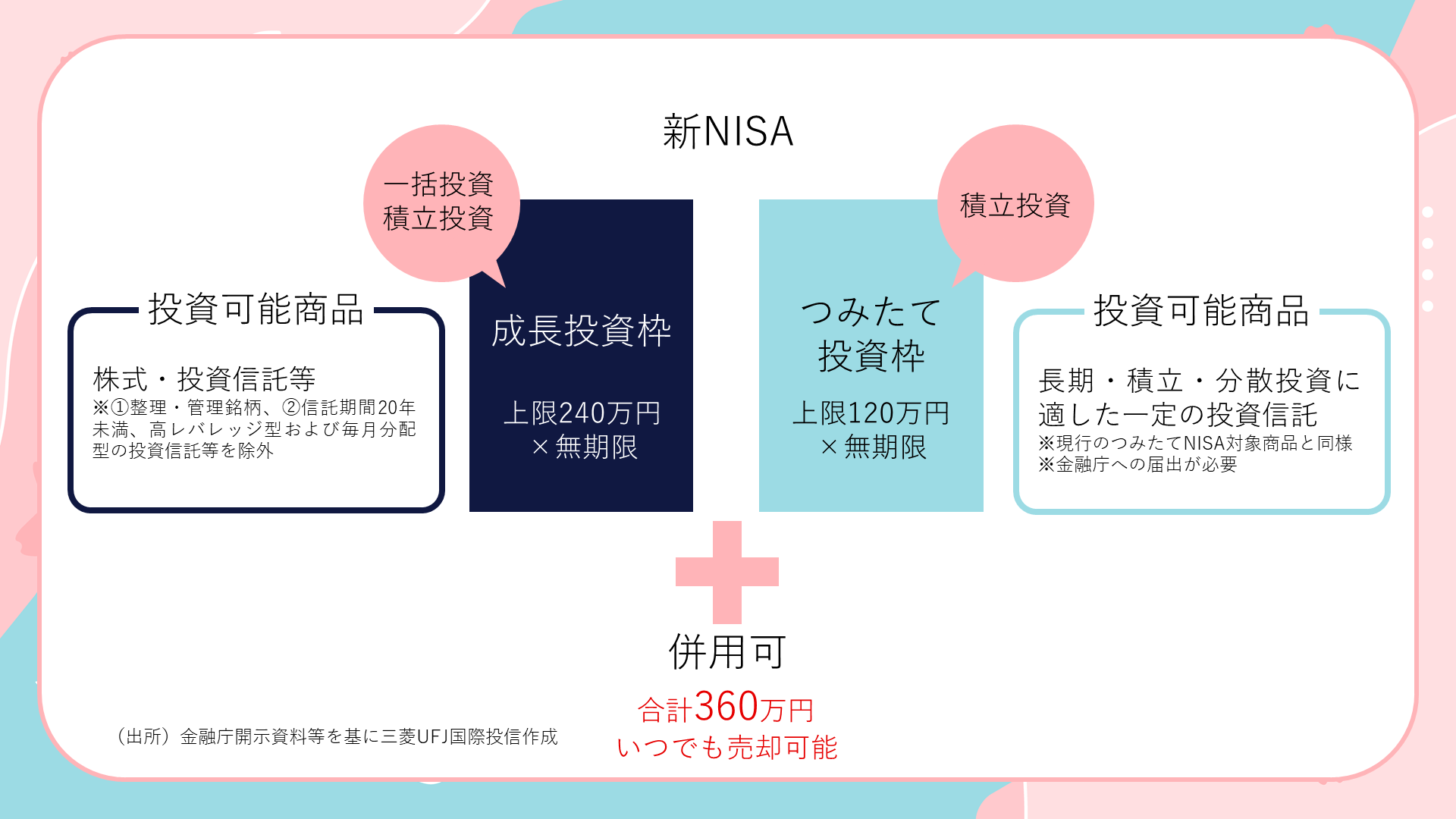

2024年からはじまる新NISA。年間非課投資枠の上限が360万円、生涯投資枠が合計1,800万円と、非課税で投資できる金額が大幅に増加します。この大きな非課税枠を活用したいけれど、どう使ったらいいの?成長投資枠とつみたて投資枠の使い分けは?と疑問をお持ちの方に向けて、使い方の一例をご紹介します。既に制度を利用している方も、これから投資をはじめたい方も、是非ご覧ください!

<動画でも解説!>

■新NISAを利用して投資する目的は?

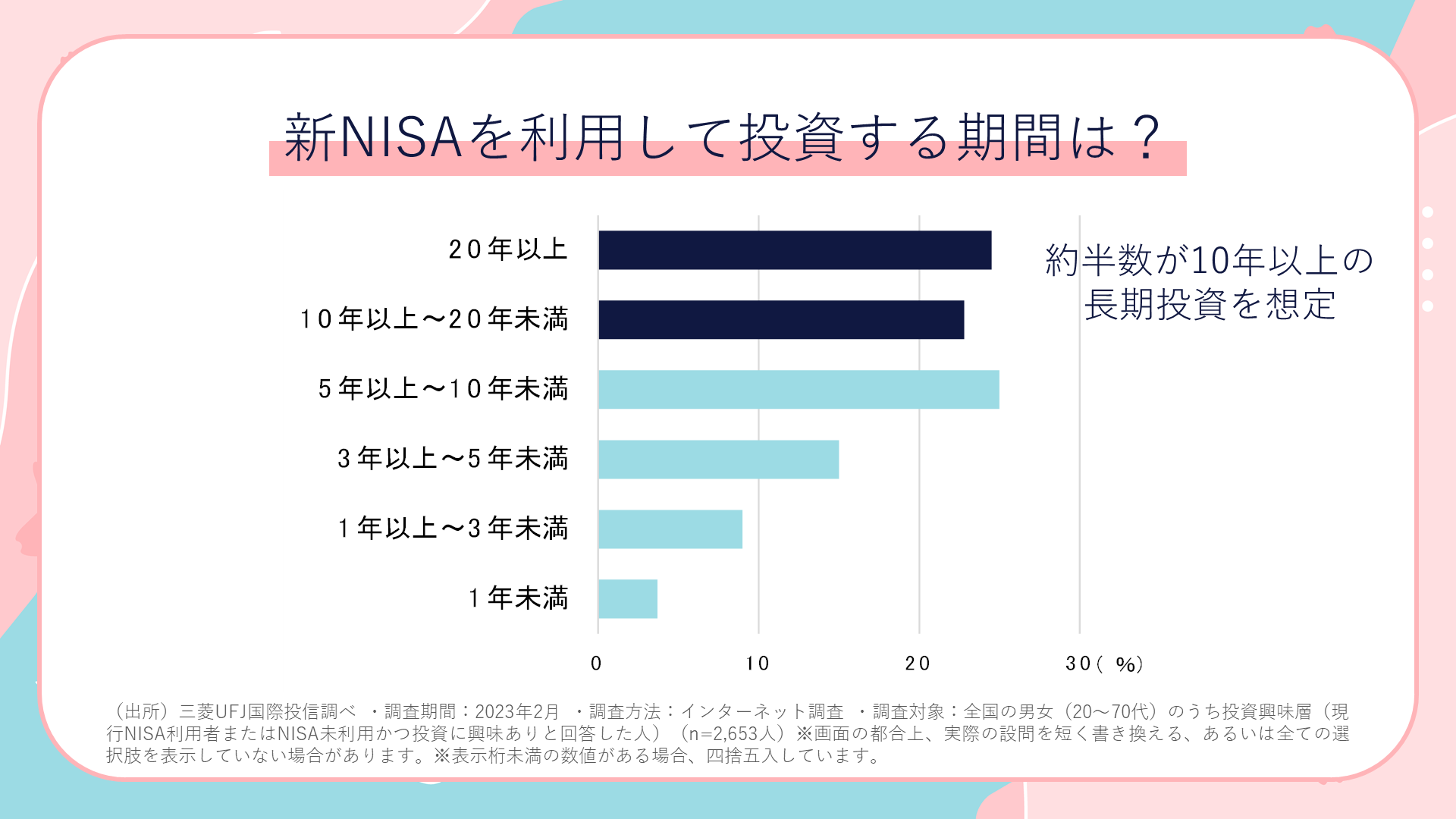

投資の目的は人それぞれですが、アンケート調査では約8割の方が「老後資金」のためと回答しました。そのため、投資期間についても約半数が10年以上の長期投資を想定しています。

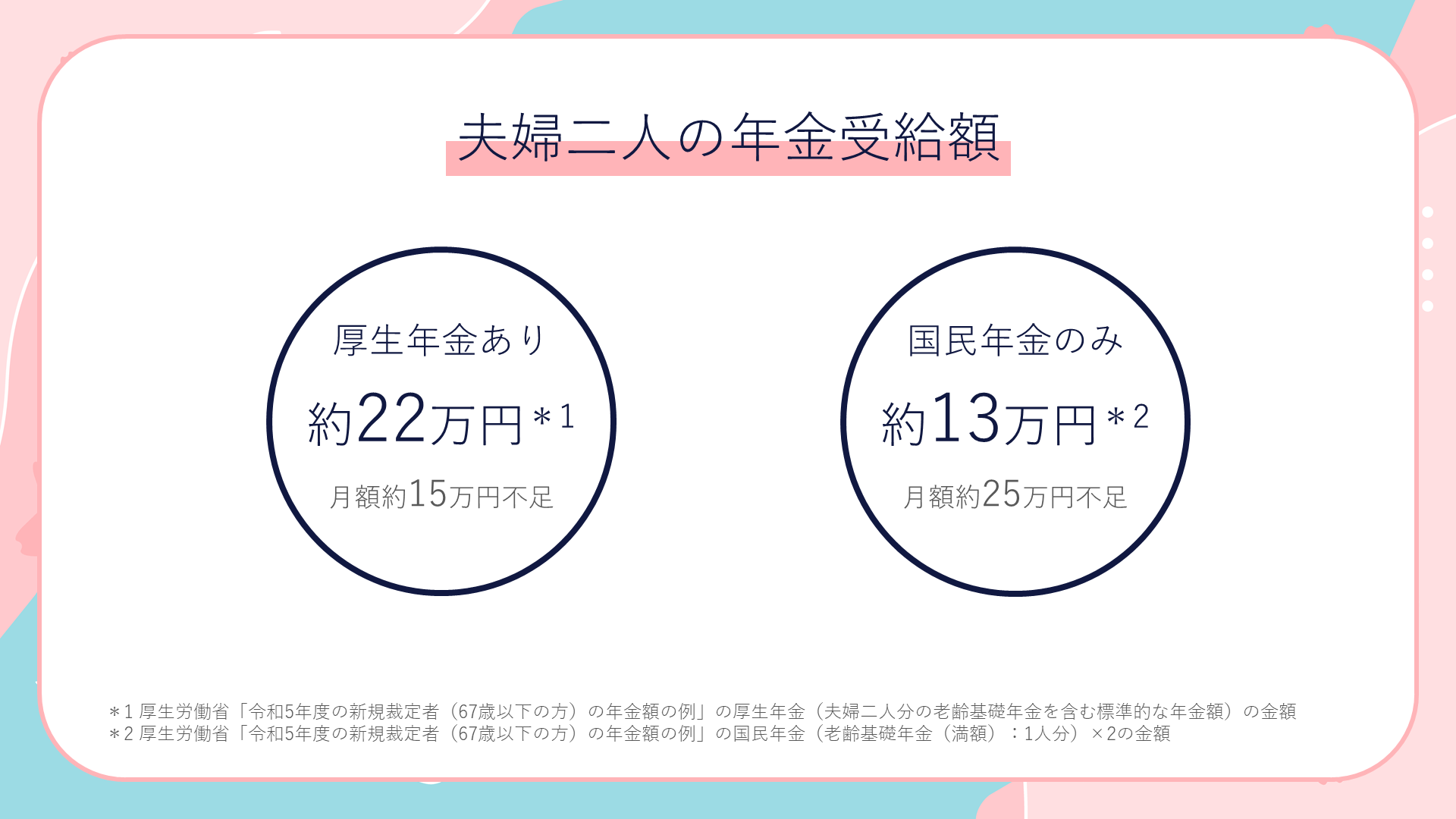

趣味などを楽しみながら余裕のあるセカンドライフを過ごすためには、月額約38万円が必要だといわれています。ところが、夫婦二人の年金受給額は、厚生年金がある場合が月額約22万円、国民年金のみの場合が月額約13万円といわれており、余裕のある生活をおくるには十分とはいえません。そのため、将来を見据えて、お金を増やす意識を持つことが重要になってきます。

非課税期間が恒久化される新NISAは、10年や20年、それ以上の長い期間を経て準備する老後資金と相性の良い制度です。

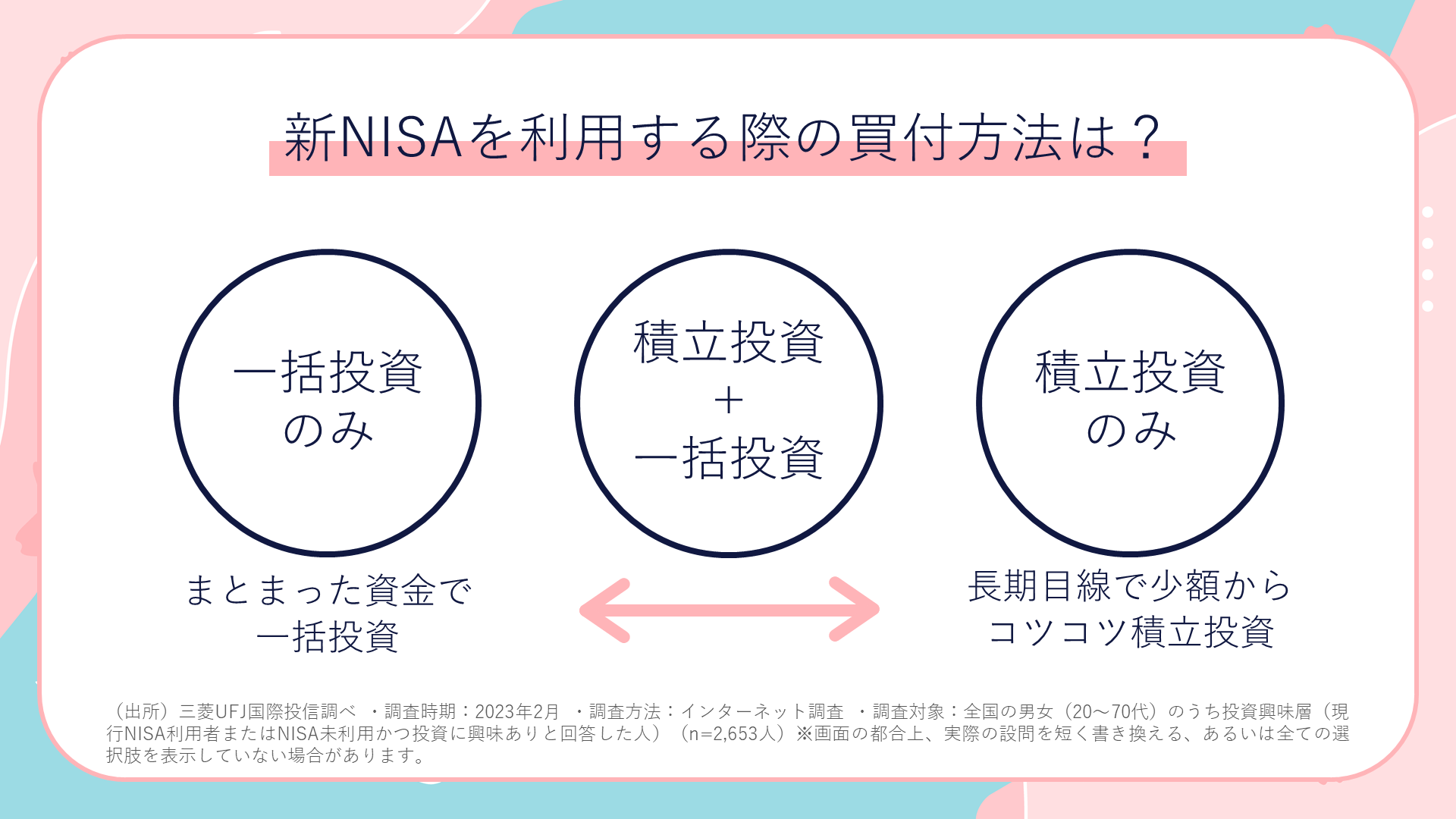

■新NISAを利用する際の買付方法は?

現行のNISAとつみたてNISAが一本化される新NISAでは、「一括投資」と「積立投資」という2つの買付方法が利用できます。どちらか一方だけの利用でも構いませんし、2つの方法を併用して投資することも可能です。

アンケート結果では、20代から50代の層の過半数が「積立投資のみ」もしくは「積立投資と一括投資」を想定しているのに対し、60代・70代では「一括投資のみ」と「積立投資と一括投資」という回答が多くみられました。

比較的若い世代は長期目線で少額からコツコツと積立投資を行い、まとまった投資資金を持つベテラン世代は一括投資を行う傾向にあるという結果になりましたが、このように投資資金や投資期間に応じて、自分に合ったスタイルで投資ができるのが新NISAのポイントです。

■新NISAの使い方のイメージは?

自分に合ったスタイルといっても、「1,800万円」という大きな金額や「無期限」の非課税期間という長い時間軸を前にして、どのようにこの非課税枠を使うのか悩んでいる方もいらっしゃるのではないでしょうか。

ここでは世代の異なる3人を例に、活用方法をご紹介します。

①20代のAさん、社会人1年目の投資は?

②40代のBさん、子育て世代の投資は?

③60代のCさん、退職金を活用した投資は?

①20代のAさん、社会人1年目の投資は?

例えば20代で社会人1年目のAさんの場合。Aさんは、ファンドを毎日こまかくチェックする時間はないので、ほったらかし投資がしたいと思っています。働きはじめたばかりなので、投資資金は月額1万円で考えています。そんなAさんは、まずはつみたて投資枠でコツコツ積立投資をはじめてみるのがおすすめです。

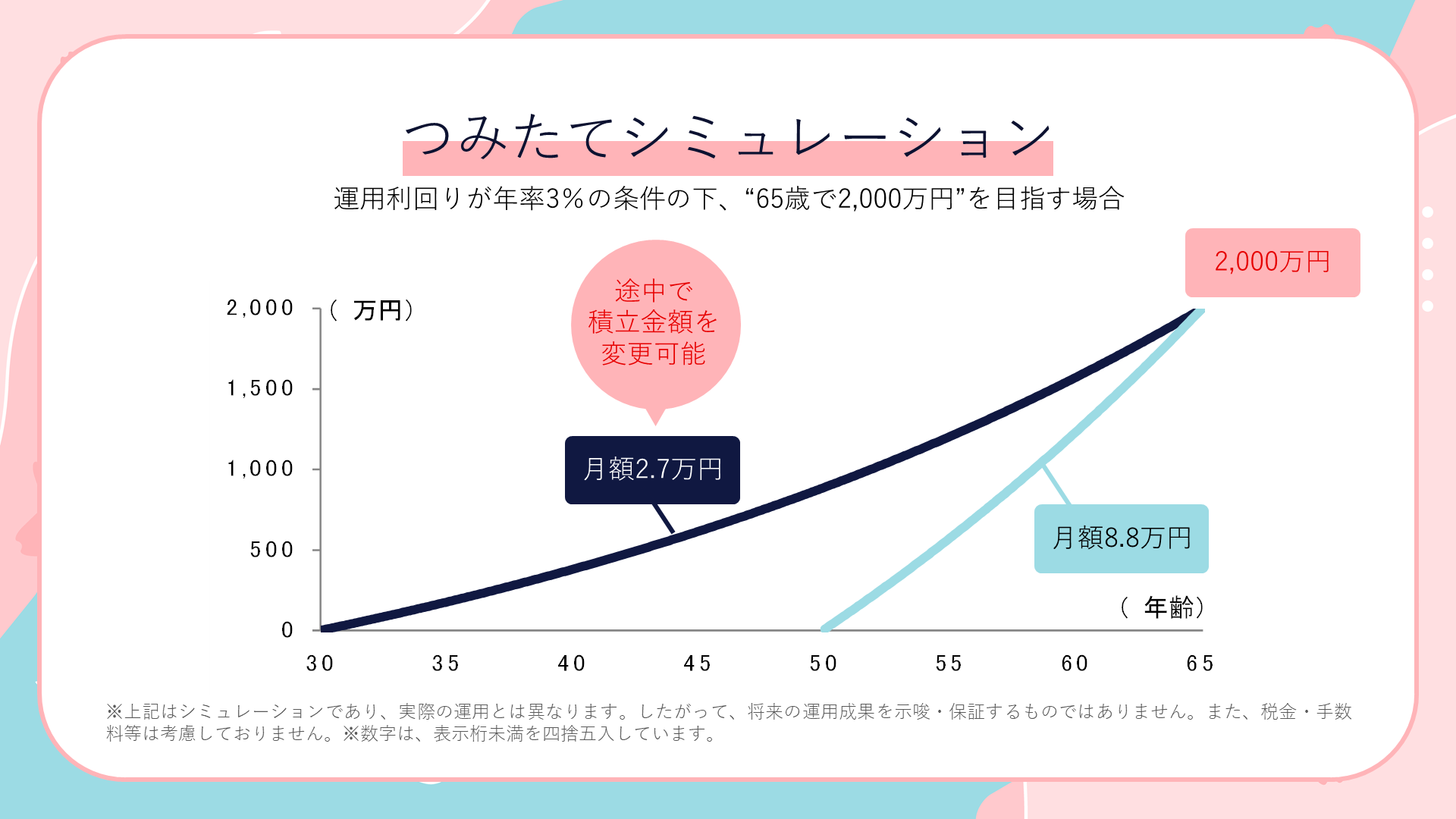

たとえ月々の投資額が少額だとしても、早く始めて長く投資することが重要です。こちらは、「運用利回りが年率3%と仮定した場合、65歳時点で2,000万円目指すには毎月いくら投資したらいいのか?」というシミュレーションです。30歳から積立投資をはじめると月額約2.7万円の投資で目標に到達するという結果になりました。ところが、50歳からはじめる場合は月額約8.8万円が必要になります。

積立投資の便利なところは、途中で金額を変更することができる点です。Aさんのようにはじめは自分に無理のない範囲でスタートし、お金に余裕ができたら積立金額を増やしていくこともできます。逆に、将来的に大きな出費が必要になる局面では積立金額を減らして調整することもできます。

このように、コツコツ積立投資を行って少しずつ非課税枠1,800万円を使っていく、というのも1つの方法です。

②40代のBさん、子育て世代の投資は?

次は家族と4人暮らしの40代のBさんの場合。Bさんは住宅購入や学費などの大きな出費に備え、今は可能な限り投資をしたいと考えています。

そんなBさんは成長投資枠とつみたて投資枠を併用することで、非課税投資枠を最大限使うことができます。

つみたて投資枠は月々の積立投資枠で活用、ボーナス月は成長投資枠で追加投資をするといった形で、2つの投資手法を組み合わせたり、投資金額を変更したりすることで、無理なく非課税投資枠を活用できます。

もちろん、Bさんが大きな出費が必要になれば、いつでも売却することができます。

③60代のCさん、退職金を活用した投資は?

最後の例は60代のCさんの場合です。Cさんは投資経験があり、ファンドについての知識があります。

退職金としてまとまった金額が入ったので、その退職金を運用しながら老後は少しずつ取り崩して生活していくつもりです。まとまった金額が手元にある場合は、成長投資枠内で投資するのも選択肢のひとつです。

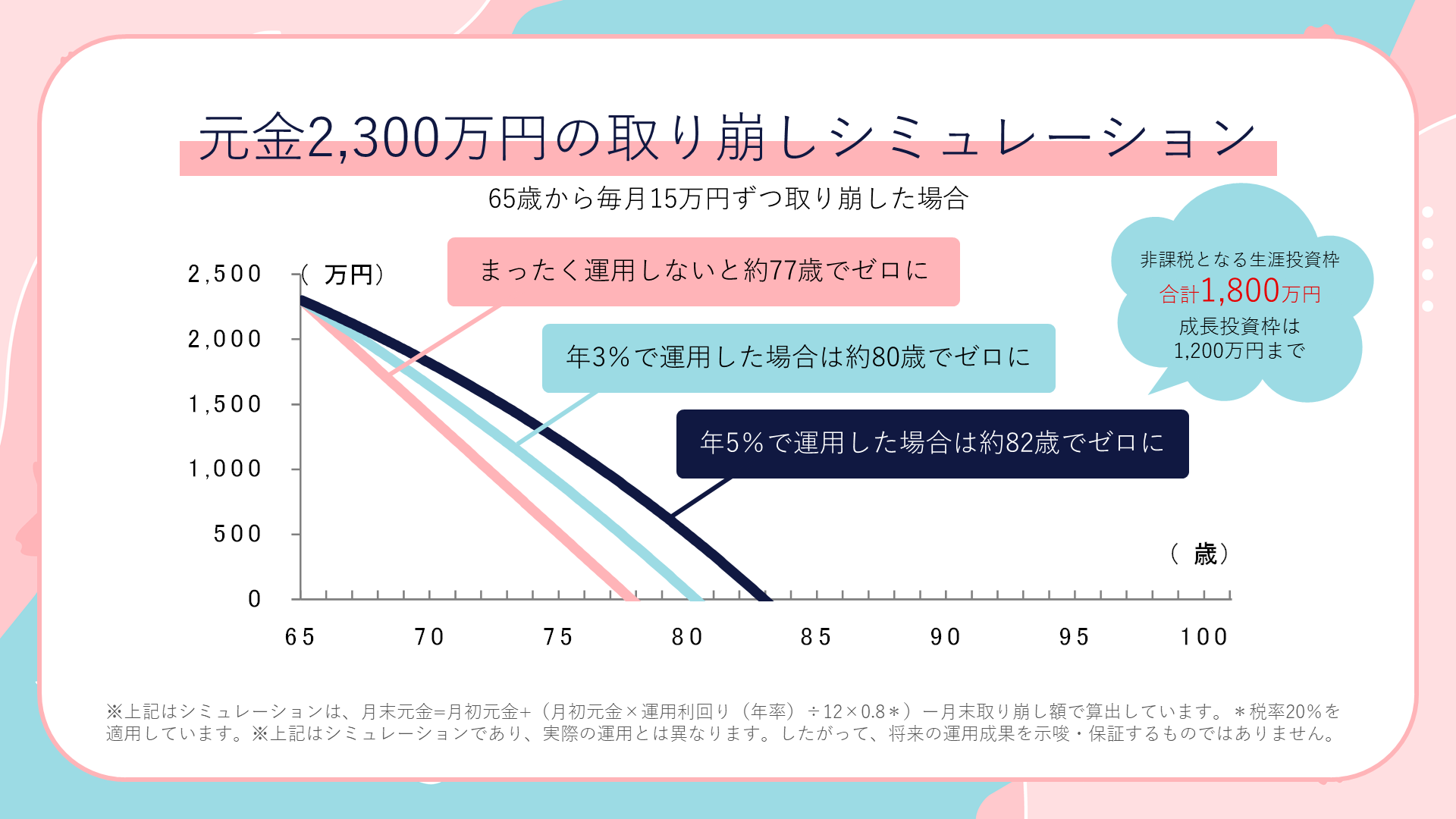

「運用しながら取り崩す」場合のシミュレーションも見てみましょう。例えば、元金2,300万円を65歳から毎月15万円ずつ取り崩した場合のシミュレーションでは、まったく運用せずにいると約77歳で底をつくことになります。

ですが、年率3%で運用した場合は約80歳まで、年率5%で運用した場合は約82歳まで、お金の寿命を延ばすことができます。

人生100年時代を見据え、「お金を運用しながら取り崩す」という老後の資金計画を早いうちから考えてみてはいかがでしょうか。