相場の分析にはファンダメンタルズ分析とテクニカル分析がある。取引する金融商品をどれにするのか絞り込んだり、マーケットテーマを見定めたりするためにはファンダメンタルズ分析は必要であろう。

だが、筆者の独断でいえば、相場を分析するうえで最も重要なのは「価格そのものの分析」、つまりテクニカル分析である。トレンドを測る移動平均線から始まり、一目均衡表、相場の買われすぎ・売られすぎを示すオシレーター系のRSI等、様々なチャート分析の手法があるが、絶対の法則は存在しない。そんなものがあれば、そもそも相場が成立しないだろう。

筆者の辿り着いた結論は、相場とは確率に賭けるゲームであり、その優位性の優劣でパフォーマンスが決まるということである。

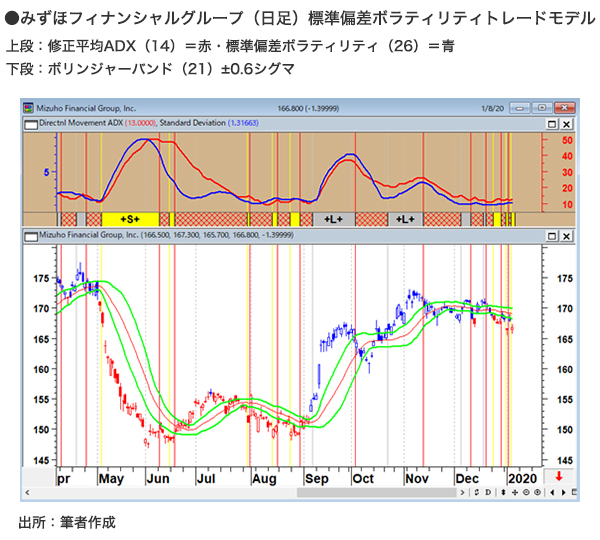

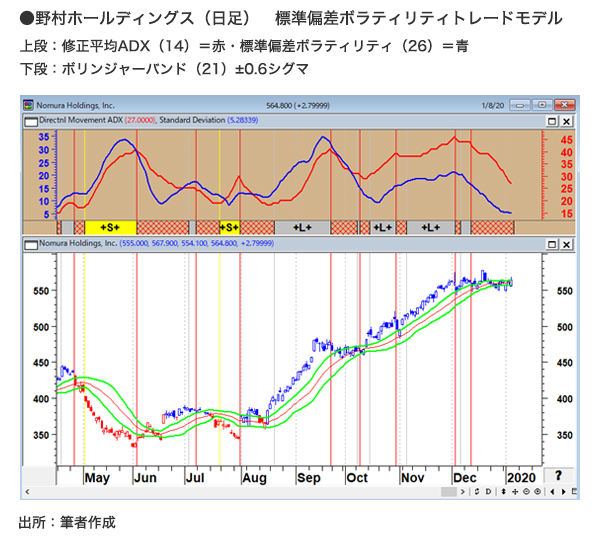

相場には方向性を持っている「トレンド相場」と、無秩序に動いている「調整相場(ランダム相場)」がある。現在の相場が「トレンド相場」なのか、あるいは「ランダム相場」なのかを見定めるのに有効な指標は「標準偏差ボラティリティ(Standard Deviation)」と「ADX(Average Directional Index」である。

タートルズの総帥リチャード・デニスが、「タートルトレーディング戦略はもう通用しない」と発言したのは15年以上も前になるが、トレーディングや市場の環境が激変し、昔流行った売買手法のほとんどは、現在の市場では通用しない。しかし、筆者が使っている「標準偏差ボラティリティトレードモデル」だけは、長きにわたって効力を発揮している。

「標準偏差ボラティリティトレードモデル」では、相場に方向性が出てくると、標準偏差ボラティリティとADX(アベレージ・ディクショナル・インデックス)が上昇する。標準偏差ボラティリティとADXが低い位置から上昇する場合は、相場が保ち合いを離れ、強い方向性をもつシグナルとなる。

相場に大きなトレンドが発生する可能性のある局面は、標準偏差ボラティリティが上昇し、ボリンジャーバンドの±0.6シグマをブレイクしたときである。相場がボリンジャーバンドの±0.6シグマの外側にあるうちはトレンド相場が継続しており、ポジションを持ち続けると大きなトレンドをとらえることができる。

一方、標準偏差ボラティリティとADXがピークアウト(天井をつけ下落)すると、トレンド期とはやや逆方向にバイアスがかかった「横ばいレンジ内での乱高下相場」となりやすい。

相場で大きな収益機会になりやすいのは、標準偏差ボラティリティとADXが低い位置から一緒に上がっていく局面で、これを相場用語では「保ち合い放れ」・「レンジ・ブレイク」・「ボラティリティ・ブレイクアウト」などと呼んでいる。

ワイルダーが考案したADXはDI(方向性指数)の平均(アベレージ)で、価格の変動幅を指数化してトレンドの強弱を指数化したものだ。これまで一般的なADXと波形が違うという質問を山ほど受けてきたが、筆者はワイルダーのオリジナルADX、すなわち、ADXを電卓で計算する簡易法である<修正平均ADX>を使っている。標準偏差ボラティリティとADX(アベレージ・ディクショナル・インデックス)の2つの指標が低い位置から一緒に上昇している時は、相場が保ちあいを離れ強いトレンドが発生したという判断になる。

よく誤解されるが、標準偏差ボラティリティとADXはトレンドの強弱を表す指標であり、相場が上昇しているのか、下落しているのかを示す指標ではない。

標準偏差ボラティリティは、ジリ高・ジリ安相場には弱いという弱点があるが、確率の勝負においては最もロジカルな指標であることは間違いないだろう。相場の逆張り・順張り・オプション取引など、何にでも使える便利な指標である。筆者は、長年この指標でトレンドの有無を確認してきた。それはこれからも変わらないだろう。

相場に強いトレンドが出ているサインは、標準偏差ボラティリティ(パラメーター:26)とADX(パラメーター:14)の2本のラインが一緒に上昇しているところである。売買注文のタイミングは、ボリンジャーバンド(パラメーター:21)で判断する。チャートのローソク足がボリンジャーバンドの±0.6シグマのラインを外側に飛び出したところがエントリー(新規注文)のポイントである。必ず標準偏差ボラティリティとADXのラインの傾きを確認して、トレンド相場であることを確認することがマストである。あとは、ローソク足が±0.6シグマの内側に戻ったら、エグジット、すなわちポジションを手仕舞うだけだ。

トレードの結果を「損小利大(そんしょうりだい)」にするには、相場についていくという順張りの手法が最適である。標準偏差ボラティリティとADXでトレンドを判定し(トレンドの判定)、ボリンジャーバンドの±1シグマでロスカットを設定する(損失限定)。そして、相場が±1シグマの外にある限り利食いはしない。相場が±1シグマの外にある限り、利益は伸びていく(利益の極大化)。

標準偏差ボラティリティやADX、またボリンジャーバンドのパラメーターを変えることは問題ないが、筆者はパラメーターの最適化は一切しない。標準偏差ボラティリティは26、ADXは14、またボリンジャーバンドは21で固定している。

「相場をどう認識するか?」という手段の一つとして、現在ではテクニカル分析の手法を理解することは不可欠であろう。標準偏差ボラティリティトレードは、すべての市場と時間枠(タイムフレーム)に拡張が可能である。また、日足と週足の標準偏差ボラティリティのピークアウト時は、オプション(ボラティリティ)の売りにも威力を発揮する。

筆者は30年近く相場の世界に身を置いているが、システマティックなアプローチと損切りを使わないと、相場で長期的に利益を上げることは難しいと思っている。1980年代後半以降、アルゴリズムトレードの進化をずっと見てきた。ARIMA予測モデル、遺伝的アルゴリズム、人工知能運用など、CPUの進化でアルゴリズムトレードは2000年以降爆発的な進化を遂げきた。今や、トレードの世界は物理学者や数学者が主導するアルゴリズム売買が主流である。

この世に絶対に儲かるシステムなど存在しない。しかし、標準偏差ボラティリティトレードは、相場で保合(もちあい)ゾーンとトレンドゾーンを識別するツールにはなるだろう。今のところ標準偏差ボラティリティトレードは、市場や取引タイムフレームの選択を考えると、筆者の<自由裁量>でトレードしているほうが、自動発注モデルよりパフォーマンスが優れている。筆者に残された課題は、この標準偏差ボラティリティトレードを、コンピューターによる完全な自動発注モデルにすることである。

石原 順氏 プロフィール

石原 順

相場の周期およびボラティリティー(変動率)を利用した独自トレンド分析や情報ネットワークを活かした売買技術で多くの投資家を魅了している。

1986年より株式・債券・CB・ワラント等の金融商品のデーリング業務に従事、1994年よりファンド・オブ・ファンズのスキームで海外のヘッジファンドの運用に携わる。為替市場のトレンドの美しさに魅了され、日本において為替取引がまだヘッジ取引しか認められなかった時代からシカゴのIMM通貨先物市場に参入し活躍する。

現在は数社の海外ファンドの運用を担当する現役ファンドマネージャーとして活躍している。

石原順のメルマガ(外部サイトへ移動します)

石原順の著書(外部サイトへ移動します)