仕事上の必要不可欠な支出は経費になる!

フリーランスで仕事をしていると、会社員よりも税金について意識することが多いと思います。毎月決まったお給料をもらえるわけではないフリーランスの場合、少しでも手取り収入を増やすために、賢く節税をすることが大切です。

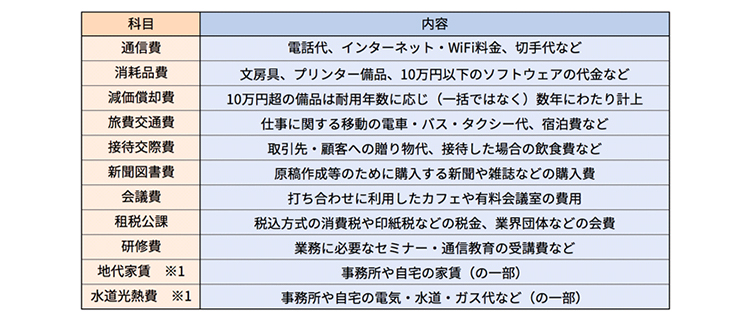

節税のポイントは2つ。まずは仕事関連の支出は「経費」として計上します。経費は所得から差し引くことができるので、経費が多ければ税金を少なくすることができます。主な経費は以下の表の通りですが、何が経費として認められるのかは、実は厳密に決まっているわけではありません。まずは領収書(レシート)をもらう、なければ出金伝票やメモに書く習慣をつけましょう。明らかに業務に直接関連する支出であれば、経費に上限はありません。ただし、経費を使えば使うほど、手元に残るお金は少なくなります。経費と税金と手元に残るお金のバランスもよく考える必要があります。

<経費として認められる主な科目>

※画像は筆者が作成

フリーランスは、適用できる控除を自分でチェック!

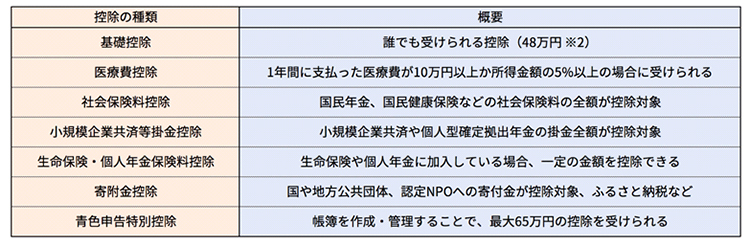

もうひとつのポイントは「控除」です。控除にもさまざまな種類があり、所得から差し引くことができます。年末調整のある会社員なら会社で手続きしてもらえますが、フリーランスは確定申告で、適用できる控除を自分で申告します。

≪所得から差し引くことができる主な控除≫

※画像は筆者が作成

なかでも知っておきたいのは、証券会社や銀行で扱っている個人型確定拠出年金iDeCo(イデコ)です。これは国民年金などの公的年金に上乗せできる年金で、掛金が全額「小規模企業共済等掛金控除」の対象となります。掛金は月々5,000円からで、フリーランスの掛金限度額は月額68,000円、年額816,000円と会社員等より高く設定されています。退職金がないフリーランスの老後資金準備に、節税しながら活用できる制度です。

また、医療費控除の金額は、支払った1年間の医療費が10万円を超えたら対象と思われがちですが、総所得金額が200万円未満の場合は所得の5%を超えれば対象となります。つまり、医療費が10万円に届かなくても、還付が受けられるケースがあることを覚えておくとよいでしょう。

働き方改革により、フリーランスという働き方を選ぶ人も増えてきました。会社員に比べると自由度が増す半面、自分自身でやるべきことも多いはず。フリーランスにとって、お金の管理は大切な仕事です。節税は、そのまま自分にはね返ってくるやりがいのある仕事のひとつかもしれませんね。

執筆者:脇若浩子

ファイナンシャルプランナー(CFP®)、個人投資家。

東京都出身。大手保険会社にて新人育成トレーナーとして商品勉強会・マナー研修講師等を担当したのをきっかけに、退職後の1999年にFP資格取得。

その後、家族の海外転勤により、2002年からオーストラリア・パース→日本→オーストラリア・ブリスベン→日本→カタール・ドーハと、日本と海外を数年おきに移動する生活をしながら、FPおよびロングステイアドバイザーとして執筆・セミナー講師の仕事に従事、2019年に本帰国。女性のためのライフプランニングを得意とする。子どもを現地校・インターナショナルスクールで育てたことから、英語教育にも詳しい。個人投資家としては、株式投資・FXを得意とする。

主な著書等

オーエス出版社「AFP試験一発合格のきめて」 青春出版社「一生お金に困らない女になる!」

Webサイト

「女性のためのお金のため方・つかい方」(外部サイトへ移動します)