20万円を超えたら確定申告が必要

最近では副業解禁の会社も増えてきました。ところで、会社員の方で、本業の給与以外の収入がある場合、確定申告は必要でしょうか?

所得税は、1年間の全ての所得から所得控除を差し引いて、税率をかけて算出したものです。ですから、年末調整の対象となった給与以外の収入があった場合には、所得を合算して税額を計算し直す必要があり、それが所得税の確定申告です。

確定申告が必要になるのは、以下のような場合です。

●給与が1か所の場合で、年間収入金額が2,000万円を超えるとき

●給与が1か所の場合で、それ以外の「所得金額」が20万円を超えるとき

●給与が2か所以上の場合で、年末調整をされなかった給与の「収入金額」と、給与以外のものの「所得金額」との合計が20万円を超えるとき

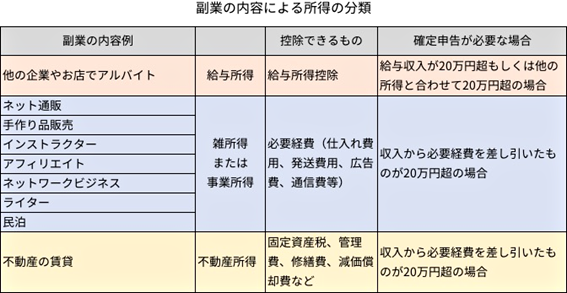

「収入金額」は、給与でいえば、いわゆる額面(税引き前)の収入額です。一方、「所得」は(収入金額-必要経費)で計算した結果の金額です。副業が給与収入で、そのままの金額が20万円超なら確定申告が必要になりますが、副業の収入が雑所得にあたるものであれば、経費を差し引いて残ったものが20万円超になった場合に確定申告が必要になる、という違いがあります。

副業の内容により、その収入がどの所得にあたるのかを確認して、確定申告が必要かどうかを判断してください。

なお、副業であってもほぼ本業に近いような収入があるなどの場合は、事業所得になります。事業所得や不動産所得はマイナスになると他の所得と通算することができるので、赤字の場合には確定申告をすることで、税金を減らす効果があります。

副業が影響すること

所得税の確定申告以外にも副業による収入が影響することがあります。

・住民税

所得が増えれば、住民税も増えます。なお、20万円を超えていない場合には、所得税の確定申告はしなくても良いのですが、住民税の申告は必要になるので注意してください。

・社会保険料

社会保険の適用事業所で、週20時間以上、月額賃金が8.8万円以上などの条件に当てはまると、副業の会社の社会保険にも加入する必要があります。その分、社会保険料の負担が増えることになります。

・配偶者控除、配偶者特別控除

配偶者控除と配偶者特別控除は、納税者の所得が900万円を超えると控除額が少なくなっていき、所得1,000万円以上の場合にはどちらの控除も適用されなくなります。所得が増えたことにより、控除額が減る可能性があります。

・その他

児童手当は所得制限限度額を超えると一人当たり5,000円に減額されます。なお、2024年10月から児童手当の所得制限は撤廃されます。

また、高等学校等就学支援金制度(高校の授業料無償化)にも所得制限があります。なお、都道府県によっては独自の追加支援制度を設けていることがありますので、各都道府県や、各都道府県教育委員会のホームページなどをチェックするなどして、お住いの地域の制度を確認しましょう。

収入が増えることで、思わぬ影響が出ることがありますので、ご自身に該当しそうなものはあらかじめ確認しておきましょう。

※説明内容の作成にあたっては、各種の信頼できると思われる情報源から作成しておりますが、その正確性・完全性を保証するものではありません。また、ご案内の内容に関し、法令・制度等の改正等により、変更が生じる場合があります。実際の課税の取扱いや税制の詳細につきましては、税理士などの専門家または所轄の税務署等でご確認ください。また最新情報については、国税庁、金融庁、日本証券業協会等の当該関連情報をご確認ください。