雑損控除を受けるには確定申告が必要

確定申告とは、毎年1月1日から12月31日までの1年間に生じたすべての所得と、それに対する所得税などを計算し、税金の過不足額を精算する手続きのことをいいます。

ひとつの会社から給料を受け取っている会社員の方は、会社が年末調整を行ってくれるため、原則確定申告の必要はありません。ただし、会社員であっても給与が2,000万円以上の方や副業等で他の収入があるなどの場合には確定申告が必要です。また、医療費控除、寄付金控除、住宅ローン控除を受ける場合等にも、確定申告が必要となります。その年分の確定申告は、原則として翌年2月16日から3月15日までの間に行います。

近年、地震や風水害が日本各地で多発しています。万一、そのような災害で被災してしまったときに知っておきたいのが雑損控除です。雑損控除とは、災害または盗難、横領により資産が損害を受けた場合に、損害の一部を所得から控除してくれるというものです。この雑損控除も受けるためには確定申告が必要になります。

災害で損害を受けた場合に受けられる雑損控除とは

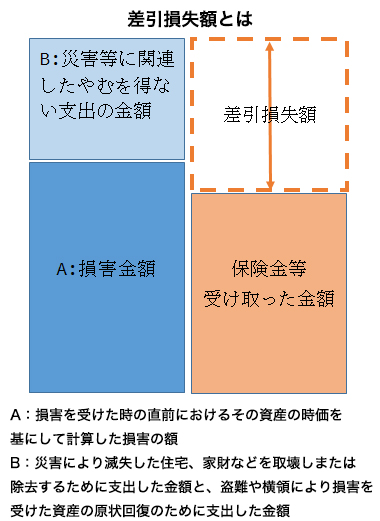

雑損控除の金額は、まず、差引損失額を算出します。差引損失額は、損害金額と災害等に関連したやむを得ない支出の金額の合計額から、災害などに関して受け取った保険金や損害賠償金などの金額を差引いた金額です(下図)。

そして、次の計算式で算出される金額のうち、いずれか多い方の金額が雑損控除の金額となります。損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後3年間繰り越して、各年の所得金額から控除することができます。

1.(差引損失額)− (総所得金額等)×10%

2.(差引損失額のうち災害関連支出の金額)−5万円

※災害関連支出の金額とは、災害により滅失した住宅、家財などを取壊し又は除去するために支出した金額

雑損控除の対象となる資産は、通常の生活に必要な資産です。また所有者が、納税者本人、または、納税者と生計を一にする配偶者やその他の親族(その年の総所得金額等が48万円以下)であることが要件です。

この雑損控除の適用を受けるためには、確定申告の申告書に雑損控除に関する事項を記載し、災害等に関連したやむを得ない支出の金額の領収証などを添付して申告する必要があります。復旧に向けて、慌ただしい状況となることも想定されますが、領収書などは大切に保管しておきましょう。

(注)雑損控除とは別に、その年の所得金額の合計額が1,000万円以下の人が災害にあった場合は、災害減免法による所得税の軽減免除があり、納税者の選択によりどちらか有利な方法を選べます。

日頃、確定申告が不必要な方も、備えあれば憂いなし。いつ起こるかわからない災害だからこそ、万が一被災したときに備えて、雑損控除についても知っておきましょう。